Навигация

Применение расчетных чеков

2.6. Применение расчетных чеков.

В последнее время в практике работы предприятий все шире применяются расчетные чеки.

Расчетный чек – это письменное поручение банку перечислить со счета чекодателю указанную в чеке сумму. Поскольку мы имеем дело с банком покупателя, то процесс получения денег от него ускоряется.

Различают чеки из лимитированных и нелимитированных чековых книжек. Расчеты чеками из лимитированных книжек производится за товары и услуги транспорта и связи. В книжке указывается сумма лимита и срок, на который она установлена.

Чеки их нелимитированных книжек получают в банке те предприятия, которые пользуются кредитом под расчетные документы в пути. Сумма по ним не лимитируется.Они выписываются по мере сдачи продукции станции железной дороги на сумму железнодорожного тарифа за перевозку грузов от станции отправления до станции назначения.

Для получения расчетной чековой книжки оформляется заявлением той же формы, что и для получения денежной чековой книжки. Кроме того, должно быть отпечатано платежное поручение банку с указанием перевести определенную сумму с расчетного счета на специальный счет для расходования по расчетным чекам (субсчет “Чековые книжки”).

Работнику предприятия, которому поручено приобретение материальных ценностей, выдается расчетная чековая книжка и доверенность на пользование ею типовой межведомственной формы № М-2.

-16-

2.7. Расчеты векселями

Вексель – это письменное долговое обязательство. Вексель дает его владельцу безусловное право требовать по наступлении срока уплаты оговоренной в нем денежной суммы. Платить по векселю должен тот, кто его выдал, либо дал согласие на оплату (акцептовал). Вексель должен быть составлен в предписанной законом форме, только тогда он имеет юридическую силу. Отказ в платеже по правильно составленному векселю дает основание для обращения в ссуд и принудительного взыскания указанной в нем суммы за счет имущества должника.

Коммерческие векселя используются для кредитования торговых операций. Хорошо, если Вам как продавцу товара удается получить 100 процентную предоплату. Но в условиях “либерализованных” цен, вялого спроса и растущей конкуренции такая форма расчетов применяется на оплату после поставки товара или на рассрочку платежа.

Одним из способов такой рассрочки является выписка векселя с обязательством его оплаты через определенный период.

Предприятие (или лицо), выписавшее вексель, становится заемщиком. Предприятие (или лицо), получающее вексель в уплату за проданные товары, - кредитором.

Векселя бывают простые и переводные. Простой вексель содержит обязательство платежа заемщику (векселедателю) в пользу кредитора (векселедержателя).

Переводной вексель (тратта) содержит приказ заемщику (должнику) об уплате обозначенной суммы третьему лицу – ремитенту.

После того, как заемщик его акцептирует, то есть даст согласие на оплату, на нем ставится передаточная надпись (индоссамент), с которой он может циркулировать среди неограниченного круга лиц, выполняя функции наличных денег.

Порядок оформления и оплаты векселей отражен в “Положении о простом и переводном векселе” (приложении к постановлению Президиума Верховного Совета “О применении векселя в хозяйственном обороте”).

Хотя вексель – достаточно надежная ценная бумага, но полной гарантии получения денег она не дает. Предприятие-заемщик (векселедатель) может обанкротиться и его имущества возможно не хватит для уплаты по всем векселям.

Наиболее надежны векселя, за которое поручительствуют первоклассные банки.

-17-

Существует целый ряд вариантов коммерческой работы с переводными векселями. Продавец может держать тратты до истечения срока кредита, после чего предъявить их к оплате. Но скорее всего он предпочтет немедленно получить деньги, продав тратту банку с определенной скидкой, взяв ссуду в банке под залог векселя или продав его на рынке ценных бумаг.

Займы, обеспеченные векселями, учитываются или на счете 06 “Долгосрочные финансовые вложения) обособленно, или же используется счет 58 “Краткосрочные финансовые вложения” (субсчет 58-3 “Предоставленные займы”).

-18-

2.8. Банковские выписки. Исправление ошибок в расчетах

Предприятие периодически получает из банка выписку из расчетного счета. Содержание операции в ней заменяется условным кодом. Банковская выписка содержит перечень операций, произведенным банком на расчетном счете предприятия за определенный период. Она выдается вместе с документами, на основании которых зачислены или списаны средства.

При бухгалтерской обработке выписок банка следует иметь в виду, что банк выступает как должник предприятия поскольку он хранит денежные средства и использует в своем обороте. Поэтому остатки средств и их поступления записываются по кредиту лицевого счета предприятия , а выдача и перечисление средств – по дебету. Бухгалтер будет записывать эти операции на счете 51 “Расчетный счет” в обратном порядке.

Если бухгалтер ошибся в расчетах и перечислил большую сумму, чем требовалось, то следует сделать срочное сообщение об этом в банк. Если платежное поручение уже исполнено, то следует воспользоваться счетом 63 “Расчеты по претензиям” и либо отрегулировать нужную сумму в последующих расчетах, либо написать заявление получателю с просьбой вернуть излишне перечисленные средства.

Выписка банка проверяется бухгалтером и на ее полях указывается шифр корреспондирующих счетов. Эти же счета указываются на документах, приложенных к выписке.

-19-

2.9. Основные бухгалтерские операции по расчетному счету

Счет 51 “Расчетный счет” - это активный балансовый счет. Его остаток отражает величину средств предприятия на расчетном счете на начало месяца, оборот по дебету – зачисление средств от реализации продукции, в погашение дебиторской задолжности, поступление банковских ссуд, взнос наличных денег из кассы и т.д. По кредиту показывается уменьшение средств в результате различных платежей, а так же в результате передачи их в кассу.

Задача: Остаток денег на расчетном счете на начало месяца 900000 руб.

Операция за месяц:

1. На расчетный счет возвращены деньги из кассы 100000 руб.

Дт – 51

Кт – 50 100000 руб.

2. С расчетного счета оплачен счет поставщика

Дт – 60

Кт – 51 50000 руб.

3. Поступила выручка за реализованную продукцию на р/счет

Дт – 51

Кт – 46 300000 руб.

4. С расчетного счета уплачены налоги в бюджет

Дт – 68

Кт – 51 600000 руб.

5. На р/счет поступил краткосрочный банковский кредит

Дт – 51

Кт – 90 400000 руб.

6. Поступили на р/счет экономические санкции (штрафы) от виновников

Дт – 51

Кт – 80 200000 руб.

7. За счет собственных средств в банке открыт специальный счет (аккредитив)

Дт – 55/1

Кт – 51 500000 руб.

8. Погашена задолжность перед организациями соц. Страхования с р/счета

-20-

2.10. Порядок ведения кассовых операций

Для приема, хранения и расходования наличных денег предприятие имеет кассу. Правила работы с наличными деньгами установлены в положении “Порядок ведения кассовых операций в народном хозяйстве “

Правила предписывают:

- хранение всех денежных средств в учреждениях банка РФ;

- расходование наличных , получаемых из банков, по целевому назначению,

- хранение наличных денег в кассе предприятия в пределах лимитов, установленных учреждениями банков.

Кассир при поступлении на работу должен ознакомиться с правилами ведения кассовых операций и заключить с администрацией предприятия договор о полной индивидуальной материальной ответственности. Он несет материальную ответственность за сохранность принятых им ценностей.

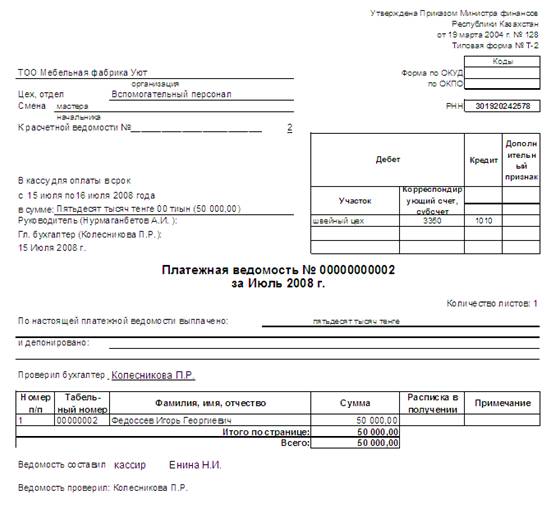

При оформлении кассовых операций используются следующие документы:

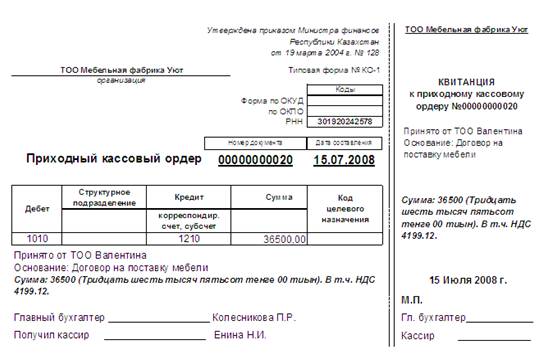

- приходные кассовые ордера – форма КО-1,

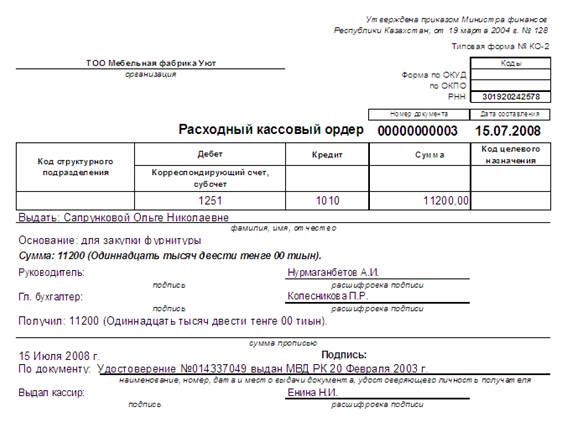

- расходные кассовые ордера – форма КО-2,

- журнал регистрации приходных и расходных кассовых ордеров – форма К-3,

- кассовая книга – форма К4,

Прием наличных денег в кассу ведется по приходным кассовым

Ордерам, а выдача – по расходным кассовым ордерам. К ним прилагаются документы, на основе которых получены или сданы деньги.

Лицу, сдающему деньги, выдается отрывная квитанция, являющаяся частью приходного кассового ордера.

При выдаче наличных денег на расходном кассовом ордере или на приложенных к нему документах должна стоять подпись распорядителя кредитов. Документы же гасятся штампом «получено» или «оплачено» с указанием числа, месяца, года, что исключает возможность их повторного использования. Никаких подчисток и исправлений в приходных и расходных кассовых ордерах не допускаются.

Если деньги выдаются лицу, не работающему на данном предприятии, им должен быть предъявлен паспорт или иной заменяющий его документ, реквизиты которого записываются в расходном кассовом ордере.

-21-

Приходные и расходные кассовые ордера регистрируются в журнале регистрации кассовых ордеров, где им присваиваются порядковые номера.

Формы приходного и расходного ордеров приложены ниже:

-24-

Похожие работы

... арбитража. На основании этих документов получатель выписывает инкассовые поручения или платежное требование, по которым банк переводит ему средства. Для контроля за движением денежных средств на счетах в банке и для отражения этих операций в учете сельскохозяйственные предприятия периодически получают из банка выписки из расчетных счетов. В выписках указывают все суммы поступлений и платежей. К ...

... как коэффициент утраты платежеспособности больше 1, это означает что предприятие в ближайшие три месяца имеет реальную возможность не утратить свою платежеспособность. 3.УЧЕТ ДЕНЕЖНЫХ СРЕДСТВ В УЧХОЗЕ ,,КУБАНЬ,, 3.1.Задачи учета денежных средств на предприятии Все свободные денежные средства предприятий хранятся в обслуживающих учреждениях банка на расчетном ...

... и клиентом (например, владелец счета по согласованию с банком может предусмотреть ведение расчетов по своему счету с оплатой платежных требований контрагентов в безакцептном порядке). Учет денежных средств и краткосрочных финансовых вложений Предприятия, осуществляя текущую, инвестиционную и финансовую деятельность, вступают во взаимоотношения с юридическими и физическими лицами, в том числе ...

... курсовой разнице" - на суммы курсовых разниц, образовавшихся в результате повышения курса тенге по отношению к соответствующим валютам. 2. Оформление операций по движению денежных средств в кассе предприятия 2.1 Синтетический учет денежных средств в кассе Рассмотрим соответствие учетной политики ТОО "Мебельная фабрика Уют" Правилам ведения кассовых операций: 1. Для хранения, приема и ...

0 комментариев