Навигация

Технико экономическая характеристика Государственного Акционерного Общества “Предприятие Приднепровских магистральных нефтепроводов”

2.1 Технико экономическая характеристика Государственного Акционерного Общества “Предприятие Приднепровских магистральных нефтепроводов”

Государственное акционерное общество “Приднепровские магистральные нефтепроводы” (далее – ГАО “ПДМН”), основано соответственно Указа Президента Украины “О реформировании нефтегазового комплекса Украины” от 25 февраля 1998г. № 151/98, постановления Кабинета Министров Украины №747 от мая 1998г.”О создании Национального акционерной компании Нефтегаз Украины” и приказу Государственного комитета нефтяной , газовой и нефтеперерабатывающей промышленности Украины от 18.08.1998г. №185 путем государственного Предприятия Приднепровских магистральных нефтепроводов (ППДМН) в Государственное акционерное общество открытого типа.

Целью деятельности ГАО”ПДМН” является: обеспечение транспортировки нефти нефтеперерабатывающим заводам Украины и на экспорт в соответствии с потребностями народного хозяйства, получение прибыли и на этой основе реализации социальных интересов предприятия.

Целью деятельности ГАО “ПДМН” является:

- транспортировка нефти;

- прием нефти по количеству и качеству от нефтедобывающих предприятий и коммерческих структур, транспортировка ее по магистральным нефтепроводам, сдача нефти по количеству и качеству нефтеперерабатывающим заводам Украины и на экспорт;

- проектирование, строительство, ремонт и эксплуатации объектов трубопроводного транспорта;

- и другое.

“ППДМН” было создано в январе 1966 года. Сегодня это предприятие, обеспечивающее поставку нефти практически на все нефтеперерабатывающие заводы Украины и значительную долю экспорта российской нефти через Одесский (Украина) и Новороссийский (Россия) морские порты.

В состав предприятия входят нефтепроводы : Лисичанск-Кременчуг, Кременчуг-Снигиревка, Снигиревка-Одесса, Снигеревка-Херсон, Гнединицы-Глинская-Кременчуг, участки мощных нефтепроводов Самара-Лисичанск, Лисичанск-Техорецк, Мичуринск-Кременчуг- всего более двух тысяч километров.

Магистральные нефтепроводы предприятия построены из труб больших диаметров- до 1200 мм и оснащены перекачивающими насосными агрегатами производительностью до 12,5 тыс.куб.м./час единичной мощностью до 8 тыс. кВт. Резервуарный парк для приема и хранения нефти составляет более 500 тыс. куб. метров.

Все объекты магистральных нефтепроводов оснащены современными средствами автоматизации, телемеханизации, измерения количества и определения качества перекачиваемой нефти.

Оперативно-диспетчерское управление технологическими процессами транспортирования и поставок нефти осуществляются из центрального диспетчерского пункта в г. Кременчуге.

ГАО “ППДМН”- это :

- 2310 км магистральных нефтепроводов;

- 7 головных и 10 промежуточных нефтеперекачивающих станций;

- 5 резервуарных парков;

- 7 автоматизированных узлов учета нефти;

- 5059 км магистральных кабелей связи.

В состав предприятия входят 4 районных нефтепроводных управления: Кременчугское;Лисичанское;

Сумское;

Одесское;

а также:

Ремонтно-строительное управление;Южно-Украинское производственно-техническое управление связи.

Предприятие принимает российскую нефть от АО “Приволжские магистральные нефтепроводы”, АО “Магистральные нефтепроводы ”Дружба” а так же украинскую нефть от объединения “Укрнафта”.

Предприятие поставляет нефть:

Кременчугскому НПЗ;

Херсонскому НПЗ;Лисичанскому НПЗ;

Одесскому НПЗ;

Северо-Кавказскому УМН для экспорта через Новороссийск;

Одесской нефтебазе для экспорта через Одесский порт.

Большие протяженности и пропускная способность нефтепроводов, проходящих через различные экономические районы страны, их географическое положение позволяют решать задачи транспортировки нефти как внутри страны, так и экспортно-импортных поставок других стран.

2.2 Бухгалтерский учет хозяйственных операций, связанных с НДС.

В связи с введением новых Национальных стандартов и при условиях ввода в действие нового Плана счетов учет налога на добавленную стоимость и отображение предприятиями хозяйственных операций, связанных с НДС значительно отличаются.

Новый План счетов предусматривает такие субсчета, при помощи которых осуществляется учет НДС:

641 “Расчеты по налогам” (аналитический счет “Расчеты по НДС”);

643 ”Налоговые обязательства”;

644 “Налоговый кредит”.

Субсчет 641 “Расчеты по налогам” (“Расчеты по НДС“) – балансовый, по дебету которого отображают суммы налогового кредита по НДС, на которые имеет право предприятие, по кредиту – суммы налогового обязательства по НДС.

Субсчет 643 “Налоговые обязательства” является балансовым и отвечает счету 67/1 “Налоговые обязательства по НДС” старого Плана счетов. По кредиту субсчета 643... отображают суммы начисленного налогового обязательства по НДС в части отгруженной продукции, выполненных работ, предоставленных услуг, срок оплаты которого еще не наступил, в корреспонденции с дебетом счетов класса 7 “Доходы и результаты деятельности”. По дебету субсчета 643... отображают суммы начисленного налогового обязательства по НДС, срок уплаты которого в бюджет наступил, в корреспонденции с кредитом счета 641...

Субсчет 644 “Налоговый кредит” является балансовым и отвечает счету 67/2 “Налоговый кредит по НДС” старого Плана счетов. По дебету этого субсчета отображают суммы НДС по полученным товарам (работах, услугах), стоимость которых относят на валовые расходы (или подлежит амортизации), но оплата по которым в этом отчетном периоде не осуществлена, или отсутствующие налоговые накладные независимо от факта оплаты за материалы и услуги. По дебету субсчет 644... корреспондирует с кредитом счетов класса 6 “Текущие обязательства”. По кредиту субсчета 644... отображают суммы НДС по оплаченным товарам, работам, услугам при наличии налоговых накладных, в корреспонденции с дебетом субсчета 641...

В конце отчетного периода сопоставляют обороты по дебету и кредиту субсчета 641 “Расчеты по налогам” (“Расчеты с НДС”):

если кредитовый оборот больший от дебетового оборота, то сумма разницы между ними значит сумму НДС, которая подлежит уплате в бюджет предприятием. Перечисление суммы НДС оформляется такой бухгалтерской записью:

Д-т 641 “Расчеты по налогам” (“Расчеты с НДС”)

К-т 311 “Текущие счета в национальной валюте”;

если дебетовый оборот больший от кредитового оборота, то сумма разницы между ними значит сумму НДС, которая подлежит возмещению из бюджета. Зачисление на счет предприятия сумм возмещения отображают такой бухгалтерской записью:

Д-т 311 “Текущие счета в национальной валюте”

К-т 641 “Расчеты по налогам” (“Расчеты с НДС”).”[11]

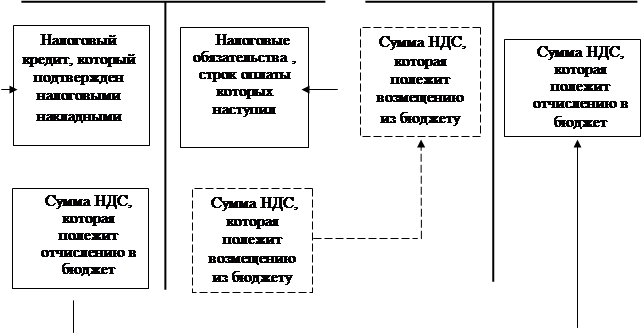

На рисунке Подана схема отображения НДС на счетах бухгалтерского учета.

Сумы налоговых обязательств по уплате налога на добавленную стоимость отображаются по кредиту счета 64 "Расчеты по налогам" субсчет 1 "По налога на добавленную стоимость" в корреспонденции со счетами:

70 "Доходы от реализации" 71”Прочий операционный доход”,74”Прочие доходы” - в случаях отгрузки готовой продукции, товаров, других материальных ценностей, передачи нематериальных активов, выполнения работ, услуг, в оплату за какие средства от покупателя на дату отгрузки (передачи, выполнения) предприятие не получило, а также в случаях получения наличных средств за товары и услуги;

643 "Налоговых обязательства" - в случаях зачисления на счета предприятия в учреждениях банков средств от покупателей (заказчиков) в оплату продукции, товаров, других материальных ценностей, нематериальных активов, работ, услуг, которые подлежат отгрузке (передаче, выполнению). После отгрузки предварительно оплаченной продукции, товаров, других материальных ценностей, передачи нематериальных активов, выполнения работ, услуг счет 70 "Доходы от реализации" 71”Прочий операционный доход”,74”Прочие доходы” дебетуется в корреспонденции со счетом 643 "Налоговых обязательства"".

|

|  | ||

|  |

311 “Текущие счета

Дт 641 “Расчеты по налогам” Кт Дт в национальной валюте” Кт

| |||

Рис. 2.1 Отображение НДС на счетах бухгалтерского учета.

![]()

Сумы налогового кредита с налога на добавленную стоимость, на которые предприятие имеет право уменьшить налоговое обязательство, отображаются по дебету счета 64 "Расчеты по налогам" субсчет 1 "По налога на добавленную стоимость", в корреспонденции со счетами:

63 "Расчеты с поставщиками и подрядчиками", 374 "Расчеты по претензиям", 377 "Расчеты с различными дебиторами и кредиторами" - в случаях получения сырья, материалов, товаров, других товарно-материальных ценностей, нематериальных активов, выполнения работ, услуг к оплате их стоимости и в случаях получения отмеченных товарно-материальных ценностей (работ, услуг) за бартерным контрактом после отгрузки продукции, товаров, выполнения работ, услуг;

311 "Расчетный счет в национальной валюте ", 312 " Расчетный счет в иностранной валюте ", 313 "Другие счета в банках", 601 "Краткосрочные кредиты в банка" - в случаях предыдущей, к получению сырья, материалов, товаров, других материальных ценностей, нематериальных активов, выполнения работ, услуг, оплаты их стоимости. Одновременно на сумму налогового кредита кредитуется счет 64 "Расчеты по налогам" субсчет 4 "Налоговый кредит", в корреспонденции с дебетом счетов 63 "Расчеты с поставщиками и подрядчиками", 681 "Расчеты по авансами полученными ", 37 "Расчеты с различными дебиторами и кредиторами". После получения сырья, материалов, товаров, других материальных ценностей, нематериальных активов, выполнения работ, услуг, стоимость которых оплачена раньше, дебетуется счет 64 "Расчеты по налогам" субсчет 4 "Налоговый кредит", в корреспонденции с кредитом счетов 63, , 37..

В случаях получения сырья, материалов, товаров, других товарно-материальных ценностей, нематериальных активов, выполнения работ, услуг за бартерным контрактом к отгрузке продукции, товаров, выполнения работ, услуг сумма налога на добавленную стоимость с полученных ценностей отображается по дебету счета 64 "Расчеты по налогам" субсчет 4 "Налоговый кредит", в корреспонденции со счетом 63 "Расчеты с поставщиками и подрядчиками", 37 "Расчеты с различными дебиторами". Одновременно такая же сумма отображается по дебету счета 64 "Расчеты по налогам", субсчет 3 "Налоговые обязательства", в корреспонденции со счетом 64 "Расчеты по налогам", субсчет 1 "Налога на добавленную стоимость".

После отгрузки продукции, товаров, других материальных ценностей, нематериальных активов, выполнения работ, услуг за бартерным контрактом, за которым были раньше получены товарно-материальные ценности, выполнены работы, услуги, сумма налога на добавленную стоимость из операции по отгрузке продукции, товаров, выполнению работ, услуг отображается по дебету счета 70 "Доходы от реализации" 71”Прочий операционный доход”,74”Прочие доходы” в корреспонденции со счетом 64 "Расчеты по налогам", субсчет 3 "Налоговые обязательства". Одновременно по дебету счета 64 "Расчеты по налогам", субсчет 1 "Налога на добавленную стоимость", в корреспонденции со счетом 64 "Расчеты по налогам" субсчет 4 "Налоговый кредит", отображается сумма налога на добавленную стоимость, на которую предприятие приобрело право уменьшить налоговое обязательство.

Выдача органам таможенного контроля налогового векселя на сумму налога на добавленную стоимость, которая взыскивается при ввозе (пересылании) основных средств, нематериальных активов, сырья, материалов, товаров, работ, услуг на таможенную территорию Украины, предприятием отображается по кредиту счета 62 "Краткосрочные векселя выданные", 51”Долгосрочные векселя выданные” в корреспонденции со счетом 64 "Расчеты по налогам", субсчет 3 "Налоговые обязательства"

В месяце, в котором налоговый вексель подлежит погашению, вексельная сумма отображается по дебету счета 62 "Краткосрочные векселя выданные", 51”Долгосрочные векселя выданные” в корреспонденции со счетом 64 "Расчеты по налогам", субсчет 1 "Налога на добавленную стоимость".

В месяце, следующем за месяцем погашение налогового векселя, вексельная сумма отображается по дебету счета 64 "Расчеты по налогам", субсчет 1 "Налога на добавленную стоимость", в корреспонденции со счетом 64 "Расчеты по налогам", субсчет 3 "Налоговые обязательства".

Если предприятием налоговый вексель оплачено к сроку его погашения, то в месяце оплаты векселя вексельная сумма отображается по дебету счета 64 "Расчеты по налогам" и кредита счета 31 "Счета в банках" со включением одновременно к налоговому обязательству записями по дебету счета 62 "Краткосрочные векселя выданные", 51”Долгосрочные векселя выданные” в корреспонденции со счетом 64 "Расчеты по налогам", субсчет 1 "Налога на добавленную стоимость" но к налоговому кредиту записями по дебету счета 64 "Расчеты по налогам", субсчет 1 "Налога на добавленную стоимость", в корреспонденции со счетом 64 "Расчеты по налогам", субсчет 3 "Налоговые обязательства ".

Если после отгрузки основных средств, сырья, материалов, готовой продукции, товаров, передачи нематериальных активов, выполнения работ, услуг отмеченные ценности покупатель возвратил продавцу, или долг покупателя признано безнадежным, продавец на сумму сверх меры начисленного налога на добавленную стоимость уменьшает сумму налогового обязательства с отображением способом сторно по дебету счета 70 "Доходы от реализации" 71”Прочий операционный доход”,74”Прочие доходы” и кредита счета 64 "Расчеты по налогам", субсчет 1 "Налога на добавленную стоимость".

Покупатель в месяце, в котором приобретенные товарно-материальные ценности возвращены продавцу или долг признано безнадежным, увеличение налогового обязательства на сумму налога на добавленную стоимость отображает способом сторно по дебету счета 64 "Расчеты по налогам", субсчет 1 "Налога на добавленную стоимость" и кредита счетов 63 "Расчеты с поставщиками и подрядчиками", 685 "Расчеты с различными кредиторами".

В случае когда предприятие осуществляет операции, которые освобождены от налогообложения или не является объектом налогообложения, суммы налога на добавленную стоимость, оплаченные (начисленные) в связи с приобретением сырья, материалов, товаров, других материальных ценностей, выполнением работ, услуг, стоимость которых включается в состав валовых затрат производства (обращения), но основных фондов и нематериальных активов, которые подлежат амортизации, отображаются по дебету счетов 12 "Нематериальные активы", 15 "Капитальные инвестиции", учета производственных запасов, товаров, затрат производства и обращения в корреспонденции с кредитом счетов 31 "Счета в банках", 63 "Расчеты с поставщиками и подрядчиками", 62 "Краткосрочные векселя выданные", 51”Долгосрочные векселя выданные”, 685 "Расчеты с различными кредиторами" и включением в валовые расходы.

При неоплачиваемой передаче основных средств, нематериальных активов, сырья, материалов, готовой продукции, товаров, выполнении работ, услуг сумма налога на добавленную стоимость, которая подлежит уплате в бюджет, отображается по дебету счета 949 "Другие затраты операционной деятельности" в корреспонденции с кредитом счета 64 "Расчеты по налогам", субсчет 1 "Налога на добавленную стоимость".

Сумы налога на добавленную стоимость, перечисленные в бюджет, отображаются по дебету счета 64 "Расчеты по налогам", субсчет 1 "Налога на добавленную стоимость", в корреспонденции с кредитом счета 31 "Счета в банках", возмещение из бюджета сумм налогового кредита отображается обратными записями.

В регистрах бухгалтерского учета (журналах-ордерах, сведениях, машинограмах и других) сумма налога на добавленную стоимость должна выделяться в отдельную графу на основании должным образом оформленных документов (налоговых накладных, таможенных деклараций, товарных чеков, других расчетных или платежных документов).[2]

2.3 Порядок учета НДС на предприятии ГАО “ПДМН”

Для отражения в бухгалтерском учете хозяйственных операций, связанных с НДС, на предприятии используются следующие счета:

64 "Расчеты по налогам", субсчет 3 "Налоговые обязательства". 64 "Расчеты по налогам ", субсчет 4 "Налоговый кредит" 64 "Расчеты по налогам”, 1субсчет " налог на добавленную стоимость",.

На предприятии принят способ начислений (метод счетов-фактур, или метод по отгрузке) на основе предъявления покупателю (заказчику) расчетных документов, таким образом соответствующие операции и бухгалтерские проводки находят отражение в следующем порядке:

1. Списываются затраты по производству и реализации продукции (работ, услуг):

Д-т 901 - К-т 26

2. Отражается реализация продукции (работ, услуг) по предъявлении

покупателю (заказчику) расчетных документов — счет 361 “Расчеты с покупателями и заказчиками”:

Д-т 361 - К-т 701

3. Оплачиваются предъявленные расчетные документы за реализованную продукцию (работы, услуги):

Д-т 311 - К-т 364. Отражается доход от реализации продукции (работ, услуг):

Д-т 701- К-т 79

5. Списываются убытки:

Д-т 79 - К-т 701

Бартерные сделки при учете реализации по методу начислений отражаются посредством следующих бухгалтерских проводок:

1. Поступление товаров (выполнение работ, услуг):

а) оприходование поступивших товарно-материальных ценностей на склад с определением задолженности поставщикам:

Д-т 112- К-т 63, 371

б) зачет задолженности поставщикам за отгруженные ими товары и задолженности покупателей за отгруженные им товары:

Д-т 63, 371 - К-т 361

2. Отгрузка товаров:

а) отражение реализации продукции (работ, услуг) по предъявлении документов:

Д- 361, - К-т 70

б) списание затрат отгруженных материалов и товаров на счет реализации:

Д-т 901 — К-т 112, 26 “Товары”

При определении налогооблагаемой базы налога на добавленную стоимость вычитаются поступившие от покупателей (заказчиков) суммы НДС. Эти суммы исключаются из общего объема- реализации на основании отражения указанного налога на соответствующих счетах и списания их по дебету счета реализации (46):

Д-т 701 - К-т 641 (НДС)

Если предприятие:

— получает предоплату (аванс) под поставку товарно-материальных ценностей либо под выполнение работ (услуг);

— получает оплату продукции и работ, произведенных для заказчиков по частичной готовности,

вся сумма, указанная в документах по полученным авансам, отражается так:

Д-т 31 — К-т 681“Расчеты по авансам полученным”.

НДС,. исчисленный по установленной ставке на сумму авансов, отражается так:

Д-т 643 — К-т 641, субсчет “Расчеты по НДС”.

После реальной отгрузки продукции, выполнения работ (услуг), за которые был получен аванс, отражаются все операции, связанные с реализацией продукции (работ, услуг):

Д-т 361— К-т 70“Доход от реализации продукции (работ, услуг)”

Д-т 681— К-т 361

Предприятия могут осуществлять следующие действия:

вкладывать товарно-материальные ценности, основные средства и нематериальные активы в уставные фонды других предприятий;

осуществлять их безвозмездную передачу (НДС в этом случае уплачивает передающая сторона);

списывать основные средства из- хозяйственного оборота по причине неудовлетворительного физического состояния до момента полного списания уплаченного при их приобретении (строительстве) НДС.

В этих случаях разница между суммой уплаченного НДС и суммой, зачтенной при определении НДС, подлежащего взносу в бюджет, списывается за счет собственных источников предприятия, а в случае реализации — за счет средств, полученных от покупателя.

Если произошли порча или хищение товарно-материальных ценностей и малоценных и быстроизнашивающихся предметов до отпуска их в производство (эксплуатацию), сумма уплаченного при их приобретении НДС списывается с кредита счета 68 в порядке, установленном для списания недостач материальных ценностей.

Если при изготовлении продукции и осуществлении операций, освобожденных от НДС, используются товары (работы, услуги), на которые НДС начислен, то его сумма списывается на дебет счетов учета затрат на производство (23 “Основное производство”, 91 “общепроизводственные затраты” и др.), а по основным средствам и нематериальным активам учитывается вместе со стоимостью их приобретения.

. Кредитовое сальдо счета 641, субсчет “Расчеты по НДС”, перечисляется в бюджет и отражается в учете по дебету субсчета указанного счета в корреспонденции с кредитом счета 31 “Счета в банках”:

Д-т 641, субсчет “Расчеты по НДС” — К-т 31.

2.4 Порядок заполнения, налоговой накладной, ведения книг учета приобретения и продажи товаров (работ, услуг), порядок заполнения налоговой декларации по налогу на добавленную стоимость

Порядок заполнение налоговой накладной

Налоговую накладную составляет лицо, которое зарегистрировано как налогоплательщик в налоговом органе и которой присвоен индивидуальный налоговый номер налогоплательщика на добавленную стоимость.

Порядковый номер налоговой накладной отвечает порядковому номеру книги учета продажи товаров (работ, услуг).

При составлении налоговой накладной филиалом или структурным подразделением налогоплательщика порядковый номер налоговой накладной устанавливается с учетом присвоенного кода (номера, шифра) и определяется числовым значением через дробь. В числителе номера налоговой накладной проставляется порядковый номер, а в знаменателе - код (номер, шифр).

Оплаченная (начисленная) сумма налога на добавленную стоимость в налоговой накладной должна отвечать сумме налоговых обязательств по продаже товаров (работ, услуг) продавца в книге учета продажи товаров (работ, услуг).

Налоговая накладная считается недействительной в случае ее заполнения другим лицом, чем указанной в пункте 2 данного Порядка, или в случае нарушения лицом, которое указано в пункте 2 этого Порядка, требований отмеченного Порядка или ее несоответствия фактическим налоговым обязательством, заявленным продавцом.

Налоговая накладная складывается в двух экземплярах (оригинал и копия) в момент возникновения налоговых обязательств продавца, т.е. на дату осуществления любого из событий, которая произошла раньше, в соответствии с требованиями пункта 7.3 "Дата возникновения налоговых обязательств" статьи 7 Закона Украины о НДС[1] но статьи 10 Указа Президента Украины [5]. При этом в верхней левой части налоговой накладной делаются соответствующие отметки (ненужное выделяется пометкой "Х").

Оригинал налоговой накладной предоставляется покупателю товаров (работ, услуг) по его требованию.

Отмеченный документ хранится покупателем вместе с расчетными, платежными документами с приобретения товаров (работ, услуг) в порядке и в течение срока, определенного для хранения учетных налоговых документов и обязательств с уплаты налогов.

Налоговая накладная дает право покупателю, зарегистрированному как налогоплательщик, на включение в налоговый кредит расходов по уплате налога на добавленную стоимость.

Копия налоговой накладной остается у продавца товаров (работ, услуг) как отчетный расчетный налоговый документ и хранится в порядке и в течение срока, предусмотренного законодательством для обязательств с уплаты налога.

Налоговая накладная выдается в случае продажи товаров (работ, услуг) покупателю по его требованию. В любом случае выдается товарный чек, другой расчетный или платежный документ, который подтверждает передачу товаров (работ, услуг) и (или) принятие платежа с указанием суммы налога.

Для операций, которые облагаются налогом или освобождены от налогообложения, складываются отдельные налоговые накладные, т.е., при одновременной продаже одному покупателю как налогооблагаемых товаров (работ, услуг), так и таких, которые освобождены от налогообложения, продавец составляет отдельные налоговые накладные (не допускается заполнение в одной накладной одновременно графы 10 и граф 7, 8 и 9).

В случае продажи товаров (работ, услуг), освобождение от налогообложения которых предусмотрено статьей 5 Закона, в налоговой накладной в разделе VI и графе 10 делается пометка "Без НДС" с обязательной посылкой на соответствующий пункт данной статьи.

В случае продажи товаров (работ, услуг), налогообложение которых предусмотрено статьей 6 Закона по нулевой ставке, в разделе VI и графах 8 и 9 делается пометка "...".

К разделу И налоговой накладной вносятся данные в разрезе номенклатуры поставки товаров (работ, услуг), а именно:

графа 2 - дата возникновения налогового обязательства у продавца, т.е. осуществление любого из событий, которое произошло раньше, в соответствии с требованиями пункта 7.3 "Дата возникновения налоговых обязательств" статьи 7 Закона;

графа 3 - номенклатура поставки товаров (работ, услуг);

графа 4 - единица измерения товаров (работ, услуг) - грн., шт., кг, м, см, м куб., см куб., л и тому подобное;

графа 5 - количество (объем, объем) поставки товаров, выполнение работ, предоставление услуг;

графа 6 - цена продажи единицы продукции без учета налога на добавленную стоимость;

графа 7 - база налогообложения товаров (работ, услуг), которые подлежат налогообложению налогом на добавленную стоимость по ставке 20 %;

графа 8 - база налогообложения при осуществлении операций на таможенной территории Украины товаров (работ, услуг), которые подлежат налогообложению налогом на добавленную стоимость по нулевой ставке (пункты 6.2.5 - 6.2.8 статьи 6 Закона);

графа 9 - база налогообложения при осуществлении экспортных операций, которые подлежат налогообложению налогом на добавленную стоимость по нулевой ставке (пункт 6.2 статьи 6 Закона);

графа 10 - база налогообложения товаров (работ, услуг), которые освобождены от налогообложения соответственно до статьи 5 Закона;

графа 11 - общая сумма средств, которая подлежит оплате.

К разделу II налоговой накладной вносятся все данные по товаротранспортних расходам продавца согласно договору, которые не входят в договорную (контрактной) стоимость товаров.

К разделу III налоговой накладной вносятся данные по обратной (залоговой) таре. Стоимость тары определяется в контракте как обратная (залоговая) и не включается в базу налогообложения, а указывается в графе 11 как общая сумма средств, которые подлежат уплате.

Налоговая накладная выписывается на каждую полную или частичную поставку товаров (работ, услуг). В случае, когда частица товара (работы, услуги) не содержит отделенной стоимости, перечень (номенклатура) частично поставленных товаров указывается в дополнении N 1 к налоговой накладной и в полной стоимости учитывается в налоговой накладной и общих налоговых обязательствах (дополнение N 1 выписывается в двух экземплярах, с которых оригинал выдается покупателю товаров (работ, услуг), а копия остается у продавца товаров (работ, услуг).

В случае осуществления продажи товаров (работ, услуг), поставка которых имеет непрерывный или ритмичный характер при постоянных связях с покупателем, покупателю может быть выписанная сводная налоговая накладная, выходя с определенной в договоре периодичности оплаты поставленной продукции (1 раз на пять дней; 1 раз на десять дней и тому подобное), но не реже одного раза на месяц и не позже последнего дня месяца. При этом к сводной налоговой накладной обязательно прибавляется реестр товаротранспортных накладных или других соответствующих сопроводительных документов, согласно которым осуществлена поставка товаров (работ, услуг).

Все составленные экземпляры налоговой накладной подписываются лицом, уполномоченным налогоплательщиком осуществлять продажу товаров (работ, услуг), но скрепляются печаткой такого налогоплательщика - продавца. Налоговая накладная не подписывается покупателем товаров (работ, услуг) и не скрепляется его печаткой.

Накладная не выписывается, если объем разовой продажи товаров (работ, услуг) не превышает двадцати гривен, в случае продажи транспортных билетов и при выписывании гостиничных счетов.

При этом основанием для увеличения суммы налогового кредита является товарный чек, другой расчетный или платежный документ.

В случае когда после продажи товаров (работ, услуг) осуществляется любое изменение суммы компенсации за продажу товаров (работ, услуг), включая перерасчет в случаях возврата проданных товаров или права собственности на такие товары, продукцию, а также в связи с признанием долга покупателя безнадежным в порядке, определенном законодательством Украины, налог, начисленный в связи с такой продажей, перечисляется в соответствии с изменениями базы налогообложения. При этом продавец уменьшает сумму налогового обязательства на сумму сверх меры начисленного налога, а покупатель соответственно увеличивает сумму налогового обязательства на такую же сумму в период, в течение которого была уменьшена сумма компенсаций продавцу. В обратном порядке происходит просмотр сумм налоговых обязательств при увеличении суммы компенсации продавцу. При этом продавец товаров (работ, услуг) выписывает расчет корректирования количественных и стоимостных показателей к налоговой накладной в двух экземплярах по форме согласно дополнению N 2 к налоговой накладной.

Расчет корректирования количественных и стоимостных показателей к налоговой накладной (далее в тексте - расчет корректирования) может печататься полиграфическим способом, при помощи компьютера или другим методом.

Расчет корректирования складывается в двух экземплярах.

Оригинал расчета корректирования предоставляется покупателю товаров (работ, услуг). Копия остается у продавца.

Расчет корректирования дает право покупателю, зарегистрированному как налогоплательщик, на увеличение уменьшение ли налогового кредита с соответствующим дальнейшим корректированием налогового обязательства с обязательным отображением отмеченных коригувань в книге учета приобретения с отрицательным позитивным значением ли.

На титульном листе расчета корректирование указывается, к какой налоговой накладной и по какому договору вносятся изменения.

Расчет корректирования складывается исключительно продавцом - лицом, которое является налогоплательщиком, филиалом или структурным подразделением, которому делегировано право выписки налоговой накладной (в соответствии с пунктом 2 этого Порядка), а также лицом, которое ведет учет результатов во время выполнения договоров о совместной деятельности и ответственная за удержание и внесение налога в бюджет, с обязательным включением отмеченных корректировок в изменение налоговых обязательств и одновременным отображением в книге учета продажи с отрицательным позитивным значением ли.

Продавцом присваивается номер расчета корректирования, который имеет вид дроби, числитель которого отвечает порядковому номеру расчета, который регистрируется в отдельном журнале, а знаменатель - номеру налоговой накладной.

Например: 5/177, где:

5 - порядковый номер расчета;

177 - номер налоговой накладной.

Показатели в графах 6, 7, 9 - 15 расчета корректирования заполняются в стоимостном выражении в соответствии с правилами ведения бухгалтерского учета.

В графе 6 указывается фактическая цена без учета налога на добавленную стоимость, за которой раньше была осуществлена поставка.

В графе 7 указывается сумма разницы между ценой договоренности без налога на добавленную стоимость и фактической ценой без налога на добавленную стоимость, за которой осуществлена поставка. [4] (приложение Б ).

Порядок ведения книги учета приобретения товаров (работ, услуг)

Внедрение книги учета приобретения обусловлено требованиями пункта 7.2.8 статьи 7 Закона Украины о НДС.

Книга учета приобретения - это книга, которая ведется лицами, зарегистрированными как налогоплательщики на добавленную стоимость.

Во время выполнения договоров о совместной деятельности книга учета приобретения ведется лицом, которое ведет учет результатов такой деятельности и ответственная за удержание и внесение налога в бюджет.

Книга учета приобретения товаров (работ, услуг) должна быть прошнурована и пронумерована, зарегистрирована в государственной налоговой администрации (инспекции) по месту регистрации налогоплательщика на добавленную стоимость или лица, которая ведет учет результатов во время выполнения договоров о совместной деятельности и ответственная за удержание и внесение налога в бюджет. Дата начала ведения такой книги и дата ее окончания подтверждаются подписью руководителя и главного бухгалтера; ежемесячные и в соответствующих случаях ежеквартальные итоги подтверждаются подписью лица, ответственной за ведение книги, но подписью главного бухгалтера.

При этом в случае ведения книг учета приобретения филиалами и другими структурными подразделениями плательщика (в соответствии с пунктом 2 этого Порядка) номер для отмеченных книг присваивается с учетом установленного для этих филиалов и других структурных подразделений кода (номера, шифра) и определяется числовым значением через дробь: в числителе проставляется порядковый номер книги, а в знаменателе - код (номер, шифр).

Лицо, которое ведет учет результатов во время выполнения договоров о совместной деятельности и ответственная за удержание и внесение налога в бюджет, ведет отдельные книги учета приобретения с отмеченной деятельности и отдельно - с деятельности, которая не принадлежит к общей.

В случае, когда учет приобретенных товаров (работ, услуг) ведется при помощи компьютера, ежедневный учет операций складывается в форме журнала и по такой же форме, как и книга учета приобретения, пронумеровывается, подписывается ответственным лицом. Данные с ежедневного учета операций заносятся в книгу учета приобретения одной строкой общим итогом за день.

В книге учета приобретения отдельно учитываются операции, связанные с приобретением товаров (работ, услуг), с правом включения в налоговый кредит и без права включения в налоговый кредит сумм налога на добавленную стоимость.

Отдельно ведется учет операций, стоимость которых не включается в состав валовых затрат производства (обращения) или не подлежит амортизации, а также по товарам (работах, услугах), приобретенным как на таможенной территории Украины, так и ввезенных из-за ее границ.

Отдельно учитываются операции, связанные с приобретением импортных товаров, на которые оформляется налоговый вексель.

Книга учета приобретения содержит в себе порядок учета операций и определяет основание для возможности отнесения к налоговому кредиту сумм налога на добавленную стоимость, оплаченных (начисленных) продавцу в отчетном периоде в связи с приобретением товаров (работ, услуг).

Учет приобретенных товаров (работ, услуг) на таможенной территории Украины у лица, которые зарегистрированы как налогоплательщики на добавленную стоимость, ведется исключительно на основании налоговой накладной.

Учет приобретенных товаров (работ, услуг) на таможенной территории Украины у лица, которые не зарегистрированы как налогоплательщики на добавленную стоимость, ведется на основании товарного чека, другого расчетного или платежного документа, что подтверждает передачу товаров (работ, услуг) и проведение расчетов.

Примечание: Продажа товаров (работ, услуг) лицом, которое не зарегистрировано как налогоплательщик, сопровождается товарным чеком, в котором отображена конечная стоимость товара (работ, услуг) без дополнительного начисления налога на добавленную стоимость.

Учет в книге приобретения товаров, ввезенных (пересланных) на таможенную территорию Украины, проводится покупателем (импортером) на основании должным образом оформленной грузовой таможенной декларации при условии уплаты налога на добавленную стоимость таможенным органам или оформление и погашение векселя с учетом требований пункта 11.5 статьи 11 Закона [1].

Лицо, которое получает от нерезидента работы (услуги) для их использования или потребления на таможенной территории Украины, проводит учет таких работ, услуг на основании оформленного двумя сторонами документа, которое удостоверяет факт выполнения этих работ, услуг.

В случае когда после продажи товаров (работ, услуг) осуществляется любое изменение суммы компенсации за продажу товаров (работ, услуг), включая перерасчет в случаях возврата проданных товаров или права собственности на такие товары продавцу, то исключительно продавцом складывается расчет корректирования количественных и стоимостных показателей к ранее выписанной накладной по форме согласно дополнению N 2 к налоговой накладной. (приложение Б)

Расчет корректирования количественных и стоимостных показателей является документом, который предоставляет право (основание) покупателю вносить изменения к раньше включенным в объем налогового кредита, полученного на основании налоговых накладных, любых расходов по уплате налога.

Особенности заполнения некоторых граф книги учета приобретения товаров (работ, услуг) ( приложение В):

При закупке товаров (работ, услуг) покупатель в графе 1 книги учета приобретения обязан записать порядковый номер документа, который удостоверяет факт закупки товаров (работ, услуг), но перенести его порядковый номер на отмеченный расчетный документ.

В графе 2 указывается дата получения налоговой накладной.

В случае ввоза товаров из-за границ таможенных границ Украины в графе 2 проставляется дата оформления грузовой таможенной декларации.

В случае получения от нерезидентов работ (услуг) для их использования или потребления на таможенной территории Украины в графе 2 проставляется дата списания средств с расчетного счета плательщика в оплату таких работ (услуг) или дата оформления документов, которые удостоверяют факт выполнения таких работ (услуг) нерезидентом.

В случае получения товаров (работ, услуг) от лица, которое не является налогоплательщиком на добавленную стоимость, в графе 2 проставляется дата выписки товарного чека, другого расчетного или платежного документа, что подтверждает передачу товаров (работ, услуг) и (или) принятие платежа без начисления и уплаты налога на добавленную стоимость.

В графе 3 проставляется номер налоговой накладной.

В графе 4 указывается название предприятия-продавца.

В случае приобретения товаров (работ, услуг) за границами таможенных границ Украины - проставляется страна нерезидента и название нерезидента.

В графе 5 указывается индивидуальный налоговый номер налогоплательщика на добавленную стоимость.

В случае когда товары приобретенные у нерезидента или в лица, которая не зарегистрирована как налогоплательщик, в графе 5 делается пометка "Х".

В графе 6 указывается сумма по налоговым векселям, срок оплаты которых наступил (по векселям, погашенным в отчетном периоде), какая включается в сумму налоговых обязательств.

В графе 7 указывается стоимость (с учетом расходов, предусмотренных пунктом 4.3 статьи 4 Закона) без налога на добавленную стоимость импортированных в течение отчетного периода товаров, уплата налога на добавленную стоимость по которой отсрочена путем оформления налогового векселя (пункт 11.5 статьи 11 Закона).

В графе 8 указывается сумма налога на добавленную стоимость по оформленным в отчетном периоде векселям (графа 7 х 20 %).

В графе 9 указывается стоимость работ (услуг) без налога на добавленную стоимость, полученных от нерезидента (последний абзац пункта 4.3 статьи 4 Закона).

В графе 10 указывается сумма налога на добавленную стоимость по работам (услугах), полученным от нерезидента, которая подлежит уплате налогоплательщиком (графа 9 х 20 %). После уплаты отмеченной суммы налога по налоговым обязательствам с работ, полученных от нерезидента, у покупателя возникает право на налоговый кредит.

В графе 11 указывается стоимость приобретенных товаров на таможенной территории Украины и импортированных с правом включения в налоговый кредит или без такого. Отмеченная сумма указывается без налога на добавленную стоимость и отвечает размеру сумм, предусмотренных в графах (13 + 14 + 15 + 16 + 18 (без НДС) + 19 + 20 + 21 (без НДС) + 22 (без НДС) + 23 + 24 (без НДС) + 25 (без НДС).

В графе 13 указывается стоимость приобретенных на таможенной территории Украины товаров (работ, услуг), стоимость которых относится в состав валовых затрат производства (обращения), но приобретенных для целей осуществления операций, налогооблагаемых по ставке 20 % или 0 %.

В графе 14 указывается стоимость импортированных товаров (работ, услуг), стоимость которых относится в состав валовых затрат производства (обращения), но приобретенных для целей осуществления операций (налогооблагаемых по ставке 20 % или 0 %), уплата налога на добавленную стоимость по которой проведена при таможенном оформлении.

В графе 15 указывается сумма налогового векселя, погашенного в предыдущем отчетном периоде, который дает право на включение в налоговый кредит в текущем отчетном периоде, по товарам (приобретенных для целей осуществления операций, налогооблагаемых по ставке 20 % или 0 %), уплата налога на добавленную стоимость по которой проведена при таможенном оформлении.

Графа 16 заполняется в случаях наличия любых изменений компенсации за продажу товаров (работ, услуг) на основании полученного от продавца расчета корректирования количественных и стоимостных показателей.

В случае возврата продавцу ранее проданных им товаров или возврата средств из-за просмотра цен (в сторону их снижения) в графе 16 покупателем указывается сумма со знаком (-). На отмеченную сумму в отчетном периоде уменьшается размер налогового кредита, соответственно увеличивается размер налогового обязательства.

В случае, когда между продавцом и покупателем проводится корректирование сумм из-за просмотра цен (в сторону их увеличения), в графе 16 указывается сумма со знаком (+). На отмеченную сумму в отчетном периоде увеличивается размер налогового кредита, соответственно уменьшается размер налогового обязательства.

В графе 17 указывается сумма налога на добавленную стоимость, которая оплачена (начисленная) за приобретенные товары, выходя из базы налогообложения, указанные в соответствующих сроках 13, 14 ли, 15 ли, 16 ли.

В графе 18 указывается стоимость приобретенных с налогом на добавленную стоимость на таможенной территории Украины товаров (работ, услуг), которые относятся в состав валовых расходов и подлежат амортизации (приобретенное для целей осуществление операций, которые не подлежат налогообложению (пункт 3.2 статьи 3 Закона) и тех товаров (работ, услуг), которые освобождены от налогообложения (статья 5 Закона).

В графах 19 - 20 указывается стоимость приобретения без налога на добавленную стоимость на таможенной территории Украины товаров, стоимость которых относится в состав валовых расходов и которые подлежат амортизации (приобретенное для целей осуществление операций, которые подлежат налогообложению (графа 19) и согласно пункту 3.3 статьи 3 и статьей 5 Закона не облагаются налогом или (или) освобожденные от налогообложения налогом на добавленную стоимость (графа 20).

В графе 21 указывается стоимость приобретенных с налогом на добавленную стоимость импортных товаров, которые относятся в состав валовых расходов и подлежат амортизации (приобретенное для целей осуществление операций, которые не подлежат налогообложению (пункт 3.2 статьи 3 Закона), и тех товаров (работ, услуг), которые освобождены от налогообложения (статья 5 Закона). Сумма налога на добавленную стоимость по таким товарам оплачена при таможенном оформлении.

В графе 22 указывается стоимость приобретенных с налогом на добавленную стоимость импортных товаров, которые относятся в состав валовых расходов и подлежат амортизации (приобретенное для целей осуществление операций, которые не подлежат налогообложению (пункт 3.2 статьи 3 Закона), и тех товаров (работ, услуг), которые освобождены от налогообложения (статья 5 Закона). Сумма налога на добавленную стоимость по таким товарам оплачена путем выдачи налогового векселя органам таможенного контроля.

В графе 23 указывается стоимость без налога на добавленную стоимость приобретенных импортных товаров, определенных пунктами 5.1 и 5.3 статьи 5 Закона, кроме подакцизных товаров.

В связи с тем, что Книга приобретения имеет большое количество граф и сложную структуру, для удобства представим порядок ее заполнения в виде алгоритма.(см. Приложение. Д, Е )

Перед тем как рассмотреть образец заполнения Книги приобретения, пользуясь представленным алгоритмом, необходимо внимательно его изучить. Особое внимание следует обратить на то, что в Книге приобретения, а соответственно и в алгоритме отражается не только налоговый кредит, но и налоговые обязательства, а также «отсроченный» налоговый кредит. Для отражения налогового обязательства и налогового кредита в Книге приобретения предназначены графы с 7-ой по 10-ую. [21]

Порядок ведения книги учета продажи товаров (работ, услуг)

Книга продажи является одним из основных элементов по учету налоговых обязательств по НДС Наличие и ведение книги обусловлено пп. 7.2.8 Закона Украины от 03.04.97 г № 168/97-ВР «О налоге на добавленную стоимость», с изменениями и дополнениями (далее – Закон № 168), а форма и порядок ее заполнения определены приказом ГНАУ от 30 05.97 г. № 165 «Об утверждении форм налоговой накладной, книги учета приобретения и книги учета продажи товаров (работ, услуг), порядка их заполнения», зарегистрированным в Министерстве юстиции Украины 23.06.97 г. под № 233/2037, с изменениями и дополнениями (далее – Приказ № 165).

В соответствии с нормами Закона № 168 и Приказа № 165 у продавца при продаже товаров (работ, услуг) чаще всего возникают налоговые обязательства. При этом записи в Книге продажи производятся независимо от того, возникают по этой операции налоговые обязательства или нет и выписывается ли при этом налоговая накладная (или факт продажи оформляется другими документами) Продавец в случаях, предусмотренных Законом № 168, выписывает налоговую накладную в двух экземплярах и выдает покупателю первый экземпляр, оставив себе второй. Таким образом, у каждой из сторон будет в наличии два тождественных экземпляра.

Книга учета продажи - это книга, которая ведется лицами, зарегистрированными как налогоплательщики на добавленную стоимость.

Книга учета продажи товаров (работ, услуг) должна быть прошнурована и пронумерована, зарегистрирована в государственной налоговой администрации (инспекции) по месту регистрации налогоплательщика на добавленную стоимость или лица, которая ведет учет результатов во время выполнения договоров о совместной деятельности и ответственная за удержание и внесение налога в бюджет. Дата начала ведения такой книги и дата ее окончания подтверждается подписью руководителя и главного бухгалтера; ежемесячные и в соответствующих случаях ежеквартальные итоги подтверждаются подписью лица, ответственной за ведение книги, но подписью главного бухгалтера.

В книге учета продажи ведется отдельный учет операций по продаже товаров (работ, услуг), по которым возникают и не возникают налоговые обязательства.

Отдельно учитываются товары (работы, услуги), продажа которых осуществляется на таможенной территории Украины лицам, которые являются налогоплательщиками, но конечным потребителям (лицам, которые не являются налогоплательщиками на добавленную стоимость и населению), а также отдельно ведется учет продажи товаров (работ, услуг) на экспорт.

В книге учета продажи товаров (работ, услуг) отдельно учитываются операции, связанные с продажей товаров (работ, услуг), которые облагаются налогом налогом по ставкам 20 % или 0 %, освобожденных от налогообложения, тех, которые не являются объектом налогообложения как для лиц - налогоплательщиков на добавленную стоимость, так и тех лиц, которые не зарегистрированы как налогоплательщики на добавленную стоимость.

В случае когда после продажи товаров (работ, услуг) осуществляется любое изменение суммы компенсации за продажу товаров (работ, услуг), такие операции учитываются также отдельно.

Книга учета продажи товаров (работ, услуг) содержит в себе порядок учета операций по продаже и определяет основание для возможности отнесения к налоговым обязательствам сумм налога на добавленную стоимость, начисленных в составе цены покупателю в отчетном периоде в связи с продажей товаров (работ, услуг), как собственного производства, так и приобретенных для их дальнейшей продажи.

Учет продажи товаров (работ, услуг) продавцом проводится в книге продажи учета товаров (работ, услуг) в момент возникновения налоговых обязательств, дата возникновения которых определена пунктом 7.3 статьи 7 Закона[1] и статьей 10 Указа Президента Украины[5].

В случае продажи товаров за наличные денежные средства со следующей выдачей покупателю товарного чека датой возникновения налогового обязательства у продавца является дата оприходования средств в кассе налогоплательщика. Операции в книге продажи товаров (работ, услуг) учитываются датой, которая отмечена на товарном чеке.

В случае, когда по бартерным операциям продавец отгружает товары, по которым не состоялось проведение заключительной (балансирующей) операции, в книге учета продажи товаров (работ, услуг) отмеченная операция регистрируется датой отгрузки этих товаров.

Особенности заполнения некоторых граф книги продажи товаров (работ, услуг) ( приложение Ж):

Лица, которые зарегистрированы как налогоплательщики на добавленную стоимость, в момент возникновения налоговых обязательств, независимо от факта, что произошло раньше - отгрузка товаров (работ, услуг) зачисление ли средств от покупателя (заказчика) на банковский счет налогоплательщика как оплата товаров (работ, услуг), которые подлежат продаже, к графам 2 - 5 книги учета продажи товаров (работ, услуг) переносят соответствующие реквизиты налоговой накладной.

В случае продажи за наличные товаров (работ, услуг) без выписки налоговой накладной конечным потребителям (населению и лицам, которые не зарегистрированы как налогоплательщики ):

- в графах 1 и 2 относится пометка "Х";

- в графе 4 вносится пометка "конечное потребление";

- в графе 5, на основании данных товарных чеков, в соответствии с показателями ЕККА вносится ежедневный итог объемов проданных товаров;

- в графах 6 - 17 указываются соответствующие суммы объема продажи с ежедневных кассовых отчетов, за исключением сумм, оплаченных покупателями, зарегистрированными как налогоплательщики и которым была выдана налоговая накладная, данные которых обязательно отдельной строкой заносятся в книгу учета продажи товаров (работ, услуг);

- ведение учета операций, которые подлежат налогообложению освобожденным ли от налогообложения, является обязательным: в графах 7, 11 - 15, 18 - 19 указываются суммы с кассового отчета.

В графе 6 указываются общие объемы продажи, осуществленных как с учетом налога на добавленную стоимость по ставкам в размерах 20% или 0%, так и тех, которые в соответствии со статьей 5 Закона освобожденные от налогообложения и не является объектом налогообложения, а именно: графа 7 + графа 15.

В графе 20, в случае возврата покупателем ранее проданных товаров, права собственности на такие товары продавцу проведение ли корректирования сумм из-за просмотра цен (в сторону их уменьшения), в отмеченной графе указывается объем средств, которые возвращаются продавцом покупателю за возвращенные товары, соответственно ли указывается сумма, которая возвращается покупателем продавцу из-за снижения цен; отмеченная сумма в таком случае указывается со знаком (-).

При этом в графе 21 указывается со знаком (-) сумма налога на добавленную стоимость, на которую уменьшается налоговое обязательство продавца товаров (графа 20 х 20 %).

В случае, когда между продавцом и покупателем проводится корректирование сумм из-за просмотра цен (в сторону их увеличения), в графе 20 указывается с позитивным значением сумма, которую покупатель доплачивает продавцу за ранее осуществленную продажу товаров (работ, услуг). При этом в графе 22 указывается со знаком (+) сумма налога на добавленную стоимость, на которую увеличиваются налоговые обязательства продавца. [4]

В связи с тем, что Книга продажи имеет достаточно большое количество граф и сложную структуру, для удобства представим порядок ее заполнения в виде алгоритма. (Приложение З, К )

Определяя дату возникновения налоговых обязательств, необходимо помнить о следующих особенностях:

– в случае продажи товаров за наличные денежные средства с последующей выдачей покупателю товарного чека датой возникновения налогового обязательства у продавца является дата получения средств последним. При этом операции в Книге продажи учитываются по дате, указанной на товарном чеке;

– в случае если предприниматель получил предоплату за товар (работу, услугу), в Книге продажи такие операции учитываются по дате поступления средств к предпринимателю, в том числе и на расчетный счет или же по дате инкассации наличных денежных средств банковским учреждением, обслуживающим налогоплательщика;

– в случае если по бартерным операциям продавец отгружает (получает) товары, по которым не проведена заключительная (балансирующая) операция, в Книге продажи данная операция регистрируется датой отгрузки (получения) этих товаров;

– в случае продажи товаров (работ, услуг) с оплатой за счет бюджетных средств налоговые обязательства возникают и регистрируются в Книге продажи по дате поступления таких средств на расчетный счет продавца или получения им соответствующей компенсации в любом другом виде.

Следует обратить внимание на тот факт, что согласно Порядку ведения книги учета продажи товаров (работ, услуг) порядковый номер налоговой накладной должен совпадать с порядковым номером регистрации такой накладной в Книге продажи, а начисленная сумма НДС в накладной – сумме налоговых обязательств по продаже товаров (работ, услуг) продавца, отраженных в Книге продажи. На практике эти номера могут не совпадать.

В случае если после продажи товаров (работ, услуг) осуществляется любое изменение суммы компенсации за продажу товаров (работ, услуг) (изменяются цена, количество товара, осуществляется возврат товара), продавец должен выписать Расчет корректировки к налоговой накладной. Данные Расчета корректировки также заносятся в Книгу продажи в соответствующие графы. [22]

Порядок заполнения налоговой декларации по налогу на добавленную стоимость .

Предоставление налоговой декларации по налогу на добавленную стоимость (далее - декларация) предусмотрено подпунктом 7.7.2 статьи Закона Украины о НДС.

Декларация предоставляется лицом, зарегистрированным как плательщик налога на добавленную стоимость в соответствии с требованиями Закона [1] с учетом норм, установленных указом Президента Украины от 07.08.98r N 857/98 «О некоторых изменениях в налогообложении» (далее — Указ), а также лицом, осуществляющим учет результатов совместной деятельности согласно договору о совместной деятельности (в этом случае на декларации делается отметка «Договор о совместной деятельности от ___ N"__».

В соответствия с пунктом 7.7.2 статьи 7 Закона представление декларации осуществляется в сроки, предусмотренные для уплаты налога, т.е. не позднее 20-го числа месяца, следующего за отчетным периодом.

Отчетный (налоговый) период устанавливается в порядке, определенном пунктом 7.9 статьи 7 Закона, и может равняться одному календарному месяцу или одному календарному кварталу в зависимости от объема облагаемых налогом операций по продаже товаров (работ, услуг) за предыдущий календарный год.

Оригинал декларации предоставляется плательщиком в налоговыйорган по местонахождению плательщика. Предоставление ксерокопии не допускается.

Декларация предоставляется плательщиком независимо от того, возникло в отчетном периоде у плательщика налоговое обязательство или нет, то есть независимо от состояния финансово-хозяйственной деятельности плательщика налога.

Декларация может быть заполнена от руки чернильной или шариковой ручкой или отпечатана без исправлений и помарок. В строках, где отсутствуют данные для заполнения, должен быть проставлен прочерк. Суммы оборота и налога в декларации проставляются в гривнах, без копеек, с соответствующим округлением по общеустановленным правилам.

Данные, приведенные в декларации, должны соответствовать данным бухгалтерского учета плательщика и данным книг налогового учета, достоверность данных подтверждается: подписью плательщика, если плательщик - физическое лицо, в остальных случаях (лицо, определенное в качестве плательщика налога на добавленную стоимость, кроме физических лиц) — подписями ответственных должностных лиц (директора, главного бухгалтера) и печатью.

В разрезе представления формы налоговой декларации всех плательщиков НДС можно разделить на 2 труппы: группа I — предоставляющие полную форму декларации (плательщики НДС, имеющие объем налогооблагаемых операций в течение любого периода за последние 12 календарных месяцев, превышающий 1200 не облагаемых налогом минимумов доходов граждан /в настоящее время — 20400 грн./), и группа II — предоставляющие сокращенную форму налоговой декларации по НДС (плательщики НДС, имеющие объем налогооблагаемых операций за любой период в течение последних 12 календарных месяцев, не превышающий 1200 не облагаемых налогом минимумов доходов граждан, в том числе вновь созданные, добровольно зарегистрировавшиеся и зарегистрировавшиеся как торговцы за наличные).

Различия в порядке заполнения этих двух форм декларации состоят в заполнении III раздела. В сокращенной форме декларации отсутствует расчет бюджетного возмещения, что указывает на то, что для таких плательщиков отрицательная разница между суммой налоговых обязательств и налогового кредита отчетного периода зачисляется в погашение налоговых обязательств будущих отчетных периодов, и права на получение бюджетного возмещение такие плательщики до достижения установленного объема налогооблагаемых операций не имеют.[3]

Составление налоговой декларации по налогу на добавленную стоимость см. таблицу 2.1

Полная форма налоговой декларации по налогу на добавленную стоимость.

Налоговая декларация по НДС состоит из вступительной части и четырех разделов, из которых плательщиком налога заполняются первые три, четвертый раздел заполняется работниками налоговой администрации.

( см. приложение Л)

Вступительная часть.

В строке 01 указывается, за какой налоговый (отчетный) период (квартал или месяц) какого года представляется декларация.

В строке 02 указывается полное наименование плательщика, его идентификационный код в соответствии с ЕГРПОУ или ГРФЛ, отметка «X» указывает, кто является плательщиком — юридическое или физическое лицо.

В строке 03 указывается индивидуальный налоговый номер плательщика налога и номер свидетельства о регистрации его в качестве плательщика налога на добавленную стоимость.

В строке 04 указывается адрес и телефон плательщика. В строке «Признак бюджетного возмещения» плательщиком ставится отметка «X» при заполнении им строк 25-27 декларации. В сокращенной форме декларации данная строка отсутствует.

| Форма отчетности | Месячная и квартальная отчетности |

| Пользователь информации | Государственные налоговые администрации |

| Сроки сдачи | Месячная — не позднее 20 числа месяца, следующего за отчетным. Квартальная — не позднее 20 числа месяца, следующего за отчетным кварталом. |

| Кем предоставляется | Предприятиями — плательщиками налога на добавленную стоимость, а также лицами, осуществляющими учет результатов совместной деятельности. |

| Нормативная база | Закон Украины от 03.04.97 г. №168/97-ВР «О налоге на добавленную стоимость» (с изменениями, внесенными Законами Украины). Порядок заполнения и представления налоговой декларации по налогу на добавленную стоимость, утвержденный приказом Государственной налоговой администрации Украины от 30.05.97 г. №166 (с изменениями, внесенными приказом Государственной налоговой администрации Украины от 10.04.98 г. №179, от 23.10.98 г. №499). Порядок заполнения форм налоговой накладной. Порядок ведения книги учета приобретения товаров (работ, услуг), Порядок ведении книги учета продажи товаров (работ, услуг), утвержденные приказом Государственной налоговой администрации Украины от 30.05.97 г. №166. Инструкция по бухгалтерскому учету налога на добавленную стоимость, утвержденная приказом Министерства финансов Украины от 01.07.97 г. №141 (с изменениями, внесенными приказами Министерства финансов Украины от 17.10.97 г. №218, от 19.02.98 г. №37). Указ Президента Украины от 07.08.98 г. №857/98 «О некоторых изменениях в налогообложении». |

Таблица 2.1

Порядок Составления налоговой декларации по налогу на добавленную стоимость

Налоговые обязательства.

В соответствии с пунктом 10 Порядка ведения книги учета продажи товаров (работ, услуг), утвержденного приказом Государственной налоговой администрации Украины от 30.05.97 г. №165, в указанной книге учитываются операции по продаже. На основании данных книги определяется возможность отнесения к налоговым обязательствам сумм налога на добавленную стоимость, начисленных в составе цены покупателю в отчетном периоде в связи с продажей товаров (работ, услуг).

Колонка А строка 1 раздела 1 декларации, в которую включаются облагаемые налогом по ставке 20 % объемы продаж, формируется на основании итоговых данных граф 16 и 18 книги учета продажи товаров (работ, услуг). Для заполнения колонки Б используются данные граф 17 и 19 этой же книги. После внесения изменений в форму декларации в строке 1 выделены отдельной строкой бартерные операции.

Для заполнения этой подстроки необходимо сделать выборку из граф 16,17,18,19 Книги учета продаж, в которой отражены все облагаемые объемы продаж, в том числе и бартерные.

В строке 2 декларации указываются объемы продажи, облагаемые налогом по нулевой ставке, в строке 2а — экспортные операции — итог графы 14 Книги учета продаж, в строке 26 — другие операции, облагаемые налогом по нулевой ставке — сумма итоговых значений граф 8 и 11 Книги учета продаж. После внесения изменений в форму декларации в строке 2а отдельной подстрокой выделены внешнеэкономические бартерные операции. Для заполнения этой подстроки необходимо сделать выборку из графы 14 Книги учета продаж, в которой отражены все экспортные операции, в том числе и бартерные.

Строка 3 заполняется, если налогоплательщик в общем объеме операций осуществляет операции, не являющиеся объектом налогообложения, ее значение равно сумме граф 10 и 13 Книги учета продаж. К декларации плательщик должен приложить справку произвольной формы, заверенную подписью бухгалтера и печатью (или подписью плательщика, если плательщик — физическое лицо), с указанием вида операции и пункта Закона, согласно которому такая операция не является объектом налогообложения.

В строке 4 указывается объем операций, освобожденных от налогообложения согласно статье 5 Закона и другим нормативно-правовым актам, который определяется как сумма итоговых значений граф 9 и 12

Книги учета продаж. К декларации плательщик должен приложить справку произвольной формы, заверенную подписью бухгалтера и печатью (или подписью плательщика, если плательщик — физическое лицо), с указанием вида операции и пункта Закона или другого нормативно-правового акта, согласно которому такая операция освобождена от налогообложения.

Строка 5 декларации является справочной. В ней указывается общий объем налогооблагаемых и не облагаемых налогом операций. Значение данной строки определяется как сумма строк 1, 2, 3 и 4. Заполняется по данной строке только колонка А. В дополнительной подстроке строки 5 отражается суммарный объем бартерных операций, указанных в соответствующей подстроке строки 1 и строке 2а декларации.

В строке 6, в соответствии с пунктом 5.4 Порядка, указывается объем импортированных товаров (работ, услуг), основных фондов и нематериальных активов, при ввозе (пересылке) которых на таможенную территорию Украины в уплату налога на добавленную стоимость был выдан налоговый вексель. Для заполнения этой строки используются графы 7 и 8 Книги учета приобретений. Следует отметить, что при заполнении этой строки обязательным является не только указание сроков погашения выданных векселей, но и представление перечней налоговых векселей, выданных в течение отчетного периода таможенным органам.

В строке 7 указываются объемы работ, услуг, полученных от нерезидента, и объемы готовой продукции, изготовленной из давальческого сырья нерезидента, которая реализуется на таможенной территории Украины. Данные для заполнения колонки А этой строки содержит графа 9, колонки Б — графа 10 Книги учета приобретений.

В строке 8 отражается корректировка обязательств по налогу на добавленную стоимость. Основанием для ее заполнения являются заполненные в Книге учета продаж графы 20-23. При заполнении данной строки декларации обязательным является представление приложения 2 к налоговой декларации.

До 1 июля 1999 г. в эту строку в каждом отчетном периоде включается сумма налога на добавленную стоимость, которая увеличивает или уменьшает налоговые обязательства в соответствии с результатами единоразового перерасчета налоговых обязательств и налогового кредита по состоянию на 1 октября 1998г.

В данной строке отражается как НДС, увеличивающий налоговые обязательства, например:

материальные (нематериальные) активы, предоставленные как частичная компенсация продавцу плательщику налогов непосредственно покупателем или через какое-либо третье лицо и не включенные в контрактную стоимость;

контрактная стоимость операций по продаже товаров (предоставлению услуг) увеличилась по какой-либо причине;

стоимость тары, которая по контракту должна быть возвращена, не была возвращена в течение срока исковой давности;

операции, которые были задекларированы как не являющиеся объектами налогообложения, или облагаемые налогом по нулевой ставке, но не являющиеся таковыми, так и НДС, уменьшающий налоговые обязательства, например:

проданные товары возвращены поставщику, поскольку они были плохого качества, а поставщик уже задекларировал налог на добавленную стоимость в декларации предыдущего отчетного периода;

поставленные товары не были оплачены покупателем, и долг признан безнадежным, а налог на добавленную стоимость был задекларирован; -контрактная стоимость операций по продаже товаров (предоставлению услуг) уменьшилась по какой-либо причине.

В строке 9 подсчитывается общая величина налоговых обязательств путем суммирования значения строк 1, 6-8 (+ или-) колонки Б.

|

|

|

|

= + -

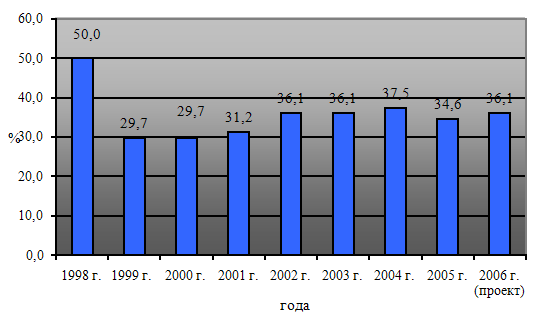

Рис2.2 Заполнение декларации по НДС в части налоговых обязательств.

Информация в результате такого учета НДС будет также будет правдивой. Сальдо счета 64 (строка 550) будет показано с учетом начисления обязательств по НДС как по субсчету 641 (на отгруженные товары, сданные работы и т.п.), так и по субсчету 643 (на получение аванса), то есть учитываются все выписанные предприятием налоговые накладные.[18]

Налоговый кредитРаздел декларации «Налоговый кредит» заполняется на основании данных Книги учета приобретения товаров (работ, услуг),-в которой согласно пункту 9 Порядка ведения книги учета приобретения товаров (работ, услуг), утвержденного приказом Государственной налоговой администрации Украины от 30.05.97 года №165, учитываются операции и определяются основания для возможного отнесения к налоговому кредиту сумм налога на добавленную стоимость, уплаченных (начисленных) продавцу в отчетном периоде в связи с приобретением товаров.

В строке 10 указывается объем приобретенных налогом на добавленную стоимость на таможенной территории Украины товаров (работ, услуг), основных фондов и нематериальных активов, стоимость которых относится к валовым расходам производства (обращения) и подлежит амортизации отдельно по целям использования.

Строка 10а «для осуществления операций, подлежащих налогообложению» заполняется на основании граф 13 и 17 Книги учета приобретений. Следует отметить, что при заполнении колонки А берется итоговое значение графьг13, а при заполнении графы Б — только те суммы из графы 17, которые соответствуют заполненным строкам в графе 13. Это связано с тем, что графа 17 является общей для граф 13, 14, 15, 16 и ее итоговое значение содержит общую сумму налога на добавленную стоимость, определенную исходя из базы налогообложения, указанной в четырех графах. В строку 106 внесено изменение, касающееся внешнеэкономического бартера — «для целей осуществления операций, не подлежащих налогообложению (пункт 3.2 статьи 3 Закона), для осуществления операций, освобожденных от налогообложения (статья 5 Закона), и для осуществления экспортных товарообменных (бартерных) операций». В не изменившейся Книге учета приобретений по-прежнему нет

места для отражения стоимости товаров, приобретенных с целью совершения экспортной бартерной операции. По мнению некоторых специалистов, хорошо для этой цели подходит графа 18, которую и предлагают использовать. Тогда строка 106 декларации заполняется на основании графы 18 Книги учета приобретений, точнее, соответствующих этой графе строк графы 11. Такое отражение в регистрах налогового учета применимо только в тех случаях, когда заранее известно, для какой цели приобретаются товары.

В строке 11 указывается объем приобретенных без налога на добавленную стоимость на таможенной территории Украины товаров (работ, услуг), основных фондов и нематериальных активов, стоимость которых относится к валовым расходам производства (обращения) и подлежит амортизации так же, как и в строке 10 отдельно по целям использования. Строка На заполняется на основании итогового значения графы 19, а строка 116 — на основании графы 20 Книги учета приобретений.

В строке 12 отражаются импортированные товары, стоимость которых относится на валовые расходы или основные средства, подлежащие амортизации.

Строка 12а заполняется, если налог на добавленную стоимость был уплачен таможенным органам, при этом в колонку А заносится итог графы 14 Книги учета приобретений, а в колонку Б — суммы из графы 17, соответствующие заполненным строкам графы 14.

В строке 126 отражается сумма налоговых векселей, погашенных в предыдущем налоговом периоде или в этом налоговом периоде на условиях досрочной оплаты, что соответствует итоговому значению графы 15 Книги учета приобретений.

В строке 12в отражаются объемы приобретения импортных товаров, освобожденные от НДС.

Строка 12г может быть заполнена лишь при условии уплаты в бюджет налога на добавленную стоимость за полученные от нерезидента работы (услуги). Датой уплаты налога в бюджет в этом случае является дата представления в налоговую администрацию налоговой декларации, в которой сумма налога на добавленную стоимость за полученные от нерезидента работы (услуги) включена в налоговые обязательства (строка 7).

Строка 13 заполняется на основании итоговых, данных граф 21 и 23 Книги учета приобретений.

В строках 14 и 15 декларации отражается стоимость товаров, не включаемых в состав валовых расходов и не подлежащих амортизации. Причем такие товары разделены на приобретенные с налогом на добавленную стоимость (строка 14) и без налога на добавленную стоимость (строка 15). Сумма строк 14а и 15а декларации должна совпадать с итоговым значением графы 24 Книги учета приобретений, а сумма строк 146 и 15в — графы 25. В строках 14в и 15в отдельно указываются работы (услуги), полученные от нерезидента.

В строке 16 производится корригирование налогового кредита, при этом колонка А не заполняется — в ней, в отличие от аналогичной по значению колонки А строки 8, стоит знак «X». В колонку Б строки 16 декларации заносится сумма тех строк из графы 17 Книги учета приобретений, которые соответствуют заполненным строкам в графе 16 Книги учета приобретений. При заполнении строки 16 является обязательным предоставление приложения 2 к налоговой декларации.

В данной строке показывается как НДС, увеличивающий налоговый кредит, например:

увеличение базы налогообложения по закупке товаров (работ, услуг), по которым был предоставлен налоговый кредит в предыдущих отчетных периодах;

кредит не был задекларирован при закупке товаров (работ, услуг), или основные нематериальные фонды, которые являются объектами амортизации, используются интенсивнее для проведения операций, подлежащих налогообложению; так и НДС, уменьшающий налоговый кредит, например:

уменьшение базы налогообложения по закупке товаров (работ, услуг), по которым был предоставлен налоговый кредит в предыдущих отчетных периодах;

была задекларирована большая сумма кредита НДС на закупку товаров (работ, услуг) или основные нематериальные фонды, которые являются объектами амортизации, недоиспользуются для проведения операций, подлежащих налогообложению.

В строке 17 определяется общая сумма налогового кредита путем сложения значений строк 10а, 12а, 126, 12в и 16 (+или -) колонки Б.

Расчеты с бюджетом за отчетный период

Этот раздел является расчетной частью декларации и заполняется на основании данных 1 и 2 разделов.

В строке 18 рассчитывается общая сумма обязательств: строка 9 минус строка 17. Полученное при этом положительное значение заносится в подстроку 18а со знаком «+», а отрицательное — в подстроку 186 со знаком «-».

Строка 19 содержит корректировку платежей с учетом положений о вексельной форме уплаты налога на добавленную стоимость при ввозе (пересылке) товаров на таможенную территорию Украины. Если срок погашения векселя не наступил, налоговые обязательства должны быть уменьшены — в подстроку 19а переносится значение строки 6 декларации за данный отчетный период со знаком «-», если же в данном отчетном периоде вексель оплачен, налоговые обязательства должны быть увеличены — в подстроку 196 заносится значение строки 6 декларации за тот отчетный период, в котором был выдан вексель, погашаемый в данном отчетном периоде со знаком «+».

Суммируя значения строк 18 и 19, получаем сумму налога на добавленную стоимость, либо подлежащую уплате в данном отчетном периоде — положительное значение, которое заносится в строку 20, либо подлежащую возмещению — отрицательное значение, которое заносится в строку 21 со знаком «+». В строке 22 находят отражения авансовые возмещения за этот отчетный период, данные заносятся на основании Приложения 1 к декларации со знаком «+». Данная строка заполняется экспортерами, использующими квартальный отчетный период.

Для заполнения строки 23 необходимо выполнить следующие операции: строка 22 плюс строка 20 (полученное значение может быть только положительным и заносится в строку 23а); строка 22 минус строка 21 (полученное значение может быть как положительное, которое обозначает, что рассчитанная сумма налога на добавленную стоимость должна быть начислена к уплате в бюджет и указана в строке 23а, так и отрицательное, которое говорит о том, что сумма налога на добавленную стоимость должна быть возмещена из бюджета и указана в строке 236).

При заполнении последующих строк декларации плательщиков группы 1, предоставляющих полную форму декларации, можно условно разделить на 2 подгруппы: I.I — не осуществляющие операции по нулевой ставке, и 1.11 — осуществляющие операции по нулевой ставке, в т.ч. экспортные.

Для плательщиков подгруппы I.I бюджетное возмещение отрицательной разницы между налоговыми обязательствами и налоговым кредитом осуществляется в следующем порядке. В первую очередь погашается сумма задолженности плательщика по налогу на добавленную стоимость. Оставшаяся отрицательная разница зачисляется в погашение налоговых обязательств трех последующих отчетных периодов, и после этого остаток отрицательной разницы между налоговыми обязательствами и налоговым кредитом возмещается плательщику в указанном им порядке в течение месяца, следующего за месяцем, в котором представлена налоговая декларация за третий отчетный период. Поскольку при данном механизме невозможно точно определить, какая сумма налога будет подлежать бюджетному возмещению через три отчетных периода, распоряжение плательщика относительно порядка возмещения остатка отрицательной разницы определяется плательщиком в процентах, причем сумма цифр, указанных плательщиком в строках 25а, 256, 26, не может превышать 100%. Строка 27 в настоящее время не заполняется, поскольку законодательно не определен механизм проведения бюджетного возмещения путем выдачи казначейского чека.

Для плательщиков подгруппы 1.11 бюджетное возмещение осуществляется в течение месяца после представления декларации за отчетный период, в котором возникло такое возмещение. Для таких плательщиков предусмотрено составление приложения 3 к налоговой декларации. Превышение налогового кредита над налоговыми обязательствами, которая соответствует проценту операций, облагаемых по нулевой ставке, в общем объеме налогооблагаемых операций и которая подлежит возмещению в течение месяца со дня представления декларации за тот отчетный период, в котором такое превышение возникло. Оставшаяся часть бюджетного возмещения подлежит отнесению на уменьшение налоговых обязательств, следующих трех отчетных периодов путем отражения по лицевому счету плательщика и дальнейшему возмещению в порядке, предусмотренном для плательщиков подгруппы I.I.[6]

Форму декларации по налогу на добавленную стоимость (см. приложение Л)

Заполнение декларации по НДС в части налогового кредита в бухгалтерском учете контролируется следующей формулой (рис 2.3):

|

|

| ||||||||

| ||||||||||

= + -

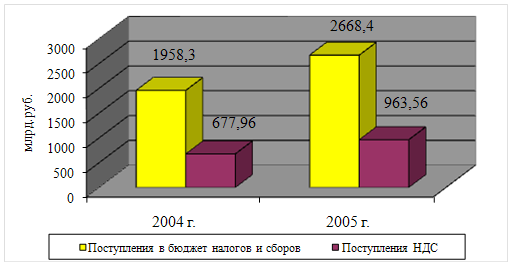

Рис 2.3 Заполнение декларации по НДС в части налогового кредита в бухгалтерском учете

Что касается правдивости отражения информации в финансовой отчетности, то в балансе сальдо 64 (стока 550) свернется с учетом уменьшения по дебету субсчета 641 и субсчета 644, а значит, расчеты с бюджетом отражают реальное состояние этих расчетов, то есть все налоговые накладные, как отраженные по дебету субсчета 641 ( на оприходованные поступления), так и отраженные по дебету субсчета 644 (на авансы выданные), засчитаны в уменьшение обязательств перед бюджетом.[18]

Похожие работы

... сплошной и тщательной проверки, путем сравнения выходной машинной информации с первичными учетными документами предприятия. налогообложение бухгалтерский учет малый предпринимательство ГЛАВА 2. ОРГАНИЗАЦИЯ ДЕЯТЕЛЬНОСТИ И ВЕДЕНИЕ БУХГАЛТЕРСКОГО УЧЕТА НА ООО “СОЮЗ - ИДЕАЛ” 2.1 Технико-экономическая характеристика предприятия Объектом исследования дипломной работы является Общество с ...

... исправлению замечаний, сделанных аудитором. Используем метод анализа налоговых деклараций при проведении аудита расчетов с бюджетом по налогу на добавленную стоимость. Для отражения в бухгалтерском учете хозяйственных операций, связанных с налогом на добавленную стоимость, в ЗАО «Уренгойремстройдобыча» используется балансовый счет 19 «Налог на добавленную стоимость по приобретенным ценностям» и ...

... акты о проведении взаимозачетов, составленные после проведения зачета. Письмом МНС РФ от 8 декабря 1999 г. N АП-6-03/984@ «Об упорядочении возмещения (зачета) НДС по экспортным поставкам» [27] установлено, что согласно Закону Российской Федерации "О налоге на добавленную стоимость" при отсутствии у покупателя (организации - экспортера) документального подтверждения о фактически уплаченных суммах ...