Навигация

Альтернативные варианты возмещения НДС

2.5 Альтернативные варианты возмещения НДС

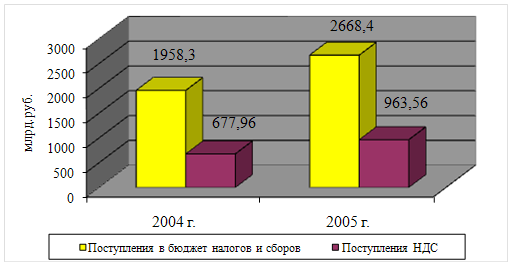

На сегодняшний день одним из основных вопросов для предприятий экспортеров является вопрос возмещение НДС.

Как известно, Порядком проведения возмещения сумм налога на добавленную стоимость в части, которая подлежит зачислению на текущий счет налогоплательщика ,утвержденного постановлением Кабинета Министров Украины «О некоторых вопросах возмещения сумм налога на добавленную стоимость и упорядочивание расчетов с бюджетом» от 7 декабря 1999 года № 2215 (далее – Порядок № 2215), предоставляется возможность альтернативного зачисления сумм возмещения НДС:

– в счет погашения задолженности кредитора такого предприятия относительно платежей в государственный бюджет;

– в счет погашения предприятию выданных ему (или его кредиторам) кредитов, гарантированных государством, а также бюджетных ссуд, не оплаченных на дату проведения возмещения;

– за счет имущества другого налогоплательщика, который пребывает в налоговом залоге.

Основной интерес вызывает первый вариант проведения альтернативного возмещения.

В общем виде схема действует таким образом. Среди своих кредиторов предприятие находит должника государственного бюджета, налоговая задолженность которого погашается имеющимися в наличии суммами своего возмещения, и одновременно уменьшается кредиторская задолженность перед ним.

![]()

![]()

![]() 1 4.2

1 4.2

4.1 2

![]()

![]()

![]() 3

3

![]() 4.3

4.3

Рис. 2.4 . Возмещение НДС в счет погашения задолженности кредитора относительно платежей к госбюджету

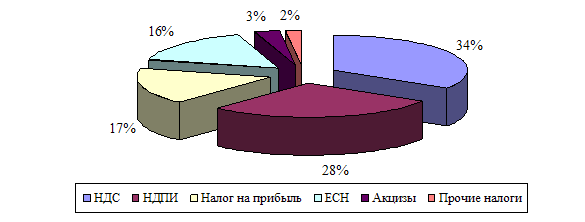

Операции, изображенные на рис.2.4, имеют такое содержание (направления стрелок отвечают направлению существующей задолженности или направлению списания задолженности).

1. Задолженность бюджета относительно НДС перед налогоплательщиком. Что касается этой задолженности, то она должна отвечать требованиям Порядка № 2215, который предусматривает возмещение только тех сумм НДС, которые подлежат зачислению на текущий счет, и соответственно со сроками, которые наступили для этого. Часто случаются случаи, когда предприятие – налогоплательщик длительное время отображает в декларации решения о зачислении сумм возмещения в счет будущих платежей. Для использования Порядка № 2215 необходимо подать к ГНИ заявление об изменении порядка (формы) возмещения, после чего можно сразу (в случае если с момента предоставления декларации миновало три отчетных периода для внутренних операций и 30 дней для экспортного возмещения) составлять протокол возмещения (о нем см. далее).

2. Задолженность кредитора перед государственным бюджетом. Здесь следует отметить, что за схемой, предусмотренной Порядком № 2215, могут погашаться налоговые обязательства исключительно относительно платежей в государственный бюджет. Перечень таких налогов и сборов (обязательных платежей), относительно которых возможно применение Порядка в 2001 году, установлено в статьях 3 и 31 Закона о госбюджете (соответственно доходы общего и специального фонда госбюджета).

3. Задолженность налогоплательщика (предприятия, которое желает осуществить возмещение НДС) перед кредитором. Следует отметить, что такая задолженность может быть специально создана с целью проведения налогового зачисления. Для этого достаточно приобрести у кредитора товары (работы, услуги) и не рассчитаться за них. При создании задолженности необходимо учитывать, что простого перечисления аванса будет недостаточно – необходимое наличие задолженности относительно не осуществившийся расчетов за проданный товар, выполнены работы и предоставленные услуги.

4. Зачисление задолженности относительно возмещения НДС из бюджета налогоплательщику (4.1), относительно платежей в государственный бюджет кредитора (4.2) и относительно задолженности за поставленные товары, работы, услуги (4.3).

Именно на четвертом этапе осуществления операции следует остановиться обстоятельнее и рассмотреть вопросы, которые документы необходимые для успешного проведения альтернативного возмещения?

В соответствии с п. 4 Порядка № 2215 для проведения возмещения участники составляют соответствующий протокол. При этом для подписания протокола к нему необходимо прибавить:

– заявление налогоплательщика об его согласии на направление денежных средств на погашение налоговой задолженности относительно платежей в государственный бюджет, которое возникшее у его кредитора (кредиторов). Указанное заявление складывается в произвольной форме.

– оригинал справки (справок) органов государственной налоговой службы о суммах налоговой задолженности налогоплательщиков –кредиторов относительно платежей в государственный бюджет;

– акт сверки расчетов между налогоплательщиком и его кредитором (кредиторами) о суммах задолженности относительно не осуществленных между ними расчетов за проданный товар, выполнены работы и предоставленные услуги.

Решение о проведении возмещения налога на добавленную стоимость одному плательщику в счет погашения налоговой задолженности относительно платежей в государственный бюджет его кредитору (кредиторам) принимается органом государственной налоговой службы по месту регистрации этого плательщика. Решение оформляется протоколом после его согласования всеми участниками расчетов.

Участники проведения расчетов, которые подписали протокол, отображают его результаты в бухгалтерском учете на дату принятия решения об их проведении (на дату составления протокола) в порядке, указанном в протоколе.

В учете и отчетности взаимозачет должен отображаться таким образом.

Налогоплательщик, которому возмещаются суммы НДС, отображает указанные в протоколе суммы как полученное возмещение НДС и как погашение задолженности за полученную от кредитора продукцию, выполнены работы и предоставленные услуги.

Кредитор отображает в учете погашение налоговой задолженности и погашение дебиторской задолженности перед налогоплательщиком за поставленную продукцию, выполнены работы и предоставленные услуги.

Отмеченные суммы отображаются по личным счетам в ГНИ как проведенное возмещение для налогоплательщика и поступления по налогам в личном счете кредитора.

Кроме приведенной простейшей схемы проведения возмещения относительно НДС, предусмотренной Порядком № 2215, возможная также ситуация, при которой налогоплательщик не имеет в скамьях своих кредиторов недоимщиков относительно налогов к госбюджету, и дополнительно создавать задолженность с недоимщиком считает нецелесообразным. И в рассмотренном случае возможное проведение возмещения. Для этого необходимо, чтобы кредитор такого налогоплательщика в свою очередь задолжал третьим лицам – недоимщикам.

![]() Эту схему покажем на рис. 2.5

Эту схему покажем на рис. 2.5

1 4.2

1 4.2

4.1 2

4.1 2

![]()

![]()

![]()

![]()

![]()

![]() 3.1

3.2

3.1

3.2

4.4 4.3

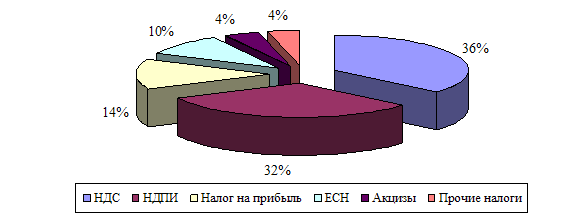

Рис 2.5 Возмещение НДС в счет погашения задолженности кредитора «второй очереди» относительно платежей к госбюджету

Операции, изображенные на рис. 2.5, имеют такое содержание.

1. Задолженность бюджета перед налогоплательщиком.

2. Задолженность кредитора-2 перед госбюджетом.

3. Задолженность налогоплательщика перед кредитором-1 (3.1) и задолженность кредитора-1 перед кредитором-2 (3.2) в результате не оплаченной (полностью или частично) поставки товаров (работ, услуг).

4. Осуществление возмещения налогоплательщику НДС из бюджета (4.1). При этом на соответствующую сумму уменьшается сумма задолженности кредитора-2 относительно платежей перед государственным бюджетом (4.2), а также уменьшается сумма задолженности кредитора-1 перед кредитором-2 (4.3) и сумма задолженности налогоплательщика перед кредитором-1 (4.4).

Правомерность проведения этой схемы основывается на норме абзаца первого п. 4 Порядка № 2215, в соответствии с каким осуществлением возмещения возможное за участия двух и больше участников расчетов. Следовательно, цепочка взаимных кредиторов, которые соучаствуют в расчетах, формально не ограничена любым числом взаимных кредиторов.

При этом следует отметить, что в случае если, у Кредитора-1 существует любая налоговая задолженность перед госбюджетом, то и ее может быть погашено во время проведения возмещения НДС. [23]

Бухгалтерский учет осуществляемых операций

Для простоты рассмотрим порядок отображения в бухгалтерском учете возмещения НДС согласно со схемой, показанной на рис. 1. В случае если используется схема, показанная на рис. 2, то бухгалтерские записи у налогоплательщика и кредитора-2 будут аналогичны нижеприведенным. Кредитор-1 вместо отображения в бухгалтерском учете расчетов с бюджетом осуществляет зачисление задолженности перед кредитором-2 и задолженность налогоплательщика (например, записью Дт 631/Кредитор-2 – Кт 361/Плательщик налога).

Таблица 2.2Порядок отображения в бухгалтерском учете возмещения НДС

| № с/п | Содержание операции | По дебету счетов | По кредиту счетов | ||||

| У налогоплательщика (возмещения) | |||||||

| 1 | Получены от кредитора товары | 281 | 631/Кредитор | ||||

| 2 | Отображено право на налоговый кредит | 641/НДС | 631/Кредитор | ||||

| Остатки по счетам перед проведением зачисления: | |||||||

| 641/НДС | – | ||||||

| Условно считается, что относительно всей суммы дебетового сальдо по счету 641/НДС к моменту проведения зачисления согласно Порядку № 2215 наступили сроки для получения возмещения на текущий счет | |||||||

| – | 631/Кредитор | ||||||

| Проведение зачисления: | |||||||

| 3 | Отображено возмещение НДС | 377 | 641/НДС | ||||

| 4 | Отображено погашение кредиторской задолженности за неоплаченный товар | 631/Кредитор | 377 | ||||

| В этом случае для упрощения проводки 3 – 4 можно заменить одной: Дт 631/Кредитор – Кт 641/НДС, без отображения промежуточной задолженности с ГНИ | |||||||

| Остатки по счетам после проведения зачисления: | |||||||

| 641/НДС | – | ||||||

| – | 631/Кредитор | ||||||

| У кредитора | |||||||

| 1 | Отгружены товары | 361/Возместитель | 702 | ||||

| 2 | Отображен налоговые обязательства относительно НДС | 702 | 641/НДС | ||||

| Остатки по счетам к проведению зачисления: | |||||||

| – | 641/Платеж к госбюджету | ||||||

| 361/ Возместитель | – | ||||||

| Проведение зачисления: | |||||||

| 3 | Отображено погашение задолженности относительно налогов, которые подлежат уплате в бюджет | 641/Платеж к госбюджету | 377 | ||||

| 4 | Отображено погашение задолженности за реализованный товар | 377 | 361/ Возместитель | ||||

| Так же, как и в предыдущем случае, для упрощения проводки 3 – 4 можно заменить одной записью: Дт 641/Платеж к госбюджету – Кт 361/Возместитель без отображения промежуточной задолженности с ГНИ | |||||||

| Остатки по счетам после проведения зачисления: | |||||||

| – | 641/Платеж к госбюджету | ||||||

| 361/ Возместитель | – | ||||||

· Промежуточные проводки, связанные с определением финансового результата, не приводятся.

При проведении вышеупомянутых расчетов следует обратить внимание на характер погашенной задолженности в части возникновения относительно нее налоговых обязательств у продавца (или налогового кредита в покупателя). Если на момент реализации товаров действовал «кассовый» метод и расчет за этот товар не был осуществлен (в том числе по операциям, за которыми применялся «кассовый» метод до 1 января 2001 года), то на момент проведения зачисления продавцу товаров (кредитору) необходимо начислить налоговые обязательств выходя с суммы задолженности, которая погашается таким зачислением, и выдать налоговую накладную, а покупателю соответственно отобразить право на налоговый кредит. В этом случае вряд ли стоит руководствоваться некоторыми разъяснениями ГНАУ, в которых она утверждает, что возмещения НДС с учетом одновременного проведения расчетов с поставщиками не расцениваются как бартерные (товарообменные) операции.

В связи с этим важно четко определять конкретные поставки товаров (работы, услуги), относительно которых осуществляется зачисление, в случае если за актом сверки задолженности отображена различная задолженность (т.е. относительно которой действует «кассовый» метод и метод «первого события»). В случае если зачисляется задолженность относительно «кассовых» товаров (работ, услуг), то на дату оформления протоколом решения возникают налоговые обязательства за проданный товар, выполнены работы, предоставлены услуги. [23]

Раздел 3.

Организация аудита Налога на добавленную стоимость в Украине

Похожие работы

... сплошной и тщательной проверки, путем сравнения выходной машинной информации с первичными учетными документами предприятия. налогообложение бухгалтерский учет малый предпринимательство ГЛАВА 2. ОРГАНИЗАЦИЯ ДЕЯТЕЛЬНОСТИ И ВЕДЕНИЕ БУХГАЛТЕРСКОГО УЧЕТА НА ООО “СОЮЗ - ИДЕАЛ” 2.1 Технико-экономическая характеристика предприятия Объектом исследования дипломной работы является Общество с ...

... исправлению замечаний, сделанных аудитором. Используем метод анализа налоговых деклараций при проведении аудита расчетов с бюджетом по налогу на добавленную стоимость. Для отражения в бухгалтерском учете хозяйственных операций, связанных с налогом на добавленную стоимость, в ЗАО «Уренгойремстройдобыча» используется балансовый счет 19 «Налог на добавленную стоимость по приобретенным ценностям» и ...

... акты о проведении взаимозачетов, составленные после проведения зачета. Письмом МНС РФ от 8 декабря 1999 г. N АП-6-03/984@ «Об упорядочении возмещения (зачета) НДС по экспортным поставкам» [27] установлено, что согласно Закону Российской Федерации "О налоге на добавленную стоимость" при отсутствии у покупателя (организации - экспортера) документального подтверждения о фактически уплаченных суммах ...

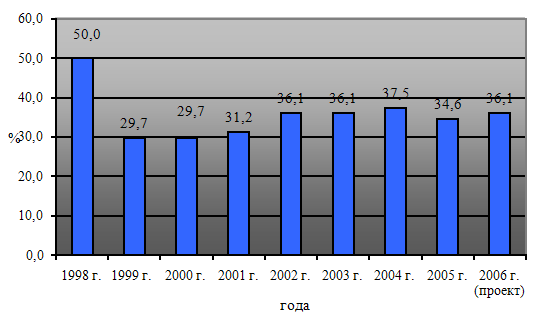

... как показала практика, эта коренная реформа законодательства не решила всех вопросов организации исчисления и уплаты НДС [41, 46]. 2. АНАЛИЗ ДЕЙСТВУЮЩЕЙ ПРАКТИКИ ВЗИМАНИЯ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В РОССИЙСКОЙ ФЕДЕРАЦИИ 2.1. Порядок расчета налога и характерные ошибки, связанные с его исчислением Действующая в настоящее время теория и практика исчисления налога на добавленную стоимость в ...

0 комментариев