Навигация

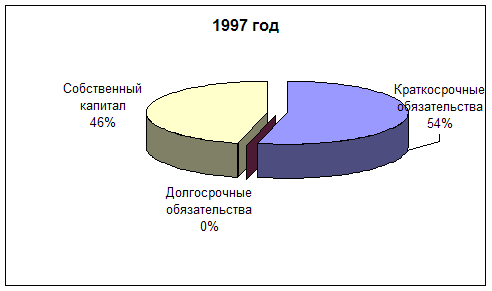

3. На начало года.

Все источники формирования имущества делятся на две, практически равные части:

46% - составляет собственный капитал

54% - Краткосрочные обязательства, которые представляют собой, в основном, кредиторскую задолженность.

4. На конец года.

На конец периода ситуация несколько переменилась. При сохранении общей картины:

48% - составляет собственный капитал

52% - краткосрочные обязательства,

поменялась структура краткосрочных обязательств. Теперь кредиторская задолженность составляет 34% (из 52%), а кредиты и заемы – 18%, против 49% и 5% соответственно на начало периода.

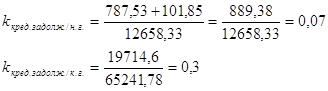

III. По структуре финансовых результатов.

За отчетный период общая сумма доходов и поступлений уменьшилась на 20% в основном за счет уменьшения выручки от реализации (на 20%). Данное падение связано с изменением курса доллара в августе месяце, а поскольку предприятие занимается продажей отечественного и импортного производства, то вполне объяснимо уменьшение объема на 20%.

Структура остальных показателей практически не меняется.

Средние значения за 1998 год

| Активы | 1 431 651 |

| Собственный капитал | 673 571 |

| Оборотный капитал | 1 069 099 |

| Производственные запасы | 608 127 |

| Дебиторская задолженность | 99 427 |

| Кредиторская задолженность | 595 581 |

Показатели оценки финансового состояния за 1998 год.

| Оценка ликвидности | |

| 1.Общий коэффициент покрытия | 1,43 |

| 2. Коэффициент быстрой ликвидности | 0,75 |

| 3. Коэффициент абсолютной ликвидности | 0,39 |

| 4. Коэффициент ликвидности при мобилизации средств | 0,68 |

| 5 Доля собственных оборотных средств в покрытии запасов | 0,63 |

| 6. Коэффициент покрытия запасов | 1,25 |

| Оценка финансовой устойчивости | |

| 1. Коэффициент концентрации собственного капитала | 0,48 |

| 2. Коэффициент финансовой зависимости | 2,08 |

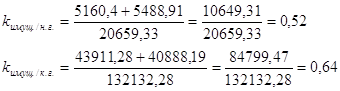

| 3. Коэффициент концентрации привлеченного капитала | 0,52 |

| 4. Коэффициент структуры долгосрочных вложений | 0,00 |

| 5. Коэффициент долгосрочного привлечения заемных средств | 0,00 |

| 6. Коэффициент соотношения собственных и заемных средств | 1,08 |

| 7. Коэффициент маневренности собственных средств | 0,47 |

| Оценка деловой активности | |

| 1. Оборачиваемость средств в расчетах (в оборотах) | 68,66 |

| 2. Оборачиваемость средств в расчетах (в днях) | 5,24 |

| 3. Оборачиваемость производственных запасов (в оборотах) | 11,21 |

| 4. Оборачиваемость производственных запасов (в днях) | 32,12 |

| 5. Оборачиваемость кредиторской задолженности (в днях) | 31,45 |

| 6. Продолжительность операционного цикла (в днях) | 37,36 |

| 7. Продолжительность финансового цикла (в днях) | 5,91 |

| 8. Коэффициент оборачиваемости авансируемого капитала (активов) | 4,77 |

| то-же в днях | 75,50 |

| 9. Коэффициент оборачиваемости оборотного капитала | 6,39 |

| Оценка рентабельности | |

| 1. Рентабельность реализованной продукции (%) | 0,15 |

| 2. Рентабельность продаж (%) | 0,15 |

| 3. Рентабельность авансированного капитала (%) | 0,84 |

| 4. Рентабельность собственного капитала (%) | 1,79 |

Анализ коэффицентов.

| 1. Общий коэффициент покрытия Показывает, что на 1рубль текущих обязательств приходится 1.43 рубля текущих активов. |

| 5 Коэффициент быстрой ликвидности В нашем случае равен 0.75 что соответствует общепринятому значению 0.7-0.8. Это говорит об удовлетворительной ликвидности предприятия. |

| 6 Коэффициент абсолютной ликвидности При стандартном значении 0.2-0.3, для нашего предприятия этот коэффициент равен 0.39, что несколько выше и говорит о неплохой платежеспособности предприятия. |

| 7 Коэффициент ликвидности при мобилизации средств Показывает, что на один рубль обязательств приходится 68 копеек материально - производственных запасов. |

| 5 Доля собственных оборотных средств в покрытии запасов Показывает, что на 1 рубль материально – производственных запасов приходится 63 копейки собственных оборотных средств. |

| 7 Коэффициент покрытия запасов Показывает, что на 1 рубль материально – производственных запасов приходится 1,25 источников покрытия запасов. |

| 8. Коэффициент концентрации собственного капитала Стандартное значение не должно быть ниже 0.5-0.6, в нашем случае коэффициент равен 0.48, что можно считать вполне удовлетворительным. |

| 9. Коэффициент финансовой зависимости Равен 2.08 показывает, что сумма активов лишь на половину состоит из собственного капитала. |

| 10. Коэффициент концентрации привлеченного капитала Показывает, что активы больше чем на половину состоят из обязательств.

Поскольку долгосрочных обязательств за отчетный период не было, а краткосрочные обязательства составляют лишь 0,24% в общей структуре баланса, то коэффициенты 4,5 анализировать не имеет смысла. 11. Коэффициент структуры долгосрочных вложений 12. Коэффициент долгосрочного привлечения заемных средств

13. Коэффициент соотношения собственных и заемных средств Показывает, что на 1 рубль обязательств приходится 1.08 рубля собственного капитала.

|

| 14. Коэффициент маневренности собственных средств Показывает, что собственные оборотные средства почти на половину (0,47) покрывают собственный капитал. |

Оборачиваемость средств в расчетах достаточно высокая.

Наиболее интересным является коэффициент оборачиваемости авансируемого капитала (активов), который составляет два с половиной месяца, т.е. в течение года активы оборачиваются почти пять раз(4.77).

Слишком большой показатель оборачиваемости производственных запасов также говорит о профиле деятельности предприятия – торгово-закупочная.

В целом по показателям деловой активности работу предприятия можно признать хорошей.

| 1. Рентабельность реализованной продукции (%) |

| 2. Рентабельность продаж (%) Эти два коэффициента очень малы, поскольку прибыль от реализации была незначительной по отношению к выручке и себестоимости. По этой же причине следующие два показателя невысокие. |

| 3. Рентабельность авансированного капитала (%) 0.84 |

| 4. Рентабельность собственного капитала (%) 1.79 |

Заключение

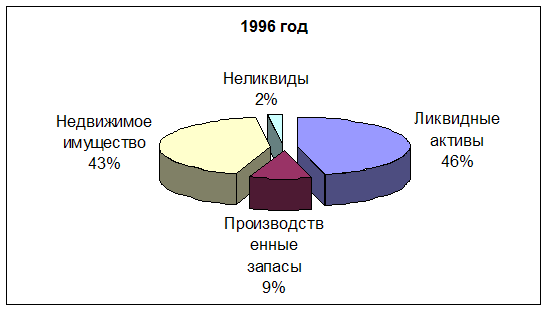

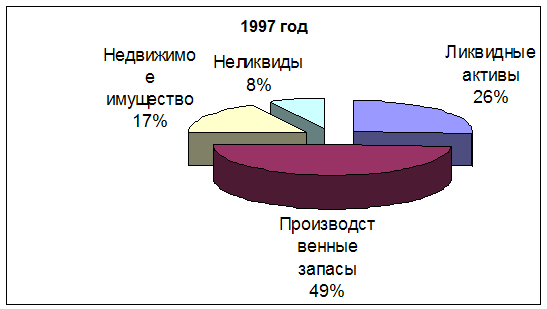

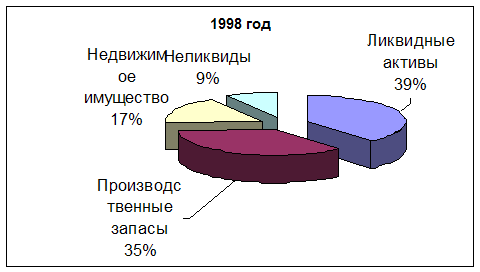

Для проведения заключительного анализа представим в виде диаграммы основные статьи активов и пассивов.

|

Рассмотрим изменение структуры активов по годам.

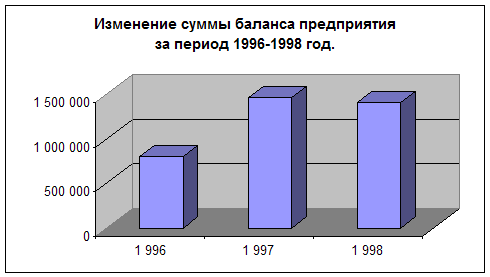

Сравним полученные результаты с числовыми изменениями этих показателей.

Данная гистограмма показывает, что при скачке общей суммы активов в 1997 году в 1,8 раза, в 1998 году остались практически на старом уровне.

Рассмотрим изменение структуры пассивов по годам.

Из приведенных диаграмм и произведенных выше вычислений следует отметить:

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев