Навигация

Динамика рейтинга регионов

3.2.3. Динамика рейтинга регионов

Казалось бы, кризис должен был внести кардинальные изменения в списки регионов, выстроенных в соответствии с инвестиционным потенциалом (таб. 2) и риском (таб.3). Ничуть не бывало. Наоборот, на протяжении последних лет явно прослеживается процесс стабилизации.

Если в 1997 году среднее перемещение регионов в списке, выстроенном по инвестиционному потенциалу, составляло 6 позиций, то в 1998 году – уже 4, а в 1999 – всего 2. Изменчивость списка регионов, упорядоченных по степени риска, составила, соответственно, в 1997-м и 1998гг. 11 позиций, а в 1999г. – только 8.

Инвестиционный потенциал. Стабилизация общего инвестиционного потенциала свидетельствует скорее не о благополучии, а об экономической стагнации в большинстве регионов, а также об отсутствии инвестиционных ресурсов для совершения заметного экономического рывка.

Самых значительных успехов добилась Ленинградская область - за счет роста инновационного, производственного и инфраструктурного потенциала (таб. 2).

В 1998 г. не ухудшили свои позиции ни по одному виду потенциала Московская, Воронежская и Челябинская области.

Среди регионов с наибольшим снижением рейтинга потенциала выделяется географически слитная зона Приобья: Томская, Омская и Тюменская области. У всех этих регионов значительно снизился производственный потенциал, а у первых двух – и финансовый.

Что касается рейтингов инвестиционной привлекательности, то здесь уже можно говорить о долговременных тенденциях. Не снижаются рейтинги совокупного потенциала 14 регионов, среди которых наиболее денежными были Ямало-Ненецкий автономный округ, Республика Саха (Якутия) и Вологодская область.

Постоянно уменьшали (либо в отдельные годы не увеличивали) рейтинг инвестиционного потенциала 19 регионов, наибольшее падение отмечено в Рязанской, Камчатской, Калужской и Белгородской областях.

Финансовый потенциал. Совершенно не удивительно, что основная драма разворачивалась именно здесь. Наиболее отличился Татарстан. Если год назад он занимал 8-е место в России по финансовому потенциалу, то в этом – 71-е (-63 позиции!). Причина – беспрецедентно низкое сальдо прибыли и убытка предприятий в 1998 году (а ведь в 1997 году на долю Татарстана приходилось 3,4% прибыли всех отечественных предприятий). Сказались огромные убытки КамАЗа. Свой вклад в ухудшение финансовой ситуации внес в прошлом году и аграрный сектор республики. Снизилась и доля Татарстана в совокупных доходах бюджетной системы России (с 2,8 до 2,4%). Теми же причинами объясняется и резкое сокращение финансового потенциала Омской (-49 позиций) и Сахалинской (-40) областей.

Напротив, некоторые регионы повысили не только свой финансовый рейтинг, но и увеличили финансовый потенциал в абсолютном выражении как за счет успешных результатов фин. деятельности предприятий (Астраханская обл.), так и за счет увеличения собираемости налогов и прочих сборов на всей территории (Архангельская и Мурманская области).

Финансовый потенциал Москвы и Санкт-Петербурга почти не изменился. В отличие от Татарстана и ряда других регионов, убытки столичных предприятий с лихвой компенсированы другими составляющими финансового потенциала: бюджетными доходами и совокупными доходами населения. Более того, за 1998 г. доля Москвы в бюджетных доходах России выросла с 21,5 до 23,2%, а Санкт-Петербурга – с 3,4 до 4,4%.

Инвестиционный риск. Здесь наиболее выигрышно выглядит Удмуртия (+41 позиция, таб.3). На первом месте среди причин снижения совокупного инвестиционного риска Республики Алтай (+25 позиций), Пермской (+20) и Воронежской (+15) областей стоят социальные причины.

3.2.4. Реальная инвестиционная активность

В 1998 году наряду с постоянным снижением объема отечественных инвестиций в основной капитал, впервые с начала реформ был отмечен одновременный спад инвестиционной активности прямых иностранных инвесторов. Общий объем отечественных инвестиций в основной капитал сократился за 1998 г. на 6,7%, а прямых иностранных – на 14%.

Однако ряду регионов удалось переломить негативную тенденцию. Последний год стал годом «инвестиционного бенефиса» Ленинградской области. Она в наибольшей степени повысила свой инвестиционный потенциал, значительно снизила риск, и как результат, - существенно увеличила приток иностранных и отечественных капитальных вложений.

Прямые иностранные инвестиции. Особенно беспрецедентным было сокращение инвестиций в Москву – почти в 4 раза (с 31 млрд. долларов в 1997г. до 0,8 млрд. в 1998г.). Характерной, впервые проявившейся особенностью инвестирования в прошлом году стало заметное перераспределение инвестиций в пользу регионов, до сих пор не пользовавшихся особым вниманием (таб. 4). Иностранцы направили в 9,6 раза больше средств в Московскую область, в 14,5 раза – в Краснодарский край, в 5,6 раза – в Ленинградскую область, в 2,6 раза – в Санкт-Петербург, в 9,9 раза – в Иркутскую область.

Резко выросли объемы иностранных инвестиций в Свердловскую область. Из их общего объема за 1993-98гг. на долю последних двух лет приходится почти 90%. Изменение отношения свердловских властей к нерезидентам наконец-то позволит реализовать высокий инвестиционный потенциал региона.

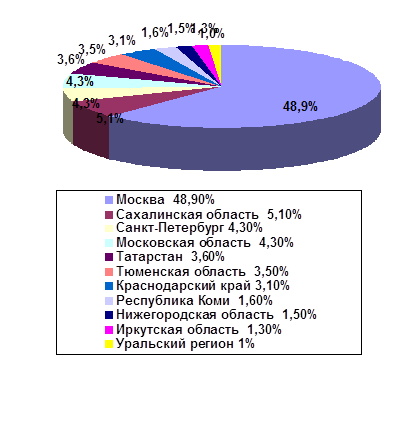

Иностранные инвесторы по-прежнему ориентируются на наиболее известные из крупных регионов (график 4). В то же время недооцениваются такие значительные и достаточно благоприятные для инвестирования регионы, как Ростовская и Воронежская области, и Башкортостан (карта 2).

Отечественные инвестиции. Именно они компенсировали сокращение иностранных инвестиций в Москве и Татарстане. В двадцатку ведущих по объему отечественных инвестиций вошли Белгородская, Ленинградская, Ростовская и Сахалинская области, которые сменили Республику Коми, Тюменскую, Томскую и Оренбургскую области. Всего же рост объемов отечественных инвестиций отмечен в прошлом году в 31 регионе. В то же время, ни в одном регионе России объемы капитальных вложений в 1998 году не достигли уровня 1991 года.

Российские инвесторы продолжают игнорировать небольшие малорисковые регионы, относящиеся к группе 3В2 (таб. 1, графики 2 и 5), особенно безресурсные регионы Верхневолжья и Северо-Запада, а также пограничные со странами ЕС Карелию и Мурманскую область (карта 3).

Глава 4

МЕТОДОЛОГИЯ ОЦЕНКИ ИНВЕСТИЦИЙ

Похожие работы

... на некоторых проблемах, без разрешения которых в условиях экономического кризиса, восстановительного периода и активной структурной перестройки инвестиционная политика российского государства обречена на неуспех. 12.1. Прямые государственные инвестиций. Повышение инвестиционной ориентации бюджетной системы важнейшая задача государства на льготные ставки процента для производственного сектора, в ...

... июля 1991 годаN 1545-1 Редакция документа с учетом изменений и дополнений подготовлена в юридическом бюро "Кодекс" ВЕРХОВНЫЙ СОВЕТ РСФСР ПОСТАНОВЛЕНИЕ О введении в действие Закона РСФСР "Об иностранных инвестициях в РСФСР" Верховный Совет РСФСР постановляет: 1. Ввести в действие Закон РСФСР "Об иностранных инвестициях вРСФСР" с 1 сентября 1991 ...

... 42881 предприятие, основанное на иностранном капитале и капитале инвесторов из Сянгана, Аомыня и Тайваня. Наряду с положительным вкладом их в развитие экономики КНР в экономической литературе отмечаются и значительные проблемы. Очень редко иностранные инвесторы вкладывают свой пай в совместные предприятия живыми деньгами, предпочитая вносить импортное оборудование, порой завышая его цену и ...

... нормативной базой регулирования иностранных инвестиций. В связи с этим в ближайшее время необходимо принять закон “О внесении изменений и дополнений в Федеральный закон “Об иностранных инвестициях в Российской Федерации”, призванный скорректировать имеющиеся в действующем законе просчёты, снижающие его эффективность в качестве базового правового акта, призванного обеспечить благоприятные условия ...

0 комментариев