Навигация

АНАЛИЗ ИНВЕСТИЦИОННОЙ СИТУАЦИИ В ЦЕЛОМ

3.1. АНАЛИЗ ИНВЕСТИЦИОННОЙ СИТУАЦИИ В ЦЕЛОМ

Со времени распада СССР для каждого из российских правительств словосочетание «рост инвестиций» было синонимом понятию «выход из кризиса». Однако все эти годы объемы инвестиций постоянно падали, причем еще быстрее, чем объемы производства. Более того, инвестиции продолжали снижаться даже в благополучном 1997 году.

Тогда правительство взяло на вооружение идею роста за счет мобилизации простаивающих мощностей, то есть при минимуме инвестиций. Этой же стратегии придерживается и нынешний кабинет. В результате сегодня на капиталовложения направляется в два раза меньшая доля ВВП, чем в началe 90-х годов,— всего 15%.

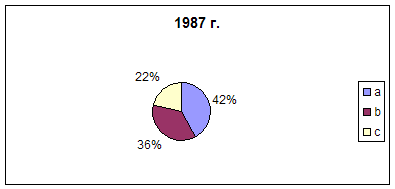

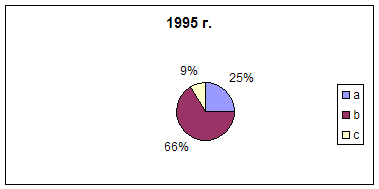

Вообще-то, у многих развитых стран — например, США, Великобритании, Канады, Франции или Швеции — эта пропорция примерно такая же (инвестиции составляют 15-18% ВВП.) Разница только в том, что там уже построены хорошие дороги, сети коммуникаций. В развитых странах возведено гораздо больше жилья, офисов, заводов с самым современным оборудованием. Словом, они уже «вкачали» в свою экономику огромные средства, создав необходимую для благополучного развития инфраструктуру. И теперь для поступательного движения их экономике требуется меньше инвестиционного топлива, чем для разгона — нашей. Те же государства, которые поставили себе задачу "разогнаться" - достичь более высокого уровня развития, расходуют на инвестиции (читай: на накопление экономического потенциала) гораздо большую долю валового продукта. До недавнего времени в Китае, Малайзии, Таиланде на инвестиции направлялось больше 40% ВВП; в Южной Корее и Гонконге — более 35%; в Японии и Индонезии — около 30%. Впрочем, необязательно сравнивать Россию с азиатскими странами, чья экономика от такого инвестиционного бума «перегрелась», что отчасти и привело ее к кризису. Есть и более умеренные и, главное, близкие нам примеры — скажем, бывшие соцстраны. Успехов в преодолении кризиса добились те из них, которые больше расходовали на инвестиции. Так. в Венгрии на это уходило 22-24% ВВП, в Эстонии — 26-28%.

А нынешние инвестиционные пропорции не только не обеспечивают России необходимого развития — при таких инвестиционных показателях страна обречена сползать вниз в мировой экономической иерархии. Придется постепенно демонтировать более или менее высокотехнологичные отрасли. Скажем, столь разнообразный по выпускаемой продукции авиационно-космический комплекс могут себе позволить лишь считанные крупнейшие экономики с огромным объемом инвестиций и производства — США, Европейский Союз, отчасти Япония. Между тем все инвестиции российской экономики (около $20 млрд в год) немногим превосходят бюджет американского авиакосмического агентства NASA.

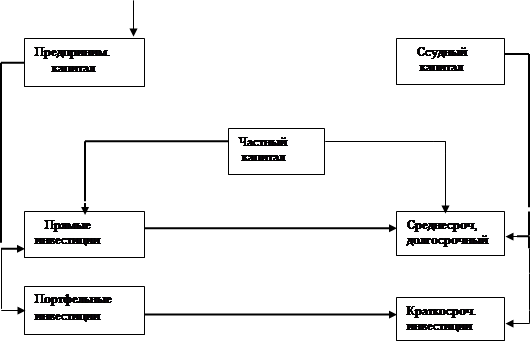

Лучший индикатор инвестиционного климата — иностранный капитал. Россия — в целом самая богатая естественными ресурсами страна мира - привлекала из-за рубежа меньше инвестиций, чем, допустим, маленькая и лишенная природных богатств Венгрия. Единственное, что до недавнего времени могло соблазнить инвесторов,— это шанс относительно быстро получить сверхвысокую доходность. Недаром большая часть инвестиций в России не доставалась реальному сектору, а направлялась в российские ценные бумаги, главным образом государственные облигации. После августовского обвала фондового рынка российская экономика потеряла своих основных инвесторов — тех, кто был готов сыграть в «русскую финансовую рулетку».

Сегодня с инвестициями в России сложилась парадоксальная ситуация: они продолжают снижаться при огромном избытке свободных денег. На руках у населения, по разным оценкам, находится $30-50 млрд неработающих денег. Остатки на корреспондентских счетах банков сегодня составляют около 30 млрд рублей. Кроме того, минимум 20 млрд рублей банки вынуждены держать на депозитах в ЦБ. За неимением альтернативы они соглашаются на 18% годовых, которые даже не компенсируют инфляцию. А «Сбербанк», по некоторым данным, аккумулирует 120 млрд рублей 'вкладов населения. Эти деньги в экономике сегодня тоже практически не работают.

Правительство хочет поддержать инвестиции, но не знает как. Принципиально решен вопрос лишь с государственными инвестициями. Их основу составит так называемый бюджет развития, из которого предусматривается выдать 20,8 млрд рублей «живых» денег и 50 млрд рублей гарантий под коммерческие кредиты. Правда, пока это лишь планы. Ведь деньги надо еще собрать — эти часть будущих поступлений в госбюджет. Еще хуже обстоит дело с гарантиями: кто поверит гарантиям государства, неоднократно обманывавшего своих кредиторов? Да и управлять сбором и расходованием бюджета развития пока некому: так называемый Российский банк развития все еще остается проектом в нескольких вариантах.

Впрочем, даже если эти трудности удастся решить и в этом году бюджет развития будет реальным (в предыдущие годы он существовал главным образом на бумаге), это мало что изменит. Бюджет развития сможет обеспечить не больше 5-10% прогнозируемых весьма скромных инвестиций.

Пока власти преуспели лишь в одном. В законодательство наконец внесены поправки, которых инвесторы ожидали на протяжении многих лет. Например, так называемая дедушкина оговорка, согласно которой на иностранного инвестора не распространяются неблагоприятные для него изменения в законодательстве, если они приняты после его прихода в Россию. Власти пытаются привлечь инвесторов индивидуальным договорным налоговым режимом — в соответствии с соглашениями о разделе продукции (СРП). Власти рассчитывают, что СРП в перспективе станут важнейшим источником прямых иностранных инвестиций.

Однако льготами инвесторов уже не заманишь. Это понимают и в Белом доме. В текущем году правительство рассчитывает максимум на $1 млрд прямых иностранных инвестиций — то есть ожидается вдвое меньший приток иностранного капитала, чем тот, что был до принятия законодательных преференций для инвесторов. И такие прогнозы как нельзя более красноречиво говорят о том, что улучшений в экономике ждать не приходится, поскольку возникает замкнутый круг, ведь лучше всего инвестиции привлекает стабильно растущая экономика.

Сегодня на российском рынке практически не осталось ликвидных финансовых инструментов. С недавним ростом курса акций („Ъ" подробно рассказывал об этом в прошлый четверг) брокеры не связывают больших надежд. Поэтому российские компании стараются перевести свои операции по корпоративным бумагам на зарубежные рынки. Крупные российские брокеры уже давно работают с клиентами, желающими инвестировать деньги вне России. Прежде всего, на рынках США и Европы. Если в июле 1998 года на долю российских площадок приходилось 75% оборота по российским бумагам и производным на них, то в январе-феврале этот показатель составлял не более 30%.

Однако выход на ликвидные зарубежные рынки могут получить только крупные операторы — за возможность торговать, скажем, ADR и ADS на российские акции брокерам приходится вносить страховой депозит. Зависит он от размера открываемой позиции, но в любом случае составляет не меньше $1 млн. И даже несмотря на это, контрагенты неохотно торгуют с русскими брокерами. «Им бесполезно доказывать, что у нас есть деньги и компания исправно выполняет свои обязательства. Недоверие слишком велико. Они примерно так и говорят: „Вы русские. И это многое объясняет"», - заявил один из операторов.

Многие компании усилили свои вексельные подразделения. Возможности зарабатывать на этом рынке сегодня чуть больше чем полгода назад, однако операции с долгами не приносят постоянного дохода. К примеру, чтобы закрыть цепочку зачетов, в состав которой входит несколько векселей, облигации, долги Инкомбанка, акции «Урюпинскокртелекома» и несколько вагонов сахара, требуется от нескольких недель до нескольких месяцев. А положительный исход сделки гарантирован далеко не всегда.

Поэтому брокеры стараются не рассматривать этот бизнес в качестве основного. Топ-менеджеры крупных компаний признают, что только за счет брокерского обслуживания и операций с векселями существовать нельзя. Перечисленные способы заработка позволяют многим компаниям всего лишь «оставаться в нулях». Впрочем, и такой результат считается очень неплохим.

Для тех же, кто не согласен на «нулевой вариант», существует investment banking — инвестиционно-банковский бизнес, для которого в России сегодня есть все условия. И большинство крупных компаний делают ставку на регистрационный бизнес, управление активами VIP-клиентов, организацию сделок по слиянию-поглощению, привлечению капитала и так далее.

Даже несмотря на все проблемы экономики, остается немало инвесторов — как в России, так и на Западе,— желающих иметь долю в производстве того или иного российского предприятия. В качестве примера можно привести недавнюю сделку по продаже 25% акций ОАО «Вымпелком» (владелец торговой марки «Би Лайн») норвежскому телекоммуникационному концерну Telenor. Финансовым консультантом этого проекта была компания «Тройка-Диалог». А инвестиционно-банковская группа «НИКойл» получила недавно «мандат на частное размещение акций дополнительной эмиссии» АО «Ванадий-Тулачермет» — крупнейшего в России производителя ванадиевой продукции.

Отсутствие ликвидности на фондовом рынке не означает отсутствие балансовой ликвидности предприятий — они продолжают работать, производить и продавать товар, платать сотрудникам зарплату. И зачастую эти предприятия нуждаются в оборотных деньгах. Поэтому есть спрос на услуги инвестиционных компаний, имеющих давние связи с потенциальными инвесторами. Сегодня эти компании занимаются корпоративным финансированием: разработкой качественных бизнес-планов, проведением аудита, составлением понятного инвесторам баланса, наконец, поисками самого инвестора. Причем и отношения с инвесторами сегодня строятся иначе, чем полгода назад; если раньше директора чуть ли не диктовали условия получения кредитов, то теперь в обмен на инвестиции они готовы отдавать даже крупные пакеты акций.

Сами фондовики часто называют эту работу «переупаковкой». Причем прибыль зачастую превышает доходы от операций на открытом рынке. И это при минимальных затратах и почти нулевом риске. Оплата таких сделок складывается из двух составляющих — за саму работу над инвестиционным проектом (независимо от результата) и гонорара в случае успешного завершения сделки. размер гонораров обычно зависит от суммы привлеченных инвестиций — чем больше сумма, тем меньше процент и наоборот. Диапазон составляет от $10 до $30 тыс. в месяц и от 0,2 до 10-15% соответственно.

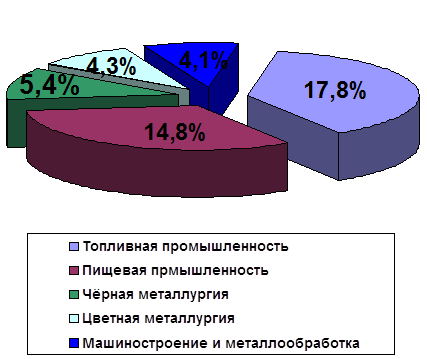

Другой источник заработка — прямые вложения в производство российских предприятий. Специалисты признают, что именно такой бизнес станет одним из основных источников заработка, и многие компании создают фонды прямых инвестиций в реальный сектор. В числе наиболее привлекательных называют легкую и пищевую промышленность, бытовую химию, фармацевтику и другие отрасли, где возможно замещение импорта. Традиционно привлекательны для инвесторов и экспортоориентированные производства.

«Мы, например, владеем контрольными пакетами акций двух цементных заводов - Оскольского и Подгоренского, - говорит директор департамента развития инвестиционной группы „Атон" Владимир Гузь.— И так получилось, что в 1998 году цементный бизнес — в основном из-за выросшей привлекательности экспорта — оказался для нас одним из самых прибыльных. И будет впредь - тут годовой оборот продаж $35 млн».

Другое дело, что окупаемость одной сделки занимает гораздо больше времени — от нескольких месяцев до пяти-семи лет. Тем не менее прямыми инвестициями начинают заниматься все больше компаний. Для многих этот бизнес выходит на первое место.

Коренное отличие сегодняшнего рынка от рынка образца 1997 года заключается в том, что предприятия имеют отношения не с армией брокеров, взвинчивающих цены их акций на вторичном рынке, а напрямую с финансистами-одиночками, не ставящими целью молниеносно получить сверхприбыль. Основные доходы получают «мобильные» компании, готовые приходить на предприятие, знакомиться с производственным циклом, вникать в особенности бизнеса и вести кредитование. По мнению специалистов, сейчас наблюдается переход российского фондового рынка от американской к европейской модели развития. (Не секрет, что изначально российский фондовый рынок строили специалисты США, на деньги американских фондов, по американским технологиям и для американских клиентов. Поэтому российский рынок акций и стал слепком американской модели).

Сегодня Россию привлекает европейский путь, когда брокерские конторы не играют главенствующей роли, а рынок акций не является основным инструментом привлечения денег для финансирования предприятий. Европейская модель подразумевает кредитование и осуществление прямых инвестиций в реальный сектор экономики.

«Когда доходы от вложения в акции значительно превышают доходы от продажи оружия, а на производство деньги так и не попадают — это ненормально»,— считает большинство специалистов. В инвестиционных компаниях уверены, что фондового рынка в том виде, в котором он существовал до азиатского кризиса, в России уже не будет. Наиболее вероятный сценарий — резкое сокращение и укрупнение компаний, которые перейдут от спекулятивных операций к инвестиционно-банковскому бизнесу.

Похожие работы

... на некоторых проблемах, без разрешения которых в условиях экономического кризиса, восстановительного периода и активной структурной перестройки инвестиционная политика российского государства обречена на неуспех. 12.1. Прямые государственные инвестиций. Повышение инвестиционной ориентации бюджетной системы важнейшая задача государства на льготные ставки процента для производственного сектора, в ...

... июля 1991 годаN 1545-1 Редакция документа с учетом изменений и дополнений подготовлена в юридическом бюро "Кодекс" ВЕРХОВНЫЙ СОВЕТ РСФСР ПОСТАНОВЛЕНИЕ О введении в действие Закона РСФСР "Об иностранных инвестициях в РСФСР" Верховный Совет РСФСР постановляет: 1. Ввести в действие Закон РСФСР "Об иностранных инвестициях вРСФСР" с 1 сентября 1991 ...

... 42881 предприятие, основанное на иностранном капитале и капитале инвесторов из Сянгана, Аомыня и Тайваня. Наряду с положительным вкладом их в развитие экономики КНР в экономической литературе отмечаются и значительные проблемы. Очень редко иностранные инвесторы вкладывают свой пай в совместные предприятия живыми деньгами, предпочитая вносить импортное оборудование, порой завышая его цену и ...

... нормативной базой регулирования иностранных инвестиций. В связи с этим в ближайшее время необходимо принять закон “О внесении изменений и дополнений в Федеральный закон “Об иностранных инвестициях в Российской Федерации”, призванный скорректировать имеющиеся в действующем законе просчёты, снижающие его эффективность в качестве базового правового акта, призванного обеспечить благоприятные условия ...

0 комментариев