Навигация

Проблемы и перспективы развития рынка ценных бумаг в России

3. Проблемы и перспективы развития рынка ценных бумаг в России.

3.1 Особенности развития рынка ценных бумаг в России.

Особенность развития рынка ценных бумаг в РФ в начале 90-х гг. заключалась в том, что рынок наполнялся ценными бумагами довольно хаотично, что было обусловлено замедленными масштабами приватизации, а также отсутствием систематизированного выпуска государственных ценных бумаг по линии Министерства финансов и Центрального банка. Последнее требует особого краткого исторического рассмотрения. Известно, что следом за выигрышными 3%-ными облигациями в 1990 г. стали выпускаться государственные 5%-ные облигации для населения и юридических лиц. В последующем процент по этим бумагам был повышен до 10 в целях лучшего размещения. Однако эти бумаги не нашли должного спроса у покупателей (как юридических, так и физических лиц). Поэтому вся эмиссия была в основном приобретена еще существовавшим тогда Государственным банком СССР. Отсутствие спроса на эти бумаги объяснялось рядом причин. Во-первых, тогда еще не был создан реальный рынок ценных бумаг, т.е. не было сравнительно широкого акционирования или интенсивного выпуска акций. Во-вторых, доверие к государственным процентным бумагам со стороны населения и юридических лиц было утрачено в связи с началом спада производства и отсутствием разработки конкретной экономической программы правительства.

В этой связи следует отметить, что в Центральному банку необходимо было создать свой рынок государственных ценных бумаг, его структуру и классификацию государственных ценных бумаг. Это необходимо, прежде всего, для укрепления российской финансовой системы, так как с помощью различных видов бумаг и различных сроков их реализации может быть обеспечено частичное покрытие бюджетного дефицита. Следует учесть опыт ряда ведущих западных стран.

В начале 90-х гг. рынок ценных бумаг не был единым цельным организмом: размещение и покупка государственных и частных ценных бумаг производились разрозненно, независимо друг от друга, механизм конкуренции по существу не действовал. Это объяснялось ограниченностью выпуска как государственных, так и частных ценных бумаг на рынке.

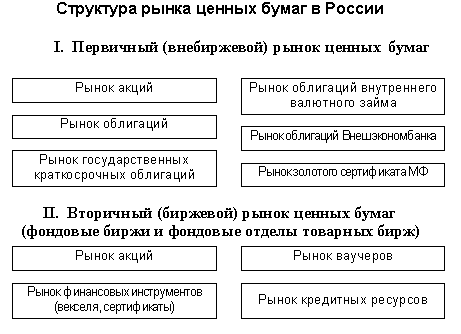

В 1991—1992 гг. рынок ценных бумаг РФ был еще довольно аморфным, поскольку не сложилась структура самого рынка. Дело в том, что на первом этапе не было четкого разграничения между первичным рынком и вторичным (биржевым). Пока рынок в основном был представлен фондовыми и товарными биржами, которые поглощали основной поток частных ценных бумаг. Развитие же первичного рынка ценных бумаг в структуре всего рынка возможно лишь при условии развития следующих основных элементов: более широкой и активной приватизации предприятий, компаний и ассоциаций; создания системы первичного рынка и его посредников в лице инвестиционных банков и брокерских фирм, которые могли бы осуществлять посредническую функцию между эмитентами и инвесторами так, как это принято в мировой практике, в частности в США, Канаде, странах Западной Европы и в Японии;

объектом реализации на первичном рынке должны были стать не столько акции, сколько облигации компаний и предприятий.

Фондовые биржи также нуждались в определенных структурных изменениях. Их деятельность в значительной степени зависит от массы поступления ценных бумаг. При этом не следует забывать, что биржа — вторичный рынок, на котором покупаются и продаются, как принято в мировой практике, ценные бумаги старых выпусков, т.е. уже прошедших через первичный рынок. Дело в том, что в РФ новые выпуски ценных бумаг, в основном акции, поступали на фондовые и товарные биржи, минуя и не образуя, таким образом, первичный рынок. В то же время, как показывает мировая практика, фондовые биржи в основном специализируются на «переработке» старых выпусков ценных бумаг, в основном акций, хотя через них проходит определенное количество также частных и государственных облигаций. В то же время на фондовых биржах (в основном континентальной Европы) реализуются также и эмиссии акций. Однако это обусловлено прежде всего огромным объемом выпускаемых ценных бумаг.

Важной стороной совершенствования рынка ценных бумаг являлось его правильное регулирование с помощью эффективного и эластичного законодательства, которое было бы способно создать объективные правила игры на рынке. Дело в том, что основные документы и инструкции по рынку ценных бума(14 Положений Правительства) были приняты в конце декабря 1991 г. Однако не был принят всеобъемлющий закон о ценных бумагах и биржах, как это было сделано в свое время в западных странах. Так, в США такой закон был принят в 1933 г. и скорректирован в 1934 г., но действует по настоящее время. В Японии такой закон был принят после войны и в последующие годы неоднократно корректировался в соответствии с качественной и структурной динамикой рынка ценных бумаг.

Цель коррекции законов на Западе — это защита интересов вкладчика-инвестора от всякого рода махинаций и мошенничеств.

Крупные скандалы в России на рынке ценных бумаг летом и осенью 1994 г. показали, что принятые положения о ценных бумагах и бирже 1991 г оказались неэффективными для регулирования рынка. Это привело к большим финансовым потерям многих физических и юридических лиц, так как многие компании осуществляли эмиссию и продажу своих ценных бумаг без лицензирования со стороны Центрального банка, Министерства финансов Именно это обстоятельство привело к реорганизации Комиссии по ценным бумагам и фондовым биржам при Президенте РФ в Федеральную комиссию по ценным бумагам и фондовому рынку, которая с ноября 1994 г. взяла на себя функции по регулированию рынка ценных бумаг России согласно Указу Президента Российской Федерации

В задачу новой комиссии входит прежде всего лицензирование эмитентов ценных бумаг, обеспечение контроля за деятельностью банков и других кредитно-финансовых учреждений, а также профессиональных участников рынка ценных бумаг, создание и организация исполнительной дирекции данной комиссии при Правительстве с целью эффективного регулирования рынка ценных бумаг.

Из всего сказанного выше необходимо сделать вывод об особенностях развития рынка ценных бумаг в России

Во-первых, обычно развитие эффективных рынков ценных бумаг сопровождает рост всей национальной экономики. В России зарождение и становление фондового рынка, его довольно динамичное развитие происходит на фоне постоянного спада производства. Такая диспропорция в динамиках рынка ценных бумаг и общеэкономических процессов вызывает кризисные явления на этом рынке. С другой стороны, недоразвитость и несовершенство самого фондового рынка препятствуют преодолению тенденции к сужению воспроизводства.

Во-вторых, "непрозрачность" рынка, рискованность операций на нем, преобладание долговых обязательств государства для покрытия бюджетного дефицита вызывают доминирование краткосрочных ценных бумаг. А это, в свою очередь, отвлекает свободные средства от долгосрочного инвестирования, которое всегда является важнейшим фактором экономического роста.

В-третьих, дестабилизирующее влияние на российский рынок ценных бумаг оказывают инфляция и инфляционные ожидания. Это характерно для всех стран в переходный период. Риск обесценения денег сдерживает инвесторов от долгосрочных вложений стратегического характера.

Зарубежный опыт свидетельствует, что негативное воздействие инфляции в определенной мере преодолевается путем выпуска индексируемых ценных бумаг. Доход по таким бумагам индексируется с поправкой на темп инфляции. В России рынок индексируемых фондовых инструментов пока не создан, что усугубляет пагубное воздействие инфляции на рынок ценных бумаг.

В-четвертых, серьезным препятствием на пути создания эффективно функционирующего фондового рынка в России является несовершенство законодательства и норм регулирования по ценным бумагам.

Похожие работы

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

0 комментариев