Навигация

Модели оценки объема изъятых из оборота средств и модели аннуитета

4.3 Модели оценки объема изъятых из оборота средств и модели аннуитета

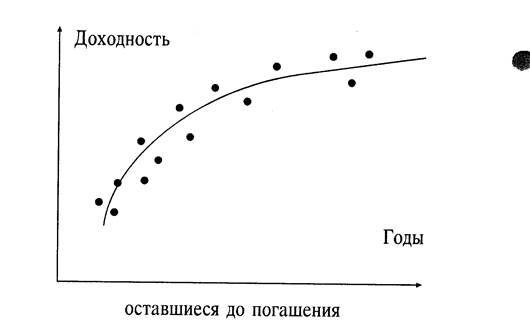

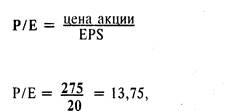

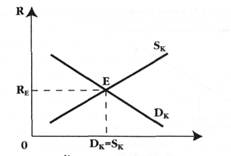

Максимизация объема изъятых из оборота средств предполагает равную для всех альтернатив минимальную стоимость имущества ew >= 0. Поэтому по каждому инвестиционному проекту можно рассматривать. доход еnn, который определяется из уравнения:

![]()

Модель оценки объема изъятых средств

![]()

при условии (1) и (2) называется «моделью аннуитета. Аннуитет содержательно может быть интерпретирован как попериодное изменение стоимости имущества или (с учетом расчетной процентной ставки) как среднее превышение поступлений над выплатами за период.

Доход и аннуитет только тогда могут выступать в качестве критериев принятия решения, когда время, для которого они рассчитываются, одинаково для всех альтернатив. При различных сроках эксплуатации сравниваемых объектов инвестирования это требование может быть выполнено при предпосылке о бесконечном повторении одинаковых инвестиций.

Различные критерии, ориентированные на максимизацию прибыли в условиях совершенного рынка капитала, не противоречат друг другу, поскольку они различаются только общими для всех альтернатив константами или положительными коэффициентами.

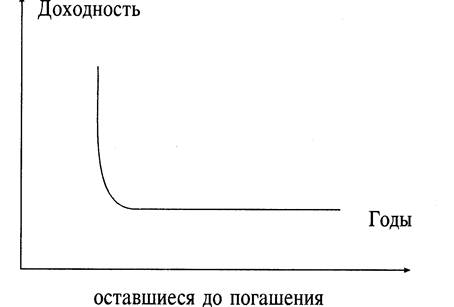

4.4 Модель внутренней процентной ставки

Напротив, применение в качестве критерия принятия решения внутренней процентной ставки, показателя, ориентированного на рентабельность, ведет к другим результатам. Согласно (1.8), г соответствует корню многочлена T-го порядка, решения которого до Т могут быть действительными и, возможно, комплексными. Существенная часть дискуссий о пригодности внутренней процентной ставки в роли критерия планирования инвестиций охватывает вопросы об условиях, при которых такая ставка существует и однозначна, другая часть дискуссии посвящена также «потребности в применении» рентабельности или внутренней процентной ставки в качестве критерия принятия инвестиционного решения для случая, когда это приводит к результатам, отличающимся от результатов, получаемых с использованием критерия капитализированной стоимости.

Внутреннюю процентную ставку считают экономически разумной только при г >—1. Наряду с этим целесообразно классифицировать инвестиции по изменению соответствующих значений стоимости имущества в зависимости от значений внутренней процентной ставки. Согласно этой классификации, n-й вид инвестиций называется “ изолированно проводимым ” или “ чистым ”, если внутренняя процентная ставка удовлетворяет условию

![]() (3)

(3)

при

т. е. если капитал не может быть высвобожден до конца последнего периода. В ином случае соответствующий вид инвестиций называется составным.

Важные для инвестиционного планирования выводы можно представить следующим образом:

1. Для инвестиционного проекта INVa существует хотя бы одна

экономически разумная внутренняя процентная ставка, если в ряде платежей нечетное число раз меняется знак платежа (с + на — или наоборот); положительная внутренняя процентная ставка, если е![]() < 0, и выполняется условие покрытия, т. е.

< 0, и выполняется условие покрытия, т. е.

![]() > 0 справедливо для всего ряда платежей инвестиции. (4)

> 0 справедливо для всего ряда платежей инвестиции. (4)

2. Для инвестиции INVn существует ровно одна экономически разумная внутренняя процентная ставка, если в ряде платежей знак меняется только один раз;

положительная внутренняя процентная ставка, если е![]() < 0, в ряде платежей знак меняется только один раз и выполняется условие покрытия (4);

< 0, в ряде платежей знак меняется только один раз и выполняется условие покрытия (4);

положительная внутренняя процентная ставка, если есть t', для которого

![]()

![]()

и e![]() >=0;

>=0;![]()

положительная внутренняя процентная ставка, если инвестиции были выполнены изолированно и соответствовали критерию покрытия;

положительная внутренняя процентная ставка, если еn![]() < 0, в ряде платежей знак меняется два раза и выполняется условие покрытия.

< 0, в ряде платежей знак меняется два раза и выполняется условие покрытия.

Модель внутренней процентной ставки

![]()

при условии, что

![]()

z![]()

![]() {0,1},n=1(1)N

{0,1},n=1(1)N

(r![]() - i)

- i)![]() z

z![]()

![]()

требует по сравнению с предыдущими моделями дополнительного ограничения (r![]() -i)

-i)![]() z

z![]()

![]() , гарантирующего следующее: оптимальная инвестиционная альтернативапозволяет получать процент на вложенный капитал не меньше, чем на рынке капитала.

, гарантирующего следующее: оптимальная инвестиционная альтернативапозволяет получать процент на вложенный капитал не меньше, чем на рынке капитала.

Внутренняя процентная ставка отражает рентабельность капитала, связанного в инвестиционном проекте.

Такая интерпретация возможна только тогда, когда капитал иммобилизован (связан) на весь срок эксплуатации. Это условие выполняется в случае изолированного инвестиционного проекта. Поэтому для внутренней процентной ставки как выражения рентабельности капитала условие повторного вложения высвобождающихся финансовых средств по внутренней процентной ставке только тогда необходимо, когда объем связанного капитала должен поддерживаться на постоянном уровне. Вследствие этого в случае изолированно проводимых инвестиций отклоняются друг от друга результаты выбора альтернатив согласно критериям максимизации капитализированной текущей стоимости, с одной стороны, и внутренней процентной ставки, с другой стороны, могут привести к конфликту между целями «максимальная прибыль» и «максимальная рентабельность».

Различия в отношении начисления процента на размещаемые вне инвестиционного проекта суммы, являющиеся результатом превышения поступлений над выплатами, возникают в том случае, когда инвестиционный проект не относится к изолированно проводимым. При использовании метода величины капитализированной текущей стоимости предполагается, что эти суммы могут быть вложены на рынке капитала под процент до тех пор, пока они не потребуются для покрытия наступившего превышения выплат над поступлениями. Определение внутренней процентной ставки, напротив, основывается в данном случае на нереалистичной предпосылке «промежуточного вложения» под процент, ставка которого равна ставке внутреннего процента. Именно этим можно объяснить отсутствие постоянного значения ставки внутреннего процента.

Если же предположить, что единая внутренняя процентная ставка все же существует, то ее применение в качестве критерия выбора альтернативы при оценке отдельного инвестиционного проекта всегда приводит к такому же результату, что и применение критериев величины капитализированной текущей стоимости, конечной стоимости и дохода, поскольку положительная рентабельность предполагает положительную прибыль. Поскольку внутренняя процентная ставка не всегда может быть определена аналитическим путем, часто указывают на итеративные методы — например, на линейную интерполяцию или метод Ньютона. Для принятия оптимального решения не требуется решать линейные целочисленные модели. Нужно просто рассчитать значения соответствующих критериев и выбрать оптимальные альтернативы.

Похожие работы

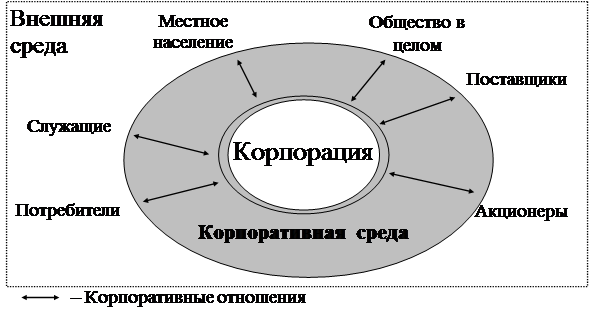

... основном за счет прибыли и кредитов банка. При этом достаточным обеспечением для получения займов они не располагают Сравнительная характеристика российской модели управления акционерным обществом и основных моделей корпоративного управления: Сходства между российской и англо-американской моделями управления Сходства между российской и немецкой моделями управления Сходства между ...

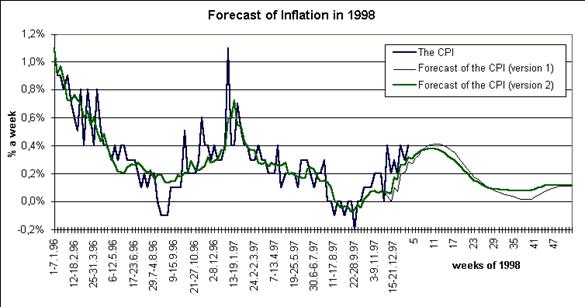

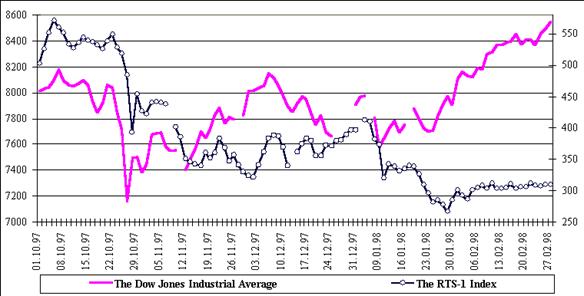

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

... существенно приблизить начальную цену пакета акций к рыночным котировкам: 1. Метод расчетной капитализации. 2. Метод группировок. 3. Практическая реализация основных положений инвестиционной стратегии корпорации 3.1. Основные критерии принятия решения на инвестирование Эффективность и внешняя среда Эффективность инвестиционной деятельности весьма важно рассматривать не только как ...

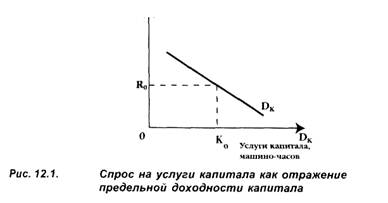

... активности ни с абсолютными, ни с относительными (по отношению к среднеотраслевому уровню) показателями производительности труда выявить не удалось[6]. Глава 3. Эволюция рынка капитала в России. Развитие рынка капитала в России в современных условиях Все проблемы экстенсивного экономического роста были гиперболизированы во всех сферах экономики СССР. Типичной в этом отношении является ...

0 комментариев