Навигация

Организация процесса управления финансами на предприятии

1.3 Организация процесса управления финансами на предприятии

Постановка эффективного финансового менеджмента на крупных российских предприятиях, как правило, требует коренной перестройки механизма управления всего предприятия в целом.

Прежде всего, это объясняется тем, что крупные предприятия несут в себе стиль управления, оставшийся со времен плановой экономики. Основным критерием успешности деятельности социалистической системы было выполнение любой ценой плана производства. Соответственно, для руководителя предприятия главной задачей являлось осуществление государственного заказа по производству продукции, а не получение прибыли. Поэтому определяющим фактором была налаженность системы управления производством, финансовое управление играло второстепенную роль.

В условиях рыночной экономики происходит смещение акцента с чисто производственного планирования на планирование финансовое, соответственно этому должна меняться структура и направленность информационных потоков. Однако существующий управленческий учет не дает возможности:

· Оперативно сводить разрозненную финансовую информацию воедино;

· Определять влияние центров формирования доходов и затрат на общий финансовый результат.

Управление предприятием в этом случае характеризуется признаками системной дезорганизации: переизбыток несущественной и недостаток необходимой и оперативной управленческой информации, отрывочный контроль по всем направлениям деятельности предприятия, большая инерция в реализации управленческих решений.

Финансовый менеджмент — это система рационального управления процессами финансирования хозяйственной деятельности коммерческой организации. Финансовый менеджмент — неотъемлемая часть общей системы управления предприятием, в свою очередь состоящая из двух подсистем: объекта управления (управляемая подсистема) и субъекта управления (управляющая подсистема).

В качестве основного объекта управления в финансовом менеджменте выступает денежный оборот предприятия как непрерывный поток денежных выплат и поступлений, проходящих через, расчетный и другие счета предприятия. Управлять денежным оборотом — значит предвидеть его возможные состояния в ближайшей и в отдаленной перспективе, уметь определять объем и интенсивность поступления и расхода денежных средств, как на ближайшую дату, так и на долгосрочную перспективу.

Чтобы определить ожидаемый объем и интенсивность денежного оборота предприятия, необходимо проанализировать все существенные стороны и условия осуществления денежного оборота предприятия, процесса кругооборота всего капитала, движения финансовых ресурсов, состояние финансовых отношений предприятия со всеми участниками коммерческого дела.

Таким образом, на первый план при формировании цивилизованного финансового менеджмента на предприятии выходит вопрос самой технологии постановки внутрифирменного управления. Эта большая и кропотливая работа, включающая следующий минимальный набор мероприятий:

1. Перестройка механизма управления всего предприятия с учетом требований финансовой прозрачности. Например, для крупных предприятий и холдингов наиболее эффективной системой является бюджетное управление.

2. Разработка соответствующей п. 1 организационной структуры управления с разделением производства на бизнес – единицы.

3. Организация работы финансовой службы таким образом, чтобы была возможность получать информацию по всем направлениям работ:

· По объектам финансового управления;

· По управленческим процессам (планирование, анализ прогноз);

· По финансовым потокам.

По мере необходимости надо провести методическое оснащение финансовой службы способами, методами, принципами современного финансового управления, т.е. фактически обучить персонал в работе в новых условиях.

4. Разработка стандартов управленческого учета всего предприятия в целом и для каждого звена в отдельности: формы отчетности, сроки, систему информационных потоков, документооборота и т. д. Особенно важно достичь сопряжения управленческого финансового учета и бухгалтерского, поскольку основным источником фактической финансовой информации является бухгалтерия предприятия. Цель этого этапа – обеспечить оперативное поступление и обобщение необходимой финансовой информации согласно требованиям, определенным в ходе работ по 3-му этапу.

5. Автоматизация с помощью современных компьютерных технологий и программного обеспечения отмеченных выше мероприятий.[23, c. 27]

Субъектом управления, т.е. управляющей подсистемой финансового менеджмента, являются финансовая дирекция и ее отделы (департаменты), а также финансовые менеджеры. Управляющая подсистема вырабатывает и реализует цели финансового менеджмента. Основной конечной целью финансового менеджмента является повышение конкурентных позиций предприятия в соответствующей сфере деятельности через механизм формирования и эффективного использования прибыли.

По содержанию финансовый менеджмент сводится к процессу выработки управляющих воздействий на движение финансовых ресурсов и капитала с целью повышения эффективности их использования и приращения.

Цели финансового менеджмента реализуются через функции объекта и субъекта управления.

Основными функциями объекта управления в финансовом менеджменте являются:

1) Воспроизводственная, т.е. деятельность по обеспечению эффективного воспроизводства капитала, авансированного для текущей деятельности и инвестированного для капитальных и финансовых вложений в долгосрочные и краткосрочные активы предприятия. Простое воспроизводство капитала обеспечивает самоокупаемость производственно-коммерческой деятельности предприятия. Расширенное воспроизводство капитала обеспечивает самоокупаемость и самофинансирование производственно-коммерческой деятельности предприятия.

Оценку эффективности реализации воспроизводственной функции финансового менеджмента можно провести по следующим показателям:

· рост собственного капитала;

· превышение темпов роста собственного капитала над темпами роста валюты баланса;

· степень капитализации прибыли, т.е. доли прибыли, направленной на создание фондов накопления и доли нераспределенной прибыли в чистой прибыли, остающейся в распоряжении предприятия;

· повышение доходности (рентабельности) капитала;

· повышение скорости оборота капитала, сопровождаемое ростом его доходности.

2) Производственная, т.е. регулирование текущей производственно-коммерческой деятельности предприятия по обеспечению эффективного размещения капитала, созданию необходимых денежных фондов и источников финансирования текущей деятельности.

Оценку эффективности реализации производственной функции финансового менеджмента можно провести по следующим показателям:

· структура капитала;

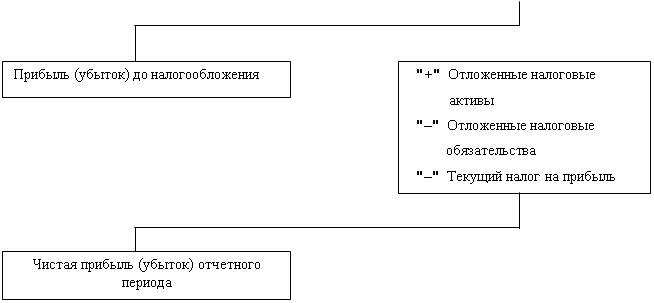

· структура распределения балансовой прибыли;

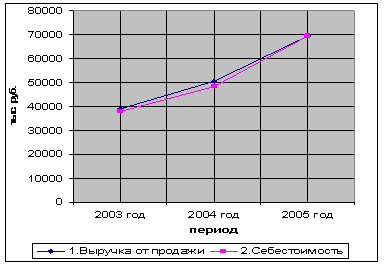

· уровень и динамика себестоимости продукции и затрат на единицу продукции;

· уровень и динамика затрат на единицу продукции;

· уровень и динамика фонда оплаты труда.

3) Контрольная, т.е. контроль рублем за использованием финансовых ресурсов. Каждая хозяйственная операция должна отвечать интересам предприятия, исходя из его конечных целей. Поэтому контроль за финансовой целесообразностью операций должен осуществляться непрерывно, начиная от платежей за поставку сырья, материалов, комплектующих, услуг посреднических организаций и т.д. и кончая поступлением денежных средств от выручки за реализованную продукцию.

Функции объекта финансового менеджмента реализуются через функции субъекта управления, которые заключаются в следующем:

· прогнозирование финансовых состояний (ситуаций);

· планирование финансовой деятельности;

· регулирование денежного оборота;

· учет затрат и результатов производственной, инвестиционной и финансовой деятельности;

· анализ и оценка эффективности использования и вложения капитала;

· контроль за расходованием и поступлением денежных средств на всех этапах производственно-коммерческого цикла.

Основное правило, или принцип, которым должны руководствоваться финансовые менеджеры — это исключительность интересов фирмы (предприятия). Конечные финансовые цели предприятия определяют всю цепочку целей и действий всех участников процесса. Правовая законность операций обеспечивает их защиту и законность доходов. Поэтому функциональными обязанностями финансового менеджера в коммерческой организации являются:

· обеспечение правовой законности и защищенности хозяйственных операций с капиталом и финансовыми ресурсами предприятия;

· налаживание нормальных финансовых взаимоотношений со всеми участниками коммерческой операции;

· разработка планов и прогнозов вложения капитала и оценка их эффективности;

· выбор и обоснование кредитной и валютной политики предприятия;

· разработка и реализация инвестиционных проектов, направленных на повышение доходности предприятия и его дочерних организаций;

· страхование капитала и финансовых операций от финансовых рисков и потерь;

· выявление рейтинга предприятия и конкурентов;

· непрерывное обеспечение хозяйственной деятельности финансовыми ресурсами и контроль за эффективностью их использования;

· анализ финансовых результатов и финансового состояния предприятия и клиентов.

Очевидно, что такое управление трудоемко и, конечно же, должно разбиваться на определенные направления: производственное, сбытовое, финансовое и т.д. В каждом из них определяются мероприятия и принимаются к исполнению управленческие решения для их реализации. В работе мы попытались рассмотреть комплекс мер направленных на управление финансовыми результатами деятельности предприятия с учетом уже вышеописанных проблем и стоящих задач перед финансовой службой фирмы.

Похожие работы

... единый методологический подход в финансовом планировании, основанный на идее развития рыночных отношений. 2. Главной парадигмой финансового планирования должна стать идея стратегического, а не долгосрочного управления. 3. В рамках стратегического управления финансовое планирование должно включать последовательность документов: стратегический план (система целей), финансовые политики ( ...

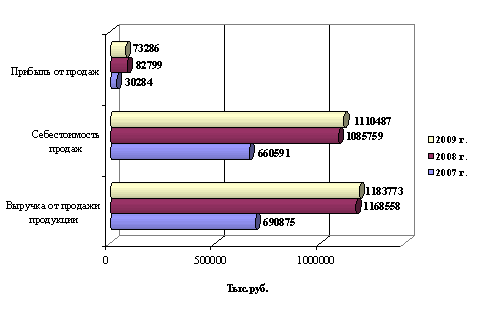

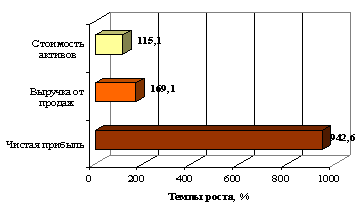

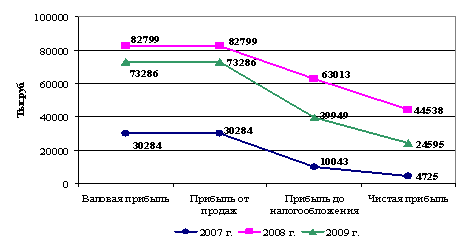

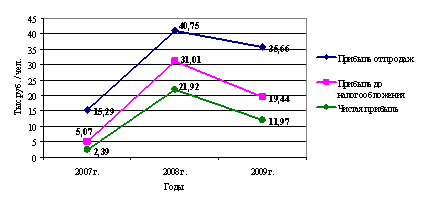

... является финансово-хозяйственная деятельность ОАО «СЕВЕР». Предметом исследования является процесс управления финансовыми результатами и доходностью ОАО «СЕВЕР». Основной целью финансового анализа является разработка и принятие обоснованных управленческих решений, направленных на повышение эффективности деятельности хозяйствующего субъекта. Источниками информации для написания курсовой работы ...

... эффективности хозяйственной деятельности предприятия в 2009 году в сравнении с 2007 годом. 3. Основные направления повышения финансовых результатов деятельности предприятия 3.1 Зарубежный опыт управления финансовыми результатами и повышения эффективности деятельности предприятия В условиях рыночной экономики управление финансовыми результатами занимает центральное место в деловой ...

... совокупности позволяет осуществить более полный анализ проблемы и сделать соответствующие выводы. 2 Анализ и оценка финансовых результатов деятельности Государственного унитарного предприятия «УТ-389/29 Главного управления исполнения наказаний Министерства Юстиции Российской Федерации по Свердловской области» 2.1 Краткая характеристика ГУП «УТ 389/29 ГУИН МЮ РФ по Свердловской области» ...

0 комментариев