Навигация

Определение и состав собственных средств предприятия : уставной капитал, нераспределенная прибыль, фонды специального назначения, резервный капитал

1.2 Определение и состав собственных средств предприятия : уставной капитал, нераспределенная прибыль, фонды специального назначения, резервный капитал.

Предметом бухгалтерского учета является хозяйственная деятельность организации, а его объектами, или составными частями предмета, - имущество (хозяйственные средства) организации, источники его формирования и хозяйственные процессы, вызывающие изменение имущества и источников их формирования.

По составу и функциональной роли (характеру использования) имущество организации подразделяют на две группы: внеоборотные активы и оборотные средства. Внеоборотные активы включают в себя основные средства, оборудование к установке, нематериальные активы, незавершенные капитальные вложения, долгосрочные финансовые вложения, задолженность учредителей и др.

Основными средствами в практике планирования н учета называются средства труда, за исключением МБП, к которым относят предметы стоимостью до 50-ти кратного размера минимальной месячной оплаты труда за единицу независимо от срока их службы. Их используют в различных сферах приложения общественного труда: материального производства, товарного обращения и непроизводственной. Основные средства участвуют в процессе производства длительное время, сохраняя при этом натуральную форму. Их стоимость переносится на создаваемую продукцию не сразу, а постепенно, частями, по мере износа.

Нематериальные активы - это объекты долгосрочного пользования, не имеющие физической основы, но имеющие стоимостную оценку и приносящие доход: права пользования земельными участками, природными ресурсами, патенты, лицензии, "ноу-хау", программные продукты, монопольные права и привилегии, организационные расходы, товарные знаки и др. Как и основные средства, нематериальные активы переносят свою стоимость на создаваемые продукт не сразу, а постепенно, частями, по мере износа.

В состав капитальных вложений включают затраты на строительно-монтажные работы, приобретение оборудования, инструмента, прочие капитальные работы и затраты (проектно-изыскательские, геологоразведочные и буровые работы и др.).

К финансовым вложениям относят инвестиции организации в государственные ценные бумаги (облигации и другие долговые обязательства), ценные бумаги и уставные капиталы других организаций, предоставленные другим организациям займы. Финансовые вложения на срок более 1 года являются долгосрочными, на срок до 1 года - краткосрочными. В состав внебюджетных активов включают долгосрочные финансовые вложения.

Задолженность учредителей - это их задолженность по вкладам в уставный капитал организации.

Оборотные средства состоят из оборотных фондов и фондов обращения. Они характеризуются сравнительной быстротой обращения.

Оборотные фонды целиком потребляются в течение одного периода производственного процесса. Их стоимость полностью входит в затраты на производство продукции. В состав оборотных фондов входят сырье и материалы, топливо, полуфабрикаты, незавершенное производство, животные на выращивании и откорме, расходы будущих периодов. Отражаются они во втором разделе актива баланса.

Фонды обращения - это предметы обращения, денежные средства и средства в расчетах. Предметы обращения - готовая продукция, предназначенная для реализации, т.е. находящаяся на складе и отгруженная покупателям; денежные средства - остатки наличных денег в кассе предприятия, на расчетном счете и других счетах в банках; средства в расчетах - различные виды дебиторской задолженности, под которой понимаются долги других организаций или лиц данной организации. Должники называются дебиторами. Дебиторская задолженность состоит из задолженности покупателей за купленную у данной организации продукцию, подотчетных лиц за выданные им под отчет денежные суммы и пр.

Фонды обращения отражаются в третьем разделе актива баланса (без готовой продукции и товаров, размещенных во втором разделе актива баланса).

По источникам образования и целевому назначению имущество организаций подразделяют на собственное (собственный капитал) и заемное (созданное за счет обязательств).

Собственный капитал - это чистая стоимость имущества, определяемая как разница между стоимостью активов (имущества) организации и его обязательствами.

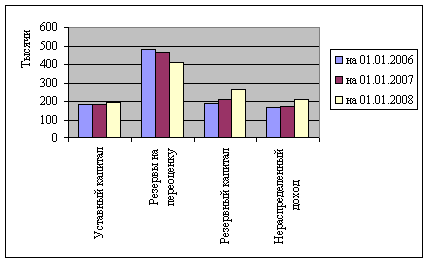

Собственный капитал может состоять из уставного, добавочного и резервного капитала, фондов специального назначения, накоплений нераспределенной прибыли. Целевых финансирований и поступлений, арендных обязательств. Собственный капитал отражен в первом разделе пассива баланса.

Целевые финансирование и поступления - это средства, полученные из бюджета, отраслевых и межотраслевых фондов специального назначения, от других организаций и физических лиц для осуществления мероприятий целевого назначения.

Арендные обязательства - задолженность арендатора перед арендодателем за основные средства, переданные им на условиях долгосрочной аренды.

Нераспределенная прибыль - часть чистой прибыли, не распределенная между акционерами (учредителями), использованная на накопление имущества хозяйствующего субъекта. Нераспределенная прибыль отчетного года определяется вычитанием из балансовой прибыли суммы использованной прибыли. При этом балансовая прибыль представляет собой кредитовое сальдо по счету прибылей и убытков, отражающее превышение обшей суммы прибыли и доходов над обшей суммой потерь и убытков за отчетный период. Использованная прибыль отражает направление прибыли на уплату налогов и другие платежи в бюджет, а также расходы прибыли на внутреннее потребление организации, социальные нужды и материальное поощрение персонала и администрации, благотворительные и иные цели.

Чистая прибыль - это часть балансовой прибыли, оставшаяся в распоряжении организации после уплаты налогов на прибыль (доход) и отчислений на использованную прибыль.

Как уже отмечалось, часть стоимости имущества организации формируется за счет собственного капитала, другая часть - за счет обязательств организации перед другими организациями, физическими лицами, своими работниками (заемных средств). Обязательствами организаций являются кратко- и долгосрочные кредиты банка, кредиторская задолженность, займы и обязательства по распределению.

Краткосрочные ссуды организация получает на срок до 1 года под запасы товарно-материальных ценностей, расчетные документы в пути и другие нужды, а долгосрочные - на срок от 1 года на внедрение новой техники, организацию и расширение производства, механизацию производства и другие цели.

Под кредиторской понимают задолженность данной организации другим организациям, которые называются кредиторами. Кредиторов, задолженность которым возникла в связи с покупкой у них материальных ценностей, называют поставщиками, а кредиторов, которым предприятие должно по нетоварным операциям, - прочими кредиторами.

Займы - это полученные от других организаций займы под векселя и другие обязательства, а также средства от выпуска и продажи акций и облигаций организации.

Обязательства по распределению включают в себя задолженности рабочим и служащим по заработной плате, а органам социального страхования и налоговым органам - по платежам в бюджет в связи с тем, что момент возникновения долга предприятия не совпадает со временем его уплаты. Обязательства по распределению по своему экономическому содержанию существенно отличаются от других привлеченных средств, так как образуются путем начисления, а не поступают со стороны.

Основными хозяйственными процессами промышленного предприятия являются снабжение, производство и реализация продукции. Эти процессы состоят из отдельных хозяйственных операций, содержанием которых являются движение средств, смена одной формы средств другой. Например, при реализации готовой продукции средства предприятия меняют товарную форму на денежную.

У организации могут быть и другие хозяйственные операции (по ремонту основных средств, капитальному строительству и др.), однако основное содержание ее работы составляют процессы снабжения, производства и реализации продукции, которые взаимосвязаны, дополняют друг друга и являются объектами бухгалтерского учета.

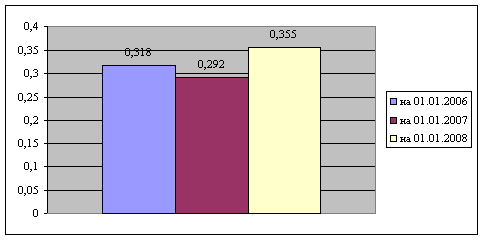

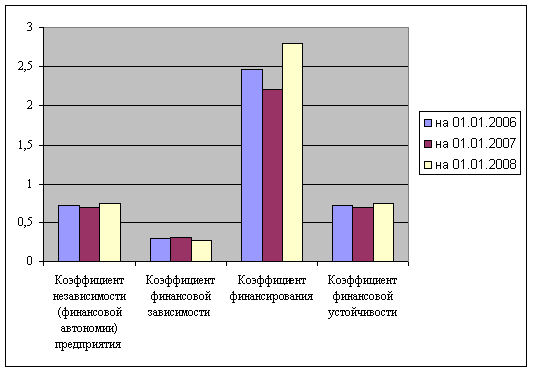

Развитие рыночных отношений сопровождается существенными сдвигами в составе и структуре источников финансового обеспечения хозяйственной деятельности предприятия. Одним из главных показателей, характеризующих его финансовую устойчивость, становится величина собственного капитала. Эта свойственная условиям рыночной экономики категория, заменившая традиционное понятие "источники собственных средств предприятия", позволяет более четко разграничить внутренние источники финансирования деятельности предприятия от вовлекаемых в хозяйственный оборот внешних источников в форме банковских кредитов, краткосрочных и долгосрочных займов других юридических и физических лиц, различной кредиторской задолженности.

Собственный капитал предприятия включает различные по своему экономическому содержанию, принципам формирования и использования источники финансовых ресурсов уставный капитал; нераспределенную прибыль; фонды специального назначения; резервный фонд; средства целевого финансирования, направленные на увеличение фондов накопления предприятия (пополнение его оборотных средств, капитальные вложения и др.).

Уставный капитал. Этот термин уже широко применяют в официальных нормативных актах РФ и нашей бухгалтерской литературе. До недавнего времени уставный фонд любого государственного предприятия характеризовал величину закрепленных за ним основных и оборотных средств. Всякое поступление или выбытие основных средств, а также изменение их износа тогда сопровождалось записями об увеличении или уменьшении уставного фонда. Главным источником пополнения уставного фонда выступала прибыль, а в отдельных случаях и ассигнования из бюджета.

С переходом к рынку и созданием предприятий различных организационно-правовых форм (акционерных обществ, товариществ с ограниченной ответственностью и др.) уставный капитал представляет собой объединение вкладов собственников предприятия в его имущество в денежном выражении в размерах, определяемых убедительными документами в целях осуществления хозяйственной деятельности.

Уставный капитал относится к наиболее устойчивой части собственного капитала предприятия. Его величина, как правило, не подвергается изменениям в течение года на предприятиях, не изменивших своей формы собственности. Ясно, что приватизация любого государственного или муниципального предприятия требует предварительной оценки и определения выкупной стоимости имущества предприятия с целью установления величины уставного капитала, фиксируемой в учредительных документах. Методика отражения в бухгалтерском учете и отчетности операций, связанных с приватизацией предприятий и формированием на приватизируемых предприятиях уставного и приватизационного фондов, изложена в указаниях Министерства финансов Российской Федерации от 23 декабря 1992 г. N" 1.17 (см. "Экономика и жизнь", N" 3, январь 3-993 г., С. 16; "Бухгалтерский учет", № 4, 1.993 г., С. 55-58). Рассмотрению широкого круга этих сложных вопросов будет посвящена отдельная статья рубрики "В помощь бухгалтеру" в одном из очередных номеров нашего журнала.

Формирование уставного капитала во вновь возникающих акционерных обществах закрытого и открытого типа контролируют на основании учетных записей в журнале-ордере. 12 (применительно к новому перечню типовых регистров журнально-ордерной формы учета, утвержденному Минфином РФ 24 июля 1992 г.) или заменяющей его машинограмме по кредиту счета 85 "Уставный капитал" в корреспонденции со счетом 75 "Расчеты с учредителями". При этом содержание таких записей обусловлено особенностями формирования уставного капитала в зависимости от организационно-правовых форм создаваемых новых предприятий. Так, в акционерных обществах запись по дебету счета 75 и кредиту счета 85 обычно делают на сумму произведенной подписки на акции (т. е. на сумму подписного капитала). В товариществах с ограниченной ответственностью аналогичную запись производят на сумму объявленного в учредительном документе размера уставного капитала.

Фактическое поступление вкладов участников в уставный капитал предприятия, независимо от его организационно-правовой формы, контролируют на основании записей по кредиту счета 75 "Расчеты с учредителями" в корреспонденции со следующими счетами: счетами по учету денежных средств (50 "Касса", 51. "Расчетный счет", 52 "Валютныйсчет" и др.)

на внесенные участниками денежные суммы; счетом 01 "Основные средства" - на стоимость переданных зданий, сооружений, оборудования и других объектов основных средств; счетом 04 "Нематериальные активы" - на стоимость переданных прав пользования природными ресурсами, зданиями, сооружениями и оборудованием (без передачи прав собственности на них), а также имущественных прав на интеллектуальную собственность; счетами по учету производственных запасов (10 "Материалы", 12 "Малоценные и быстроизнашивающиеся предметы" и др.) - на стоимость переданных материальных Ценностей; счетами 06 "Долгосрочные финансовые вложения" и 58 "Краткосрочные финансовые вложения" - на сумму вкладов участников в форме ценных бумаг (акций, облигаций) других предприятий и иных финансовых вложений (инвестиций) и займов.

Возникающее в результате приведенных выше записей дебетовое сальдо по счету 75 "Расчеты с учредителями" на отдельные отчетные даты означает числящуюся за акционерами (участниками) задолженность, когда ими еще не внесена полная сумма произведенной подписки на акции или объявленных в учредительных документах размеров взносов d уставный капитал. Ясно, что при последующем поступлении средств от частников в окончательную оплату их вкладов (акций) производят запись по кредиту счета 75 без изменения величины уставного капитала.

Одна из важных задач финансового контроля (бухгалтерского и аудиторского) - строгое соблюдение принципа стабильности величины уставного капитала, ее соответствия размеру, зафиксированному в учредительных документах предприятия. С 1992 г. любые операции, связанные с движением основных средств и их износа, не влияют на величину уставного капитала. Однако в предусмотренных законодательством случаях допускается увеличение или уменьшение уставного капитала.

В частности, к акционерных обществах объектами бухгалтерского учета и контроля являются: пополнение уставного капитала путем выпуска новых акций или повышения номинальной стоимости ранее выпущенных акций; уменьшение уставного капитала в случаях выкупа части акций у их держателей (с целью аннулирования) или при снижении номинальной стоимости акций. При этом следует иметь в виду, что действующим законодательством запрещен выпуск акций для покрытия убытков предприятия. По результатам рассмотрения годового отчета общим собранием собственников или другим высшим органом предприятия может быть принято решение об увеличении уставного капитала путем присоединения части нераспределенной прибыли. Однако переменным условием любых записей в бухгалтерском учете об изменении величины уставного капитала является внесение соответствующих изменений в учредительные документы предприятия с их регистрацией в органе исполнительной власти (в реестре государственной регистрации).

Следовательно, балансовая статья "Уставный капитал" раздела 1 пассива во всех случаях должна быть тождественна зафиксированной в уставе предприятия сумме.

По существу уставный капитал любого предприятия, созданного в форме акционерного общества, разделен на определенное число акций. Поэтому с позиций финансового контроля за правильным начислением и распределением дивидендов важное значение имеет организация анолитического учета по счету 85 по каждому инвестору (держателю акций) с выделением привилегированных акций (группы А и Б) и простых (обыкновенных) акций. Целесообразность ведения такого раздельного учета вызывается тем, что привилегированные акции (в отличие от обыкновенных) гарантируют их держателям получение дивидендов в фиксированных процентах от номинальной стоимости акций, независимо от финансовых результатов хозяйственной деятельности предприятия.

Нераспределенная прибыль. Действующее законодательство предоставляет предприятиям (независимо от многообразия форм собственности) право оперативно маневрировать поступающей в их распоряжение прибылью по результатам хозяйственной деятельности после начисления причитающихся к уплате налоговых платежей в бюджет. В течение года финансовые результаты от всех видов деятельности аккумулируются на счете 80 "Прибыли и убытки", а ее текущее распределение (на уплату платежей в бюджет и собственные нужды) учитывают на счете 81 "Использование прибыли". Таким образом, нераспределенная прибыль отчетного периода представляет собой разность между выявившейся на счете 80 совокупной величиной прибыли с начала года и ее использованной частью, отраженной на. счете 81. С 1 января 1993 г. балансовая прибыль и ее использование отражают в периодической отчетности в разделе 1 пассива баланса развернуто: 1) по статье "Прибыль отчетного года" показывают свернуто прибыль-брутто от всех видов реализации и внереализационных операций (за вычетом убытков от отдельных видов деятельности); 2) по статье "Использование прибыли" отражают со знаком "минус" направление прибыли в отчетном периоде на взносы в бюджет (исходя из начисленной суммы, причитающейся к уплате) и финансирование мероприятий на производственное, социальное развитие и другие нужды за счет остающейся у предприятия чистой прибыли; 3) по статье "Нераспределенная прибыль отчетного года" выводят разность между предыдущими двумя балансовыми статьями. Рассчитанную таким способом прибыль-нетто включают в валюту баланса. Следовательно, два предыдущих показателя носят лишь справочный характер. В годовом же бухгалтерском балансе они отсутствуют, поскольку заключительными записями декабря счета 80 "Прибыли и убытки" и 81- "Использование прибыли" закрывают, а остаток нераспределенпой прибыли или непокрытого убытка переносят со счета 80 в кредит или дебет счета 87 "Нераспределенная прибыль или (непокрытый убыток)" на субсчет "Нераспределенная прибыль (убыток) отчетного года".

Рассмотренная выше методика формирования балансовой стоимости "Нераспределенная прибыль отчетного года" позволяет сделать вывод, что этот показатель в течение года характеризует часть собственного капитала предприятия, являющуюся юемепным источником финансирования за счет прибыли определенных направлений текущей деятельности предприятия. Более устойчивый характер эта неотъемлемая часть собственного капитала предприятия приобретает после реформации баланса на основании решения общего собрания инвесторов (акционеров в акционерном обществе или участников в товариществе с ограниченной ответственностью) либо уполномоченного ими органа управления об окончательном распределении прибыли отчетного года. Последовательность учетных записей при этом такова.

На ту часть нераспределенной прибыли прошлого года, которая по решению уполномоченного органа предприятия (общего собрания инвесторов, правления) направлена на выплату доходов (дивидендов, процентов) собственникам, производят запись по дебету счета 87 "Нераспределенная прибыль (непокрытый убыток)'', по субсчету 87-1 "Нераспределенная прибыль (убыток) отчетного года" в корреспонденции со счетом 75 "Расчеты с учредителями" либо со счетом 70 расчеты с персоналом но оплате труда". Оставшуюся после этого нераспределенную прибыль предыдущего года переносят на субсчет 87-2 Нераспределенная прибыли, (непокрытый убыток) прошлых лет". С этого времени перенесенную сумму отражают на самостоятельной балансовой статье "Нераспределенная прибыль прошлых лет".

Следует подчеркнуть, что до недавнего времени такая статья в балансах наших предприятий отсутствовала, поскольку всю прибыли, отчетного года распределяли в установленном порядке, а свободную ее часть присоединяли при реформации баланса к уставному фонду. С развитием рыночных отношений нераспределенная прибыль прошлых лет часто стаоояится устойчивой,долгоовремепно фупкционирующии добавочной частью собственного капитала предприятия.

В связи с этим в сферу бухгалтерского и аудиторского контроля теперь входит систематическое наблюдение за движением нераспределенной прибыли прошлых лет и обоснованностью учетных записей в журнале-ордере N" 12 или в заменяющей его машинограмме по дебету субсчета 87-2 в корреспонденции со следующими счетами: счетом 86 "Резервный фонд" - на ту часть прибыли прошлых лет, которая направлена предприятиям на пополнение резервного фонда; счетом 88 "Фонды специального назначения" - на величину средств, выделенных из нераспределенной прибыли прошлых лет на пополнение фондов накопления и потребления, которые созданы на предприятии в соответствии с его учредительными документами; счетом 85 "Уставной капитал", когда собранием собственников или другим компетентным органом предприятия принято решение об увеличении уставного капитала за счет нераспределенной прибыли (после внесения соответствующих коррективов в устав предприятия и реестр государственной регистрации); счетом 75 "Расчеты с учредителями" - на начисленные к выплате инвесторам дивиденды и проценты, если прибыли отчетного года оказалось недостаточно для покрытия затрат на эти Цели.

Фонды специального назначения. В этих фондах аккумулируется значительная часть собственного капитала предприятия, зарезервированная или направленная на образование источников финансирования затрат на создание нового имущества предприятия производственного назначения и социальной инфраструктуры, а также на нужды социального развития (кроме капитальных вложений) и материального поощрения работников. Для учета и контроля движения средств фондов специального назначения предназначен одноименный пассивный фондовый счет 88, а в качестве регистров синтетического и аналитического учета этих операций используют журнал- ордер № 12 или заменяющие их машинограммы. В разделе 1 пассива баланса остатки средств фондов специального назначения на начало и конец отчетного периода показывают общей суммой, а движение средств каждого фонда (остатки, поступления средств и их расходование) отражают в специальном разделе приложения к балансу (ф. N" 5 годового отчета).

Главным источником формирования фондов сигнального назначения служит остающаяся в распоряжении предприятия часть прибыли, ели образование таких фондов предусмотрено учредительными документами. С позиции финансового контроля (бухгалтерского, аудиторского и налогового) первостепенное значение имеет четкое разграничение средств, направляемых предприятием на производственное развитие и нужды потребления. Роль такого контроля особенно возросла всвязи с введенными с 1 января 1993 г. широкими налоговыми льготами, предусматривающими уменьшение налогооблагаемой прибыли на ту ее часть, которая направлена на финансирование капитальных вложений производственной и непроизводственной сферы (при условии полного использования в первую очередь сумм начисленной амортизации на отчетную дату).

В аналитическом учете и бухгалтерской отчетности (Ф. N" 5) фонды специального назначения подразделяются на два крупных блока: фонды накопления и фонды потребления. Рассмотрим особенности организации учета и контроля каждого из них.

Фонды накопления объединяют в первую очередь источники средств, направленных из остающейся в распоряжении предприятия части прибыли на строительство и приобретение основных средств производственного и пепроизводственног назначения (на создание нового имущества). Отчисление средств на эти цели коптролируют на основании записей по дебету счета 81 "Использование прибыли" и кредиту счета 88 «Фонды специального назначения» (по субсчетам фондов накопления).

Необходимо особо отметить, что в последнее время был ослаблен бухгалтерский контроль за состоянием и использованием средств на финансирование капитальных вложений. Учет последних на счете 08 "Капитальные вложения" не был увязан с движением средств фондов накопления на счете 88. Многие предприятия не образовывали таких фондов, расходуя всю остающуюся у них часть прибыли (после уплаты полога на прибыль) на материальное поощрение, оплату социальных льгот, компенсаций и на другие нужды потребления.

С 1 января 1993 г. внесены существенные изменения в методику учета фондов накопления на счете 88, а также в систему отчетных показателей о движении средств финансирования капитальных вложений за счет этих фондов и других источников. Министерство финансов Российской Федерации письмом от 18 февраля 1.993 г. N" 15 (см. "Экономика и жизнь", № 12, март 1.993 г., С. 19) рекомендовало предприятиям установить действенный контроль за аккумуляцией средств на приобретение основных средств и осуществление других капитальньи вложений. При создании этого фонда предприятия должны вести раздельный учет образования и использования фондов накопления, выделив для этой цели два субсчета: "Фонд накопления, образованный" и "Фонд накопления, использованный".

Отныне образование источника средств для финансирования затрат на капитальные и другие долгосрочные вложения отражают записью по кредиту счета 88, субсчету "Фонд накопления, образованный" в корреспонденции со счетом 81 «Использование прибыли». По мере использования средств на приобретение за плату оборудования, инвентаря и других объектов основных средств, нематериальных активов и долгосрочных финансовых вложений, соответственно принятых в эксплуатацию и взятых на учет, одновременно с традиционной записью по дебету счетов 01- "Основные средства", 04 "Нематериальные активы" и 06 "Долгосрочные финансовые вложения" и кредиту счета 08 "Капитальные вложения" делают внутреннюю запись в пределах счета 88 по дебету субсчета "Фонд накопления, образованный" и кредиту субсчета "Фонд накопления, использованный". Аналогичные позиции выделяют и при заполнении отчетных показателей о движении фондов накопления в ф. №5 годового отчета и во вновь введенной с 1993 г. справке о движении средств финансирования капитальных вложений, представляемой всеми предприятиями в составе квартальной бухгалтерской отчетности.

Важной особенностью действующей системы учета фондов накопления на счете 88 "Фонды специального назначения" является то, что по мере ввода объектов основных средств, нематериальных активов и других финансовых вложений источники финансирования (учтенные на субсчета "Фонд накопления, испльзованный") не уменьшаются. Следовательно, списания по дебету счета 88 в части фондов накопления, как правило, не производятся. Однако следует обратить внимание на соблюдение особого порядка списания потерь от безвозмездной передачи основных средств и нематериальных активов другим предприятиям и лицам. Возникшие при этом убытки списывают на уменьшение фондов накопления, что фиксируется в бухгалтерском учете записью по дебету счета 88 в корреспонденции со счетами 47 "Реализация и прочее выбытие основных средства и 48 "Реализация прочих активов".

На отдельном субсчете "Безвозмездно получепные ценности" в составе счета 88 "Фонды специального назначения" учитывают стоимость (в оценке, установленной экспертным путем) объектов основных средств и нематериальных активов, полученных безвозмездно от других юридических и физических лиц, либо в качестве субсидий правительственных органов. При этом делают запись по дебету счетов 01- "Основные средства" и 04 "Нематериальные активы" и кие" диту счета 88. Аналогичное отражение в учете на субсчете "Безвозмездно полученные ценности счета 88 походят операции, связанные с принятием на баланс другого имущества, поступившего безвозмездно: производственных запасов, денежных средств и др. При этом записи по кредиту счета 88 производят в корреспонденции со счетами 10 "Материалы", 12 "Малоценные и быстроизнашивающиеся предметы", 50 "Касса", 51 "Расчетный счет" и др.

Наиболее подвижный характер в составе фондов специального назначения, образуемых предприятием за счет чистой прибыли в соответствии с учредительными документами, носят фонды потребления, предназначенные для финансирования расходов на социальные нужды (кроме капитальных вложений в социальную сферу) и материальное стимулирование коллектива предприятия. В отличие от фондов накопления, по которым дебетовые обороты, как отмечалось выше, крайне редки, записи по дебету субсчетов фондов потребления производят систематически в корреспонденции со следующими счетами: счетом 70 "Расчеты с персоналом по оплате труда" - на сумму начисленных премий, не связанных с производственными результатами (за долголетнюю и безупречную трудовую деятельность, в связи с юбилейными датами и в иных аналогичных случаях), а также других социальных и льготных выплат, не обусловленных непосредственно действующими системами оплаты труда и возмещаемых за счет остающейся у предприятия части прибыли счетами учета денежных средств (50, 51 и др.) - на выданные работникам суммы

единовременкой помощи, оплату приобретенных за счет средств предприятия медикаментов, путевок для работников и их детей на лечение и отдых и усилению внутрихозяйственного контроля за расходованием средств на указанные цели способствует организация аналитического учета no каждому направлению использования фондов потребления.

Среди элементов собственного капитала предприятия, учитываемых на счете 88 "Фонды специального назначения", особое место занимают появившиеся в последнее время новые позиции: фонд средств социальной сферы, фонд индексаций имущества и фонд пополнения оборотных средств. Для каждого из этих фондов отведен одноименный субсчет.

Поскольку действующим законодательством установлены ограничения или особый режим приватизации жилого фонда и других объектов коммунально-бытового и социально-культурного назначения, числящихся на балансах государственных и муниципальных предприятии, остаточ- яую стоимость этих объектов списывают на уменьшение уставного капитала. При этом производят запись по дебету счета 85 "Уставный капитал" и кредиту счета 88, субсчету "Фонд средств социальной сферы". Вновь появившийся фонд выделяют отдельной строкой в годовом приложении к балансу (ф. N" 5) в разделе "Движение фондов".

В соответствии с указаниями Минфина РФ от 26 августа 1992 г. No 82 "0 порядке отражения результатов переоценки основных фондов (средств) в бухгалтерском учете и отчетности" на субсчете "Фонд индексации имущества" счета 88 теперь числится сумма дооценки основных средств до их восстановительной стоимости (за вычетом суммы пересчета их износа по утвержденным коэффициентам) по состоянию на 1 июля 1992 г. [2]В годовой бухгалтерской отчетности (ф. N" 5) величину фонда индексации основных средств показывают отдельной позицией в разделе "Наличие и дбижение основных средств" по вписываемой строке "Разница между восстановительной и первоначальной стоимостью основных средств на дату переоценки". Следует иметь в виду, что в обозримой перспективе (на период сохранения высоких темпов инфляции) величина фонда индексации имущества может подвергаться изменениям в связи с предусмотренным правительством порядком текущей (оперативной) индексации балансовой стоимости основных средств по методике, разрабатываемой Министерством экономики, Госкомстатом и Минфином РФ. В соответствии с письмом Минфина РФ от 14 мая 1993 г. № 251 (см. "Экономика и жизнь" N" 21, май 1993 г., С. 13) образованные в ходе приватизации акционерные общества могут увеличить уставный капитал в связи с переоценкой основных средств на 1 июля 1992 г.[3] путем повышения поминальной стоимости акций, выпушенных в процессе приватизации, или дополнительного выпуска акций (по решениюквалифицированного большинства общего собрания акционеров). Это отражается в учете записью по дебету счета 88 "Фонды специального назначения" (субсчет "Фонд индексации имущества") и кредиту счета 85 "Уставный капитал".

Министерство финансов РФ рекомендовало относить положительную курсовую-разницу, образовавшуюся в связи с временным разрывом формирования уставного капитала за счет денежных средств в иностранной валюте (в учредительных документах) и фактическим взносом этих средств исходя из курса рубля к этой валюте на дни формирования уставного капитала и погашения задолженности, в кредит счета 88 "Фонды специального назначения" по вновь открываемому субсчету "Фонд пополнения оборотных средств".

При этом обращено внимание на то, что стенные на этом субсчете суммы следует рассматривать как добавочный собственный капитал, средства которого не могут быть направлены на всевозможные выплаты по аналогии со средствами фонда потребления.

Резервный фонд. Он включает ту часть собственного капитала предприятия, которая предназначена для покрытия непредвиденных потерь (убытков), а также для выплаты доходов инвесторам, когда не хватает прибыли на эти цели. По существу - это страховой фонд, формируемый в соответствии с законодательством и учредительными документами предприятия. Основным источником образования фонда служит остающаяся в распоряжении предприятия прибыль. На сумму отчислений от прибыли в резервный фонд в журнале-ордере или заменяющей его машинограмме производят запись по кредиту счета 86 "Резервный фонд" в корреспонденции со счетом 81- "Использование прибыли".

Осуществляя бухгалтерский, аудиторский и налоговый контроль за движением средств резервного фонда, необходимо обратить особое внимание на строгое соблюдение условий формирования этого фонда (в зависимости от организационно-правовых форм предприятий), а также на правильность отражения этих операций в учете, бухгалтерской и налоговой отчетности. Это связано с льготным режимом налогообложения прибыли, зачисляемой в резервные фонды обществ с ограниченной ответственностью (акционерных обществ закрытого типа) и акционерных обществ открытого типа. Налоговое законодательство предоставляет им право для целей налогообложения исключать из балансовой прибыли отчисленную в резервный фонд сумму до достижения предусмотренной учредительными документами величины этого фонда, но не более 25 % уставного капитала. При этом должно быть соблюдено еще одно обязательное условие: отчисления в резервный фонд не могут превышать 50% налогооблагаемой прибыли за отчетный период.

Как показали проверки и ревизии, некоторые акионерные предприятия необоснованно занижают балансовую прибыль, относя отчисления в резервный фонд к дебет счета 80 "Прибыли и убытки" (вместо счета 81 "Использование прибыли"). Между тем на величину валовой (балансовой) прибыли отчисления в резервный фонд не влияют, поскольку они выделяются отдельной строкой (со знаком "минус") в расчетах полога на прибыль от фактической прибыли при определении размера палотооблагасмой прибыли.

Пристального внимания бухгалтерских, аудиторских и налоговых служб требуют нередко встречающиеся на практике факты расходования средств резервного фонда не по их целевому назначению (например, на нужды потребления: оплату труда, выплату материальной помощи, пособий и др.). Впоследствии, пополним вновь резервный фонд неоднократно в пределах 25 % «Уставного капитала», отдельные предприятия неправомерно занижают налогооблагаемую прибыль.

Использование резервного фонда контролируется на основе записей по дебету счета 86 "Резервный фонд" в корреспонденции со следующими счетами: счетом 75 "Расчеты с учредителями" - на причитающиеся к выплате инвесторам дивиденды и проценты, когда прибыли отчетного года оказалось недостаточно для выполнения этих обязательств; счетом 87 "Нераспределенная прибыль (непокрытый убыток)" - когда часть средств резервного фонда направлена на покрытие балансового убытка за отчетный год и счетом 70 "Расчеты с персоналом но оплате труда" - на покрытие перерасходов затрат на оплату труда, произведенных сверх заработанных средств. Положение о бухгалтерском учете и отчетности в Российской федерации (от 20 марта 1992 г.) предусматривает возможность списания за счет средств резервного фонда (по решению руководителя предприятия) певозмещенных потерь в результате стихийных бедствий.

Выше говорилось о прибыли как главном источнике формирования резервного фонда. Однако, наряду с отчислениями от прибыли, акционерные общества могут зачислить в этот фонд эмиссионный доход, возникающий у них при продаже акций по цепам, превышающим их номинальную стоимость. Для контроля этих операций используют записи по кредиту счета 86 "Резервный фонд" (субсчет "Эмиссионный доход") в корреспонденции со счетами по учету денежных средств или иного имущества, переданного предприятию в оплату акций.

Средства целецого финансирования из бюджета и внебюджетных фондов. Здесь речь пойдет лишь о тех источниках внешнего финансирования, которые направляются на пополнение оборотных средств, капитальные и другие финансов вые вложения долгосрочного характера. Поступая извне для финансового обеспечения определенных нужд предприятия, эти источники при соблюдении определенных нужд предприятия, эти источники при соблюдений определенных уусловий становятся органической частью собственного капитала предприятия.

Важным объектом бухгалтерского учета и финансового контроля являются операции, связанные с выдачей и погашением государственного кредита, выделяемого из целевого внебюджетного фонда ва) пополнение оборотных средств на основании соглашиния между финансовыми органами и государственными предприятиями, акционерными обществами (с долей государства в уставном капитале более 50 %), а также с приватизированными пред-приятиями (независимо от их организационно-правовой формы). Получение такого кредита контралируют на основе записей в журнале-ордере № 4( см. Приложение) или заменяющей его машинограмме по кредиту счета 95 "Долгосрочные займы" (субсчет "Целевой государственный кредит") и дебету счета 51 "Расчетный счет". Погашение же кредита отражают обратной записью.

Вместе с тем погашение этого целевого кредита за счет распределяемой прибыли означает реальный прирост собственных оборотных средств. Поэтому одновременно с отражением такой операции по дебету счета 95 и кредиту счета 51 должна быть произведена на равную сумму еще одна запись но кредиту счета 88 "Фонды специального назначения" (субсчет "Фонд пополнения оборотных средств") в корреспонденции со счетом 81 "Использование прибыли. Контроль достоверности этих бухгалтерских проводок исключительно важен, поскольку направленную на погашение указанного кредита прибыль (при условии соблюдения установленных кредитным соглашением сроков) освобождают от налогообложения.

Отдельные предприятия осуществляют централизованпые капитальные вложения на особо важных объектах за счет бюджетных ассигнований или средств целевого финансирования из отраслевых и межотраслевых фондов. Поступление средств на эти цели отражают по кредиту счета 96 "Целевые финансирование и поступления" в корреспонденции со счетами 51 "Расчетный счет» либо 55 "Специальные счета в банках". Сами же затраты, связанные с капитальными вложениями, учитываются в общеустановленном порядке по дебету счета 08 "Капитальные вложения". Стоимость принятых в эксплуатацию основных средств списывают с этого счета в дебет счета 01. "Основные средства". Одновременно на равную сумму необходимо увеличить фонды накопления предприятия с помощью записи по дебету счета 96 и кредиту счета 88 "Фонды специального назначения" (по субсчетам фондов накопления). К сожалению, нередко предприятия в таких случаях забывают создать фонд накопления на стоимость построенных объектов или приобретенных основных средств за счет средств целевого финансирования из бюджета и внебюджетных фондов. Как следствие в бухгалтерских балансах не всегда находит адекватного отражения реальная величина собственного капитала на отчетные даты.

2.Особенности учета уставного капитала на предприятиях различной формы собственности.

2.1Общие положения по формированию уставного капитала .

Организации, осуществляющие производственную и иную коммерческую деятельность и выступающие в виде хозяйственных товариществ и обществ, производственных кооперативов, государственных и муниципальных унитарных предприятий, характеризует и объединяет одно важное условие их образования и функционирования - наличие уставного капитала (фонда).

Хозяйственные товарищества, общества с ограниченной и дополнительной ответственностью, акционерные общества как коммерческие организации имеют уставный капитал, разделенный на доли (вклады) учредителей (участников).

В зависимости от вида и формы собственности, к которым принадлежит организация, уставный капитал выступает в виде:

- складочного капитала - в полном товариществе и в товариществе на вере;

- паевого фонда - в производственных кооперативах;

- уставного фонда - в унитарных государственных и муниципальных предприятиях;

- уставного капитала - в акционерных обществах, обществах с ограниченной и дополнительной ответственностью. Для целей бухгалтерского учета в организации, прошедшей государственную регистрацию, эти понятия сводятся к понятию уставного капитала, содержанием которого является сумма вкладов собственников (участников, учредителей), предусмотренных в учредительных документах организаций различных форм собственности, в том числе зарегистрированная сумма акционерного капитала (в размере номинальной стоимости зарегистрированных к выпуску акций) в акционерных обществах.

Уставный капитал необходим организации для ее регистрации в соответствующем органе как юридического лица и как источник финансирования ее производственной (уставной) деятельности.

Для понимания характера операций, осуществляемых по уставному капиталу, рассмотрим правовую основу его образования и изменения в организациях указанных организационно-правовых форм.

Правовую основу уставного капитала составляют юридические процедуры, определяющие:

- размер капитала;

-состав капитала;

-сроки и порядок внесения вкладов в уставный капитал участниками;

- оценку вкладов при их взносе и изъятии;

- порядок изменения долей участников;

- ответственность участников за нарушение обязательств по внесению вкладов.

Правом также предусмотрена связь величины уставного капитала с размерами создаваемых организациями определенных организационно-правовых форм резервных фондов (капиталов), а также зависимость стоимости эмиссии облигаций, осуществляемой организациями, от размеров уставного капитала (как правило, не более величины уставного капитала).

Похожие работы

... одного работника с 2008г. увеличилась на 1983,72 руб. и составила в 2009г. 8907,05 руб. Таким образом, мы видим, что показатели рентабельности улучшились и ООО «Вектор» по прежнему является прибыльным. 2.2 Бухгалтерский учет собственного капитала ООО «Вектор» Для целей бухгалтерского учета определение капитала приведено в п. 7.4 Концепции бухгалтерского учета в рыночной экономике России: ...

... это не может значительно повлиять на общее финансовое положение предприятия, поскольку наиболее важными статьями баланса в области собственного капитала являются резервный и уставный капитал. Анализ эффективности использования собственного капитала предприятия проводится путем определения результатов, полученных от использования собственного капитала предприятия. При этом изучаются показатели, ...

... – это сумма прибыли, реинвестированная в предприятие, или сумма непокрытого убытка текущего года и прошлых лет. Сумма непокрытого убытка в финансовой отчетности уменьшает собственный капитал. Учет нераспределенной прибыли или непокрытых убытков ОАО «СВЗ» текущего и прошлых лет, а также прибыли, использованной в текущем году, ведется на счете 44 "Нераспределенная прибыль (непокрытый убыток) ". По ...

... к 1 группе риска – анализ деятельности контрагента и/или функционирования рынка не выявил реальной и потенциальной угрозы потерь, есть все основания полагать, что контрагент полностью и своевременно выполнит свои обязательства. 3. Учет собственного капитала 3.1 Характеристика счетов бухгалтерского учета, используемых для учета собственного капитала Счет N 102 "Уставный капитал ...

0 комментариев