Навигация

Бухгалтерская (финансовая) отчетность – как элемент обеспечения оценки финансового состояния

1.2. Бухгалтерская (финансовая) отчетность – как элемент обеспечения оценки финансового состояния

В условиях рыночной экономики бухгалтерская отчётность хозяйствующих субъектов становится основным средством коммуникации и важнейшим элементом информационного обеспечения финансового анализа. Любое предприятие в той или иной степени постоянно нуждается в дополнительных источниках финансирования. Найти их можно на рынке капиталов, привлекая потенциальных инвесторов и кредиторов путём объективного информирования их о своей финансово-хозяйственной деятельности, то есть в основном с помощью финансовой отчётности. Насколько привлекательны опубликованные финансовые результаты, показывающие текущее и перспективное финансовое состояние предприятия, настолько высока и вероятность получения дополнительных источников финансирования.

Основное требование к информации, представленной в отчетности заключается в том, чтобы она была полезной для пользователей, т. е. чтобы эту информацию можно было использовать для принятия обоснованных деловых решений. Чтобы быть полезной, информация должна отвечать соответствующим критериям[1]:

¨ Уместность означает, что данная информация значима и оказывает влияние на решение, принимаемое пользователем. Информация считается также уместной, если она обеспечивает возможность перспективного и ретроспективного анализа.

¨ Достоверность информации определяется ее правдивостью, преобладания экономического содержания над юридической формой, возможностью проверки и документальной обоснованностью.

¨ Информация считается правдивой, если она не содержит ошибок и пристрастных оценок, а также не фальсифицирует событий хозяйственной жизни.

¨ Нейтральность предполагает, что финансовая отчетность не делает акцента на удовлетворение интересов одной группы пользователей общей отчетности в ущерб другой.

¨ Понятность означает, что пользователи могут понять содержание отчетности без специальной профессиональной подготовки.

¨ Сопоставимость требует, чтобы данные о деятельности предприятия были сопоставимы с аналогичной информацией о деятельности других фирм.

В ходе формирования отчетной информации должны соблюдаться определенные ограничения на информацию, включаемую в отчетность:

1. Оптимальное соотношение затрат и выгод, означающее, что затраты на составление отчетности должны разумно соотноситься с выгодами, извлекаемыми предприятием от представления этих данных заинтересованным пользователям.

2. Принцип осторожности (консерватизма) предполагает, что документы отчетности не должны допускать завышенной оценки активов и прибыли и заниженной оценки обязательств.

3. Конфиденциальность требует, чтобы отчетная информация не содержала данных, которые могут нанести ущерб конкурентным позициям предприятия.

В соответствии со статьей 13 III главы Федерального закона РФ «О бухгалтерском учёте» от 21 ноября 1996г. №129-ФЗ все организации «... обязаны составлять на основе данных синтетического и аналитического учёта бухгалтерскую отчётность. Бухгалтерская отчётность организаций, за исключением отчётности бюджетных организаций, состоит из:

•бухгалтерского баланса;

•отчёта о прибылях и убытках;

•приложений к ним, предусмотренных нормативными актами;

•аудиторского заключения, подтверждающего достоверность бухгалтерской отчётности, если она в соответствии и Федеральным законом подлежит обязательному аудиту;

•пояснительной записки.

Организация должна составлять бухгалтерскую отчетность за месяц, квартал и год нарастающим итогом с начала отчетного года. Отчетным годом для составления бухгалтерской отчетности считается период с 1 января по 31 декабря календарного года включительно.

Организации обязаны представлять годовую бухгалтерскую отчетность в течение 90 дней по окончании года, а квартальную, - в течение 30 дней по окончании квартала.

Годовая бухгалтерская отчетность организации является открытой для заинтересованных пользователей: банков, инвесторов, кредиторов, покупателей, поставщиков и др., которые могут знакомиться с годовой бухгалтерской отчетностью и получать ее копии с возмещением затрат на копирование.

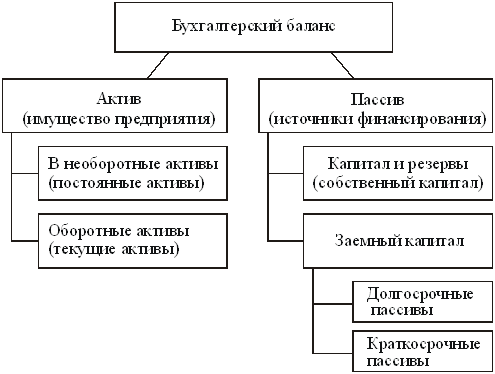

Основной формой бухгалтерской отчетности является бухгалтерский баланс. Его составляют на основе данных об остатках по дебету и кредиту синтетических счетов и субсчетов на начало и конец периода, взятых из Главной книги. Бухгалтерский баланс характеризует имущественное и финансовое положение организации по состоянию на отчетную дату, представляя данные о хозяйственных средствах (актив) и их источниках (пассив). Основа баланса - это классическое уравнение бухгалтерского учета: Активы= Обязательства + Капитал.

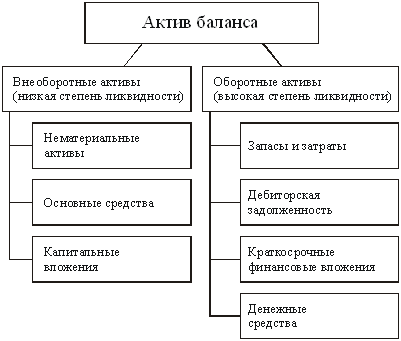

Активы - это ресурсы, находящиеся в собственности или под контролем компании, которые как ожидается, будут приносить экономическую выгоду. Активы делятся на две категории: долгосрочные (внеоборотные) и текущие (оборотные).

Внеоборотные активы - это наименее ликвидная часть имущества предприятия, они состоят из: нематериальных активов, основных средств, незавершенного строительства, долгосрочных финансовых вложений.

Оборотные активы обычно перечисляются в порядке убывания ликвидности. Самой неликвидной частью оборотных активов являются запасы. Запасы, в свою очередь, подразделяются на: сырье, материалы, животные на выращивании и откорме, МБП, затраты в незавершенном производстве, готовая продукция и товары для перепродажи, товары отгруженные, расходы будущих периодов, прочие запасы и затраты.

Оборотные активы также включают в себя: НДС, дебиторскую задолженность (платежи по которой ожидаются более или в течение 12 месяцев после отчетной даты), краткосрочные финансовые вложения, денежные средства.

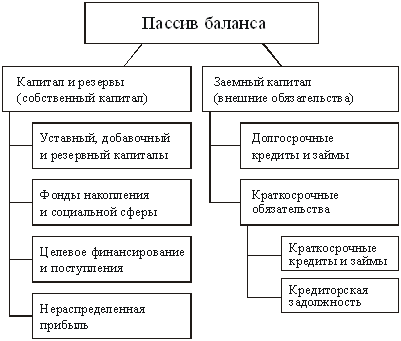

Пассив баланса составляют следующие разделы:

Капитал и резервы. К ним относятся: уставный капитал, добавочный капитал, резервный капитал, фонды накопления и фонды социальной сферы, целевые финансирование и поступления, нераспределенная прибыль прошлых лет и отчетного года.

Приказом МинФина РФ от 13.01.2000 г № 4 н утверждены новые форма и порядок заполнения бухгалтерской отчетности. Согласно данного приказа раздел Капитал и резервы включает в себя также статью «непокрытый убыток прошлых лет и отчетного года»

Нормальной экономической ситуацией считается положение, когда основу данного раздела составляют уставной капитал и фонды, формируемые из чистой прибыли. Однако, в России тенденция на предприятиях такова, что основную долю этого раздела составляет добавочный капитал, образованный за счет переоценки. Введение статей непокрытый убыток прошлых лет и отчетного года отражается на значение коэффициента обеспеченности собственными средствами, т.к. фактически уменьшает размер собственных средств на полученный убыток. На мой взгляд, это нововведение показывает более реальную картину положения предприятия и означает, что после покрытия убытков прошлых лет у предприятия практически не будет собственных средств для расчетов по долгам.

Долгосрочные пассивы (сч. 92, 95) в основном используются для реализации инвестиционных проектов, поэтому их наличие или рост с одной стороны положительная тенденция, а с другой - это долги предприятия, которые в дальнейшем необходимо погасить. Непогашенные в срок кредиты значительно ухудшают финансовую устойчивость предприятия в связи с штрафными санкциями.

Краткосрочные пассивы:

n Заемные средства (кредиты банков, прочие займы сч. 90, 94) - используются для пополнения оборотных средств. Вкладывать краткосрочные кредиты в долгосрочные проекты опасно, может привести к банкротству.

n Кредиторская задолженность, в том числе: поставщикам и подрядчикам, векселя к уплате, задолженность перед дочерними и зависимыми обществами, по оплате труда, по социальному страхованию и обеспечению, задолженность перед бюджетом, авансы полученные.

С одной стороны кредиторская задолженность - это хороший источник для погашения оборотных средств предприятия, т.к. в силу неэффективности законодательной и судебной системы за нее не всегда наступают штрафные санкции, однако существует опасность подачи кредитором, имеющим задолженность более 3 месяцев, на признание предприятия банкротом.

В раздел краткосрочные пассивы также входят: расчеты по дивидендам, доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

Основной формой при анализе финансового состояния является баланс. Согласно действующим нормативным документам баланс в настоящее время составляется в оценке нетто (учет основных средств и МБП по остаточной стоимости без учета износа). Итог баланса даёт ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Исследовать структуру и динамику финансового состояния предприятия удобно при помощи сравнительного аналитического баланса.

Наряду с бухгалтерским балансом большое значение при оценке финансового состояния имеет содержание отчета о прибылях и убытках, который характеризует финансовые результаты организации за отчетный период.

Отчет о прибылях и убытках содержит следующие числовые показатели:

Выручка от продажи товаров, продукции, работ и услуг за вычетом налога на добавленную стоимость, акцизов, себестоимость проданных товаров, продукции, работ, услуг, валовая прибыль, коммерческие расходы; управленческие расходы, прибыль/убыток от продаж, проценты к получению, проценты к уплате, доходы от участия в других организациях, прочие операционные доходы и расходы, внереализационные доходы и расходы, прибыль/убыток до налогообложения, налог на прибыль, прибыль/убыток от обычной деятельности, чрезвычайные доходы и расходы, чистая прибыль (нераспределенная прибыль (непокрытый убыток).

К операционным доходам и расходам, согласно ПБУ 9/99, ПБУ 10/99 относятся: поступления и расходы, связанные с предоставлением во временное пользование активов организации; предоставлением за плату прав, возникающих из патентов; связанные с участием в уставных капиталах других организаций; от продажи основных средств и иных активов, отличных от денежных средств; проценты, полученные и уплачиваемые за предоставление в пользование денежных средств.

К внереализационным доходам относятся: штрафы, пени, неустойки за нарушение условий договоров; активы, полученные безвозмездно, в том числе по договору дарения; прибыль прошлых лет, выявленная в отчетном году; суммы кредиторской и дебиторской задолженности, по которым истек срок исковой давности; курсовые разницы; суммы дооценки активов (за исключением внеоборотных активов); прочие внереализационные доходы.

К внереализационным расходам также относятся: убытки прошлых лет, признанные в отчетном году; сумма уценки активов; прочие внереализационные расходы.

Чрезвычайными доходами считаются поступления от, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии и т.п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов и т.п.

В составе чрезвычайных расходов отражаются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности.

Финансовый результат - конечный экономический итог хозяйственной деятельности предприятия, выраженный в форме прибыли. Прибыль - важнейший показатель, характеризующий деятельность всего коллектива предприятия.

На торговых предприятиях прибыль образуется главным образом в процессе реализации продукции как разница между валовым доходом от реализации продукции и затрат на покупку данной реализованной продукции и суммой НДС и акциза (если продукция предприятия является подакцизной). Следовательно, в основе хозрасчетной деятельности предприятия лежит прибыль. Она выполняет две важнейшие функции:

1) характеризует конечные финансовые результаты деятельности предприятия, размер его денежных накоплений. Величина прибыли зависит: от объема реализованной продукции, от стоимости покупного сырья, от рационального и эффективного использования основных фондов, материальных и трудовых ресурсов (снижение издержек), от качества работы предприятия (выполнение обязательств перед поставщиками, покупателями, банком);

2) прибыль является главным источником финансирования затрат на производственное и социальное развитие предприятия, а платежи в бюджет из прибыли - важнейшим элементом доходов государственного бюджета.

Это значит, что доходы предприятия должны удовлетворять не только его финансовые потребности, но и потребности государства на финансирование общественных фондов потребления, развитие науки, здравоохранения, образования, обороны страны.

Используется прибыль через заранее установленные ставки, благодаря чему и возникают финансовые отношения предприятия с бюджетом, с учредителями.

В результате финансово-хозяйственной деятельности предприятие получает также внереализационные доходы и несет потери, уменьшающие или увеличивающие прибыль.

Реализационный финансовый результат планируется и учитывается на счете 46 “Реализация продукции” по направлениям реализации, видам или группам реализуемой продукции и т.п. В последующем реализационный финансовый результат перечисляется со счета 46 на счет 80 “Прибыли и убытки”.

Внереализационные доходы и потери учитываются непосредственно на счете 80. По мере возникновения они записываются в дебет или кредит этого счета в корреспонденции со счетами 51, 76, 29 и др. При этом аналитический учет внереализационных доходов и потерь организуется по статьям, установленным отчетностью.

Таким образом, финансовые результаты деятельности предприятия учитываются на активно-пассивном счете 80. По дебету счета записываются убытки и потери, по кредиту - прибыль и доходы.

Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках должны раскрывать сведения, относящиеся к учетной политике организации, и обеспечивать пользователей дополнительными данными, которые нецелесообразно включать в бухгалтерский баланс и отчет о прибылях и убытках, но которые необходимы пользователям бухгалтерской отчетности для реальной оценки финансового положения организации, финансовых результатов ее деятельности и изменений в ее финансовом положении.

Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках раскрывают информацию в виде отдельных отчетных форм (отчет о движении денежных средств, отчет об изменениях капитала и др.) и в виде пояснительной записки.

Отчет о движении денежных средств должен характеризовать изменения в финансовом положении организации в разрезе текущей, инвестиционной и финансовой деятельности.

Отчет о движении капитала показывает изменения, происшедшие в отчетном периоде с собственным капиталом и фондами, и с оценкой чистых активов.

Приложение к бухгалтерскому балансу, в котором раскрывается информация о кредитах и займах, дебиторской задолженности (с расшифровкой организаций - дебиторов), составе нематериальных активов и основных средств, МБП. Затраты, произведенные организацией, в приложении к балансу показываются в поэлементном разрезе (по экономическому содержанию): материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация основных средств, прочие затраты. В приложении к годовой бухгалтерской отчетности приводятся сведения об имуществе, не принадлежащем организации и учитываемом на забалансовых счетах.

В соответствии со ст.13 Федерального закона РФ «О бухгалтерском учете» от 21 ноября 1996г. №129-ФЗ в состав бухгалтерской отчетности организации должны включаться также аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности, если она в соответствии с федеральными законами подлежит обязательному аудиту.

В пояснительной записке должна содержаться информация, раскрывающая самые существенные аспекты финансово-хозяйственной деятельности коммерческой организации и характеристику организации. В случае изменения вступительного баланса на начало года в пояснительной записке объясняются причины этих изменений. В записке объясняются также все изменения в учетной политике, происшедшие в течение отчетного года. Для более полного раскрытия данных отчетности в пояснительной записке рекомендуется приводить данные экономического анализа в динамике.

1.3 Методы оценки и прогнозирования финансового состояния предприятия на основе бухгалтерской отчетностиСодержание и основная целевая установка финансового анализа - оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта - это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.[2]

В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Принято выделять два вида финансового анализа - внутренний и внешний. Внутренний анализ проводится работниками предприятия (финансовыми менеджерами). Внешний анализ проводится аналитиками, являющимися посторонними лицами для предприятия (например, аудиторами).

Анализ финансового состояния предприятия преследует несколько целей:

ü определение финансового положения;

ü выявление изменений в финансовом состоянии в пространственно-временном разрезе;

ü выявление основных факторов, вызывающих изменения в финансовом состоянии;

ü прогноз основных тенденций финансового состояния.

Достижение этих целей достигается с помощью различных методов и приемов.

Существуют различные классификации методов финансового оценки. Практика оценки финансового состояния выработала основные правила чтения (методику анализа) финансовых отчетов. Среди них можно выделить основные:

Горизонтальный анализ (временной) - сравнение каждой позиции отчетности с предыдущим периодом.

Вертикальный анализ (структурный) - определение структуры итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом.

Трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя. С помощью тренда ведется перспективный прогнозный анализ.

Анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности по отдельным показателям фирмы, определение взаимосвязи показателей.

Сравнительный анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов, со средне отраслевыми и средними хозяйственными данными.

В ходе формирования отчетной информации должны соблюдаться определенные ограничения на информацию, включаемую в отчетность:

1. оптимальное соотношение затрат и выгод, означающее, что затраты на составление отчетности должны разумно соотноситься с выгодами, извлекаемыми предприятием от представления этих данных заинтересованным пользователям;

2. принцип осторожности (консерватизма) предполагает, что документы отчетности не должны допускать завышенной оценки активов и прибыли и заниженной оценки обязательств;

3. конфиденциальность требует, чтобы отчетная информация не содержала данных, которые могут нанести ущерб конкурентным позициям предприятия.

Разные авторы предлагают различные методики финансового анализа. Детализация процедурной стороны методики финансового анализа зависит от поставленных целей, а также различных факторов информационного, временного, методического и технического обеспечения. Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

· экспресс-анализ финансового состояния,

· детализированный анализ финансового состояния.[3]

Похожие работы

... по данным публичной финансовой отчетности, составляют: - анализ абсолютных показателей прибыли; - анализ относительных показателей рентабельности; - анализ финансового состояния, рыночной устойчивости, ликвидности баланса, платежеспособности предприятия; - анализ эффективности использования заемного капитала; - экономическая диагностика финансового состояния предприятия и рейтинговая оценка ...

... использования активов предприятия. В 2008 г. на предприятии была получена прибыль. Такая тенденция является свидетельством улучшения производственно- хозяйственной деятельности предприятия и его финансового состояния в целом. В заключение необходимо добавить, что в целях достижения высоких результатов деятельности предприятия руководству необходимо разработать мероприятия, направленные на ...

... , но и затруднен выбор общей стратегии развития, адекватной сложившимся реалиям. Улучшение качества управления требует развития и совершенствования методологического и методического обеспечения анализа финансового состояния предприятия и планирования его деятельности. Основные факторы, ослабляющие возможность стабилизации работы многих российских предприятий, связаны, с одной стороны, с плохой ...

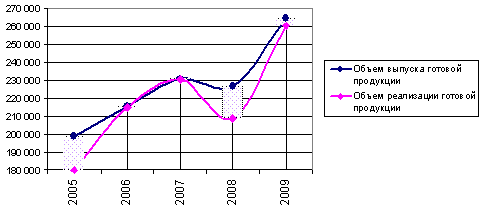

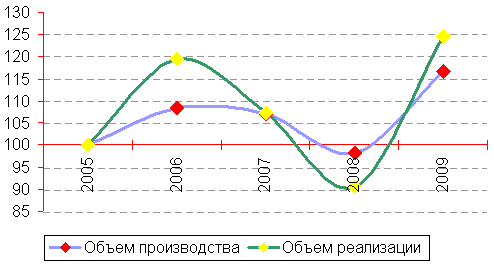

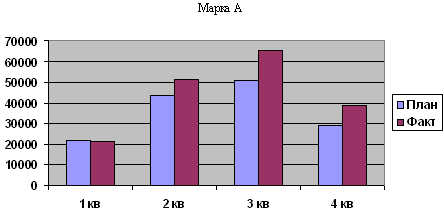

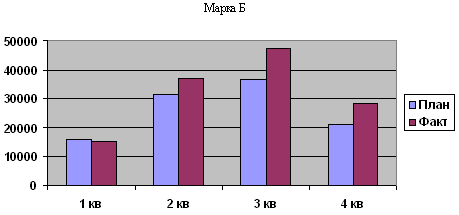

... направленных на выявление резервов повышения эффективности хозяйствования. 2. Анализ Хозяйственной Деятельности на примере ОАО «Сода» По исходным данным проведем Анализ Хозяйственной Деятельности на предприятии ОАО «Сода» (табл.1). В ходе анализа рассмотрим основную сферу ОАО «Сода» - производство неорганических химических веществ, по выпуску кальцинированной соды. 2.1 Общие сведения ...

0 комментариев