Навигация

Показатели деловой активности

1.3 Показатели деловой активности

Таблица 1.5 - Расчет показателей оборачиваемости

| Показатели | Расчетная формула | На 2001 год | На 2002 год |

| Оборот дебиторской задолженности, раз | Выручка от реализации продукции Средняя величина дебиторской задолженности | 3 | 2 |

| Срок погашения дебиторской задолженности, дней | Длительность периода Оборот дебиторской задолженности | 120 | 179 |

| Оборачиваемость производственных запасов, раз (Ф.1: стр.211,212,213, 216, 217) | Себестоимость реализованной продукции Средняя величина производственных запасов | 11 | 9 |

| Срок оборота производственных запасов, дней | Длительность периода Оборот производственных запасов | 33 | 39 |

| Оборачиваемость кредиторской задолженности, раз | Выручка от реализации продукции Средняя величина кредиторской задолженности | 5 | 4 |

| Период погашения кредиторской задолженности, дней | Длительность периода Оборот кредиторской задолженности | 69 | 95 |

| Оборачиваемость активов | Отношение выручки к среднегодовой стоимости активов | 1.1 | 0.6 |

| Срок оборота активов, дней | Длительность периода Оборот активов | 343 | 581 |

| Оборачиваемость собственного капитала | Отношение выручки к среднегодовой величине собственного капитала | 3.94 | 4.05 |

| Срок оборота собственного капитала, дней | Длительность периода Оборот собственного капитала | 91 | 89 |

| Выручка, тыс. руб. | - | 884523 | 764510 |

| Чистая прибыль, тыс. руб. | - | -21134 | -9199 |

| Фондоотдача | Выручка от реализации Среднегодовая стоимость ОС | 5,15 | 4,29 |

Оборачиваемость дебиторской задолженности достаточно низкая как в течение 2001 года, так в 2002 году. Низкая оборачиваемость дебиторской задолженности говорит о том, что предприятие излишне «любит» своих потребителей, устанавливая большие продолжительности кредитов или не требуя выполнения контрактных условий по погашению задолженности. Это доказывает 2002 год, когда срок оборачиваемости значительно увеличился.

Так же замечены значительные изменения в увеличении срока оборачиваемости активов, что явилось результатом увеличения среднегодовой стоимости активов в 2002 году.

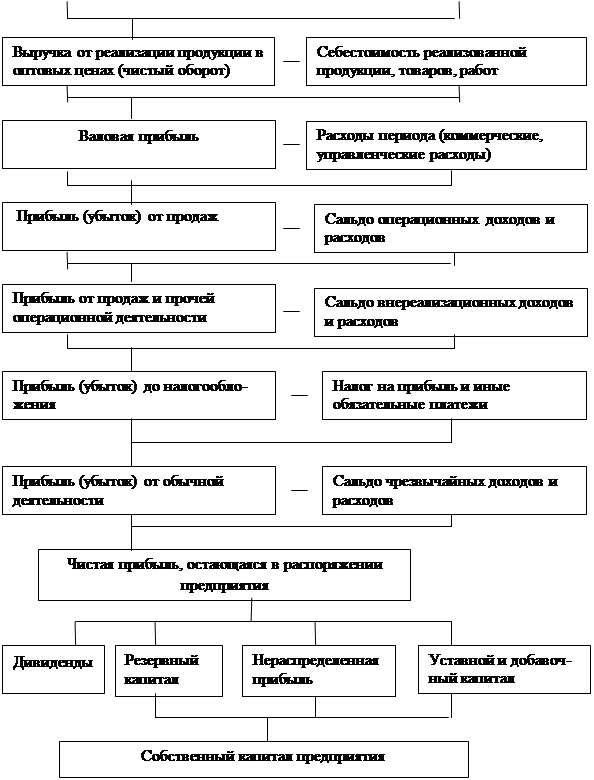

За отчетные периоды были получены убытки, но в 2002 году этот убыток удалось снизить почти вдвое за счет уменьшения внереализационных расходов, получения внереализационных дохов и увеличения прибыли от продаж в 1,5 раза больше, чем в предыдущий год.

1.4 Коэффициенты финансовой устойчивости

Таблица 1.6 - Анализ показателей финансовой устойчивости организации

| Показатель | Значение показателя | Описание показателя и его нормативное значение | |||

| на начало 2001 года | на конец 2001 года | на конец 2002 года | |||

| Коэф-т автономии | 0.33 | 0.22 | 0.11 | Отношение собственного капитала к валюте баланса. | |

| Коэф-т отношения заемных и собственных средств | 2.01 | 3.61 | 7.90 | Отношение заемного капитала к собственному. Оптимальное значение: 1. | |

| Коэф-т покрытия инвестиций | 0.77 | 0.67 | 0.71 | Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. | |

| Коэф-т маневренности собственного капитала | 0.40 | 0.24 | 0.17 | Отношение собственных оборотных средств к источникам собственных и долгосрочных заемных средств. | |

| Коэф-т мобильности оборотных средств | 0.54 | 0.49 | 0.40 | Отношение оборотных средств к стоимости всего имущества. | |

| Коэф-т обеспеченности материальных запасов | 2.32 | 1.09 | 1.35 | Отношение собственных оборотных средств к величине материально-производственных запасов. | |

| Коэф-т обеспеченности текущих активов | 0.57 | 0.32 | 0.30 | Отношение собственных оборотных средств к текущим активам. | |

| Коэф-т краткосрочной задолженности | 0.35 | 0.42 | 0.32 | Отношение краткосрочной задолженности к сумме общей задолженности. | |

| Коэффициент мобильности | -0,236 | -0,602 | -1,213 | Собственные оборотные средства Оборотные средства | |

| Коэффициент финансовой устойчивости | 0,765 | 0,669 | 0,719 | Источники собственных средств + Долгосрочные обязательства. Валюта баланса Нормативное значение: не ниже 0,5 | |

| Коэф-т финансовой зависимости | 3 | 4,6 | 8,8 | Валюта баланса Собственный капитал | |

| Коэф-т концентрации заемного капитала | 0,66 | 0,78 | 0,88 | Заемный капитал Валюта баланса | |

Коэффициент автономии организации говорит о крайне высокой зависимости организации от заемного капитала, которая с каждым годом имеет тенденцию к увеличению. Это, скорее всего, связано с бурным развитием рынка и расширением производства, что в свою очередь требует заемные средства, которые обеспечат наиболее краткосрочное их осуществление.

Значение коэффициента заемных средств (2), показывающего соотношение заемного и собственного капитала, по экономическому смыслу полностью соответствует коэффициенту автономии (1) и показывает, что в данном случае величина собственного капитала меньше величины заемного.

Коэффициент маневренности собственного капитала (4) показывает, какая часть собственных средств организации находится в мобильной форме, позволяющий относительно свободно маневрировать этими средствами. Считается, что хорошая финансовая устойчивость организации характеризуется значением 0,5-0,6. В данном случае значение показателя составляет 0.24, а в 2002 году снизился до 0,17.

Судя по коэффициенту мобильности оборотных средства (5) доля оборотных средств во всем имуществе организации поставляет 49 %, а в 2002 году уже 40%.

Краткосрочная задолженность в общей сумме обязательств организации составляет на конец 2002 года 32 %, что на 10 % меньше, чем в конце 2001 года. Т.е. у организации появилась возможность использовать более долгосрочные средства, которые дают больше возможности их вложения в долгосрочные проекты.

Значение коэффициента финансовой устойчивости показывает, что организация твердо стоит на ногах и с каждым годом старается улучшить это положение путем привлечения долгосрочных средств в общем объеме обязательств.

Коэф-т финансовой зависимости показывает, что с каждым годом доля собственных средств в общей сумме капитала уменьшается, при чем как показывают данные этого коэффицианта в 2002 году, доля собственных средств уменьшилась почти вдвое, что приводит к значительной зависимости предприятия от других привлекаемых средств.

Коэф-т концентрации заемного капитала также доказывает выше сказанное утверждение, показывая увеличение в 2002 году доли заемного капитала в общей сумме капитала. Это увеличение, скорее всего, связано с активной инвестиционной деятельностью предприятия и финансовыми вложениями.

Похожие работы

... на определенных алгоритмах и формулах. Главным информационным источником для такого анализа является бухгалтерский баланс. Глава 2 Предварительная оценка финансового состояния организации и изменений ее финансовых показателей за отчетный период Данный вид финансового анализа предназначен для общей характеристики финансовых показателей организации, определения их динамики и отклонений за ...

... некоторое снижение по коэффициентам автономии а по остальным коэффициентам наблюдается обратная тенденция – к увеличению. Следовательно финансовая зависимость компании за период увеличилась. Анализ финансовой устойчивости Для оценки финансовой устойчивости предприятия рассчитываются абсолютные показатели наличия собственных, долгосрочных и общих источников формирования, расчет которых ...

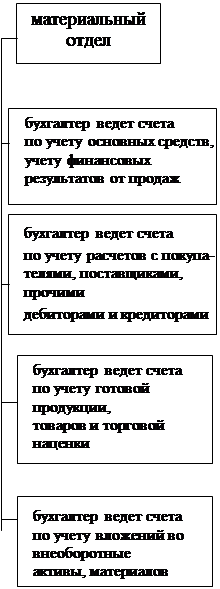

... предприятия, которая отражается в балансе по строке 440 «Фонд социальной сферы» в сумме 5 278 тыс. руб. 4. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ БУХГАЛТЕРСКОГО УЧЕТА ФИНАНСОВОГО РЕЗУЛЬТАТА И РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ И УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ В ОРГАНИЗАЦИИ ООО «КУБАНЬ-ОЛИМП» При изучении бухгалтерского учета на предприятии ООО «Кубань-Олимп» были выявлены нарушения и ...

... подходом в финансовом анализе понимают совокупность методов, инструментов, технологий, принимаемых для сбора, обработки, интерпретации ( истолкования) данных о хозяйственной деятельности организации. Основной вклад в теорию и практику финансового анализа внесён экономистами стран с развитой рыночной экономикой. Главной целью финансового анализа является оценка и идентификация внутренних проблем ...

0 комментариев