Навигация

3.4 Оценка уровня риска

Методики оценки уровня риска довольно сложна. Ограничимся тем, что оценим риски по 5-балльной системе, причем 5 баллов – это самые негативные последствия для предприятия, а 1 балл – самые незначительные.

· кредитный риск (тяжесть последствий при невыполнении обязательств);

· валютного риск (риск потерь, возникающих из-за колебаний курса валют);

· риск неразмещения (потери из-за неразмещения или неполного размещения эмиссии)

Таблица 3.3 – Риск источников финансирования

| Источник финансирования | Вид риска | ||

| кредитный риск | валютный риск | риск неразмещения | |

| Валютный кредит | 5 | 5 | 1 |

| Рублевый кредит | 5 | 1 | 1 |

| Эмиссия векселей | 4 | 1 | 2 |

| Эмиссия акций | 1 | 1 | 5 |

| Эмиссия облигаций | 1 | 1 | 5 |

Принимая во внимание устойчивое финансовое положение предприятия и средства, которыми оно располагает, определим важность каждого из видов риска для этой организации.

Таблица 3.4 – Важность для предприятия рассматриваемых рисков

| Вид риска | |||

| кредитный риск | валютный риск | риск неразмещения | |

| Важность(вес) | 3 | 2 | 5 |

Наибольшую важность для предприятия имеет риск неразмещения, т.к. организации необходимо получить указанные денежные средства в ближайшее время, чтобы уменьшить издержки производства. Кредитный же риск для нас менее важен, т.к. предприятие может гарантировать его возврат своим имуществом и существует возможность взятия кредита под гарантию третьих лиц.

Стабилизация экономики и политика ЦБ, обеспечивающая удержание курса валюты в определенном диапазоне, а также сложившаяся на мировом рынке нефти ситуация, выгодная для России, все это свидетельствует о стабилизации курса рубля, и поэтому потери связанные с валютными рисками менее всего опасны для нашего предприятия, но все-таки существуют.

Исходя из таблиц 3.3 и 3.4, вычислим средний риск по каждому источнику инвестирования.

Таблица 3.5 – Оценка степени риска

| Источник финансирования | Вид риска | Средний риск | ||

| кредитный риск | валютный риск | риск неразмещения | ||

| Валютный кредит | 5 | 5 | 1 | 3,0 |

| Рублевый кредит | 5 | 1 | 1 | 2,2 |

| Эмиссия векселей | 4 | 1 | 2 | 2,4 |

| Эмиссия акций | 1 | 1 | 5 | 3,0 |

| Эмиссия облигаций | 1 | 1 | 5 | 3,0 |

Как видно из таблицы наименее рискованным является рублевый кредит.

3.5 Оценка длительности периода поступления денежных средствВалютный кредит

При наличии договора с банком деньги поступают на расчетный счет в течение недели.

Рублевый кредит

Аналогично валютному кредиту

Эмиссия векселей

Размещение векселей занимает примерно три месяца.

Эмиссия облигаций

Размещение облигаций занимает примерно три месяца.

Эмиссия акций

Для получения необходимого объема денежных средств требуется 180 дней

На основе рассмотренных данных составим сводную таблицу и рассчитаем многомерную среднюю.

Таблица 3.6 – Сводная таблица оценки источников финансирования

| Источник финансирования | Трудоемкость (человеко-затраты) | Затраты на привлеченный капитал (тыс. руб.) | Длительность периода поступления (дни) | Уровень риска | Сроки финансирования | Многомерная средняя | |||||

| Валютный кредит | 96 | 0,41 | 27499 | 0,04 | 7 | 0,09 | 3,0 | 1,1 | До 1-го года | 0,41 |

|

| Рублевый кредит | 96 | 0,41 | 412500 | 0,59 | 7 | 0,09 | 2,2 | 0,8 | До 1-го года | 0,47 |

|

| Эмиссия векселей | 80 | 0,34 | 675000 (без аваля) | 0,96 | 90 | 1,20 | 2,4 | 0,9 | 360 день | 0,85 |

|

| Эмиссия облигаций | 450 | 1,92 | 1751500 | 2,49 | 90 | 1,20 | 3,0 | 1,1 | фиксируется при выпуске | 1,68 |

|

| Эмиссия акций | 450 | 1,92 | 650000 | 0,92 | 180 | 2,41 | 3,0 | 1,1 | без установленного срока обращения | 1,59 |

|

| Х средн. | 234 | 1 | 703299,8 | 1 | 74,8 | 1 | 2,7 | 1 | - | 1 |

|

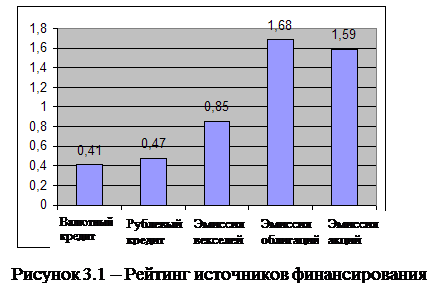

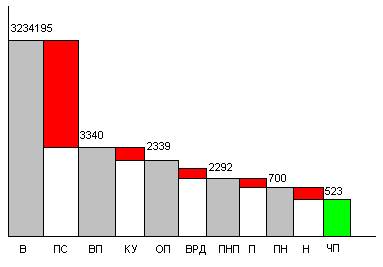

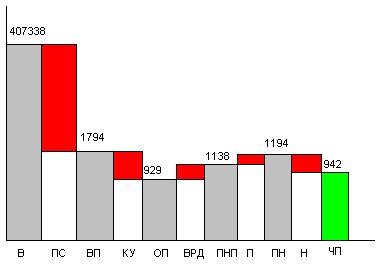

На основе многомерной величины составим рейтинг источников финансирования (рисунок 3.1).

На основе многомерной величины составим рейтинг источников финансирования (рисунок 3.1).

На основе расчета многомерной средней и принимая во внимание приведенные ранее доводы по поводу возможности принятия того или иного источника инвестирования, получаем:

1) акции - снижается вес пакета акций существующих собственников, необходимость государственной регистрации;

2) облигации - высокий риск неразмещения, а, следовательно, и повышенные расходы, необходимость обеспечения уставным капиталом, необходимость государственной регистрации;

3) вексель - высокий риск неразмещения, краткосрочность обращения;

4) валютный кредит – риск потерь, связанных с изменением курса валют, необходимость получения доходов в валюте.

Итак, можно сделать вывод о том, что целесообразным источником финансирования является рублевый кредит, к тому же в рейтинге он занимает второе место. Это также связано с незначительным уровнем риска, быстротой получения кредита, небольшой платностью и с функцией налогового щита, которую выполняют проценты по кредиту.

Таким образом, окончательным решением будет взятие рублевого кредита для повышения квалификации работников и управленческого персонала, внедрения новых управленческих систем, т.е. денежные средства будут направлены на снижение издержек связанных с производством продукции.

Это при прочих равных условиях должно привести к увеличению прибыли.

Проведем оценку потенциального роста прибыли:

1. Рассчитаем показатель рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/Оборотные средства=

=(-)9199/604717=(-)0,015.

2. С учетом роста оборотных активов оценим новое значение прибыли:

Чистая прибыль = Рентабильность оборотных средств*Оборотные средства=

=(-)0,015* (604717+5000)=9146.

Видно, что убыток уменьшился на 53 тыс. руб.

Значение прибыли изменилось не значительно, т.к. была учтена только сумма взятого кредита в банке, которая привела к незначительному увеличению оборотных активов.

Т.к. обучение персонала и внедрение новых систем управления требует определенного времени, то невозможно моментно определить влияние данного финансирования на деятельность предприятия. Поэтому, для более детального влияния прибегним к экспертным оценкам, на основе которых себестоимость продукции должна уменьшиться на 2%.

Теперь на основе изменившихся данных и при прочих равных условиях, спрогнозируем окончательный баланс, который будет иметь вид представленный в таблице №3.7.1, баланс предприятия после взятия кредита и в таблице №3.7.2, баланс предприятия после обучения персонала и с видимыми изменениями после финансирования, а также отразим изменения в отчете о прибылях и убытках таблица №3.8.

Таблица 3.7.1 – Прогнозный баланс на следующий отчетный период

тыс. руб.

| АКТИВЫ | ||

| Нематериальные активы | ||

| Основные средства | ||

| Незавершенное строительство | ||

| Доходные вложения в мат. ценности | ||

| Долгосрочные финансовые вложения | ||

| Прочие внеоборотные активы | ||

| ИТОГО по разделу I |

|

|

| Запасы |

| |

| Налог на добавленную стоимость по приобретенным ценностям | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | ||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | ||

| Краткосрочные финансовые вложения | ||

| Денежные средства | ||

| Прочие оборотные активы | ||

| ИТОГО по разделу II |

|

|

| БАЛАНС |

|

|

| Уставный капитал | ||

| Добавочный капитал | ||

| Резервный капитал | ||

| Фонд социальной сферы | ||

| Целевые финансирование и поступления | ||

| Нераспределенная прибыль прошлых лет | ||

| Нераспределенная прибыль отчетного года | ||

| ИТОГО по разделу III |

|

|

| Займы и кредиты | ||

| Прочие долгосрочные пассивы | ||

| ИТОГО по разделу IV |

|

|

| Займы и кредиты |

| |

| Кредиторская задолженность | ||

| Задолженность участникам (учредителям) по выплате доходов | ||

| Доходы будущих периодов | ||

| Резервы предстоящих расходов | ||

| Прочие краткосрочные обязательства | ||

| ИТОГО по разделу V |

|

|

| БАЛАНС |

|

|

Так как получение кредита приведет к незначительным изменениям финансовых показателей и поставленная цель не отражается в балансе, то спрогнозируем баланс предприятия после обучения персонала и с видимым снижением себестоимости продукции. Проведем расчет изменившихся показателей.

Таблица 3.7.2 – Прогнозный баланс на следующий год после обучения персонала

тыс. руб.

| АКТИВЫ | ||

| Нематериальные активы | ||

| Основные средства | ||

| Незавершенное строительство | ||

| Доходные вложения в мат. ценности | ||

| Долгосрочные финансовые вложения | ||

| Прочие внеоборотные активы | ||

| ИТОГО по разделу I |

|

|

| Запасы | ||

| Налог на добавленную стоимость по приобретенным ценностям | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | ||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | ||

| Краткосрочные финансовые вложения | ||

| Денежные средства |

| |

| Прочие оборотные активы | ||

| ИТОГО по разделу II |

|

|

| БАЛАНС |

|

|

| Уставный капитал | ||

| Добавочный капитал | ||

| Резервный капитал | ||

| Фонд социальной сферы | ||

| Целевые финансирование и поступления | ||

| Нераспределенная прибыль прошлых лет |

| |

| Нераспределенная прибыль отчетного года | ||

| ИТОГО по разделу III |

|

|

| Займы и кредиты | ||

| Прочие долгосрочные пассивы | ||

| ИТОГО по разделу IV |

|

|

| Займы и кредиты | ||

| Кредиторская задолженность | ||

| Задолженность участникам (учредителям) по выплате доходов | ||

| Доходы будущих периодов | ||

| Резервы предстоящих расходов | ||

| Прочие краткосрочные обязательства | ||

| ИТОГО по разделу V |

|

|

| БАЛАНС |

|

|

Таблица 3.8 – Прогнозный отчет прибылей и убытков

тыс. руб.

| Форма 2 | |||

| Выручка от реализации товаров , продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 010 | ||

| Себестоимость реализации товаров, продукции, работ, услуг | 020 |

| |

| Коммерческие расходы | 030 | ||

| Управленческие расходы | 040 | ||

| Прибыль (убыток от реализации (строки (010-020-030-040)) | 050 |

|

|

| Проценты к получению | 060 | ||

| Проценты к уплате | 070 | ||

| Доходы от участия в других организациях | 080 | ||

| Прочие операционные доходы | 090 | ||

| Прочие операционные расходы | 100 |

| |

| Прибыль (убыток) от финансово - хозяйственной деятельности (строки (050+060-070+080+090-100)) | 110 |

|

|

| Прочие внереализационные доходы | 120 | ||

| Прочие внереализационные расходы | 130 | ||

| Прибыль (убыток)отчетного периода (строки 110+120-130) | 140 |

|

|

| Налог на прибыль | 150 |

| |

| Отвлеченные средства | 160 | ||

| Нераспределенная прибыль (убыток) отчетного периода (строки (140-150-160)) | 170 |

| |

Для оценки эффективности инвестиционного решения пересчитаем коэффициенты ликвидности, рентабельности и финансовой устойчивости предприятия после проведения финансирования. Значение остальных показателей изменится не значительно.

Таблица 3.9 – Расчет коэффициентов

| Наименование показателя | Формула расчета | До | После | Абсолютное изменение | Темп роста | |

| Оценка ликвидности | ||||||

| Величина собств. оборотных средств (функционирующий капитал) | собств. капитал + долгосрочные обязательства – внеоборотные активы | 180635,000 | 193764,000 | 13129,000 | 1,073 | |

| Маневренность собственных оборотных средств | денежные средства/функционирующий капитал | 0,001 | 0,069 | 0,068 | 48,742 | |

| Коэффициент текущей ликвидности | оборотные активы/краткосрочные пассивы | 1,426 | 1,457 | 0,031 | 1,022 | |

| Коэффициент быстрой ликвидности | (оборотные активы - запасы)/краткосрочные пассивы | 1,069 | 1,100 | 0,031 | 1,029 | |

| Коэффициент абсолютной ликвидности | денежные средства/краткосрочные пассивы | 0,001 | 0,032 | 0,031 | 52,285 | |

| Оценка рентабельности | ||||||

| Рентабельность продукции | прибыль от реализации/выручка от реализации | 0,005 | 0,024 | 0,019 | 4,887 | |

| Рентабельность основной деятельности | прибыль от реализации/затраты на произв-во и сбыт продукции | 0,005 | 0,025 | 0,020 | 4,984 | |

| Рентабельность совокупного капитала | чистая прибыль/итог среднего баланса-нетто | -0,007 | 0,003 | 0,010 | -0,370 | |

| Рентабельность собственного капитала | чистая прибыль/ср.величина собств.капитала | -0,049 | 0,022 | 0,071 | -0,456 | |

| Оценка финансовой устойчивости | |||||

| Коэффициент концентрации собственного капитала | собственный капитал/всего хоз. средств (нетто) | 0,112 | 0,120 | 0,008 | 1,068 |

| Коэффициент финансовой зависимости | всего хоз.средств (нетто) /собственный капитал | 8,899 | 8,331 | -0,568 | 0,936 |

| Коэффициент соотношения заемных и собственных средств | заемный капитал/собственный капитал | 7,899 | 7,331 | -0,568 | 0,928 |

Анализ финансовых показателей позволяет сделать вывод о том, что финасовое состояние предприятия осталось практичекси неизменным, за исключением нескольких коэффициентов, таких как коэффициент абсолютной ликвидности, который вырос в 50 раз. Причиной этого является большое количество денежных средств на расчетном счету предприятия. Это связано с получением прибыли в прогнозном году, и которая еще не была направлена какие либо производственные нужды.

За счет снижения себестоимости продукции удалось повысить рентабильность продукции почти в 5 раз и, также в 5 раз увеличилась рентабильность основной деятельности.

Но самое главное, удалось получить нераспределенную прибыль в отчетном планируемом году, за счет чего рентабельность совокупного капитала и собственного капитала имеют положительное значение.

Также заметно снижение на 6% финансовой зависимости предприятия от заемных средств, причиной которого является положительный финансовый результат по итогам прогнозного года.

Итак, рекомендованное решение в области инвестиций имеет положительный эффект, т.к. достигнуты планируемые цели: себестоимость снижена, получина нераспределенная прибыль, что в свою очередь привело к изменениям некоторых коэффициентов в лучшую сторону.

ЗаключениеВ рамках данного курсового проекта нами была проделана следующая работа:

1) приобретены практические навыки расчета финансовых коэффициентов:

- ликвидности

- финансовой устойчивости

- деловой активности

- рентабельности

- имущественного положения

2) приобретены аналитические навыки интерпретации полученных данных

3) приобретены практические навыки работы с балансом и отчетом о прибылях и убытках

4) проведена разработка рекомендаций по улучшению финансового состояния предприятия

5) на условном примере произведена оценка источников финансирования и сделан вывод, какой источник целесообразней привлечь.

Литература

1 Ковалев В.В. "Финансовый анализ: методы и процедуры", - М.:

Финансы и статистика, 2001. – 560 с.

2 Финансирование и кредитование предприятий: Методические рекомендации по выполнению курсового проекта для специальности 0604/ Составитель Т.А. Кузнецова –Изд. ЮурГУ, 2001. – 35 с.

3 "Эксперт-Урал", - М.: ЗАО "Журнал Эксперт", 2002

Материалы сайта www.expert.ru

Похожие работы

... на определенных алгоритмах и формулах. Главным информационным источником для такого анализа является бухгалтерский баланс. Глава 2 Предварительная оценка финансового состояния организации и изменений ее финансовых показателей за отчетный период Данный вид финансового анализа предназначен для общей характеристики финансовых показателей организации, определения их динамики и отклонений за ...

... некоторое снижение по коэффициентам автономии а по остальным коэффициентам наблюдается обратная тенденция – к увеличению. Следовательно финансовая зависимость компании за период увеличилась. Анализ финансовой устойчивости Для оценки финансовой устойчивости предприятия рассчитываются абсолютные показатели наличия собственных, долгосрочных и общих источников формирования, расчет которых ...

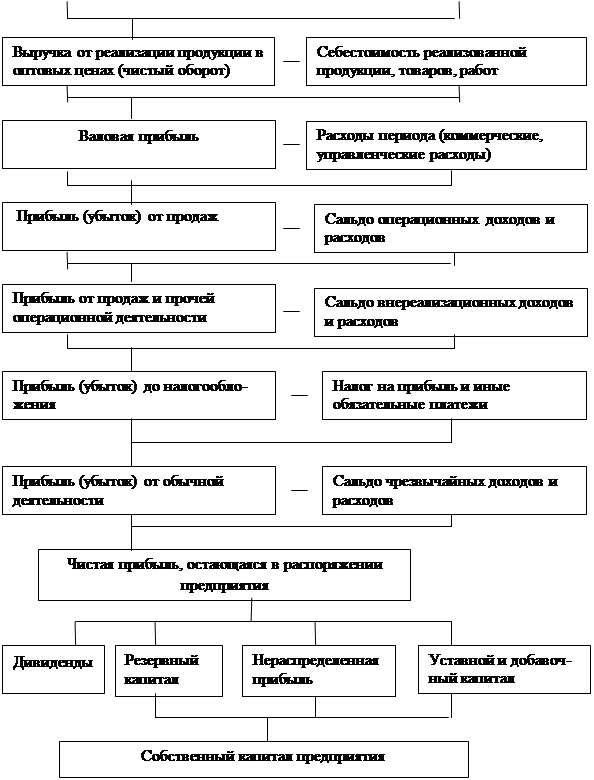

... предприятия, которая отражается в балансе по строке 440 «Фонд социальной сферы» в сумме 5 278 тыс. руб. 4. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ БУХГАЛТЕРСКОГО УЧЕТА ФИНАНСОВОГО РЕЗУЛЬТАТА И РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ И УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ В ОРГАНИЗАЦИИ ООО «КУБАНЬ-ОЛИМП» При изучении бухгалтерского учета на предприятии ООО «Кубань-Олимп» были выявлены нарушения и ...

... подходом в финансовом анализе понимают совокупность методов, инструментов, технологий, принимаемых для сбора, обработки, интерпретации ( истолкования) данных о хозяйственной деятельности организации. Основной вклад в теорию и практику финансового анализа внесён экономистами стран с развитой рыночной экономикой. Главной целью финансового анализа является оценка и идентификация внутренних проблем ...

0 комментариев