Навигация

Методы оценки инвестиционных проектов

1.4.2.1 Методы оценки инвестиционных проектов

Первым этапом разработки инвестиционной программы предприятия является оценка возможных проектов. В практике оценки проектов находят применения как метода, учитывающие временную стоимость денег, так и методы, не учитывающие ее (методы срока окупаемости и средней доходности).

1.Метод срока окупаемости

срок окупаемости - это минимальный временной интервал от начала осуществления проекта, за который инвестиционные затраты покрываются чистыми денежными поступлениями от него.

Если инвестиционные затраты осуществляются за один год в размере С0 и со следующего года по проекту предполагается получение чистых денежных потоков С1, С2, …Сt :

Ct = Доход - Операционные денежные издержки - Налоговые платежи и выплаты по заемному капиталу = Чистая прибыль + Амортизация. (1.1)

Амортизация является неденежными издержками предприятия и реально находится в распоряжении руководства. Этот денежный поток должен быть учтен при расчете срока окупаемости, то

срок окупаемости Т” - это то минимальное количество лет,

когда  (1.2)

(1.2)

Таким образом, расчет срока окупаемости строится на прогнозировании чистых денежных потоков первых нескольких лет и сравнении накопленной величины отдачи с инвестиционными затратами по формуле (1.3):

Накопленный поток на год Т1

![]() Т” = Т1 - Чистый денежный поток в году (Т1+1), (1.3)

Т” = Т1 - Чистый денежный поток в году (Т1+1), (1.3)

где Т1 - число лет до смены знака накопленных потоков.

Ограничения в использовании метода:

- не учитывается временная стоимость денег и степень неопределенности будущих чистых денежных потоков;

- не учитываются чистые денежные потоки за сроком окупаемости. Из-за этого выбор из альтернативных проектов по методу срока окупаемости может привести к ошибочным результатам.

Метод срока окупаемости для дисконтированных денежных потоков

Этот метод предполагает расчет срока окупаемости для дисконтированных значений чистых денежных потоков по годам и сравнении его с приемлемым сроком окупаемости.

Недостатком данного метода является то, что игнаризуются денежные потоки за сроком окупаемости. Для сравнения проектов должен быть установлен приемлемый срок окупаемости.

Для стандартного чистого денежного потока возможно установление приемлемого срока окупаемости (по Гордону), который максимизирует значение чистого дисконтированного дохода по проекту (NPV):

Т” = 1\k - 1 \ (k) (1 + k)n , (1.4)

где k - стоимость капитала проекта;

n - Число лет функционирования проекта.

Этот оптимальный срок может рассматриваться в качестве сравнительного при отборе приемлемых проектов. По рассматриваемому проекту рассчитывают срок окупаемости и сравнивают с оптимальным сроком Гордона.

2) Метод чистого дисконтированного дохода

Метод исходит из сравнения инвестиционных затрат с текущей оценкой всех будущих чистых денежных потоков по годам функционирования проекта.

Правило метода чистого дисконтированного дохода (NPV): если текущая оценка будущих чистых денежных потоков превышает текущую оценку инвестиционных затрат, то проект принимается. Чистый дисконтированный доход равен разнице текущей оценки отдачи и текущей оценки инвестиционных затрат. Проект принимается, если NPV положителен.

Расчет значения NPV предполагает:

- прогноз по каждому году функционирования проекта чистого денежного потока;

- обоснование ставки дисконтирования, которая обеспечит приведение будущих потоков по годам к текущему моменту времени (моменту осуществления инвестиций). Ставка дисконтирования должна отражать временную стоимость денег, инфляционные ожидания и риск инвестирования в данный проект рассчитывается по формуле (1.5):

(1.5)

(1.5)

Если рыночная оценка предприятия без проекта равна V1 как сумма дисконтированных потоков, получаемых владельцами капитала по годам t = 1,…,Т, то принятие проекта с положительным значением NPV означает рост рыночной оценки предприятия до V2, где V2 = V1 + NPV. Этот рост находит выражение в увеличении цены акций. Таким образом, принятие проекта с положительным значением NPV не только увеличивает активы предприятия, но и наибольшей степени отражает интересы владельцев капитала. Исходя из правила метода NPV предприятию следует принимать все проекты, имеющие положительное значение NPV, так как такое решение будет максимизировать оценку предприятия.

Положительное значение NPV по проекту означает, что данные инвестиционные затраты порождают чистые денежные потоки с доходностью, большей, чем альтернативные варианты на рынке с таким же уровнем риска. То есть доходность проекта превышает требуемую доходность владельцев капитала (стоимость капитала проекта).

Отрицательное значение NPV означает, что доходность проекта ниже стоимости капитала и на рынке имеются более привлекательные варианты инвестирования. Проекты с отрицательным значением NPV отвергаются.

Правило метода NPV гласит, что из двух альтернативных проектов с равными инвестиционными затратами выбирается тот, который обеспечивает наибольшее значение NPV.

Однако такой выбор определяется следующими моментами:

- значением ставки дисконтирования;

- схемой поступления чистых денежных потоков.

Чем выше ставка дисконтирования, тем меньше текущая оценка больших денежных потоков дальних лет и тем быстрее падает значение NPV с ростом ставки дисконтирования. Высокая ставка дисконтирования делает проекты с большим сроком окупаемости заведомо менее привлекательными, и чем больше срок окупаемости, тем больше выражен эффект высокой ставки дисконтирования. При низкой ставке дисконтирования долгосрочные проекты с большим сроком окупаемости становятся более привлекательными.

Преимущества метода NPV:

- учитывает временную стоимость денег и риск конкретного инвестирования;

- учитывается весь срок функционирования проекта.

Недостатки и ограничения в использовании метода:

- метод позволяет оценить эффект принятия проекта в абсолютном выражении, но не показывает, на сколько реальная доходность по проекту превышает стоимость капитала. Решение по инвестированию в проекты невозможно сравнить с вариантами портфельных инвестиций с известной доходностью;

- метод в классическом своем представлении не позволяет сравнивать взаимоисключающие эффективные проекты с различающимися инвестиционными затратами, проекты с разными сроками функционирования. Принятие решений по замене существующих активов требует дополнительного обоснования.

3) Метод внутренней нормы доходности

Внутренняя норма доходности определяется как расчетная ставка дисконтирования, которая уравнивает по рассматриваемому проекту сумму дисконтированных чистых денежных поступлений (потоков) с текущей оценкой инвестиционных затрат. Если инвестиции осуществляются в году t = 0 в размере С0 и прогнозируются чистые денежные потоки по годам t =1,…,Т, в размере Ct , то внутренняя норма доходности - это постоянная ставка дисконтирования r, при которой достигается равенство:

Co= C1/(1+ r) +C2/(1+ r) + C3/(1+ r) + …+ CT/(1+ r) (1.6)

Это значение r характеризует доходность проекта в равновесной ситуации, когда отсутствуют конкурентные преимущества . Внутренняя норма доходности является аналогом доходности владения активом в течение срока t=1,…,Т. Для инвестирования в одногодичный актив внутренняя норма доходности (ВНД) является доходностью актива:

r = (Отдача от актива) / (Инвестиции в актив) = (Доход - Инвестиции)/ (Инвестиции) = (С1-Со) / Со. (1.7)

Для многолетнего владения актива предполагается, что отдача будет реинвестироваться с той же доходностью r и текущая оценка всех чистых денежных потоков будет определятся как:

PV= S(Ct)/(1+ r) , (1.8)

а r будет соответственно определятся как доходность владения активом с приобретением по равновесной цене и рассчитываться, как корень при решении уравнения Co= PV.

Так как разность между текущей оценкой чистых поступлений и текущей оценкой затрат определяет чистый дисконтированный доход проекта, то можно дать другое определение ВНД: это ставка дисконтирования, при которой NPV равен нулю. Нахождение ВНД предполагает решение уравнения степени Т относительно r: NPV(r, Т) = 0. Значение r может быть найдено графически, построением зависимости NPV(k), где k-ставка дисконтирования. То значение k, при котором NPV=0,и является ВНД.

Ставка дисконтирования при расчете NPV отражает стоимость капитала, используемого на осуществление проекта. Эта ставка не зависит от денежных потоков по проекту, его конкурентных преимуществ. Ее значение определяют рыночные факторы (доходность по безрисковым инвестициям, ожидаемая инфляция, соотношение данного риска с риском инвестирования в другие варианты.

4) Индекс рентабельности

Индекс рентабельности проекта рассчитывается как отношение текущей оценки будущих чистых денежных потоков по проекту к текущей оценке инвестиционных затрат. Если все инвестиционные затраты осуществляются в году t = 0 в объеме C0 , то индекс рентабельности (ИР) равен PV/C0, где:

(1.9)

(1.9)

Этот метод тесно связан с методом ЧДД, так как ЧДД = PV - C0.

Таким образом, индекс рентабельности может быть выражен через значение ЧДД(NPV):

ИР=(NPV + C0)/C0

Правило метода индекса рентабельности: если ИР > 1,то проект принимается, если ИР < 1, то проект отклоняется, для случая ИР = 1 необходимы большие обоснования. [ 9 ]

Анализ чувствительности. Метод анализа чувствительности является очень простым и доступным. Здесь не ставится цель - количественно оценить риск. Задача данного метода - оценить влияние на значение NPV входных параметров в формуле NPV (т. е. как изменение условий реализации проекта отразится на значении эффекта). Риск рассматривается, как степень чувствительности чистого дисконтированного дохода к изменению условий функционирования (изменение налоговых платежей, ценовые изменения, изменения средних переменных издержек и т. п.). Метод анализа чувствительности рекомендует принятие решений на базе ответов на большое число вопросов типа:

«Что будет, если...» Например, если цена продажи нового продукта упадет на 10%, будет ли проект эффективным? Какой уровень реализационного дохода (выручки) требуется для положительного значения NPV?

Часто метод анализа чувствительности проводится графически или таблично. Показывается процентное изменение результата (чистого дисконтированного дохода ЧДД (NPV) или внутренней нормы доходности (IRR)) при изменении одного из условий функционирования (другие факторы предполагаются неизменными). Анализ начинается с установления базового значения результата, например ЧДД (NPV), при фиксированных значениях параметров, влияющих на результат оценки проект.

Чем круче наклон прямой реагирования (чем больше угол наклона), тем чувствительнее значение NPV к изменению фактора и больше риск. Общую картину чувствительности можно рассмотреть на графике множества прямых реагирования, где по оси ординат показаны значения NPV, а по оси абсцисс шкала процентных изменений (т. е. изменение на 10, 20 и т. д. процентов).

Например, изменение инвестиционных затрат на 3% в сторону увеличения приведет к занулению значения (ЧДД) NPV. Пересечение прямой реагирования с осью абсцисс показывает, при каком изменении (рост со знаком плюс, снижение со знаком минус) фактора в процентном выражении проект станет неэффективным.[12]

Похожие работы

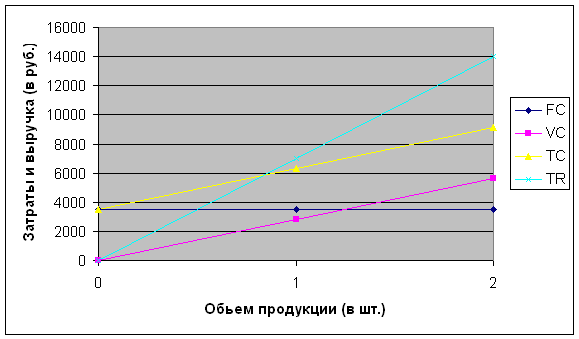

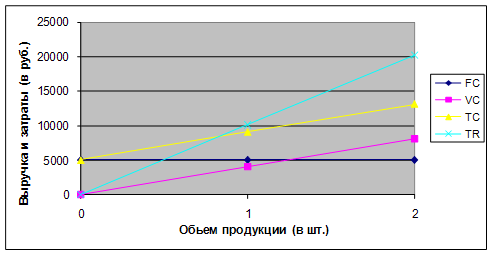

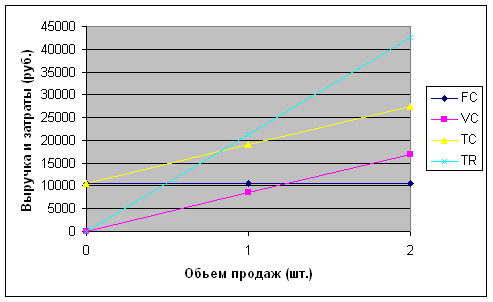

... достаточно стабильна, факторы, влияющие на ее изменения, предопределены спецификой отрасли и предсказуемы. На основании анализа безубыточности можно заключить, что затраты на производство и реализацию программного обеспечения фирмы «Квестор плюс» окупятся и принесут прибыль при достижении необходимого объема производства, как и вложение инвестиций в деятельность компании. Целью проекта является ...

... составной частью управленческой деятельности, это не разовая акция, а постоянная деятельность, протекающая на всех уровнях муниципального управления. Планирование в системе муниципального управления служит повышению эффективности управления экономическими, социальными и экологическими процессами на местном уровне, обеспечению комплексного развития муниципального образования. Муниципальное ...

... как успешно развивающемся хозяйствующем субъекте, что позволяет ему расширять круг своих коммерческих связей, обеспечивать формирование финансовой гибкости и т.п. В процессе реализации своей цели управление инвестиционной деятельностью предприятия направлено на решение основных задач обеспечения достаточной инвестиционной поддержки высоких темпов развития операционной деятельности предприятия, ...

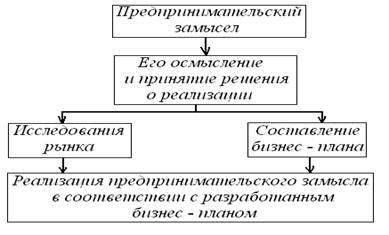

... настоящем бизнес-плане, – 12 месяцев при максимальных издержках. 7. Рентабельность деятельности высока. Заключение Подводя итог дипломному проекту на тему «Бизнес – планирование, как инструмент совершенствования управления в организация здравоохранения (на примере МБУЗ «ЦРБ»)», можно сделать следующие выводы: 1) основное управляющее воздействие субъекта на объект происходит через функцию ...

0 комментариев