Навигация

Активная роль принадлежит арендатору. Арендатор определяет продавца и указывает имущество, которое должно быть приобретено;

3. активная роль принадлежит арендатору. Арендатор определяет продавца и указывает имущество, которое должно быть приобретено;

4.передача арендованного по договору лизинга имущества арендатору производится не арендодателем, а продавцом этого имущества. С момента передачи продавцом арендатору имущества к нему переходит риск случайной гибели или случайной порчи арендованного имущества.

Глава 2. Форма и содержание договора.

2.1 Стороны договора

Согласно ст. 2 Федерального закона «О финансовой аренде (лизинге) договор лизинга – договор, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определённого им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

На практике возникает вопрос: каким образом лизингополучатель может воспользоваться принадлежащим ему правом выбора, если реализация этого права тем или иным субъектом правоотношений влечёт различные правовые последствия?

При рассмотрении иска о признании договора финансового лизинга недействительным Арбитражный суд принял следующее решение. Истец настаивал на том, что при заключении договора на условиях финансового лизинга был лишён возможности реализовать право на выбор объекта лизинга и продавца лизингового оборудования. Заявку на технику истец не подавал, так как последняя уже находилась на базе ответчика и была принята истцом по актам приёма – передачи объектов лизинга. Также была произведена оплата первоначального взноса за передачу техники. По мнению суда, « право на выбор техники истец реализовал путём заключения оспариваемого договора.

Представляется, что это не так. Заключая договор финансового лизинга, в котором указан определённый без участия лизингополучателя объект лизинга или продавец, пользователь тем самым соглашается на предложенные лизингодателем условия договора. Фактически выбор продавца товара и объекта лизинга произвёл лизингодатель, лизингополучатель же лищь согласился с ним.[35]

Закон оперирует термином «субъекты лизинга», под которыми понимаются лизингодатель, лизингополучатель, продавец.

Лизингодатель – физическое или юридическое лицо, которое за счёт привлечённых и (или) собственных средств, приобретает в ходе реализации договора лизинга лизингополучателю за определённую плату, на определённый срок и на определённых условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Как правило, в роли лизингодателя выступает специализированная лизинговая компания (фирма). В роли лизинговой компании может выступать коммерческая организация любой организационно- правовой формы, учредительным документом которой не противоречит выполнение функций лизингодателя и которая получила в установленном порядке лицензию на осуществление лизинговой деятельности. Для лиц, имеющих специальную правоспособность, лизинговая деятельность должна быть особо предусмотрена законом как допустимая.[36] Так, банки, имеющие специальную правоспособность, вправе совершать лизинговые операции, поскольку это разрешено ст. 5 Федерального закона «О банках и банковской деятельности».[37]

Ранее действовавшее законодательство относило финансовую аренду к видам деятельности, которым юридические и физические лица могли заниматься только на основе лицензии. Пункт 3 «Положения о лицензировании лизинговой деятельности» формулировал принципиально важное положение – одним из обязательных условий действия лицензии выступала «приоритетность лизинговой деятельности по отношению к другим видам хозяйственной деятельности, осуществляемым лизинговой компанией ( не менее 40% дохода от реализации лизинговых услуг в общем объёме доходов лизинговой компании по итогам хозяйственной деятельности за год)». В силу этого российские банки редко непосредственно вели лизинговые операции, действуя в основном через дочерние лизинговые компании.[38] Кроме того, такие конструкции позволяют банкам расширять сеть своих клиентов, допуская определённые финансовые льготы по лизинговым сделкам для клиентов банка, что накладывает соответствующий отпечаток на деятельность соответствующих лизинговых компаний.[39] В настоящее время данный вид деятельности не включён в перечень ст. 17 Федерального закона «О лицензировании отдельных видов деятельности», подлежащих лицензированию. Ввиду этого право выступать в роли лизингодателя доступно всем лицам, осуществляющим предпринимательскую деятельность.

Так, в последнее время в мировой практике получило распространение заключение специальных соглашений между производителями оборудования и лизинговыми компаниями. В соответствии с этими соглашениями производитель от лица лизинговой компании предлагает клиентам финансирование поставок свой продукции с помощью лизинга. В простейшем случае название лизинговой компании, её адрес, телефон и основные условия лизинга указываются в рекламных материалах продавца, и все вопросы по лизингу имущества с потенциальным пользователем непосредственно решает лизинговая компания. Однако чаще всего соглашение между продавцом и лизинговой компанией предусматривает возможность заключения самим продавцом от лица лизинговой компании лизингового договора. Такие сделки получили название «помощь в продаже».[40]

Лизинговые компании (фирмы) – коммерческие организации (резиденты Российской Федерации или нерезиденты Российской Федерации), выполняющие в соответствии с законодательством Российской Федерации и со своими учредительными документами функции лизингодателей. Учредителями лизинговых компаний могут быть юридические, физические лица (резиденты или нерезиденты РФ). Лизинговые компании имеют право привлекать средства юридических и (или) физических лиц (резидентов и нерезидентов РФ) для осуществления лизинговой деятельности в установленном законодательством РФ порядке. Свыше 85% всех лизинговых сделок являются лизингом с привлечением средств. Обеспечением займа служат лизинговые платежи и предмет лизинга. Только таким образом возможно приобретение по договору лизинга сложных, крупномасштабных объектов, таких, как авиатехника, морские и речные суда, железнодорожный и подвижной состав, буровые платформы и т.п.[41] В то же время лизинговые компании отклоняют большинство заявок небольших фирм, в которых в качестве обеспечения обязательств по договору лизинга является залог предмета лизинга.[42] Число лизинговых компаний в настоящее время резко увеличивается. Так по данным в 1998 году их насчитывалось около 700, в 2001 году – около 2500, в 2004 году – свыше 5000.

Введённое Указом Президента РФ от 17.09.1994 года № 1929 правило, согласно которому лизинговой деятельностью могут заниматься только лизинговые предприятия, создаваемые в форме акционерных обществ, главным образом открытого типа, противоречит действующим законодательным актам, прежде всего Гражданскому кодексу РФ, и не применяется. Лизинговые компании могут создаваться в любой организационно-правовой форме.[43]

Лизингополучатель – это физическое или юридическое лицо, которое получает имущество (предмет лизинга) во временное владение и пользование на основании договора лизинга. С учётом того, что предметом договора лизинга может быть вещь, используемая для предпринимательской деятельности, в роли лизингополучателей могут выступать юридические лица – коммерческие организации и индивидуальные предприниматели – во всех случаях, а так же некоммерческие организации – в тех случаях, когда им это разрешено. Физические лица, не относящиеся к числу индивидуальных предпринимателей, заключать договоры лизинга не вправе.

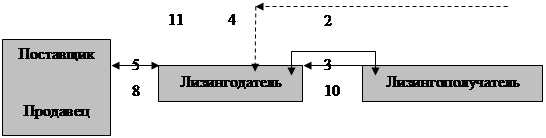

Лизингодатель и лизингополучатель выступают в качестве сторон договора лизинга. Однако с договором лизинга тесно связан договор купли-продажи (поставки), на основании которого производится приобретение предмета лизинга в собственность лизингодателя. Поэтому одним из непременных участников лизинговых операций выступает продавец (поставщик) предмета лизинга.

Продавцом выступает физическое или юридическое лицо, которое в соответствии с договором купли – продажи с лизингодателем продаёт последнему предмет лизинга. Продажа и передача предмета лизинга лизингодателю производиться на основании договора купли-продажи. Соответственно к продавцу предъявляются требования, установленные для договора купли – продажи. При возвратном лизинге продавец совпадает с лизингополучателем.

Закон устанавливает запрет на совмещение обязательств его участниками. Не допускается совмещение обязательств, следующими участниками договора лизинга:

лизингодателем и лизингополучателем по договору лизинга;

кредитором и лизингополучателем предмета лизинга, за исключением возвратного лизинга.

Так, в августе 2000 года между рыболовецкой артелью-колхозом (истцом) и АООТ (ответчиком) был заключён договор на условиях финансового лизинга, предметом которого являлась передача колхозу сельскохозяйственной техники.

В 2004 году при рассмотрении спора о признании договора финансового лизинга недействительным судом было установлено, что ответчик, являющийся дилером по поручению генерального дилера АО «Росагроснаб», организовал передачу техники колхозу (лизингополучателю). Передача произведена на условиях финансового лизинга (долгосрочной аренды с обязательным выкупом этой техники). Техника передана по актам приёма – передачи объектов лизинга. Произведена оплата первоначального взноса за передачу техники. Поэтому истец ошибочно полагает, что договор лизинга не соответствует требованиям закона, расценивая его как простой договор с правом выкупа арендованного имущества.

Решением арбитражного суда в иске было отказано, поскольку договор финансового лизинга, заключённый в августе 2000 года ответчиком и истцом, не противоречит закону.

Таким образом, суд подтвердил возможность для лизингодателя одновременно являться дилером поставщика, что не противоречит законодательству и экономическому содержанию договора лизинга.[44]

Сторонами договора лизинга являются только лизингодатель и лизингополучатель. Продавец, хотя и тесно связан с другими субъектами лизинговых отношений, не является стороной договора лизинга, за исключением договора возвратного лизинга ( когда имеет место совпадение в одном лице лизингополучателя и продавца).

Возвратный лизинг является удобным средством для тех хозяйствующих субъектов, которым срочно требуются значительные объёмы оборотных средств. Важным преимуществом таких сделок является использование уже находящегося в эксплуатации оборудования в качестве источника финансирования строящихся новых объектов с вытекающей из этого возможностью использовать налоговые льготы, предоставляемые для участников лизинговых операций. Возвратный лизинг даёт возможность рефинансировать капитальные вложения с меньшими затратами, чем при привлечении кредитов банков, особенно если платёжеспособность предприятия ставится кредитующими организациями под сомнение ввиду неблагоприятного соотношения между его уставным капиталом и заёмными фондами.[45] Некоторые авторы считают, что возвратный лизинг не может быть признан договором лизинга, и регулироваться соответствующими нормами, так как отсутствует обязательный признак договора лизинга – обязательство по приобретению имущества у определённого продавца.[46] С этой точкой зрения нельзя согласиться, ибо законодательство не запрещает лизингополучателю определить себя как продавца предмета лизинга.

Помимо лизингодателя, лизингополучателя и продавца, т.е. обязательных участников лизинговых операций, в них могут быть задействованы и участники факультативные – кредитор и получатель лизингодателя, подрядчики и лица, оказывающие возмездные услуги сторонам договора лизинга, а так же иные лица. С учётом того, что в лизинговых операциях участвуют различные лица, Закон в ряде случаев запрещает им совмещать свои функции. Так, в одном лице не могут совпадать лизингодатель и лизингополучатель, поскольку это приведёт к прекращению договора лизинга по ст.413 Гражданского кодекса РФ.

Похожие работы

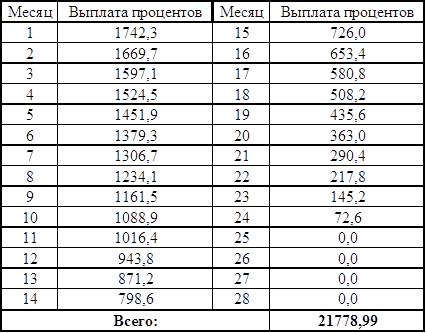

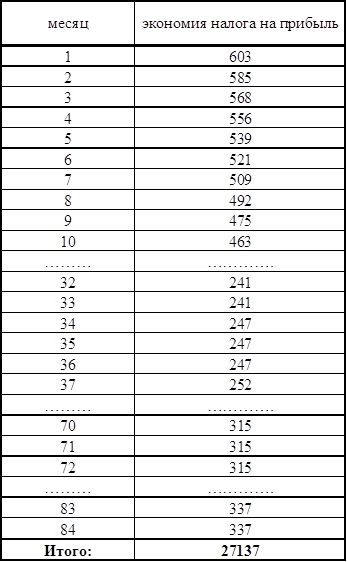

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев