Навигация

2.3. Местные бюджеты.

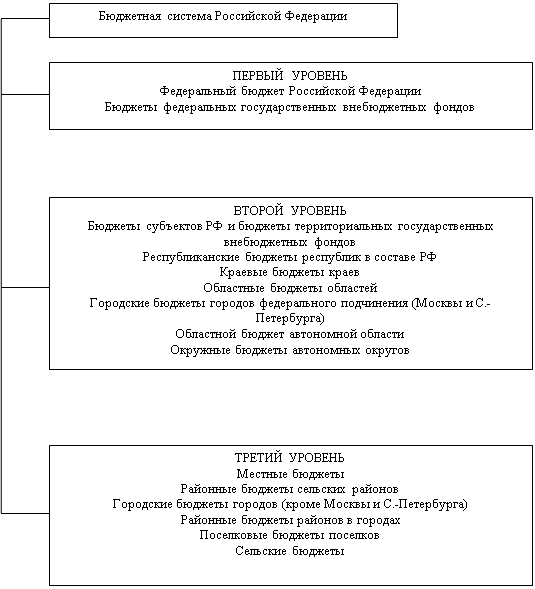

Местные бюджеты составляют третий уровень бюджетной системы РФ. Бюджет муниципального образования (местный бюджет) – форма образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения местного самоуправления.[18]

За последние годы на местные бюджеты были переложены дополнительные расходы по финансированию социальной инфраструктуры и ряд других расходов. Однако их доходная база не была расширена. Об этом свидетельствуют следующие данные. В 1992 году из общей суммы доходов консолидированного бюджета РФ в федеральный бюджет поступило 55,9%, в региональные – 16,5% и в местные бюджеты – 27,6%, а по данным на начало 1995 года – соответственно – 49%, 26,4% и 24,6%, т.е. произошли повышение доходов бюджетов субъектов Федерации и снижение доходов местных бюджетов. В конце 1994 года собственные доходы бюджетов городов составляли 23,9%, поселков – 11,9%, сельских районов – 11,8% и сельских поселений – 5,8%.[19] Эти цифры свидетельствуют о необходимости резкого укрепления собственной доходной базы местных бюджетов.

Муниципальные органы власти получают в свои бюджеты как часть сумм от федеральных налогов, так и собираемые местные налоги. Их перечень регламентирован федеральным законодательством, но не является обязательным для введения в действие всех 23 налогов. Лишь три местных налога подлежат безусловному взиманию в бюджет: налог на имущество физических лиц, земельный налог и регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью.

Использование остальных местных налогов является прерогативой местных властей, однако, по большинству налогов установлены верхние пределы ставок. Наиболее распространенными в настоящее время являются:

- сборы за право торговли;

- сборы на содержание милиции и благоустройство;

- налог на рекламу;

- сбор за выдачу ордера на квартиру;

- сбор за право использования местной символики;

- сбор за открытие игорного бизнеса и т.п.

С 1994 г. Указом Президента предоставлено право субъектам Федерации и местным органам власти вводить дополнительные налоги на местах, но уплачиваться они должны только за счет прибыли, остающейся после уплаты основного налога на прибыль.

Решение Думы города Костромы от 18.05.99 года №46 «О бюджете города Костромы на 1999 год» утвердило бюджет города на 1999 год по расходам в сумме 521 020 тыс. рублей, по доходам в сумме 469 356 тыс. рублей, предельный размер дефицита бюджета города в сумме 51 664 тыс. рублей или 9,9% расходной части бюджета.

Дума решила, что доходы бюджета города формируются за счет:

Ø налога на прибыль предприятий и организаций: в размере 15% - до изменения ставки налога на прибыль федеральным законодательством, в размере 13% - с момента изменения ставки налога на прибыль федеральным законодательством;

Ø налога на добавленную стоимость на товары (работы, услуги), производимые (выполняемые, оказываемые) на территории города: в I квартале 1999 года – в размере 17%, с 1 апреля 1999 года – в размере 10%;

Ø акцизов на спирт этиловый из всех видов сырья, водку, ликеро-водочные изделия, спиртосодержащие растворы – в размере 5%;

Ø акцизов на остальные товары за исключением акцизов на нефть (включая газовый конденсат) и услуги по ее перекачке, природный газ, бензин автомобильный, масла для дизельных и карбюраторных двигателей, на дизельное топливо и легковые автомобили, производимые на территории города – в размере 10%;

Ø подоходного налога с физических лиц, удерживаемого предприятиями и организациями – в размере 95% от суммы средств, зачисляемых в территориальный бюджет субъекта РФ;

Ø подоходный налог, удерживаемый налоговыми органами, в размере 100%;

Ø средства земельного налога и арендной платы за землю – в размере 50%;

Ø налога на имущество предприятий – в размере 50%;

Ø платы за пользование водными объектами – в размере 30%;

Ø других платежей за пользование природными ресурсами по нормативам, установленным законодательством РФ;

Ø налога с продаж – в размере 60%;

Ø единого налога на вмененный доход для определенных видов деятельности по предпринимателям – в размере 65%;

Ø средств от приватизации по установленным нормативам в соответствии с действующим законодательством РФ;

Ø доходов от использования и сдачи в аренду имущества, находящегося в муниципальной собственности;

Ø прочих налогов, пошлин и других платежей, подлежащих зачислению в бюджет города в соответствии с законодательством РФ[20].

Бюджет города Костромы по доходам на 1999 год[21].

| Коды классификации доходов бюджетов РФ | Виды доходов | Бюджет (тыс. рублей) | % к общей сумме |

| 1 000 000 | НАЛОГОВЫЕ ДОХОДЫ, всего | 423 413 | 81,2 |

| 1010200 | в том числе Подоходный налог с физических лиц | 96 367 | 18,5 |

| 1010100 | Налог на прибыль | 81 552 | 15,6 |

| 1020100 | Налог на добавленную стоимость | 53 376 | 10,2 |

| 1040000 | Налоги на имущество | 43 750 | 8,4 |

| 1020700 | Налог с продаж | 33 416 | 6,4 |

| 1030202 | Единый налог на временный доход | 18 367 | 3,5 |

| 1050000 | Платежи за пользование природными ресурсами | 16 838 | 3,2 |

| 1020200 | Акцизы | 11 083 | 2,1 |

| 1030100 | Единый налог для субъектов малого предпринимательства | 3 004 | 0,6 |

| 1010400 | Налог на игорный бизнес | 282 | 0,05 |

| 1400000 | Прочие налоги, пошлины и сборы | 65 378 | 12,6 |

| 2000000 | НЕНАЛОГОВЫЕ ДОХОДЫ, всего | 14334 | 2,8 |

| 2010000 | в том числе Доходы от использ. имущества, находящегося в муниципальной собственности | 5 669 | 1,1 |

| 2060000 | Административные платежи и сборы | 3 697 | 0,7 |

| 2070000 | Штрафные санкции | 2 600 | 0,5 |

| 2010202 | Арендная плата | 2 280 | 0,4 |

| 2090000 | Прочие неналоговые доходы | 88 | 0,02 |

| ИТОГО СОБСТВЕННЫХ ДОХОДОВ | 437 747 | 84,0 | |

| 3020403 | Трансферты из областного бюджета | 31 609 | 6,1 |

| ИТОГО ДОХОДОВ | 469 356 | 90,1 | |

| Дефицит бюджета | 51 664 | 9,9 | |

| ВСЕГО | 521 020 | 100 |

Данные свидетельствуют, что налоговые доходы составляют 81,2% всех доходов бюджета, а около 18,5% налоговых доходов составляет подоходный налог с физических лиц. Неналоговые доходы составляют лишь 2,8% всех доходов бюджета города. Также в бюджеты города поступили трансферты из областного бюджета, которые составляют 6%.

Бюджет города Костромы по расходам на 1999 год.[22]

| Коды функциональной классификации расходов бюджетов РФ | Виды расходов | Бюджет (тыс. рублей) | % к общей сумме |

| 1200 | Жилищно-коммунальное хозяйство | 152 060 | 29,2 |

| 1400 | Образование | 115 100 | 22,1 |

| 1700 | Здравоохранение и физ. культура | 89 940 | 17,3 |

| Расходы на повышение заработной платы | 52 307 | 10 | |

| 1000 | Транспорт, дорожное хозяйство, связь и информатика | 25 323 | 4,9 |

| 0100 | Функционирование органов местного самоуправления | 24 700 | 4,7 |

| 1800 | Социальная политика | 10 700 | 2,1 |

| 1500 | Культура, искусство, кинематография | 3 680 | 0,7 |

| 0500 | Правоохранительная деятельность и обеспечение безопасности | 1 700 | 0,3 |

| 1300 | Предупр. и ликвидация последствий ЧС и стихийных бедствий | 1 280 | 0,27 |

| Проектные работы | 965 | 0,2 | |

| 1600 | Средства массовой информации | 950 | 0,2 |

| 0800 | Сельское хозяйство | 610 | 0,1 |

| 3000 | Прочие расходы | 30 950 | 5,9 |

| ИТОГО ТЕКУЩИЕ РАСХОДЫ | 513 965 | 98,6 | |

| Капитальные вложения | 7 055 | 1,4 | |

| ВСЕГО РАСХОДОВ | 521 020 | 100 |

3.Бюджетный федерализм: проблемы и перспективы.

Под бюджетным федерализмом понимается система налогово-бюджетных взаимоотношений между органами власти и управления различных уровней на всех стадиях бюджетного процесса, основанная на следующих принципах:

¾ самостоятельность бюджетов разных уровней (закрепление за каждым уровнем власти и управления собственных источников доходов; право самостоятельно определять направления их использования и расходования; недопустимость изъятия дополнительных доходов и неиспользованных или дополнительно полученных средств в бюджеты более высоких уровней; право на компенсацию расходов, возникающих в результате решений, принятых вышестоящими органами власти и управления; право предоставления налоговых и иных льгот только за счет собственных доходов и т.л.);

¾ законодательное разграничение бюджетной ответственности и расходных полномочий между федеральными, региональными и местными органами власти и управления;

¾ соответствие финансовых ресурсов органов власти и управления выполняемым ими функциям (обеспечение вертикального и горизонтального выравнивания доходов нижестоящих бюджетов);

¾ нормативно-расчетные методы регулирования межбюджетных отношений и предоставления финансовой помощи;

¾ наличие специальных процедур предотвращения и разрешения конфликта между различными уровнями власти и управления, достижения взаимосогласованных решений по вопросам налогово-бюджетной политики.

В декабре 1998 года действующей системе межбюджетных отношений исполнилось пять лет. Для России, переживающей период общественно-экономической трансформации, его было бы вполне достаточно для формирования основ собственной модели полноценного бюджетного федерализма. Однако по разным причинам это не произошло.

В своем нынешнем виде российская система бюджетного устройства сочетает в себе черты унитарного, федеративного и даже конфедеративного государства. Ресурсы для ее совершенствования практически исчерпаны. Необходима реформа налогово-бюджетных взаимоотношений между федеральными, региональными и местными органами власти, предполагающая поэтапное решение конкретных задач.

Впервые за последние годы имеется план действий по достижению этой цели – одобренная постановлением Правительства Российской федерации от 30 июля 1998 года. Концепция реформирования межбюджетных отношений в 1999-2001 г.г., план-график мер по ее реализации.

Концепция предполагает решение следующих задач.

В сфере разграничения расходных полномочий и ответственности между органами власти и управления разных уровней:

а) проведение инвентаризации сложившегося разделения расходов между федеральным, региональным и местными бюджетами и на этой основе подготовка предложений по его изменению;

б) поэтапное сокращение, а затем и полная ликвидация «нефинансируемых мандатов», создание механизмов, предотвращающих их появление;

в) внесение поправок в бюджетное законодательство, уточняющих и конкретизирующих закрепление расходных полномочий между бюджетами, а также процедуры их изменения;

г) оценку объективных (нормативных) потребностей каждого уровня бюджетной системы в финансовых ресурсах и основание различных вариантов их изменения.

В сфере разграничения налоговых полномочий и доходных источников между органами власти и управления разных уровней:

а) уточнение перечня федеральных, региональных и местных налогов;

б) наделение субъектов федерации и органов местного самоуправления, как минимум, одним крупным налоговым источником (например, налогом с продаж и налогом на недвижимость соответственно), использование которого полностью бы находилось в их компетенции;

в) предоставление региональным и местным властям реальных возможностей по балансированию своих бюджетов путем «надстраивания» ставок по прямым федеральным налогам;

г) использование единых и стабильных нормативов отчислений от федеральных налогов в бюджеты всех уровней;

д) обеспечение уплаты налогов по месту фактической деятельности предприятий (месту жительства граждан);

е) предотвращение недобросовестной налоговой конкуренции, ликвидация внутрироссийских «офшорных» зон.

В сфере бюджетного выравнивания и распределения финансовой помощи:

а) разделение финансовой поддержки на текущую и инвестиционную;

б) поэтапный переход к оценке объективных бюджетных потребностей регионов на основе бюджетных нормативов и индексов бюджетных расходов;

в) использование в формулах бюджетного выравнивания налогового потенциала территорий;

г) усиление целевой направленности финансовой помощи и ее обусловленности;

д) концентрация инвестиционных ресурсов, распределяемых между регионами, в федеральном Фонде регионального развития;

е) создание стимулов для реформирования региональных финансов.

Эти задачи в равной степени применимы и к отношениям: федеральный бюджет – бюджеты субъектов Федерации, и к межбюджетным отношениям внутри регионов. Органы власти и управления каждого уровня должны обладать реальной налогово-бюджетной самостоятельностью и нести полную ответственность за ее использование. С этой точки зрения в настоящее время в наиболее уязвимом положении находятся именно органы местного самоуправления. Без радикального реформирования взаимоотношений между региональными и местными бюджетами ( с учетом региональных особенностей, но в рамках единой стратегии) бюджетное устройство России не будет по настоящему устойчивым.

Основным исходным моментом в системе межбюджетных отношений должно быть оптимальное разграничение доходных и расходных полномочий, предметов ведения между Федерацией и ее субъектами, а также создание комплексной нормативной основы для финансовой оценки расходных полномочий и доходной базы территорий.

В этой связи Концепцией предусматривается следующая последовательность действий:

1. Законодательно установить стабильные (на 1999-2001 годы) базовые нормативы отчислений в консолидированные бюджеты субъектов РФ от федеральных регулирующих налогов, а по налогу на прибыль – разделенную ставку для регулирования бюджетов субъектов Федерации.

Похожие работы

... состав бюджета, а сами фонды передаются в состав финансовых органов, вторая часть фондов сохраняет юридическую самостоятельность, но включается в состав бюджетной системы Российской Федерации. Таким образом происходит процесс централизации финансовых средств в руках государства, устраняется излишняя полицентричность финансовой системы. 1.5. Межбюджетные отношения - современная ситуация, проблемы ...

... нормами права совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов»[2]. Под бюджетным устройством принято понимать организацию бюджетной системы и принципы ее построения[3]. По степени распределения власти между центром и административно-территориальными образованиями все государства подразделяются на унитарные ...

... , субъекта Российской Федерации, муниципального образования, а также операций, осуществляемых в соответствии с валютным законодательством Российской Федерации. 2. Федеральный бюджет - важнейшее звено бюджетной системы Бюджетное построение определяется формой государственного устройства страны, действующими в ней законодательными актами и ролью бюджета в общественном производстве. В ...

... , в первую очередь в распределении государственных средств на содержание и развитие социальной инфрастуктуры общества. В основе распределения общегосударственных денежных ресурсов между уровнями бюджетной системы заложены принципы самостоятельности бюджетов, их государственной поддержки, территориального формирования источников их доходов. Исходя из этих принципов, доходы бюджетов субъектов РФ ...

0 комментариев