Навигация

По критерию "субъект регулирования" можно выделить следу-

1. По критерию "субъект регулирования" можно выделить следу-

ющие подходы:

а) основная регулирующая роль на рынке ценных бумаг при-

надлежит государству. Пример-Франция;

б) регулирование разделено между государством и саморегу-

лирующимися органами (добровольными объединениями профессио-

нальных участников рынка ценных бумаг). Пример-Великобритания.

2. По критерию "жесткость регулирования" возможно выделить

следующие модели регулятивной инфраструктуры:

а) основанные на жестких, детально расписанных правилах и

формальных процедурах, детальном контроле за их соблюдением

(США);

б) базирующиеся на широком использовании, наряду с жест-

кими предписаниями, неформальных договоренностей, традиций,

рекоммендаций, согласованного стиля поведения, переговоров по

разрешению сложных ситуаций и т.п.(Великобритания).

В зависимости от выбора модели рынка ценных бумаг харак-

тер регулятивной инфраструктуры может быть банковским, небан-

ковским или смешанным.

Регулятивная инфраструктура фондового рынка в России ха-

рактеризуется:

- смешанной моделью инфраструктуры;

- гипертрофированной ролью государства в регулировании;

- значительными пробелами в законодательстве о ценных бума-

гах;

- жесткими предписаниями и слабым контролем за их исполнени-

ем;

- отсутствием правил честной практики на рынке ценных бумаг,

формально предназначенных профессиональным сообществом фондо-

вого рынка;

- отсутствием традиций и обычаев (в связи с 70-летним пере-

рывом в работе рынка).

1. Государственное регулирование

Государственное участие в регулировании фондового рынка

необходимо, поскольку этот рынок является очень масштабным и

рискованным для финансовой безопасности страны. Особенно ак-

тивную роль государство должно выполнять на начальных этапах

становления рынка ценных бумаг в стране, т.к. только оно может

"запустить" это рынок в его цивилизованной безопасной фор-

ме.

Основные функции государства в регулировании:

---------------------------------------------

а) идеологическая и законодательная (концепция рынка,

программа ее реализации и т.п.;

б) концентрация ресурсов на цели создания рынка и его ин-

фраструктуры;

в) установление "правил игры" (требований к участникам,

операционных и учетных стандартов);

г) контроль за финансовой устойчивостью и безопасностью

рынка (надзор за финансовым состоянием инвестиционных институ-

тов, принятие мер по их оздоровлению, контроль за соблюдением

правовых и этических норм, применение санкций);

д) создание системы информации о состоянии рынка ценных

бумаг и обеспечение ее открытости для инвесторов;

е) формирование системы защиты инвесторов от потерь (в

т.ч. государственные или смешанные схемы страхования инвести-

ций);

ж) предотвращение негативного воздействия на фондовый ры-

нок других видов государственного регулирования (монетарного,

валютного, фискального, налогового);

з) предупреждение чрезмерного развития рынка госу-

дарственных ценных бумаг (отвлекающего часть денежного предло-

жения инвестиционных ресурсов на покрытие непроизводительных

расходов государства).

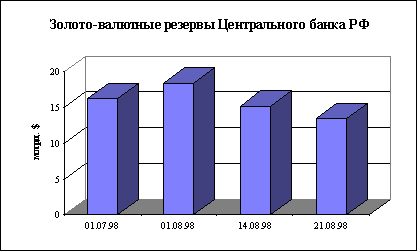

Другим аспектом роли государства на рынке ценных бумаг

является то, что оно выступает крупнейшим эмитентом (финанси-

рование государственного долга) и инвестором (государственная

собственность в ценных бумагах предприятий и банков), исполь-

зует инструменты рынка ценных бумаг для проведения макроэконо-

мической политики и, в лице центрального банка, является круп-

нейшим дилером на рынке государственных ценных бумаг.

Российский фондовый рынок имеет исключительно сложную и

противоречивую структуру государственных органов, регулирующих

рынок.Эта сложность объясняется тремя причинами:

1) смешанная модель рынка ценных бумаг (центральный банк

и небанковские государственные органы в качестве регулирующих

инстанций;

2) активное вмешательство в регулирование рынка ценных

бумаг приватизационного агенства (Госкомимущества);

3) неустойчивость и конкуренция властных структур.

Структура основных государственных органов, регулирующих фон-

довый рынок приведена на схеме 6 (см. приложение).

2. Саморегулируемые организации.

Саморегулируемыми организациями признаются предпринима-

тельские ассоциации, добровольные объединения, устанавливающие

для своих членов формальные правила в ведении бизнеса.

В странах с рыночной экономикой обязательно существует

одна или несколько ассоциаций инвестиционных институтов,

действующих в национальном масштабе и признанных в этом ка-

честве государством как основных представителей профессиональ-

ного сообщества в области ценных бумаг. В случае такого приз-

нания государство передает часть своих функций по надзору и

регулированию рынка.

Саморегулируемые организации обладают следующими основны-

ми признаками:

- это добровольное объединение;

- членами являются профессиональные участники рынка цен-

ных бумаг;

- выполняют функции саморегулирования и установления фор-

мальных правил ведения бизнеса;

- выполняют функции, переданные им государством.

Виды саморегулируемых организаций.

----------------------------------

Международные организации - Международная организация

фондовых бирж.

Национальные организации - обычно в каждой стране сущест-

вуют организации, претендующие на представительство интересов

профессионального рынка ценных бумаг данной страны. В США это

Национальная ассоциация инвестиционных дилеров (NASD), В Япо-

нии - Японская ассоциация инвестиционных дилеров и т.д.

Региональные организации учреждаются в относительно замк-

нутых региональных рынках ценных бумаг.

Классификация саморегулируемых организаций в зависимости

от видов участников фондового рынка, которые их создали при-

ведена в схеме 7 (см. приложение).

Кроме организаций профессиональных участников бумаг су-

ществуют и другие виды организаций участников рынка ценных бу-

маг. С целью защиты интересов свои организации также создают

эмитенты, институциональные и частные инвесторы.

Саморегулируемые организации в России.

---------------------------------------

По российским правовым нормам саморегулируемые организа-

ции могут принимать форму ассоциаций, профессиональных союзов

или профессиональных общественных организаций.

Функции российских саморегулируемых организаций соот-

ветствуют общепринятым в мировой практике:

саморегулирование деятельности участников на рынке ценных

бумаг,

поддержание высоких профессиональных стандартов и подго-

товка персонала,

развитие инфраструктуры фондового рынка,

проведение совместных научных разработок,

коллективное предпринимательство своих интересов и инте-

ресов инвесторов.

Надзор за деятельностью саморегулируемых организаций и

контроль за их созданием осуществляется Федеральной Комиссией

по ценным бумагам и фондовым биржам.

Примеры саморегулируемых организаций в России приведены в

следующей таблице.

╒════════════════════════════════════════════════════════════╕

│ Виды саморегулируемых Наименование организации │

│ организаций │

╞═══════════════════════════╤════════════════════════════════╡

│Организации фондовых бирж │ Союз фондовых бирж, Ассоциация│

│ │ валютных бирж │

├───────────────────────────┼────────────────────────────────┤

│Организации компаний по │ Фондово-эмиссионный синдикат │

│ценным бумагам │ и др., Ассоциация российских │

│ │ банков │

├───────────────────────────┼────────────────────────────────┤

│Организации трансфер- │ Профессиональная ассоциация ре│

│агентов, регистраторов │ гистраторов, трансфер-агентов │

│и депозитариев │ и депозитариев (ПАРТАД) │

├───────────────────────────┼────────────────────────────────┤

│Организации персонала, │ Гильдия финансистов (объединя-│

│работающего в институ- │ ет специалистов не только по │

│тах ценных бумаг │ ценным бумагам, но и в других │

│ │ отраслях финансовой деятель │

│ │ ности │

├───────────────────────────┼────────────────────────────────┤

│Организации институцио- │ Ассоциация инвестиционных фон-│

│нальных инвесторов │ дов "СКИФ", Лига содействия │

│ │ инвестиционным фондам │

├───────────────────────────┼────────────────────────────────│

│Организация частных ин- │ Комитеты по защите прав акцио-│

│весторов │ неров (в регионах, городах) │

╞═══════════════════════════╧════════════════════════════════│

│Организации регуляторов рынка, ивестиционных консультантов │

│и эмитентов в России отсутствуют. │

└────────────────────────────────────────────────────────────┘

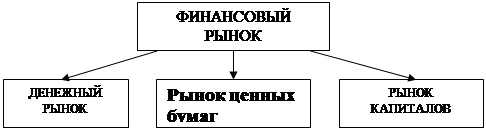

IV ПРОБЛЕМЫ РАЗВИТИЯ РОССИЙСКОГО ФОНДОВОГО РЫНКА

Формирование фондового рынка в России повлекло за собой

возникновение, связанных с этим процессом, многочисленных

проблем, преодоление которых необходимо для дальнейшего успеш-

ного развития и функционирования рынка ценных бумаг.

В данном разрезе возможно выделить следующие ключевые

проблемы развития российского фондового рынка, которые требуют

первоочередного решения.

1. Преодоление негативно влияющих внешних факторов, т.е.

хозяйственного кризиса, политической и социальной нестабиль-

ности.

2. Целевая переориентация рынка ценных бумаг с первооче-

редного обслуживания финансовых запросов государства и пере-

распределения крупных пакетов акций на выполнение своей глав-

ной функции - направление свободных денежных ресурсов на цели

восстановления и развития производства в России.

3. Улучшение качественных характеристик рынка:

- наращивание объемов и переход в категорию классифициру-

емых рынков ценных бумаг (для того, чтобы российский рынок был

отнесен к разряду развивающихся, размер капитализации рынка

акций в процентах к номинальной стоимости ВВП должен достиг-

нуть 30-40%, т.е. увеличиться в 10-15 раз), что невозможно без

укрупнения и рекапитализации фондового рынка;

- пресечение обращения на рынке суррогатов ценных бумаг и

незаконной профессиональной деятельности (контроль за данным

процессом должны взять на себя как государственные, так и са-

морегулируемые организации).

Похожие работы

... , то за 1993 - начало 1997 гг. отмечается более чем 200-кратный рост. Во-вторых, как показывает мировой опыт, для большинства стран, в которых происходит становление и развитие фондового рынка, низкая капитализация рынка вполне закономерна (в Мексике и Бразилии - около 20% ВВП, в Турции - около 12% ВВП) В-третьих, низкая капитализация (относительно ВВП) характерна практически для всех стран с ...

... схема анализа фондового рынка Анализ фондового рынка Украины ставит своей целью исследование текущего состояния фондового рынка Украины и определение направления его развития. Для достижения данной цели поставлены следующие задачи: 1. анализ макроэкономических показателей развития экономики Украины в целом; 2. анализ показателей развития ...

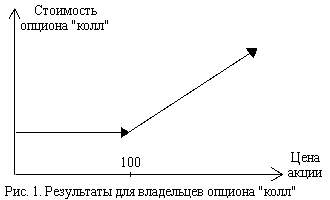

... дешевле, или наоборот - сначала купить дешевле, а затем продать дороже), и возможна “поставка” - денег в случае покупки опциона, или акций - в случае его надписания (продажи). 5. Сертификаты как финансовые инструменты фондового рынка. 5.1. Сертификат как письменное свидетельство. Сертификат - письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право ...

... увеличения политических рисков инвестирования, обусловленных конфликтом между правительством РФ и крупнейшими компаниями-монополистами, а также из-за продолжающегося противостояния ведомств, регулирующих деятельность фондового рынка, - ЦБ РФ и ФКЦБ продажа нерезидентами наиболее ликвидных акций интенсифицировалась. Так, за два названных месяца иностранными инвесторами было продано акций на сумму ...

0 комментариев