Навигация

Балансовый и коэффициентный анализ деятельности завода

2.2. Балансовый и коэффициентный анализ деятельности завода.

Анализ финансового состояния, предприятия, как правило, начинается с анализа его баланса, определения структурных составляющих. Основную часть (> 50%) основных средств ОАО «ЗИО-ПОДОЛЬСК» составляют здания и сооружения. Это и понятно, т.к. «ЗИО-ПОДОЛЬСК» – это крупное машиностроительное предприятие (Приложение 3).

Положительным в структуре основных средств является преобладание величины производственных основных средств над величиной непроизводственных (табл. 2.8).

Таблица 2.8

Структура основных фондов по занятости в производстве

| показатель | 2001 | 2002 | 2003 | 2004 | |||||||

| тыс. руб. | в % к итогу | тыс. руб. | в % к итогу | изменение | тыс. руб. | в % к итогу | изменение | тыс. руб. | в % к итогу | изменение | |

| Балансовая стоимость, всего | 286 359 | 100 | 281 609 | 100,0 | -4 750 | 267 387 | 100 | -14 222 | 270 673 | 100 | 3 286 |

| производственные | 263 247 | 91,9 | 259 614 | 92,2 | -3 633 | 255 858 | 95,7 | -3 756 | 259 182 | 95,8 | 3 324 |

| непроизводственные | 23 112 | 8,1 | 21 995 | 7,8 | -1 117 | 11 529 | 4,3 | -10 466 | 11 491 | 4,2 | -38 |

Как видно из табл. 2.8, основные средства на 90 % состоят из производственных фондов, а остальное – объекты социально-культурной сферы. За последние 3 года величина и доля непроизводственных основных фондов заметно сократилась (в 2 раза). Это означает, что предприятие пытается освободиться от нерентабельных основных фондов.

Таким образом, оценка состояния и состава основных средств показала, что в настоящее время предприятие имеет возможность поддержать высокие объемы производства и работать над повышением качества своей продукции.

В то же время: за последние пять лет не проводилось никаких новых инженерных наработок; часть оборудования (около 61%) – практически изношено; часть производственных, складских и вспомогательных площадей сдано в аренду другим фирмам; кадровый персонал устарел.

Таким образом, необходимо некоторое обновление производственных фондов и изменение тенденций кадровой политики предприятия.

Оценка состава, структуры и динамики основных статей бухгалтерского баланса предприятия показала, что финансовое состояние и платежеспособность находятся на достаточно низком уровне. Структура баланса и ее динамика свидетельствуют о том, что в последнее время предприятие пытается найти пути выхода из кризисной ситуации (рост оборотных средств). Сегодняшнее положение предприятия связано с постоянно убыточной работой предприятия. Однако в будущем можно ожидать улучшения положения, которое связано с прогнозируемым ростом объемов производства и, как следствие, сокращением убытков (рис. 2.5, Приложение 4).

| 2002 год | ||

| АКТИВ | ПАССИВ | |

| Внеоборотные активы -57,3% | Собственный капитал -57,1% | |

| Оборотные активы – 42,7% | Долгосрочные обязательства -0,2% | Краткосрочные обязательства -42,7% |

| 2003 год | ||

| АКТИВ | ПАССИВ | |

| Внеоборотные активы -55,1% | Собственный капитал -49,7% | |

| Оборотные активы – 44,9% | Долгосрочные обязательства -0,1% | Краткосрочные обязательства -50,2% |

| 2004 год | ||

| АКТИВ | ПАССИВ | |

| Внеоборотные активы -57,2% | Собственный капитал -47,1% | |

| Оборотные активы – 42,8% | Долгосрочные обязательства -0,1% | Краткосрочные обязательства -52,8% |

| 2005 год | ||

| АКТИВ | ПАССИВ | |

| Внеоборотные активы -53,4% | Собственный капитал -40,45% | |

| Оборотные активы – 56,6% | Долгосрочные обязательства -0,01% | Краткосрочные обязательства -59,54% |

Рис. 2.5. Структура баланса предприятия на 01.01.2002 - 01.01.2005 г.

Особое место занимает для предприятия анализ дебиторской и кредиторской задолженности и их оценка (табл. 2.9).

Таблица 2.9

Состав и структура дебиторской задолженности

| показатель | на 1.01.2002 | на 1.01.2003 | на 1.01.2004 | на 1.01.2005 | на 1.07.2005 | темп роста в % по отношению к 2001 году | ||

| в 2002 году | в 2003 году | в 2004 году | ||||||

| 1. Всего ДЗ | 31 996,0 | 41 838,0 | 26 754,0 | 33 165,0 | 53 224,0 | 130,8 | 83,6 | 103,7 |

| 2. Доля ДЗ в активах, в % | 13,81 | 17,57 | 12,62 | 14,5 | 20,4 | 121,7 | 91,4 | 105,3 |

| 3. Доля ДЗ в оборотных активах, в % | 32,36 | 39,16 | 29,52 | 31,18 | 37,76 | 117,6 | 91,2 | 96,4 |

| 4. Структура кр-й ДЗ (в %): | ||||||||

| доля задолженности покупателей и заказчиков | 63,75 | 56,66 | 61,12 | 62,70 | 51,28 | |||

| векселя к получению | 0,08 | 0,06 | 2,54 | 0,44 | 9,67 | |||

| дочерних и зависимых обществ | 17,46 | 14,00 | 28,54 | 23,70 | 31,68 | |||

| авансы выданные | 0,17 | 0,57 | 1,36 | 5,17 | 3,22 | |||

| прочие дебиторы | 18,54 | 28,71 | 6,44 | 8,00 | 4,16 | |||

| 5. Длительность 1 оборота ДЗ (период погашения) | 501,0 | 888,7 | 382,9 | 223,6 | 235,5 | 186,4 | 76,4 | 44,6 |

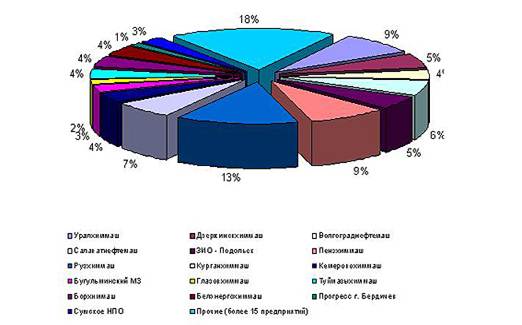

Основной удельный вес в структуре дебиторской задолженности составляют покупатели и заказчики (~ 60%), второе место среди дебиторов – дочерние и зависимые фирмы (рис. 2.9).

Рис 2.9. Динамика изменения дебиторской задолженности с 01.01.2002 по 01.01.2005 гг.

Для оценки качества дебиторской задолженности следует рассматривать сроки дебиторской задолженности (табл. 2.10).

Таблица 2.10

Оценка качества дебиторской задолженности

| показатель | Сумма, тыс. рублей | Удельный вес в процентах к итогу | ||||||

| на 1.01.2002 | на 1.01.2003 | на 1.01.2004 | на 1.01.2005 | на 1.01.2002 | на 1.01.2003 | на 1.01.2004 | на 1.01.2005 | |

| 1. Краткосрочная ДЗ | 31 996,0 | 41 838,0 | 26 754,0 | 33 165,0 | 100,0 | 100,0 | 100,0 | 100,0 |

| в т.ч. | ||||||||

| просроченная | 15 037,0 | 19 831,0 | 13 815,0 | 21 325,0 | 47,0 | 47,4 | 51,6 | 64,3 |

| из нее | ||||||||

| свыше 3-х месяцев | 15 037,0 | 19 831,0 | 13 815,0 | 21 325,0 | 47,0 | 47,4 | 51,6 | 64,3 |

| 2. Списана ДЗ на финансовые результаты | 149,0 | 4 607,0 | 64,0 | 0,0 | 0,4 | 17,2 | 0,2 |

Наблюдается существенный и постоянный рост величины дебиторской задолженности, доли ее в оборотных активах, но сокращается период ее погашения; также наблюдаются тенденции к ухудшению качества дебиторской задолженности.

В структуре дебиторской задолженности появились векселя, что означает, что в 2004 году расчеты производились с помощью векселей. При внутреннем анализе важно проследить, чьи это векселя.

Величина дебиторской задолженности предприятия непосредственно связана с величиной кредиторской задолженности, т.к. долги предприятию влекут за собой неспособность предприятия расплачиваться по своим обязательствам (табл. 2.11).

Таблица 2.11

Величина кредиторской задолженности

| Наименование кредитора | По балансу на 1.07.05 | Выявленные требования кредиторов, руб. | Требования, установленные в соответствии с законом РФ, руб. |

| Задолженность за причиненный вред здоровью (1 очередь) | 21 646,29 | 21 646,29 | |

| Задолженность по оплате труда (2 очередь) | 3376000 | 42 818,88 | 42 818,88 |

| Задолженность по обязательствам обеспеченным залогом (3 очередь) | 0 | 0 | 0 |

| Задолженность по обязательным платежам в бюджет и внебюджетные фонды(4 очередь) | 97436000 | 91 357 986,87 | 87 466 743,00 |

| Конкурсные кредиторы (5 очередь) | 72277000 | 83 784 576,74 | 46 765 098,77 |

| Пени и штрафы | на балансе не учитываются | 101 674 424,22 | 49 543 845,98 |

| Итого | 173103000 | 276 881 453,00 | 183 840 152,92 |

| Итого активы на 1.07.03 | 260824000 | 260824000 | 260824000 |

| Чистые активы | 87721000 | -16057453 | 76983847,08 |

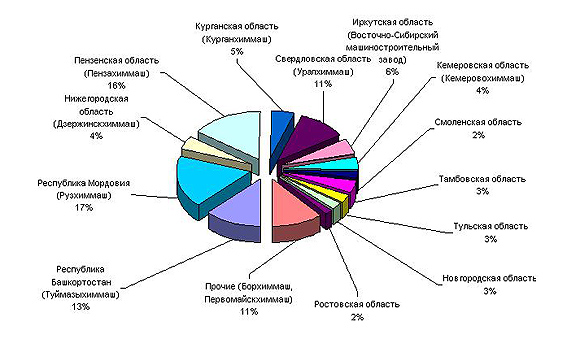

Рис. 2.10. Кредиторская задолженность на 01.07.05 г.

Однако на основании аудиторской проверки за 2004 г., проведенной ООО «Росэкспертиза», выявлено множество нарушений:

в ведении бухгалтерского учета,

полученных результатов анализа сделок,

анализа протоколов Совета директоров,

выявленных сумм кредиторской задолженности,

выявленной фактической ликвидности дебиторской задолженности и долгосрочных вложений.

Фактически чистые активы отсутствуют (сумма составляет – 16 057 453 руб.) т.е. сумма кредиторской задолженности больше суммы всех активов имеющихся в наличии у предприятия.

Анализ финансового состояния должника проводился на основании системы критериев, определенной постановлением Правительства РФ № 367 от 25.06.2003 г. «Правила проведения арбитражным управляющим финансового анализа» и Приложением к приказу ФСФО России от 23 января 2001 г.№ 16 "Методические указания по проведению анализа финансового состояния организаий".

Сведения о динамике коэффициентов, характеризующих финансовое состояние ОАО «Дубненский машиностроительный завод» за период с 1.01.2002 г. по 1.07.2005 г. представлены в Приложении 5 и Приложении 6.

На протяжении всего периода проверки организация устойчиво неплатежеспособна – коэффициент текущей ликвидности по состоянию на 1.01.2002 г. составил 1, при нормативном значении 2, в анализируемом периоде он снижался до уровня 0,73 по состоянию на 1.10.04, но к концу периода проверки он немного вырос до 0,82. Коэффициент обеспеченности собственными оборотными средствами в течение всего анализируемого периода был ниже нормативного значения (0,1) более того <0, по состоянию на 1.07.05 он достиг –0,23. Такое значение показателя говорит о том, что у предприятия нет собственных оборотных средств, их не хватает на покрытие 26% внеоборотных активов. Динамика коэффициента восстановления платежеспособности за период равный шести месяцам свидетельствует об отсутствии возможностей восстановления платежеспособности должника за период проверки.

Динамика выручки, завода, характеризует ярко выраженную тенденцию улучшения в финансово-хозяйственной деятельности должника. С 2005 г. наблюдается заметный подъем объемов производства и реализации продукции и выполненных услуг.

С начала анализируемого периода объемы выручки значительно меньше, чем объемы себестоимости, вследствие чего предприятие получает убытки от реализации. Таким образом, в результате анализа структуры баланса ОАО «ЗИО-ПОДОЛЬСК» было выявлено следующее: с начала анализируемого периода структура баланса ОАО «ЗИО-ПОДОЛЬСК» неудовлетворительна, а сама организация – неплатежеспособна; перспективы восстановления платежеспособности организации-должника в ближайшее время отсутствуют.

Похожие работы

... профиль, специализацию и перспективы развития; · - порядок оформления, ведения и хранения документации, связанной с кадрами и их движением; 3.2 Организационная структура системы Управления Персоналом Управление персоналом по уровням: 1. Высший уровень УП К высшему уровню УП относятся: - Совет Директоров - Генеральный директор - Начальник УП - Оперативное совещание руководителей ...

0 комментариев