Навигация

Методика определения неплатежеспособности

1.2. Методика определения неплатежеспособности

строительных организаций

В международной практике применяется множество показателей, преобразующих первичную информацию в некоторые критерии, определяющие финансовую стабильность фирмы. Это такие показатели, как: различные виды рентабельности коэффициенты ликвидности, коэффициент обеспеченности собственными средствами, коэффициент эффективности капитальных вложений, показатели чистой приведенной величины дохода, максимальных денежных потоков (кэш-флоу), Z-счет Альтмана, маржа безопасности и точка безубыточности [44, c.84].

Возможное наступление кризиса проявляется в неспособности предприятия осуществлять финансовое обеспечение своей производственно-сбытовой и иной деятельности. Неплатежеспособность предприятия всегда связана с неудовлетворительной структурой его баланса. Это позволяет использовать анализ финансового состояния для диагностики наступления кризисного состояния предприятия, приводящего его к банкротству. Официальная методика такой диагностики базируется на определении и анализе финансовых коэффициентов, характеризующих текущую ликвидность предприятия, обеспеченность его хозяйственной деятельности собственными средствами, обеспеченность финансовых обязательств (в том числе просроченных) активами предприятия. Для углубленного анализа устойчивости предприятия используются и другие оценки.

Анализ финансового состояния предприятия базируется на рассмотрении основных отчетных финансовых документов: бухгалтерского баланса, отчета о прибылях и убытках, отчета о движении фондов и других средств, отчета о движении денежных средств и других приложений к бухгалтерскому балансу, предусмотренных действующей системой бухгалтерского учета и отчетности, а также других данных предприятия. Сравнительный анализ динамики отдельных статей баланса предприятия (производственных запасов и незавершенного производства, дебиторской и кредиторской задолженности и др.) и выявление их несбалансированности позволяет при дальнейшей аналитической работе определить наступление или приближение ситуаций, характерных для развития процесса неплатежеспособности и банкротства [33, c.101].

При анализе финансового состояния и платежеспособности предприятия в качестве критериев оценки удовлетворительности структуры бухгалтерского баланса предприятия используются следующие показатели: коэффициент текущей ликвидности (КТЛ) и коэффициент обеспеченности собственными оборотными средствами (Кocc).

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

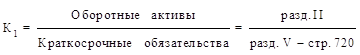

Коэффициент текущей ликвидности (К1) на конец отчетного периода рассчитывается по формуле (1.1) как отношение итога раздела II актива баланса к итогу раздела V пассива баланса за вычетом строки 720 "Долгосрочные кредиты и займы" [20]:

(1.1)

(1.1)

Коэффициент обеспеченности собственными оборотными средствами характеризует наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости.

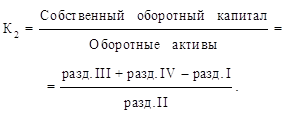

Коэффициент обеспеченности собственными оборотными средствами (К2) на конец отчетного периода рассчитывается по формуле (1.2) как отношение суммы итогов разделов III и IV пассива баланса за вычетом итога раздела I актива баланса к итогу раздела II актива баланса [20]:

(1.2)

(1.2)

Основанием для признания структуры бухгалтерского баланса неудовлетворительной, а предприятия — неплатежеспособным служит уменьшение одного из приведенных выше коэффициентов на конец отчетного периода (коэффициента текущей ликвидности и коэффициента обеспеченности собственными оборотными средствами) ниже нормативных значений коэффициентов платежеспособности, дифференцированных по отраслям народного хозяйства. Для предприятий строительной отрасли Республики Беларусь нормативное значение коэффициента текущей ликвидности составляет 1,2, а коэффициента обеспеченности собственными средствами – 0,15.

Для определения потенциальных банкротов из числа устойчиво неплатежеспособных предприятий используются в качестве показателей: коэффициент обеспеченности финансовых обязательств активами (Кофо); коэффициент обеспеченности просроченных финансовых обязательств активами (Копфо).

Коэффициент обеспеченности финансовых обязательств активами характеризует способность предприятия рассчитаться по своим финансовым обязательствам после реализации активов.

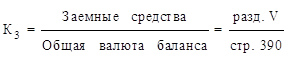

Коэффициент обеспеченности финансовых обязательств активами (К3) на конец отчетного периода рассчитывается по формуле (1.3) как отношение суммы итога раздела V пассива бухгалтерского баланса к сумме валюте бухгалтерского баланса [38, c.206] [20]:

(1.3)

(1.3)

Долю просроченных финансовых обязательств в активах организации определяет коэффициент обеспеченности просроченных финансовых обязательств активами, характеризующий способность организации рассчитаться по своим просроченным финансовым обязательствам путем реализации активов.

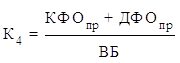

Коэффициент обеспеченности просроченных финансовых обязательств активами рассчитывается как отношение просроченных финансовых обязательств организации к общей стоимости активов по формуле (1.4) [20]:

(1.4)

(1.4)

где КФОпр – просроченные краткосрочные финансовые обязательства (форма 5 "Приложение к бухгалтерскому балансу", гр. 6, сумма стр. 020, 040, 210);

ДФОпр – долгосрочные просроченные обязательства (форма 5 "Приложение к бухгалтерскому балансу", гр. 5, сумма стр. 020, 040, 210);

ВБ – валюта баланса (стр. 390 или 890 бухгалтерского баланса).

Коэффициент обеспеченности просроченных финансовых обязательств активами характеризует способность предприятия рассчитаться по просроченным финансовым обязательствам путем реализации активов.

Основанием для признания устойчиво неплатежеспособного предприятия банкротом служит превышение на конец отчетного периода одного из коэффициентов обеспеченности финансовых обязательств или просроченных финансовых обязательств активами предприятия их нормативных значений. Для Республики Беларусь эти нормативы коэффициентов Кофо и Копфо установлены на уровне 0,85 и 0,5 соответственно. Предприятие считается устойчиво неплатежеспособным, когда имеется неудовлетворительная структура баланса в течение четырех кварталов, предшествующих оценке [7, c.156].

Выводы и решения о неплатежеспособности предприятий и признании их как потенциальных банкротов принимаются министерствами и иными республиканскими органами государственного управления, в том числе государственным органом по делам о банкротстве, местными распорядительными и исполнительными органами в отношении предприятий республиканской и коммунальной формы собственности, предприятий, в уставном капитале которых имеется доля государственной собственности, а также частных предприятий.

0 комментариев