Навигация

Оценка финансового состояния предприятия

2.2. Оценка финансового состояния предприятия

Целью данного этапа анализа является экспресс-оценка его финансового положения строительного управления, выявление причин и тенденций в ее финансовом положении.

Первоначально воспользуемся критериями оценки удовлетворительности структуры бухгалтерского баланса организации, используя коэффициент текущей ликвидности и коэффициент обеспеченности собственными оборотными средствами, и критериями для определения организации, оказавшихся под угрозой банкротства. Кроме того, на данном этане можно дополнительно воспользоваться коэффициентом платежеспособности.

Анализ изменения значений данных коэффициентов за 2004г. представлен в табл. 2.8. [31].

Таблица 2.8

| Критерии удовлетворительности баланса СУ №151 по состоянию на 01.01.2005 г. | ||||

| № пп | Наименование показателя | На начало периода (года) | На момент установления неплатежеспособности (на конец года) | Норматив коэффициента |

| 1 | Коэффициент текущей ликвидности | 0,88 | 0,97 | К1 >= 1,2 |

| 2 | Коэффициент обеспеченности собственными оборотными средствами | -0,13 | -0,03 | К2 >= 0,15 |

| 3 | Коэффициент обеспеченности финансовых обязательств активами | 0,73 | 0,80 | К3 <= 0,85 |

| 4 | Коэффициент обеспеченности просроченных финансовых обязательств активами | 0,0 | 0,0 | К4 <= 0,5 |

| 5 | Коэффициент платежеспособности стр. 290 / стр. 790 | 0,88 | 0,97 | К5 >= 1 |

Как видно по данным табл. 2.8 на конец 2004г. произошло увеличение значений всех коэффициентов, характеризующий платежеспособность и удовлетворительность структуры баланса предприятия, что свидетельствует об улучшении финансового состояния предприятия.

Так, значение коэффициента текущей ликвидности увеличилось на 0,09 пункта, коэффициента обеспеченности собственными оборотными средствами – на 0,1 пункта, коэффициента обеспеченности финансовых обязательств активами – на 0,07 пункта.

Положительным моментом в работе предприятия следует рассматривать отсутствие просроченных обязательств, что свидетельствует о том, что предприятие строго отслеживает сроки погашения кредиторской задолженности.

Коэффициент платежеспособности определяется путем отнесения суммы оборотных активов к внешней задолженности (заемных средств) строительной организации. Если коэффициент платежеспособности предприятия больше или равен единице, то организация является платежеспособной, если меньше единицы – неплатежеспособной.

Таким образом, не смотря на рост значений критериев, их значение не отвечает нормативу. И, следовательно, финансовое состояние предприятие можно оценить как не совсем устойчивое. Обязательства строительного управления превышают имеющиеся у них в наличие оборотные средства. Поэтому строительная организация не обладает в полной мере собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств.

Устойчивость финансового положения организации в значительной мере зависит от целесообразности и правильности вложения финансовых ресурсов в активы. Активы динамичны по своей природе. Наиболее общие представление об имевших место качественных изменениях в структуре средств и их источников, а также динамике этих изменений можно получить с помощью горизонтального и вертикального анализа данных бухгалтерской отчетности.

Рассмотрим структуру и динамику бухгалтерского баланса в разрезе составляющих его статей и разделов (табл.2.9 и табл.2.10) [32, c.40].

Таблица 2.9

Структура и динамика актива бухгалтерского баланса

| Раздел баланса | 2003г. | 2004г. | Отклонения | |||

| млн. руб. | уд. вес, % | млн. руб. | уд. вес, % | млн. руб. | уд. вес, % | |

| Внеоборотные активы | 269 | 35,72 | 363 | 23,03 | 94 | -12,69 |

| Оборотные активы | 484 | 64,28 | 1213 | 76,97 | 729 | 12,69 |

| Всего | 753 | 100 | 1576 | 100 | - | - |

Как видим, значительную долю активов в 2003-2004гг. составляют оборотные активы – более 60%, их доля существенно выросла еще на 12,69% в 2004г.

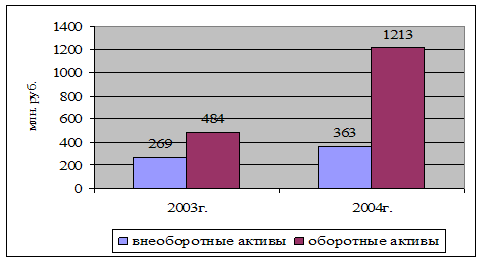

Динамику изменения активов баланса можно представить в виде следующего рис. 2.2.

Рис. 2.2. Изменение стоимости актива баланса, млн. руб.

Таблица 2.10

Структура и динамика пассива бухгалтерского баланса

| Раздел баланса | 2003г. | 2004г. | Отклонения | |||

| млн. руб. | уд. вес, % | млн. руб. | уд. вес, % | млн. руб. | уд. вес, % | |

| Собственный капитал | 205 | 27,22 | 321 | 20,37 | 116 | -6,86 |

| Краткосрочные обязательства | 548 | 72,78 | 1255 | 79,63 | 707 | 6,86 |

| Всего | 753 | 100 | 1576 | 100 | - | - |

В структуре пассивов СУ №151 преобладает заемный капитал – более 70%, который значительно превышает собственный капитал предприятия. Доля заемного капитала в 2004г. выросла по сравнению с 2003г. на 6,86% или на 707 млн. руб. Следует отметить, что на предприятии отсутствуют долгосрочные обязательства.

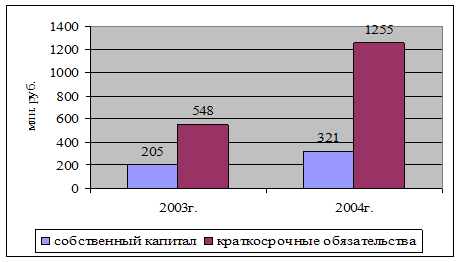

Динамику пассивов баланса также можно наглядно представить в виде рис. 2.3.

Анализ актива баланса позволяет дать общую оценку имущества, находящегося в распоряжении предприятия. А также выделить в составе имущества оборотные (мобильные) и внеоборотные (иммобилизованные) средства. Имущество - это основные фонды, оборотные средства и другие ценности, стоимость которых отражена в балансе.

Рис. 2.3. Изменение стоимости пассива баланса, млн. руб.

Проанализируем структуру активов баланса в разрезе его статей (табл. 2.11) [50, c.159].

Таблица 2.11

Анализ структуры активов баланса

| Статья баланса | Структура активов в валюте баланса | |||||

| 2003г. | 2004г. | Отклонения | ||||

| млн. руб. | уд. вес, % | млн. руб. | уд. вес, % | млн. руб. | уд. вес, % | |

| Внеоборотные активы | 269 | 35,72 | 363 | 23,03 | 94 | -12,69 |

| Основные средства | 269 | 35,72 | 363 | 23,03 | 94 | -12,69 |

| Оборотные активы | 484 | 64,28 | 1213 | 76,97 | 729 | 12,69 |

| Запасы | 151 | 20,05 | 241 | 15,29 | 90 | -4,76 |

| - Сырье, материалы и т.д. | 151 | 20,05 | 241 | 15,29 | 90 | -4,76 |

| Налоги по приобретенным ценностям | 15 | 0,20 | 19 | 1,21 | 4 | 1,01 |

| Дебиторская задолженность | 271 | 35,99 | 796 | 50,51 | 525 | 14,52 |

| Денежные средства | 17 | 2,26 | 76 | 4,82 | 59 | 2,56 |

| Прочие оборотные активы | 30 | 3,98 | 81 | 5,14 | 51 | 1,16 |

| Валюта баланса | 753 | 100 | 1576 | 100 | 823 | - |

На основе данных аналитической табл. 2.11 можно сделать выводы:

1) общая стоимость имущества увеличилась за отчетный период 2,9 раза. Это изменение свидетельствует о расширении хозяйственного оборота строительного управления;

2) увеличение стоимости имущества на 823 млн. руб. сопровождалось внутренними изменениями в активе: при увеличении внеоборотных активов на 94 млн. руб. (прирост на 34,9%) произошло сокращение их доли в структуре актива баланса на 12,69 процентных пункта;

3) к внеоборотным активам предприятия относится лишь основные средства.

4) увеличение стоимости оборотных активов в целом произошло вследствие роста суммы дебиторской задолженности в 2,9 раза, при этом доля дебиторской задолженности в конце 2004г. составила 50,51%;

5) наиболее крупное увеличение удельного веса, на 14,52 пункта, наблюдается в расчетах с дебиторами – прирост дебиторской задолженности составил 2,9 раза. В начале периода она была равна 271 млн. руб., а к концу периода увеличилась до 796 млн. руб. Это самый высокий показатель динамики относительно других статей актива баланса;

6) поскольку денежные средства являются наиболее легкореализуемыми активами, то увеличение их доли в 2004г. на 2,56 пункта можно рассматривать как положительную тенденцию.

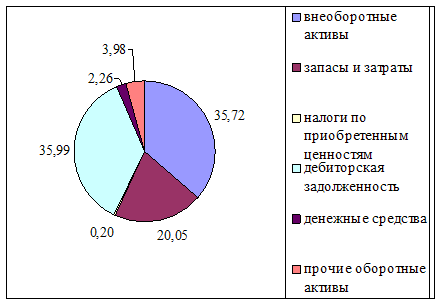

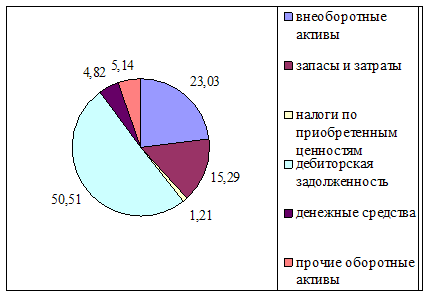

Изменение структуры имущества представлено на рис.2.4 и 2.5.

Рис. 2.4 Структура актива баланса на начало 2004г., %

Рис. 2.5 Структура актива баланса на конец 2004г., %

Высокие темпы роста дебиторской задолженности по расчетам с заказчиками могут свидетельствовать о том, что, у заказчиков строительного управления низкая платежеспособность, и у них средств, что бы рассчитаться за оказанные им услуги и выполненные работы перед СУ №151. Поэтому строительная организация вынуждена использовать стратегию товарных ссуд для потребителей своей продукции. Кредитуя их, организация фактически делится с ними частью своего дохода, В то же время в том случае, когда платежи управлению задерживаются, оно вынуждено брать кредиты для обеспечения своей хозяйственной деятельности, увеличиваю собственную кредиторскую задолженность.

На основе общей оценки актива баланса выявлено увеличение производственно-хозяйственного потенциала организации. Значительное увеличилась доля краткосрочной дебиторской задолженности, как в абсолютном, так и относительном выражении, что позволило увеличить долю оборотных средств в целом в 2004г. Заметим, что увеличение дебиторской задолженности может негативным образом отразиться на финансовом положении предприятия.

Также проанализируем структуру пассивов баланса (табл. 2.12) [50, c.161].

Таблица 2.12

Анализ структуры пассивов баланса

| Статья баланса | Структура активов в валюте баланса | |||||

| 2003г. | 2004г. | Отклонения | ||||

| млн. руб. | уд. вес, % | млн. руб. | млн. руб. | уд. вес, % | млн. руб. | |

| Собственный капитал | 228 | 30,28 | 350 | 22,21 | 122 | -8,07 |

| Доходы и расходы | -23 | -3,05 | -29 | -1,84 | -6 | 1,21 |

| Краткосрочные обязательства | 548 | 72,78 | 1255 | 79,63 | 707 | 6,86 |

| - Заемные средства | 64 | 8,50 | 193 | 12,25 | 129 | 3,75 |

| - Кредиторская задолженность | 484 | 64,28 | 1062 | 67,39 | 578 | 3,11 |

| расчеты с поставщиками и подрядчиками | 385 | 51,13 | 939 | 59,58 | 554 | 8,45 |

| расчеты по оплате труда | 43 | 5,71 | 77 | 4,89 | 34 | -0,82 |

| расчеты по прочим операциям с персоналом | 0 | 0,00 | 8 | 0,51 | 8 | 0,51 |

| расчеты по налогам и сборам | 29 | 3,85 | 4 | 0,25 | -25 | -3,60 |

| расчеты по социальному страхованию и обеспечению | 14 | 1,86 | 25 | 1,59 | 11 | -0,27 |

| расчеты с разными дебиторами и кредиторами | 13 | 1,73 | 9 | 0,57 | -4 | -1,16 |

| Валюта баланса | 753 | 100 | 1576 | 100,00 | 823 | - |

В структуре пассивов предприятия значительная доля средств приходится на краткосрочные обязательства, прежде всего краткосрочная задолженность перед банками, удельный вес которой увеличился на 3,75 пункта. Как видно из Приложения 6 СУ №151, неоднократно в течение года было вынуждено обращаться в банк для получения краткосрочного кредита для выплаты заработной платы своим сотрудникам.

Доля кредиторской задолженности увеличился в 2004г. на 3,11%. Прежде всего, за счет роста задолженности перед поставщиками и подрядчиками более чем, в 2,5 раза. Что привело к росту данной статьи в структуре пассива баланса в 2004г. на 8,45 пункта. Также произошел рост

Такая ситуация может привести, в случае возникновения просроченной кредиторской задолженности, к трудностям и ухудшению финансового положения – выплаты штрафов, пени и т.д.

В процессе анализа финансового состояния предприятия важное значение имеет сопоставление дебиторской и кредиторской задолженности. Поскольку необходимо учитывать, что она является одновременно источником покрытия дебиторской задолженности. Поэтому необходимо сравнить сумму кредиторской и дебиторской задолженности (табл. 2.13.) [31]:

Таблица 2.13

Сравнительный анализ показателей кредиторской и дебиторской

задолженности

| Показатель | 2003г. | 2004г. |

| Сумма кредиторской задолженности, млн. руб. | 548 | 1255 |

| Сумма дебиторской задолженности, млн. руб. | 271 | 796 |

| Продолжительность погашения дебиторской задолженности, дни | 34,6 | 55,4 |

| Продолжительность использования кредиторской задолженности, дни | 72,1 | 91,2 |

| Соотношение кредиторской и дебиторской задолженности | 2,02 | 1,58 |

| Соотношение периода погашения кредиторской и дебиторской задолженности | 2,08 | 1,64 |

Таким образом, на предприятии в 2004г. сумма кредиторской задолженности значительно превышает сумму дебиторской, и это превышение увеличилось.

Финансовая устойчивость организации в значительной степени зависит от значения коэффициента соотношения дебиторской и кредиторской задолженности. Так, если значение его больше 2, то финансовая устойчивость организации находится в критическом состоянии. Таким образом, в 2003г. СУ №151 было в кризисном состояние, так как кредиторская задолженность превышала дебиторскую более чем в 2 раза. Но в 2004г. финансовое состояние строительного управления улучшилось, соотношение кредиторской и дебиторской задолженности снизилось до 1,58 раза или на 21,7%

Срок погашения кредиторской задолженности был больше в 2003г. – соотношение составило 2,08 раза. Но в 2004г. период погашения кредиторской задолженности значительно снизился и составил 1,64 раза по сравнению с дебиторской.

Финансовая устойчивость — одна из характеристик соответствия структуры источников финансирования структуре активов — в отличие от платежеспособности, которая оценивает оборотные активы и краткосрочные обязательства организации, определяется на основе соотношения различных видов источников финансирования и их соответствия составу активов [23].

Финансовая устойчивость — это стабильность финансового положения организации, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования. Достаточная доля собственного капитала означает, что заемные источники финансирования используются организацией лишь в тех пределах, в которых она может обеспечить их полный и своевременный возврат. С этой точки зрения краткосрочные обязательства по сумме не должны превышать стоимости ликвидных активов. В данном случае ликвидные активы — не все оборотные активы, которые можно быстро превратить в деньги без ощутимых потерь стоимости по сравнению с балансовой, а только их часть. В составе ликвидных активов — запасы и незавершенное производство. Их превращение в деньги возможно, но оно нарушит бесперебойную деятельность организации.

Речь идет только о тех ликвидных активах, превращение которых в деньги является естественной стадией их движения. Кроме самих денежных средств и финансовых вложений сюда относятся дебиторская задолженность и запасы готовой продукции, предназначенной к продаже.

Доля перечисленных элементов оборотных активов в общей стоимости активов организации определяет максимально возможную долю краткосрочных заемных средств в составе источников финансирования. Остальная стоимость активов должна быть профинансирована за счет собственного капитала или долгосрочных обязательств. Исходя из этого, определяется достаточность или недостаточность собственного капитала.

Рассмотрим коэффициенты, традиционно используемые для оценки финансовой устойчивости организации [30, c.267].

Коэффициент автономии характеризует, какая часть активов сформирована за счет собственных средств предприятия. Коэффициент отражает степень независимости организации от заемных средств, и, как правило, он должен быть больше 0,5. Чем выше значение этого коэффициента, тем более финансово устойчива, стабильна и независима от внешних кредиторов организация.

Коэффициент финансовой неустойчивости дает наиболее общую оценку финансовой устойчивости организации, показывает соотношение заемных и собственных источников финансирования без разделения заемных источников на долгосрочные и краткосрочные. Он определяется как отношение финансовых обязательств к собственному капиталу организации, не должен превышать 0,25. Если значение этого коэффициента превышает единицу, то это свидетельствует о потере финансовой устойчивости и достижении ее критической точки.

Коэффициент долгосрочной финансовой независимости показывает, какая часть общей стоимости активов организации сформирована за счет наиболее надежных источников финансирования, т.е. не зависит от краткосрочных заемных средств. По существу это уточненный коэффициент автономии. Если в составе пассивов организации есть долгосрочные обязательства, целесообразно вместо коэффициента автономии использовать коэффициент долгосрочной финансовой независимости [15, c.67].

Коэффициент соотношения собственных и привлеченных средств является обратным коэффициенту финансовой неустойчивости. Как и некоторые из вышеприведенных показателей, этот коэффициент дает наиболее общую оценку финансовой устойчивости организации.

Коэффициент маневренности собственного капитала отражает долю собственных оборотных средств, т.е. источника финансирования оборотных активов, в составе собственного капитала. В названии коэффициента отразилась характеристика собственных оборотных средств как наиболее мобильной части собственного капитала. Коэффициент показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может ощутимо варьироваться в зависимости от структуры капитала и отраслевой принадлежности организации.

Коэффициент текущей задолженности показывает, какая часть активов сформирована за счет заемных ресурсов краткосрочного характера.

Коэффициент обеспеченности запасов собственным капиталом показывает долю собственного капитала в формировании материальных запасов предприятия

Доля дебиторской задолженности в активе баланса показывает удельный вес дебиторской задолженности в активе баланса [12, c.46].

Расчет значений и динамика изменений показателей, характеризующих финансовую устойчивость и финансовое состояние СУ №151 ОАО «СМТ №30», представлен в Приложении 7.

Данные Приложения 7 говорят о том, что в 2004г. снизилась независимость предприятия. Об этом говорит снижение коэффициента автономии с 0,27 - в 2003г. до 0,20 – в 2004г. Однако следует отметить, что СУ №151 является обособленным структурным подразделением ОАО «СМТ №30», у предприятия нет собственного уставного фонда, поэтому значение коэффициента финансовой автономии будет иметь низкое значение. К собственным средствам строительной организации относится лишь добавочный фонд и нераспределенная прибыль.

Так как в составе пассивов исследуемого предприятия отсутствуют долгосрочные обязательства, то его значение коэффициента долгосрочной финансовой независимости совпадает со значение коэффициента автономии.

В СУ №151 наблюдается рост заемных источников над собственными, поэтому коэффициент финансовой неустойчивости больше чем 2. Однако положительным моментом в работе предприятия является снижение значения данного показателя до 1,58. Такая динамика свидетельствует о росте финансовой устойчивости.

Финансовая устойчивость предприятия в значительной степени зависит от значения коэффициента соотношения собственных и привлеченных средств. У организации на конец года отмечено снижение коэффициента соотношения собственных и заемных средств с 0,37 до 0,26, что еще раз подчеркивает мысль о том, что заемные средства преобладают в источниках финансирования.

Коэффициент маневренности собственного капитала, хотя и вырос за 2004г. на 0,18 пункта, однако имеет крайне низкий уровень, поэтому у строительной организации нет возможности для свободного финансового маневрирования, так как доля средств, вложенная в наиболее мобильные активы низкая. Отрицательное значение коэффициента маневренности объясняется тем, что сумма внеоборотных активов на предприятии превышает сумму собственного капитала и доходов в 1,1 раза.

О низкой финансовой независимости говорит и высокий коэффициент текущей задолженности. Активы предприятия на 80% сформированы за счет заемных средств. Значение данного коэффициента за 2004г. увеличилась на 0,07 пункта и составила 0,8 на 01.01.2005г.

Коэффициент обеспеченности запасов собственными источниками финансирования вырос на 0,25 пунктов и составил на конец 2004г. -0,17, что значительно ниже нормативного ограничения, равного приблизительно единице, поэтому сумму собственных оборотных средств можно считать недостаточной.

Высокая доля и значительный рост дебиторской задолженности в структуре актива баланса оказывает негативное влияние как на уровень отдельных показателей, так и в целом на эффективность хозяйственной детальности организации.

Таким образом, проведенный анализ финансовой устойчивости говорить о слабой финансовой устойчивости и стабильности в работе строительной организации. Предприятия не имеет возможности в любой момент рассчитаться по своим обязательствам.

0 комментариев