Навигация

Оценка Собственного и Заемного капитала

2.1. Оценка Собственного и Заемного капитала

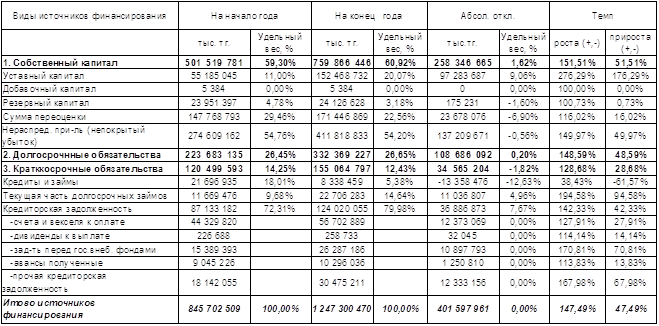

На основании показателей бухгалтерской отчётности проведем анализ состава, структуры и динамики источников финансирования АО НК «Казмунайгаз» за 2007 год (таблица 1).

Таблица 1

Анализ состава, структуры и динамики источников финансирования

АО НК «Казмунайгаз» за 2007 г.

Из таблицы видно следующее, источники финансирования предприятия увеличились на 401 597 961 т.тг. или на 47,49%. Их прирост обусловлен как увеличением собственного капитала, так и заемного. Собственный капитал предприятия увеличился на 258 346 65 т.тг. Или 51,51% . Это связано с тем, что у предприятия несколько увеличилась нераспределенная прибыль (на 137209671 т.тг.). Основными факторами, повлиявшими на величину прибыли явились: увеличение себестоимости на нефтепродукцию. В связи с наращеванием собственных средств предприятию удается держать их долю в источниках финансирования свыше 50%, что укрепляет его финансовую независимость.

Заемный капитал представлен кредиторской задолженностью, которая увеличилась на 42,33% или 36 886 876 т.тг. Рост задолженности произошел почти по всем ее составляющим. У предприятия наличествуют долгосрочные кредиты и займы, что повышает его финансовую устойчивость.

Изменения в капитале организации проходят не только за счет накопления нераспределенной прибыли, так как ее удельный вес снизился на 0,56%, но и за счет увеличения уставного капитала, его удельный вес увеличился на 9,06%. В общем виде эти изменения выражаются в изменении физической величины собственного капитала.

Данные таблицы 1 показывают, что в анализируемой организации за отчетный год в составе собственного капитала нераспределенная прибыль составила (54,20%), что свидетельствует о движение уставного капитала. .

Так как коэффициент поступления нераспределенной прибыли превышает коэффициент выбытия из этого следует, что в организации идет процесс наращивания собственного капитала. Об этом свидетельствует процент прироста СК — 51,51%.

Проанализировав состояние заемного капитала АО НК «Казмунайгаз», можно заметить, что он увеличился.

В АО НК «Казмунайгаз» за отчетный год в составе заемного капитала наибольшими темпами увеличилась задолженность по налогам и сборам (70,81%), а также увеличилась, но уже наименьшими темпами, задолженность перед прочими кредиторами (67,98%), однако по кредитам и займам задолженность значительно снизилась (на 61,57%).

Коэффициенты поступления заемных средств значительно выше чем коэффициенты выбытия, это говорит о том, что организация в состоянии расплачиваться по своим краткосрочным обязательствам во время, что позитивно сказывается на ее дальнейшем развитии.

2.2. Оценка эффективности использования собственного и заемного капитала

Ведущий метод анализа эффективности использования капитала организации, применяемый различными группами пользователей: менеджерами, аналитиками, инвесторами и др. – коэффициентный анализ.

Таблица 2.

Коэффициенты структуры капитала АО НК «Казмунайгаз»

| Показатели | На начало года | На конец года | Изменения (+,-) |

| 1.Коэффициент соотношения собственного и заемного капитала, (К1) | 0,69 | 0,64 | -0,05 |

| 2.Коэффициент обеспеченности собственными источниками финансирования, (К2) | 0,41 | 0,36 | -0,05 |

| 3. Коэффициент финансовой независимости (автономии),(К3) | 0,57 | 0,59 | 0,02 |

| 4. Коэффициент финансирования, (К4) | 1,46 | 1,56 | 0,1 |

| 5. Коэффициент финансовой устойчивости, (К5) | 0,83 | 0,86 | 0,03 |

Способ расчета коэффициентов таблицы 2:

К1= заемный капитал/собственный капитал

К2= (собственный капитал)-(внеоборотные активы)/оборотные активы

К3= собственный капитал/валюта баланса

К4= собственный капитал/заемный капитал

К5= (собственный капитал)+(долгосрочные обязательства)/валюта баланса

Значение коэффициента соотношения собственного и заемного капитала (К1) ниже максимально допустимого значения, равное 1,5, и составило на начало года 0,69, а на конец года 0,64. Это свидетельствует о финансовой устойчивости организации. На каждый тенге собственных средств приходится 0,69 тенге (на начало года) и 0,64 тенге (на конец года) заемных средств. Это свидетельствует о том, что организация может покрыть свои запросы за счет собственных источников. Низкий уровень коэффициента отражает также отсутствие опасности дефицита денежных средств.

Однако коэффициент соотношения собственных и заемных средств дает лишь общую оценку финансовой устойчивости. Этот показатель необходимо рассматривать в увязке с коэффициентом обеспеченности собственными средствами (К2). Как показывают данные таблицы 2, этот коэффициент достаточно высок, собственными оборотными средствами покрывалось вначале года 41% оборотных активов (нижняя допустимая граница 10%), правда к концу года эта цифра снизилась на 0,05% . Несмотря на это незначительное снижение, в конце года обеспеченность собственными средствами остается достаточно высокой — 36%.

Значение коэффициента финансовой независимости (К3) намного выше нижней границы допустимого значения, что свидетельствует о благоприятной финансовой ситуации, т.е. собственнику организации принадлежит от 57 - 59% в стоимости имущества, что подтверждает и значение коэффициента финансирования (К4), который составил в начале года 1,46, а в конце 1,56, при минимально допустимом 0,7. Коэффициент финансовой устойчивости (К5) также достаточно высок и превосходит коэффициент автономии, так как у предприятия вместе с тем наличествуют долгосрочные кредиты и займы это повышает его финансовую устойчивость. Предприятие кредитуется банками на долгосрочной основе в связи с высокой платежеспособностью и финансовой устойчивостью.

В целом показатели, характеризующие структуру капитала АО НК «Казмунайгаз» удовлетворительны. В дальнейшем так же намечается рост предприятия.

Проанализируем с помощью коэффициента деловой активности, насколько эффективно предприятие использует свой капитал. Как правило это коэффициент оборачиваемости собственного капитала, исчисляемый в оборотах.

Коб.с.к. = Выручка/стоимость собственного капитала

Коб.с.к.(на нач.года)=77126206/50151978=0,154

Коб.с.к.(на кон.года)=115513107/759866446=0,152

Переведем результаты расчетов в дни:

Коб.с.к.(на нач.года)=360/0,154= 2341 дней.

Коб.с.к.(на кон.года)=360/0,152= 2368 дней.

Изменение составило 27 дней.

Скорость оборота собственного капитала увеличилось на конец года по сравнению с началом года на 27 дней. Что является не лучшим показателем для предприятия. Снижение оборачиваемости капитала было вызвано ростом собственного капитала, который увеличился по сравнению с началом года на 50%. В следствии чего темп роста выручки от реализации стал значительно ниже темпа роста собственного капитала. .

Рассчитаем следующий коэффициент. Коэффициент оборачиваемости кредиторской задолженности, который рассчитывается по следующей формуле:

К об.кр.з. = себестоимость реализованной продукции / кредиторская задолженность

К об.кр.з.( на начало года) = 299605542/344182750=0,87

К об.кр.з.(на конец года) = 417009783/487434024=0,86

Рассчитаем в днях:

На начало года = 360/0,87=414

На конец года = 360/0,86 = 421

Разница 7 дня.

Период оборачиваемости кредиторской задолженности увеличился на 7 дня, т.е. на конец года компании требуется на 7 дней для осуществления одного оборота капитала для погашения кредиторской задолженности. Т.е. теперь организации требуется больше времени для того чтобы она могла расплатиться по своим обязательствам, что негативно влияет на финансовое состояние фирмы.

Однако, учитывая достаточно большую дебеторскую задолженность, можно сказать, что все перечисленные

Похожие работы

... в несколько раз ниже, чем рост цен на недвижимость. Жилье купленное по ипотечному кредиту, вы получаете в собственность. 5. ПОКАЗАТЕЛИ ТЕКУЩЕГО И СТАТИСТИЧЕСКОГО УПРАВЛЕНИЯ В работе рассмотрим показатели КПК, по которым составляется отчет, оценивающий динамику осуществляемых КПК «Тяжинский кредитный союз» программ финансовой взаимопомощи за период 2007 год в сравнении с 2006 годом. Отчет ...

... Д.А. Морально этические аспекты модернизации в КНР // Идейно теоретические тенденции в современном Китае, национальные традиции и поиски путей модернизации. М.: ИДВ РАН, 1998. № 3. С. 84–91. 50. Смирнов Д.А. Реформа политической системы в теории модернизации Дэн Сяопина // Общество и государство в Китае в ходе реформ. М.: ИДВ РАН, 2001. № 10–11. С. 30–39. 51. Усов В.Н. Дэн Сяопин и его время. М.: ...

... Разработка системы мероприятий по повышению эффективности управления в организации Так как в данной контрольной работе я рассматриваю ГОУ СПО Кемеровский педагогический колледж, то в отношении него, как уже было сказано выше можно сделать вывод, что системно-ситуационный подход в данной организации не применяется или применяется на очень низком уровне. Для повышения эффективности управления в ...

... кредиторская задолженность осталась близкой к прежнему уровню. Однако в целом итог баланса сократился, т.е. одновременно произошло сокращение активов предприятия. Поэтому для более обоснованных выводов необходим анализ финансово-хозяйственной деятельности предприятия в динамике за 1997 и 1998г.г. Для проведения такого анализа в рамках настоящей курсовой работы недостаточно исходных данных. Кроме ...

0 комментариев