Навигация

Факторный анализ процентных расходов и расходов от операций по операциям с ценными бумагами

1.7. Факторный анализ процентных расходов и расходов от операций по операциям с ценными бумагами.

Изменение расходов зависит от влияния следующих факторов:

изменения остатков по оплачиваемым привлекаемым средствам;

изменения среднего уровня процентной ставки, выплачиваемой по

платным привлекаемым средствам;

Влияние первого фактора определяется по формуле

(ОР - ОР0 ) w = (W - W 0 ) * Q,

где :

ОР и ОР0 – процентные расходы и расходы по операциям с ценными бумагами соответственно в отчетном (текущем) и предыдущем периоде;

W - W 0 – остатки по счетам оплачиваемых привлеченных средств соответственно в отчетном (текущем ) и предыдущем периоде;

Q – средняя процентная ставка по оплачиваемым пассивам отчетного (текущего) периода, рассчитанная как отношение процентных расходов и расходов по операциям с ценными бумагами к остаткам по оплачиваемым пассивам :

Q = OP : W

Степень влияния второго фактора вычисляется по формуле

(ОР - ОР0 ) q = (Q - Q 0 ) * W 0,

где Q и Q 0 – средние уровни процентных ставок соответственно в отчетном (текущем ) и предыдущем периоде, вычисляемых как

Q = OP : W и Q 0 =ОР0 : W 0

Влияние указанных факторов на изменение процентных расходов и расходов по операциям с ценными бумагами определяется по формуле:

(ОР - ОР0 )=(ОР - ОР0 ) w +(ОР - ОР0 ) q

Таблица 7

| Агрегат | Показатель и порядок расчета |

| ОР | Процентные расходы и расходы от операций с ценными бумагами Р2 + Р5 |

| 1 | Изменение размера расходов (ОР - ОР0) |

| W | Остатки на счетах по следующей группе пассивов: П20 |

| Q | Уровень процентной ставки по группе пассивов (W) (OР:W) и (OР0:W0) |

| 2 | Влияние изменения величины пассивов (W) на размер изменения расходов (W-W0)* Q |

| 3 | Влияние изменения величины процентной ставки (Q) на величину расхода (Q-Q0)*W0 |

Примечание: Значение показателей с индексом “0” соответствует значениям показателей в предыдущем периоде. Значение ОР - см. Табл.5, значение W - см. Табл.2.

II. Прибыльность банка

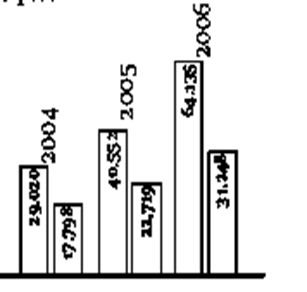

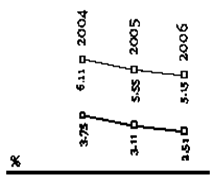

2.1. Динамика объема и структуры прибыли по видам деятельности.

Прибыль – финансовый показатель результативности деятельности банка.

В общем виде прибыль зависит от трех факторов : доходов, расходов и налогов , уплаченных в бюджет ( в данной постановке последний фактор не учитывается).

Структура прибыли в выходной форме предназначена для выявления изменений в структуре и объеме совокупной прибыли по основным видам деятельности банка.

Совокупная прибыль делится на три части:

операционная прибыль (убыток), создаваемая на основе

процентных доходов по ссудам за вычетом процентов уплаченных;

прибыль (убыток) от операций с ценными бумагами - разница между доходами от операций с ценными бумагами и расходами на их осуществление;

прибыль (убыток) от неоперационной деятельности – разница между прибылью, получаемой в результате формирования доходов по комиссии (плата за доставку ценностей, дивидендов, штрафы полученные и т.д.), и расходами по обеспечению функциональной деятельности (расходы на содержание АУП, хозяйственные расходы, амортизационные отчисления и ремонт основных фондов), а также прочими расходами (уплаченные комиссии, штрафы уплаченные, почтовые и телеграфные расходы, прочие расходы и убытки).

Прибыль (убыток) от неоперационной деятельности как правило имеет отрицательный результат и носит наименование “бремя”.

Оценка прибыли по видам деятельности производится: по горизонтали – в динамике по исследуемым периодам; по вертикали – изменения в динамике структуры прибыли по видам деятельности банка (Табл.8).

Таблица 8

| Агрегат | Показатель и порядок расчета | Млрд.руб. | Удельный вес в % | |||||||||

| t1 | t2 | t3 | t1 | t2 | t3 | |||||||

| 1. | Доходы от операционной деятельности Д2 | |||||||||||

| 2. | Операционные расходы Р2 | |||||||||||

| Е1. | Операционная прибыль (убыток) п.1. - п.2. | |||||||||||

| 3. | Доходы от операций с ценными бумагами Д5 | |||||||||||

| 4. | Расходы по операциям с ценными бумагами Р5 | |||||||||||

| Е2 | Прибыль от операций с ценными бумагами п.3 - п.4 | |||||||||||

| 5. | Доходы от неоперационной деятельности и прочие доходы Д6+Д11 | |||||||||||

| 6. | Расходы по обеспечению функциональной деятельности и прочие расходы Р8+Р13 | |||||||||||

| Е3 | Прибыль (убытки) от неоперационной деятель-ности (“бремя”) п.5-п.6 | |||||||||||

| Е4 | Прибыль (убытки) Е1+Е2 +Е3 | |||||||||||

Примечание : Д - доходы (см. Табл.4), Р - расходы (см. Табл.5)

Похожие работы

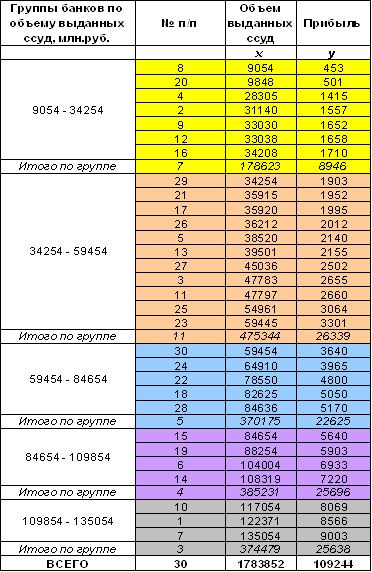

... политики являются теми аспектами деятельности банка, на которые особое внимание обращают контролеры при проверке банка. 1.3 Статистические методы изучения кредитных операций Кредитные операции коммерческих банков изучаются с использованием ряда статистических методов. Среди них большое значение имеет метод группировок: классификация межбанковского, банковского кредита, получение кредита в ...

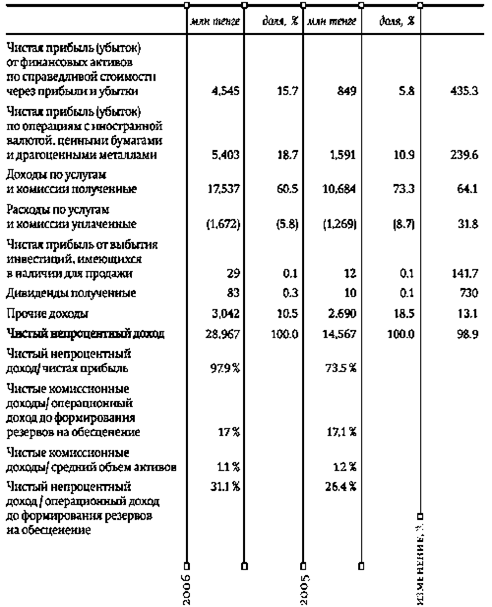

... и развития, а также увеличение размера выплачиваемых дивидендов, требует постоянного притока денежных средств, одним из основных источников которых является прибыль. 1.2 Показатели доходности и прибыльности коммерческого банка Эффективность банковской деятельности зависит от его способности приносить прибыль, чистый доход. Для оценки способности банка приносить чистый доход используют ...

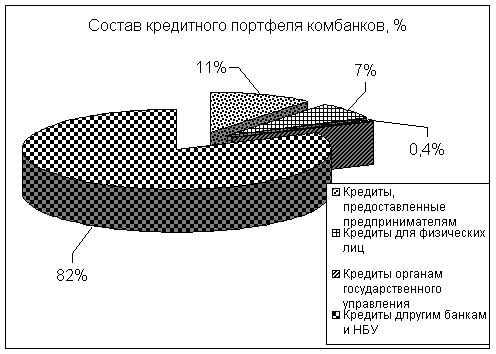

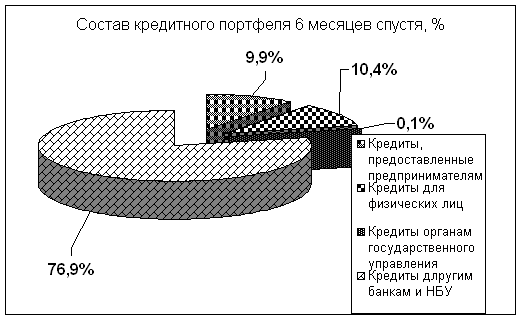

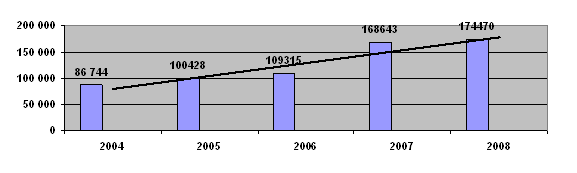

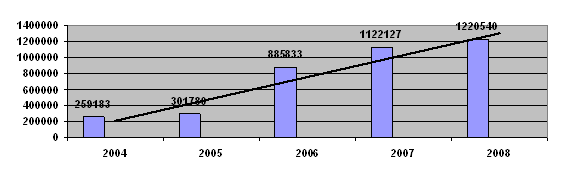

... 162 КАП за нарушение правил валютных операций предусматривается административный штраф в размере до 50 необлагаемых минимумов доходов граждан с конфискацией валютных ценностей. 1.3. Современные тенденции в развитии финансовой деятельности коммерческих банков в Украине На 1 июня 2006 года в Государственном реестре банков было зарегистрировано 192 коммерческих банка, из которых 168 имели ...

... работы: изучена банковская система РФ; выявлены факторы, влияющие на банковскую деятельность; определены основные показатели и характеристики финансовых результатов деятельности коммерческого банка. Во второй части работы был проведен анализ финансовых результатов банковской деятельности КБ (на примере ОАО « СКБ-банк банк»). Изучена динамика экономического развития ОАО «СКБ-банк банк». Определен ...

0 комментариев