Навигация

Методы оценки эффективности инвестиционных проектов

3.4 Методы оценки эффективности инвестиционных проектов

Инвестиционный проект разрабатывается задолго до реального начала его осуществления. Реализация проекта может длиться годами и десятилетиями. Деньги расходуются сегодня и будут расходоваться на протяжении длительного времени, а прибыль, которую мы его ожидаем, появится не сразу. Но мы знаем, что выплаченная сегодня одна гривна более дорога, чем обещание заплатить ее через год. Разноценность национальной валюты во времени поясняется такими причинами[14]:

- снижение покупательной способности и общее повышение цен;

- получение процентной прибыли (если гривну отнести в банк);

- риск (кредитор может не выполнить свои долговые обязательства).

Так или иначе, происходит изменение ценности национальной валюты, и в проектном анализе это необходимо учитывать. В проектном анализе принят метод сравнивания разновременных денег, так называемое дисконтирование[11].

Будущая ценность сегодняшних денег определяется по формуле:

![]() (3.1)

(3.1)

где: С – сегодняшняя сумма денег, которые инвестируются;

d – постоянная норма дисконта, который равняется принятой для

инвестора норме прибыли на капитал;

t – продолжительность расчетного периода (в годах);

Б – ценность будущих денег.

Сегодняшняя ценность будущих денег определяется таким образом:

![]() (3.2)

(3.2)

Перерасчет текущих и будущих сумм к эквивалентной стоимости путем дисконтирования разрешает определить ценность проектов на основе текущих и будущих затрат и результатов. Подсчитанные за каждый год жизни проекта, они дисконтируются, а потом подытоживаются с целью получения общего показателя ценности проекта, на основе которого делают вывод относительно приемлемости проекта.

С формальной точки зрения любой инвестиционный проект зависит от ряда параметров, которые в процессе анализа подлежат оценке и нередко задаются в виде дискретного распределения, которое разрешает проводить этот анализ в режиме имитационного моделирования. В наиболее общем виде инвестиционный проект Р представляет собой следующую модель[12]:

P={ICj, CFk, n, r}, (3.3)

где: ICj – инвестиция в j-ом году (j=1,2…, m);

CFk–приток (отток) средств в k-ом году (k=1,2,…, n);

n – продолжительность проекта;

r – коэффициент дисконтирования.

Коэффициент дисконтирования, используемый для оценки проектов с помощью методов, основанных на дисконтных оценках, должен соответствовать длительности периода, заложенного в основу инвестиционного проекта.

Критерии, которые используются в анализе инвестиционной деятельности, можно подразделить на две группы в зависимости от того учитывается или нет временной параметр: 1) основанные на дисконтных оценках; 2) основанные на учетных оценках. К первой группе относятся критерии:

- чистый приведенный эффект (Net Present Value, NPV);

- индекс рентабельности инвестиции (Probability Index, PI);

- внутренняя норма прибыли (Internal Rate of Return, IRR);

- модифицированная внутренняя норма прибыли (Modified Internal Rate of Return, MIRR);

- дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP).

Ко второй группе относятся критерии:

- срок окупаемости инвестиции (Payback Period, PP);

- коэффициент эффективности инвестиции (Accounting Rate of Return, ARR).

Рассмотрим ключевые идеи, которые лежат в основе методов оценки инвестиционных проектов, которые используют данные критерии:

а) Метод расчета чистого приведенного эффекта

В основе данного метода заложено следование основной целевой установке, обусловленной собственниками компании – повышение ценности фирмы, количественной оценкой которой служит ее рыночная стоимость [12].

Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтных чистых денежных поступлений, сгенерированных ею на протяжении прогнозируемого периода. Поскольку приток средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого инвестором самостоятельно исходя из ежегодного процента доходности, который он хочет или может иметь на инвестированный им капитал. Делается прогноз о том, что инвестиция (IC) будет генерировать на протяжении n лет годовые доходы в размере Р1, Р2, …, Рn. Общая накопленная величина дисконтных доходов (Present Value, PV) и чистый приведенный эффект (Net Present Value, NPV= ЧДД – чистый дисконтированный доход) соответственно рассчитываются по

формулам[13]:

![]() (3.4)

(3.4)

![]() (3.5)

(3.5)

- Если NPV>0, то проект следует принять; если NPV<0, то проект следует отвергнуть; NPV=0, то проект ни прибыльный, ни убыточный.

Проект с NPV=0 имеет дополнительный аргумент в свою пользу – в случае реализации проекта благосостояние собственников компании не изменится, но в то же время объемы производства возрастут, то есть компания увеличится в масштабах.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов на протяжении m лет, то формула для расчета NPV модифицируется следующим образом:

![]() (3.6)

(3.6)

где: j – прогнозируемый средний уровень инфляции.

Если же проект предполагает разовую инвестицию, которая возмещается частями последовательно на протяжении m лет (инвестирование в виде возврата банковского кредита), в результате чего к концу периода работы проекта инвестируемые средства возмещены, то формула для расчета избыточного NPV, который представляет чистый избыточный доход(прибыль) сверх инвестиционных средств, модифицируется следующим образом:

![]() (3.7)

(3.7)

где: j – прогнозируемый средний уровень инфляции.

При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако при некоторых обстоятельствах, например, можно ожидать изменение уровня учетных ставок, могут использоваться индивидуализированные по годам коэффициенты дисконтирования. Если в ходе имитационных расчетов приходится применять разные коэффициенты дисконтирования, то формула (*) не применяется, и проект приемлемый при постоянной учетной ставке может стать неприемлемым.

Показатель NPV (ЧДД) отражает прогнозную оценку изменения экономического потенциала коммерческой организации в случае принятия рассмотренного проекта. Это очень важное свойство, которое выделяет этот критерий из всех других и что разрешает использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

б) Метод расчета индекса рентабельности инвестицииЭтот метод является по сути следствием предшествующего. Индекс рентабельности (PI) = ІД (индекс доходности) рассчитывается по формуле[11]:

![]() (3.8)

(3.8)

Если PI>1, то проект следует принять; если PI<1, то проект следует отвергнуть; если PI=1, то проект является ни прибыльным, ни убыточным.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем: он характеризует уровень доходов на единицу затрат, то является эффективность вложений – чем большее значение этого показателя, та выше отдача каждой гривны, инвестированной в данный проект. Благодаря этом критерии PI очень удобный при выборе одного проекта из ряда альтернативных, которые имеют приблизительно одинаковые значения NPV (в частности, если два проекта имеют одинаковые значения NPV, но разные объемы необходимых инвестиций, то выгоднее тот из них, который обеспечивает большую эффективность вложений), или при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV.

в) Метод расчета внутренней нормы прибыли инвестиции

Под внутренней нормой прибыли инвестиции (IRR= ВНД) понимают значение коэффициента дисконтирование r, при котором NPV проекта равняется нулю: IRR = r, при котором NPV = f(r) = 0.

Другими словами, если обозначить IC=CF0, то IRR находится из уравнения [11]:

![]() (3.9)

(3.9)

Содержание расчета внутренней нормы прибыли при анализе эффективности планированных инвестиций состоит в следующий: IRR показывает ожидаемую прибыльность проекта и, следовательно, максимально допустимый относительный уровень затрат, которые могут быть ассоциированы с данным проектом.

Экономическое содержание критерия IRR состоит в следующем: коммерческая организация может принимать любое решение инвестиционного характера, уровень рентабельности которого не ниже текущего значения показателя «цена капитала» СС. Именно с показателем СС сравнивается критерий IRR, рассчитанный для конкретного проекта, при этом связь между ними такой.

Если IRR>CC, то проект следует принять;

IRR<CC, то проект следует отвергнуть;

IRR=CC, то проект ни прибыльным, ни убыточным.

Независимо от того, с чем сравнивается IRR, очевидно одно: если его IRR больше некоторой предельной величины, то проект принимается; поэтому при прочих равных условиях, как правило, большее значение IRR считается наилучшим.

Практически применяется метод последовательных итераций с использованием табулированных значений дисконтных множителей. Для этого с помощью таблиц выбираются два значения коэффициента дисконтирования r1<r2 таким образом, чтобы в интервале (r1, r2) функция NPV=f(r) изменяла свое значение с «+» на «–» ли с «–» на «+». Дале применяют формулу

![]() (3.10)

(3.10)

где: r1 - значение табулированного коэффициента дисконтирования, при котором f(r1)>0 (f(r1)<0));

r2 – значение табулированного коэффициента дисконтирования, при котором f(r2)<0 (f(r2)>0)).

Точность вычислений обратно пропорциональная длине интервала (r1, r2), а наилучшая аппроксимация с использованием табулированных значений достигается в случае, если длина интервала минимальная (равняется 1%).

г) Метод определения срока окупаемости инвестицийЭтот метод, который является одним из простейших и широко используемых в мировой учетно-аналитической практике, не предполагает временной упорядоченности денежных поступлений [14], [15]. Алгоритм расчета срока окупаемости (СО) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается распределением одноразовых затрат на величину годового дохода, обусловленного ними. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, на протяжении которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя СО имеет вид:

![]() , при котором

, при котором ![]() (3.11)

(3.11)

Некоторые специалисты при расчете показателя СО= РР рекомендуют учитывать временной аспект. В этом случае в расчет принимаются денежные потоки, дисконтированные по показателю CC, а соответствующая формула для расчета дисконтированного срока окупаемости (DPP) имеет вид:

![]() , при котором

, при котором ![]() (3.12)

(3.12)

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, то есть всегда DPP>PP. Другими словами, проект приемлемый по критерию СО может оказаться неприемлемым по критерию DPP= ДСО[11].

д.) Метод расчета коэффициента эффективности инвестицииРасчет коэффициента эффективности инвестиций – это, в принципе, тоже самое, что и расчет рентабельности инвестиций. Коэффициент эффективности инвестиций (КЕІ) может определяться без дисконтирования затрат и

доходов[4]. Тогда он не учитывает временную переменность денежных потоков, то есть:

- не различает проекты с одинаковой суммой инвестиции, но с суммой, которая варьируется по годам;

- не делает разности между проектами, которые имеют одинаковую сумму прибыли, но генерируют ее на протяжении разных периодов.

По этому методу КЕІ определяется как:

![]() (3.13)

(3.13)

где: ЧП – чистая прибыль (балансовая прибыль минус отчисление в бюджет); ЛВ – ликвидационная стоимость проекта.

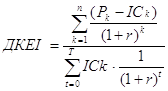

Лучшее все же таки определять ДКЕІ, применяя дисконтирование денежных потоков [11]:

(3.14)

(3.14)

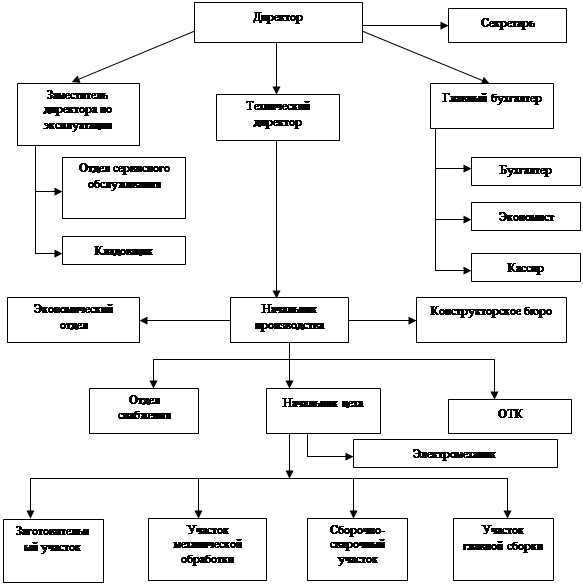

3.5 Исходные данные по мероприятиям инвестиционного проекта ООО НПП «ТТ»

Для улучшения экономических результатов деятельности ООО НПП «ТТ» в данном дипломном проекте предложены и проанализированы следующие мероприятия:

1. Приобретение импортного оборудования за счет банковского инвестиционного кредита или альтернативный вариант лизинга необходимого импортного оборудования.

2. Увеличение оборотного капитала за счет эмиссии облигаций предприятия под гарантированную норму прибыльности.

3. Повышение скорости оборота оборотных средств за счет реализации продукции факторинговой компании или коммерческому банку.

По результатам маркетингового и проектно-сметного этапов разработки по изложенным мероприятиям бизнес-плана инвестиционного проекта, для его реализации потребуются дополнительные основные и оборотные средства, которые разрешат производить прогнозируемое количество продукции с прогнозируемой ценой реализации на протяжении жизненного цикла инвестиционного проекта (5 лет) – периода строительства фирмой «Магнезит» коттеджей.

1. Объем дополнительных инвестиций:

1.1 Приобретение оборудования за счет кредита на 5 лет на сумму 140 000 грн. (Альтернативный вариант – лизинг на 5 лет оборудования с уплатой ежегодно суммы амортизации оборудования и 15% лизинговой премии);

1.2 Банковский кредит взятый под 30% годовых;

1.3 Рыночная стоимость оборудования через 5 лет составит 15% от первоначальной стоимости;

1.4 Затраты на ликвидацию оборудования составят 10% от рыночной стоимости через 5 лет;

1.5 Возвращение основной суммы кредита проводится равными частями с конца второго года;

1.6 Увеличение оборотного капитала составляет 27 000 грн. (решение участников по эмиссии облигаций под 20% доходных купонов от номинала ежегодно);

1.7 Уплата процентов за пользование кредитом – ежегодная;

2. Выпуск продукции:

2.1 Прогнозируется объем выпуска продукции на 1-й год – 430 единиц продукции (заказ предприятия «Магнезит» + 20% для рыночной реализации);

2.2 Объем продукции будет увеличиваться на 3% каждый год до 5-го года (условия поставки предприятия «Магнезит» + расширение продаж на внешнем рынке);

2.3 На 5 год объем продукции составит 85% от первого года (прогнозируемый процент увеличения поломок изношенного оборудования и простои его на время ремонта);

2.4 Цена реализации в первый год составит 800 грн./ за единицу продукции (тендерный вариант спроса предприятия «Магнезит») и будет увеличиваться на 3% за каждый год (договоренность об инфляционном коэффициенте прогнозной цены);

3. Затраты:

3.1 Затраты на оплату работы в первый год будут составлять 54000 грн.

3.2 Затраты на оплату работы будут увеличиваться каждый год на 3% (инфляционное повышение фонда зарплаты);

3.3 Затраты на входное сырье в первый год будут составлять 38 000 грн.;

3.4 Затраты на входное сырье будут увеличиваться на 4% за год;

3.5 Постоянные затраты управления производством в 1 году будут составлять 3 700 грн.;

3.6 Постоянные затраты будут увеличиваться на 2% ежегодно;

4. Минимальная норма дохода на инвестированный капитал составляет 23% годовых (13% ставки рефинансирования (стоимости денег) НБУ + 10% – расчетная ежегодная инфляция), и с 3-го года ежегодно выплачивается участникам ООО НПП «ТТ» деньгами как процент от чистого дохода МП.

Оставшиеся 77% чистого дохода МП в качестве нераспределенной прибыли засчитываются в дополнительный собственный капитал для финансирования последующего проекта.

5. Дополнительные условия:

5.1 Продолжительность жизненного цикла – 5 лет, то есть за 5 лет оборудование амортизируется на 85% и становится целесообразным его реализация из-за нецелесообразности капитального ремонта;

5.2 Амортизация начисляется равными частями на протяжении срока службы (ежегодными порциями);

5.3 Через 5 лет оборудования демонтируется и продается;

5.4 Производственная площадь под новое оборудование существует (новый цех), а для упрощения расчетов амортизация здания цеха не учитывается;

5.5 Все платежи приходятся на конец года;

5.7 Норма дохода на капитал принятая на уровне ставки дисконта –23%;

5.8 Ставка налога на валовой доход малого предприятия соответственно.

Указу Президента – 6% от валовой суммы реализации минус НДС и акцизный сбор.

5.9 Условно деятельность предприятия оптимизована таким образом, что суммарный налог НДС равен нулю.

5.10 Фонд начисленной амортизации оборудования, отнесенный на валовые затраты, расходуется на возвращение суммы основного кредита;

5.11 Реализация продукции характеризуется 50% объемом к объему изготовленной продукции в первый рок изготовления и дополнительной реализацией 50% готовой продукции оптовикам на протяжении следующего года со снижением цены на 40%.

Исходя из заданных исходных данных бизнес-плана и условий реализации инвестиционного проекта, рассчитываются показатели:

1. Чистая ликвидная стоимость оборудования.

2. Эффект от инвестиционной деятельности.

3. Эффект от операционной деятельности.

4. Эффект от финансовой деятельности. 5. Поток реальных денег.

6. Сальдо реальных денег. 7. Сальдо накопленных реальных денег.

8. Определяются показатели эффективности проекта:

- ЧДД – чистый дисконтированный доход (приведенный к моменту инвестирования средств минус инвестирован средства);

- ИД и ИДД– индекс и дисконтированный индекс прибыльности;

- ВНД – внутренняя норма прибыльности;

- СО и ДСО – срок и дисконтированный срок окупаемости инвестиций;

- КЕІ и ДКЕІ – коэффициент и дисконтированный коэффициент эффективности инвестиций;

Похожие работы

... внимание на выше сказанное, целесообразнее внедрять технические мероприятия на предприятии, что в свою очередь будет благотворно влиять на финансовые результаты РУП «Гомельский ОТКЗ жировой - комбинат» ГЛАВА3 ПУТИ УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ НА РУП «ГОМЕЛЬСКИЙ ОРДЕНА ТРУДОВОГО КРАСНОГО ЗНАМЕНИ ЖИРОВОЙ КОМБИНАТ» 3.1 Мероприятие по внедрению более дешевого и менее энергетически ...

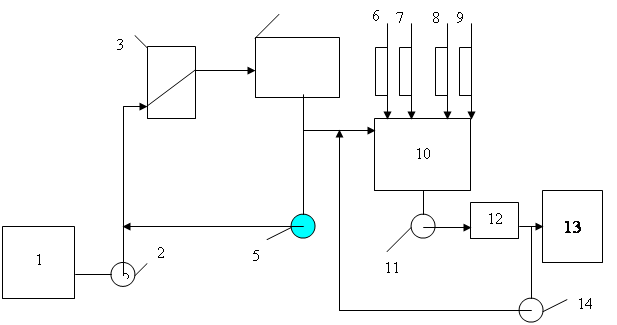

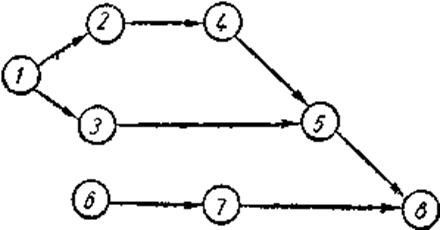

... того чтобы получить оптимальное решение нужно перейти на лист «Расчет» через основное меню, нажав кнопку «Расчеты». На листе «Расчет» представлена математическая модель оптимизации распределения трудовых ресурсов (рис 3.3) описанная в разделе 3.2. Данная модель использует надстройку «Поиск решений» MS Excel Рис 3.3. Для запуска надстройки «Поиск решений» MS Excel, необходимо в главном меню ...

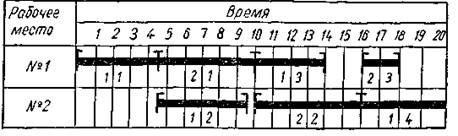

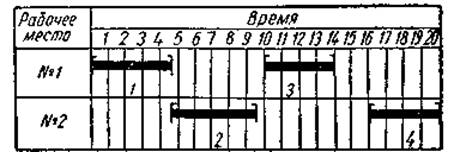

... телеги, микропроцессорные системы и т.д. В данном дипломном проекте поставлена задача оптимизировать сборку телеги, а также выявить экономический эффект за счет инноваций технологии и экономии ресурсов. Рассмотрим основные составляющие телеги: - Полка ТМ.201.01.03 – 24 шт. – Лист Б-О-ПН-2,0 ГОСТ 19903-74/12Х18Н10Т ГОСТ 5582-75; - Заглушка ТМ.201.01.09 – ...

... всего вышесказанного можно заключить: МУП «Водока-нал» является рентабельным, экономически устойчивым предприятием. 3 Организация бухгалтерского учета расчетов с поставщиками и подрядчиками в МУП «Водоканал»3.1 Документальное оформление расчетов с поставщиками и подрядчикамиПорядок и сроки приема товаров по количеству, качеству и комплектнос-ти и его документального ...

0 комментариев