Навигация

Анализ деятельности предприятия ОАО «Ростов-Хлеб»

2. Анализ деятельности предприятия ОАО «Ростов-Хлеб»

2.1 Основная информация о финансово – экономическом состоянии эмитента

Анализ финансового состояния должен проводиться на основе баланса-нетто, очищенного от регулирующих статей. Таким образом, прежде чем проводить анализ финансового состояния предприятия, следует сформировать аналитический баланс[1].

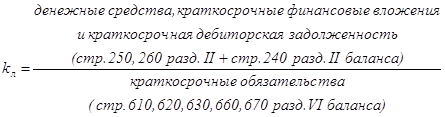

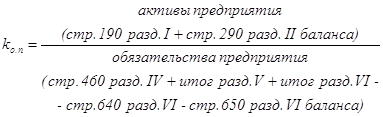

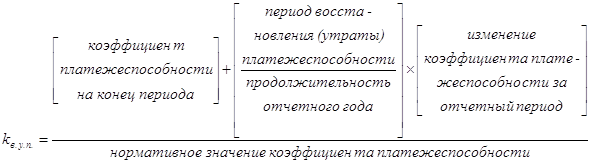

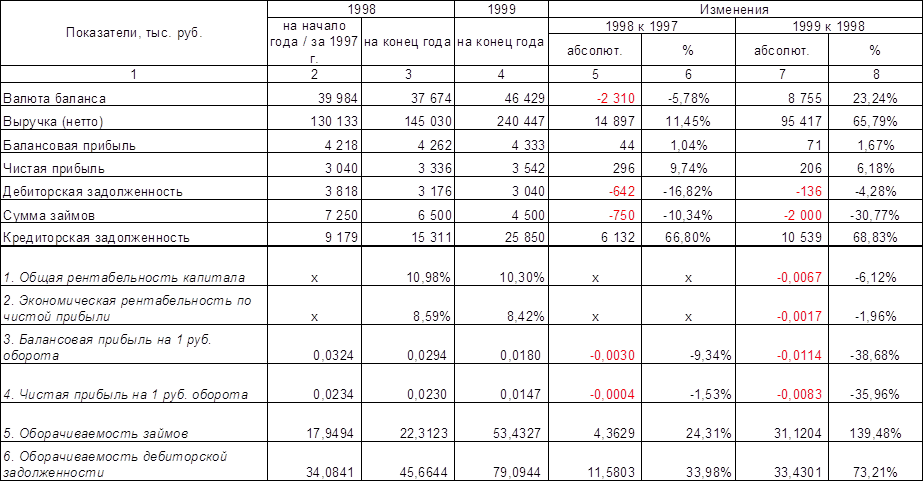

На основании аналитического баланса проводится расчет и оценка динамики ряда коэффициентов, характеризующих ликвидность, финансовую устойчивость, эффективность производства. По результатам анализа осуществляется прогноз вероятности банкротства предприятия и дается оценка его кредитоспособности.

Агрегированный и уплотненный агрегированный аналитические балансы, составленные на основе формы №1 (см. приложение11) представлены в таблицах 2.1 и 2.2. (см. приложение 1,2).

Информация, содержащаяся в настоящем разделе финансового анализа, указывается за 2 последних завершенных финансовых года (2003 г., 2004 г.) и за 3 квартала 2005 года.

Показатели финансово – экономической деятельности эмитента:

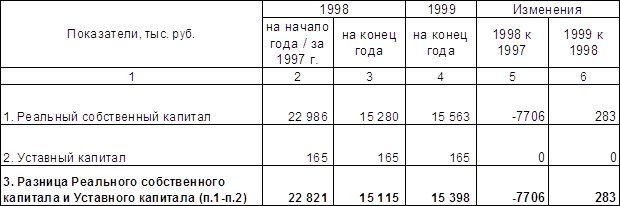

На основании проведенных расчетов в табл. 2.3 (см. приложение 3) можно сделать вывод, что финансовое положение эмитента критическое и находится в зависимости от привлеченных средств, причем такая зависимость с каждым годом растет. По итогам последних девяти месяцев наблюдается значительное сокращение стоимости чистых активов, значение чистых активов меньше уставного капитала предприятия (63 тыс. руб.) и имеет отрицательное значение. Общество на протяжении нескольких лет не осуществляет производственной деятельности и у него недостаточно денежных средств для погашения долгов.

2.2. Рыночная капитализация эмитента

Эмитенту не представляется возможным рассчитать рыночную капитализацию в соответствии с методикой, приведенной в Положении о раскрытии информации, т. к. акции общества не допущены к обращению организатором торговли на рынке цепных бумаг.

За величину рыночной капитализации эмитента принимается стоимость чистых активов общества, рассчитанная в соответствии с порядком, установленным Министерством финансов РФ и ФКЦБ для акционерных обществ.

Т.о. рыночная капитализация эмитента составила:

за 2002 год 35 708 000 руб.;

за 2003 год 4 497 000 руб.;

за 2004 год 3 665 000 руб.;

за 1 квартал 2005 года 2 725 тыс. руб.

за 2 квартал 2005 года 2 602 тыс. руб.

за 3 квартал 2005 года -29 233 тыс. руб.

2.3 Кредиторская задолженность

Общая сумма кредиторской задолженности на 1.10.2005 г. составляет 28407 тыс. руб.

Сведения о кредиторах, на долю которых приходится не менее 10 процентов от общей суммы кредиторской задолженности:

– единственным кредитором эмитента является государство в лице налоговых органов, кредиторская задолженность перед которыми находится в стадии реструктуризации.

2.4 Структура имущества предприятия и источников его образования

Как видно из таблицы 2.4 (см. приложение 4) имущество (активы) предприятия за отчетный период с 1.01.03 г. по 1.10.05 г. уменьшилось на 60786 тыс. руб., т.е. на 97%. Уменьшение активов произошло за счет уменьшения стоимости недвижимого имущества на 21395 тыс. руб., т.е. на 95%. Уменьшение стоимости текущих активов произошло на 37901 тыс. руб., т.е. на 99,1%. Стоимость ликвидных активов уменьшилась на 2122 тыс. руб., т.е. на 95%, что свидетельствует о невозможности в короткие сроки удовлетворить даже часть требований кредиторов.

Однако, доля недвижимого имущества в общей доле активов за анализируемый период увеличилась с 36% до 77%, при этом доля текущих активов уменьшилась с 61% до 22%. Материально-производственные запасы уменьшились на 35779 тыс. руб., т.е. на 99,4%. Сокращение производственных запасов с января 2003 года с 33063 тыс. руб. до 0 руб. в октябре 2005 года произошло по причине их списания. Положительным фактом является сокращение краткосрочной дебиторской задолженности с 2216 тыс. руб. до 121 тыс. руб. или на 95%.

Стоимость готовой продукции за анализируемый период не изменилась, но увеличение её доли в общем объеме активов предприятия свидетельствует о затруднениях, возникающих при её сбыте.

Пассивная часть баланса характеризуется значительным снижением собственного капитала на 62552 тыс. руб., 20608 тыс. руб. из которых были списаны. Причем 01.01.2003 года собственный капитал предприятия составлял 57% от общей валюты баланса, а 1.10.2005 года собственный капитал составлял (-26844) тыс. руб. Заёмные средства, 92% которых составляли краткосрочные обязательства, в течение анализируемого периода значительно не изменялись, но в 2005 году увеличились на 4688 тыс. руб. Это свидетельствует о невозможности функционирования предприятия за счет имеющихся денежных средств.

В нашем случае состояние обеспеченности материально-производственных запасов источниками средств для их покрытия представлено в табл. 2.5 (см. приложение 5).

По данным таблицы 2.5 на предприятии за анализируемый период собственные оборотные средства уменьшились на 39666 тыс. руб. (-26054 – 13612). Одновременно увеличились прочие «нормальные» источники формирования запасов (краткосрочные ссуды и займы и кредиторская задолженность по товарным операциям) на 15171 тыс. руб. [(-24495 – (-26054)) – (0–13612)]. В результате общая сумма дополнительно привлеченных источников средств для покрытия запасов к концу анализируемого периода составила -24495 тыс. руб. (-39666+15171). То есть привлеченных денежных средств не хватило для покрытия недостатка в собственных оборотных средствах. Вместе с тем стоимость материально-производственных запасов за анализируемый период уменьшилась на 35779 тыс. руб. (232–36011). В большей степени это связано со списанием запасов по статье Баланса «затраты в незавершенном производстве» в размере 32147 тыс. руб. Однако превышение стоимости материально-производственных запасов над величиной источников формирования запасов в конце анализируемого периода на 24727 тыс. руб. (232 – (-24495)), даже без учета того, что часть привлеченных денежных средств пошла на покрытие недостатка источников в размере -12913 тыс. руб., имеющего место в начале года, свидетельствует о том, что предприятие находится в крайне неустойчивом финансовом положении. Положительным фактом является то, что у предприятия нет просроченной кредиторской задолженности. Учитывая последние данные, можно констатировать, что предприятие не находится в критическом финансовом положении.

Данные таблицы 2.6 свидетельствуют о том, что начина со II квартала 2003 года предприятие утеряло запас прочности. Показатель автономии свидетельствует о том, что предприятие не имеет возможности выйти из кризисного состояния. Наряду с этим за анализируемый период произошли и другие негативные изменения. Несколько увеличились привлеченные краткосрочные заемные средства. Значительно снизились текущие, соответственно и ликвидные активы. Предприятие не способно погасить свои обязательства за счет собственных средств. Низкий уровень показателя обеспеченности материально-производственных запасов и их покрытия свидетельствует о том, что значительная часть средств, вложенных в материально-производственные запасы, бездействует. В результате во II квартале 2003 года были списаны 50% активов, вложенных в незавершенное производство, в связи с невостребованностью товара на рынке и моральным износом выпускаемого оборудования. Это соответственно привело к значительному уменьшению реальных активов предприятия и резкому ухудшению финансового состояния предприятия. Низкое значение коэффициента маневренности собственного и функционального капитала, а так же высокое значение индекса постоянного актива свидетельствует о катастрофической нехватке собственных средств.

Так же следует акцентировать внимание на неудовлетворительной структуре имущества предприятия, в первую очередь – на сокращении в течение анализируемого периода текущих активов и материально-производственных запасов. Обращает на себя внимание падение значений показателей ликвидности.

Для предотвращения банкротства предпринимают прежде всего следующие шаги:

– избавляются от убыточной продукции;

– разрабатывают и осуществляют программу сокращения затрат;

– улучшают управление активами.

В кризисной ситуации предприятию можно рекомендовать капиталовложения заемным путем, проведение переговоров по реструктуризации имеющейся задолженности и т.п.

Другим направлением работы, ориентированной на предотвращение банкротства, является проведение правильной маркетинговой политики.

И, наконец, третье направление – обеспечение быстрой оборачиваемости капитала. Одна из распространенных причин, почему предприятие получает убыток, состоит в том, что слишком большая сумма средств у него неподвижна. Слишком много не используется оборудования, а используемое устарело. Слишком большой запас сырья и затрат в незавершенном производстве (которые списываются во II квартале 2003 года). Все это означает бездействующий капитал. Иногда бывает, что две трети капитала омертвело, и вся нагрузка ложится на оставшуюся треть. Нет никакой выгоды придерживать товар, кроме тех случаев, когда цены растут. Ценность оборудования или здания зависит от их использования, а не от того, сколько они стоят. Сущностью бизнеса является обмен. Норма прибыли больше зависит от скорости продаж, чем от высоты цены. Поэтому завышение цены – прямой путь к банкротству, а более высокая скорость оборачиваемости капитала поможет избежать банкротства.

Похожие работы

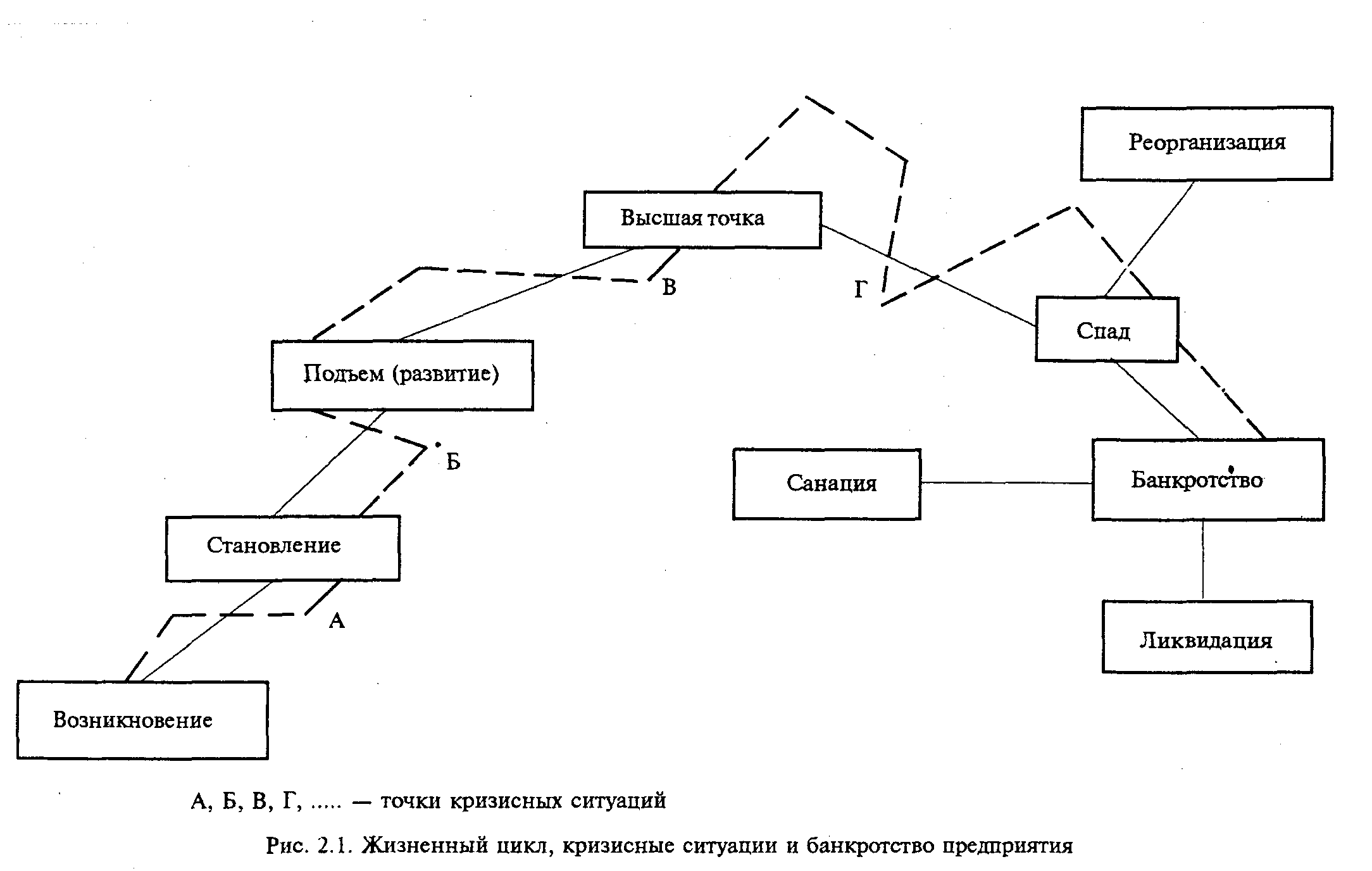

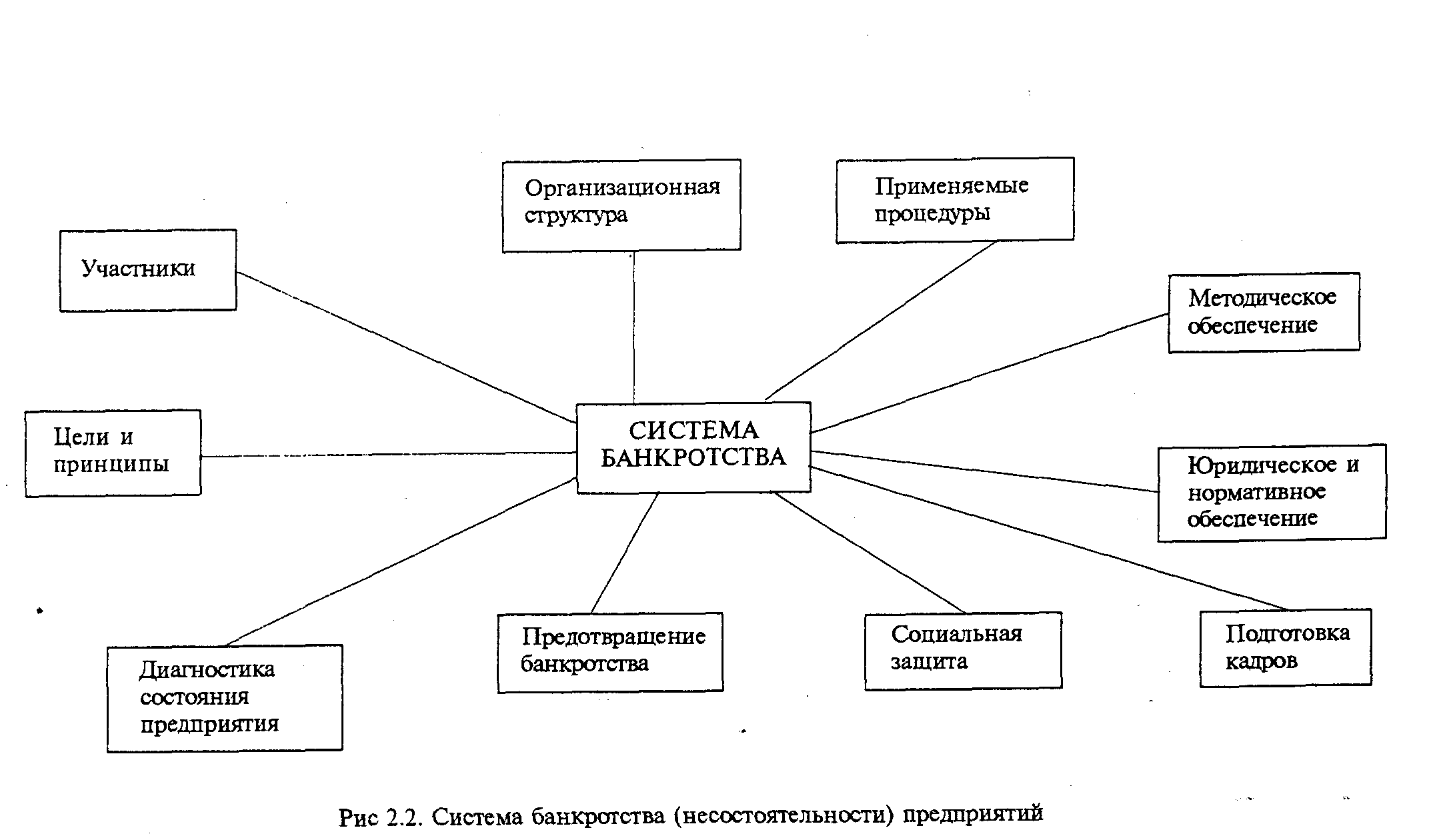

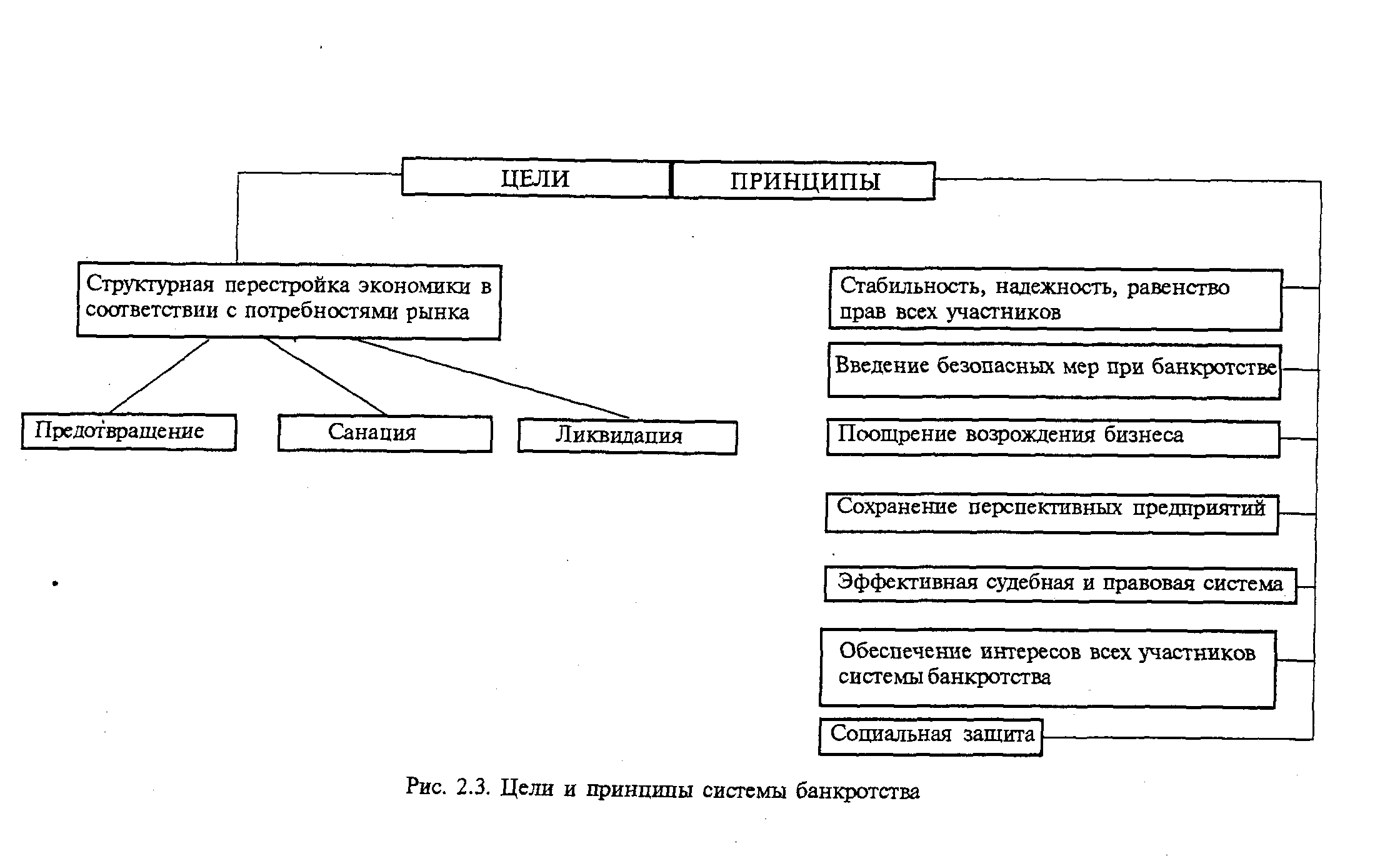

... промышленного потенциала страны. 1.3. Методика анализа финансового состояния предприятия и оценки вероятности банкротства. Как было отмечено ранее, важной составляющей системы антикризисного менеджмента является диагностика финансового состояния предприятия, контроль и своевременное упреждение и предотвращение приближающихся кризисных ситуации. Своевременная и качественная диагностика и ...

... увеличивая число кредиторов. Необходимо наведение порядка до наступления безнадежного положения, когда денег не дают даже на текущую деятельность. И в таком положении оказалась большая часть российских предприятий. 1.4.Антикризисный менеджмент: понятия и инструменты 1.4.1.Понятие, цели и задачи антикризисного менеджмента Антикризисный менеджмент определяется западноевропейскими экономистами, как ...

... ее целям. Кроме того, управление текущими активами может быть эффективным только в том случае, если оно осуществляется в непосредственном сочетании с управлением текущими пассивами. Управление оборотными активами предприятия направлено на формирование их необходимого и достаточного объема с наименьшими затратами и повышения эффективности использования. На первый взгляд может показаться, что ...

... , определяется по формуле: КН = (9) где Сср - средняя себестоимость изделия в незавершенном производстве, руб.; Спр- производственная себестоимость изделия, руб. 2 Анализ материальных ресурсов ОАО «Фабрика» 2.1 Организационно-экономическая характеристика предприятия Открытое акционерное общество «Фабрика» учреждено в соответствии с Указом Президента Российской Федерации № 721 от ...

0 комментариев