Навигация

2.5 Показатели ликвидности

В практике проведения финансового анализа используются следующие показатели:

– коэффициент текущей (общей) ликвидности или коэффициент покрытия;

– коэффициент быстрой ликвидности или «критической оценки»;

– коэффициент абсолютной ликвидности[2].

В нашем примере коэффициент текущей ликвидности составил по состоянию на начало и конец анализируемого периода соответственно 1,39 и 0,01. Это свидетельствует о том, что находящиеся у предприятия оборотные средства не позволяют погасить долги по краткосрочным обязательствам. В результате возникает угроза финансовой стабильности предприятия.

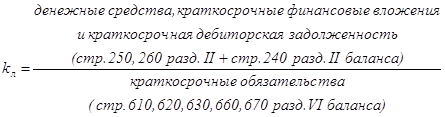

Коэффициент быстрой ликвидности или «критической» оценки определяется как отношение ликвидной части оборотных средств к текущим обязательствам. Рекомендуемое значение данного показателя – не ниже 1[3].

В нашем примере в начале анализируемого периода он был равен 0,08, а к концу – снизился до 0,005. Это свидетельствует о том, что для погашения краткосрочных долгов ликвидных активов недостаточно и, в случае необходимости, предприятие будет вынуждено расплачиваться за счет товарно-материальных запасов. С этой целью надо определить в общем итоге запасов товарно-материальных ценностей долю производственных запасов, незавершенного производства, готовой продукции и товаров, предназначенных для продаж без переработки. Степень ликвидности остатков готовой продукции и товаров, предназначенных для продаж без переработки, с некоторой условностью может быть определена путем сопоставления с оборотом по продажам.

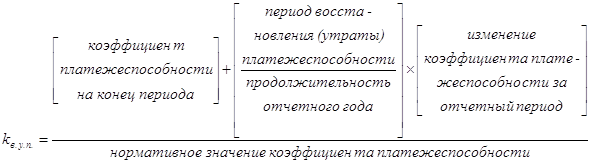

Наиболее ликвидными статьями оборотных средств являются денежные средства, которыми располагает предприятие на счетах в банке и в кассе, а также в виде ценных бумаг. Отношение денежных средств к краткосрочным обязательствам называется коэффициентом абсолютной ликвидности[4]. Это наиболее жесткий критерий платежеспособности, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно табл. 2.7 (см. приложение 7).

Величина денежных средств и краткосрочных финансовых вложений за анализируемый период менялась резко и скачкообразно. На 1 июля 2005 года их сумма составляла 200 тыс. руб., а на 10 октября 2005 года они исчезли полностью. Коэффициент абсолютной ликвидности составил 0,0008 на начало и 0 на конец анализируемого периода табл. 2.8 (см. приложение 8,9,10).

Рассчитанные показатели ликвидности свидетельствуют о критическом положении. Предприятие не имеет денежных средств для оплаты краткосрочных обязательств. Даже при условии поступления денег по дебиторской задолженности предприятие могло бы рассчитаться с кредиторами в конце анализируемого периода лишь на 0,5%. И даже мобилизуя средства, вложенные в материально-производственные запасы, можно рассчитаться с кредиторами по краткосрочным обязательствам только на 1,3%. Однако, даже это равносильно остановке производства. Поэтому предприятие вынуждено будет покрывать часть долгов частью своего недвижимого имущества, а именно, оно сможет покрыть 4,5% от суммы своих краткосрочных обязательств.

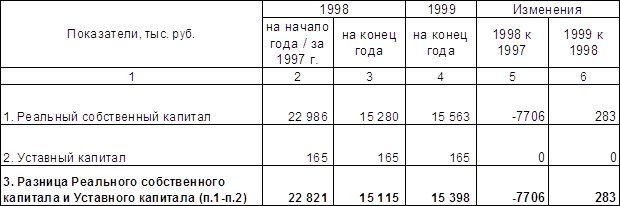

2.6 Показатели финансовой устойчивости

Ухудшение финансового состояния предприятия сопровождается «проеданием» собственного капитала и неизбежным «залезанием в долги». Тем самым падает финансовая устойчивость, т.е. финансовая независимость предприятия, способность маневрировать собственными средствами, достаточная финансовая обеспеченность бесперебойного процесса деятельности[5].

При возникновении договорных отношений между предприятиями у них появляется обоюдный интерес к финансовой устойчивости друг друга как критерию надежности партнера.

Стабильность работы предприятия связана с общей его финансовой структурой, степенью его зависимости от внешних кредиторов и инвесторов. Так, ОАО «Ростов-Хлеб» в процессе своей деятельности помимо собственного капитала привлекало значительные средства, взятые в долг. В связи с этим структура «собственный капитал – заемные средства» имеет значительный перекос в сторону долгов, предприятие может обанкротиться, если сразу несколько кредиторов потребуют возврат своих денег в «неудобное» время.

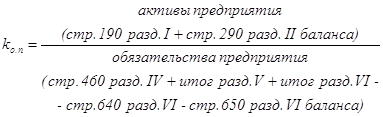

Финансовая устойчивость характеризуется, следовательно, соотношением собственных и заемных средств. Однако этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей, характеризующих состояние и структуру активов предприятия и обеспеченность их источниками покрытия (пассивами).

Коэффициент финансовой зависимости по существу является обратным к коэффициенту автономии. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до единицы (100%), то значит, предприятие полностью финансируется за счет собственных средств. Интерпретация показателя проста и наглядна: коэффициент равный 1,8 (в нашем примере такой была рассчитана величина по состоянию на начало анализируемого периода) означает, что в каждом 1,8 руб., вложенном в активы, 80 коп. были заемными. На 1.07.05 г. зависимость от заемных средств возросла и составила 10,7. А к концу анализируемого периода коэффициент стал равен (-0,06). Коэффициенты автономии соответственно составили 0,56 и (-17,2).

Коэффициент соотношения заемных и собственных средств – это отношение всего привлеченного капитала к собственному:

обязательства

К заемных средств = –

собственный капитал

В наших же расчетах соотношение заемных средств и собственного капитала составило 0.80 и -1.06 (соответственно на начало и конец анализируемого периода), что полностью коррелирует с ранее рассмотренными показателями: коэффициентом автономии и коэффициентом финансовой зависимости.

Коэффициент покрытия инвестиций характеризует долю собственного капитала и долгосрочных обязательств в общей сумме активов предприятия[6]:

собственный капитал + долгосрочные обязательства

К покрытия инвестиций = –

общая сумма капитала

Это более мягкий показатель по сравнению с коэффициентом автономии. В западной практике принято считать, что нормальное значение коэффициента равно около 0.9, критическим считается его снижение до 0.75.

Рассчитанным коэффициент покрытия инвестиций остался примерно на уровне коэффициента автономии, т.е. их значение на начало года равнялось 0.59 и на конец года – (-15,9).

Все вышеперечисленное свидетельствует, что за анализируемый период произошли негативные изменения, особенно четко данная тенденция выражена в III квартале 2003 года. Значительно уменьшилась величина собственного капитала, причем в большей степени это связана с их списанием. Это отрицательно сказалось на текущей производственной деятельности предприятия, и возникла потребность в привлечении краткосрочных заемных средств.

Похожие работы

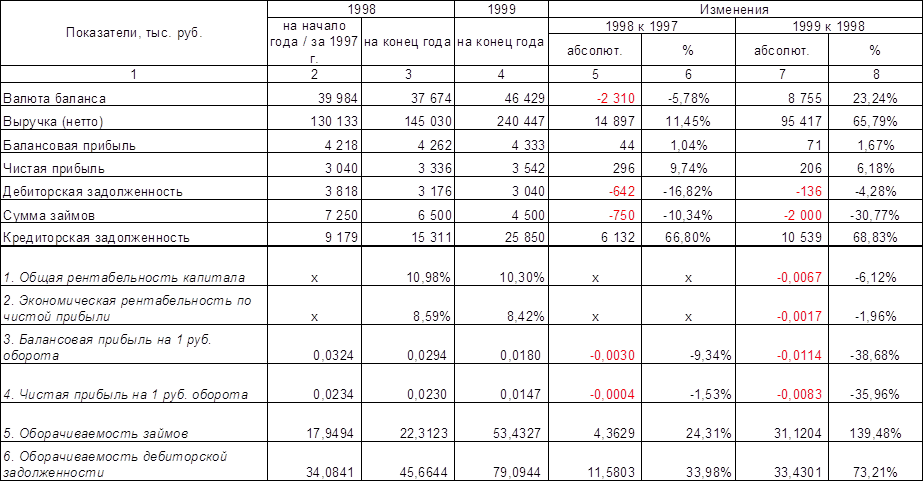

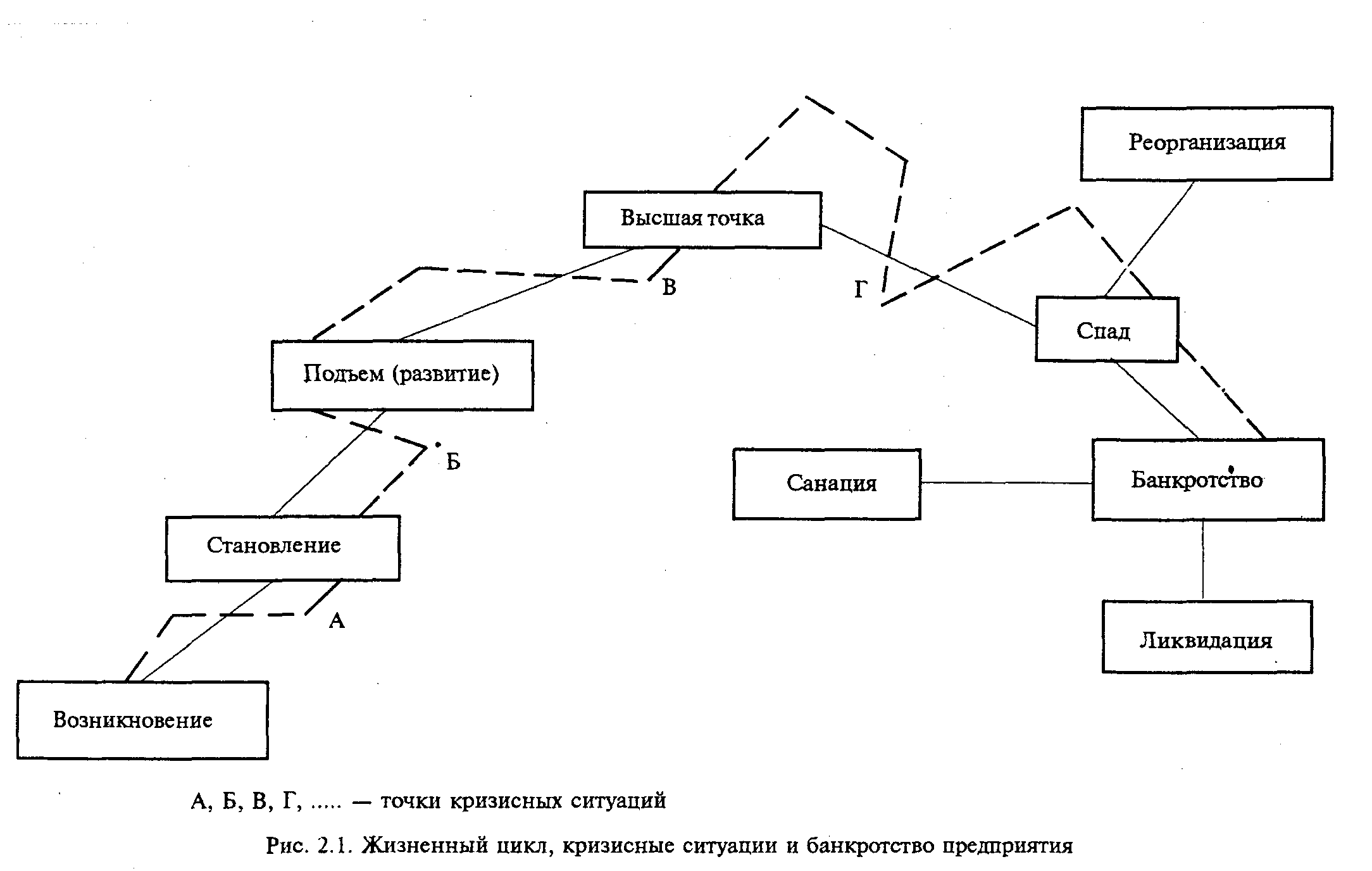

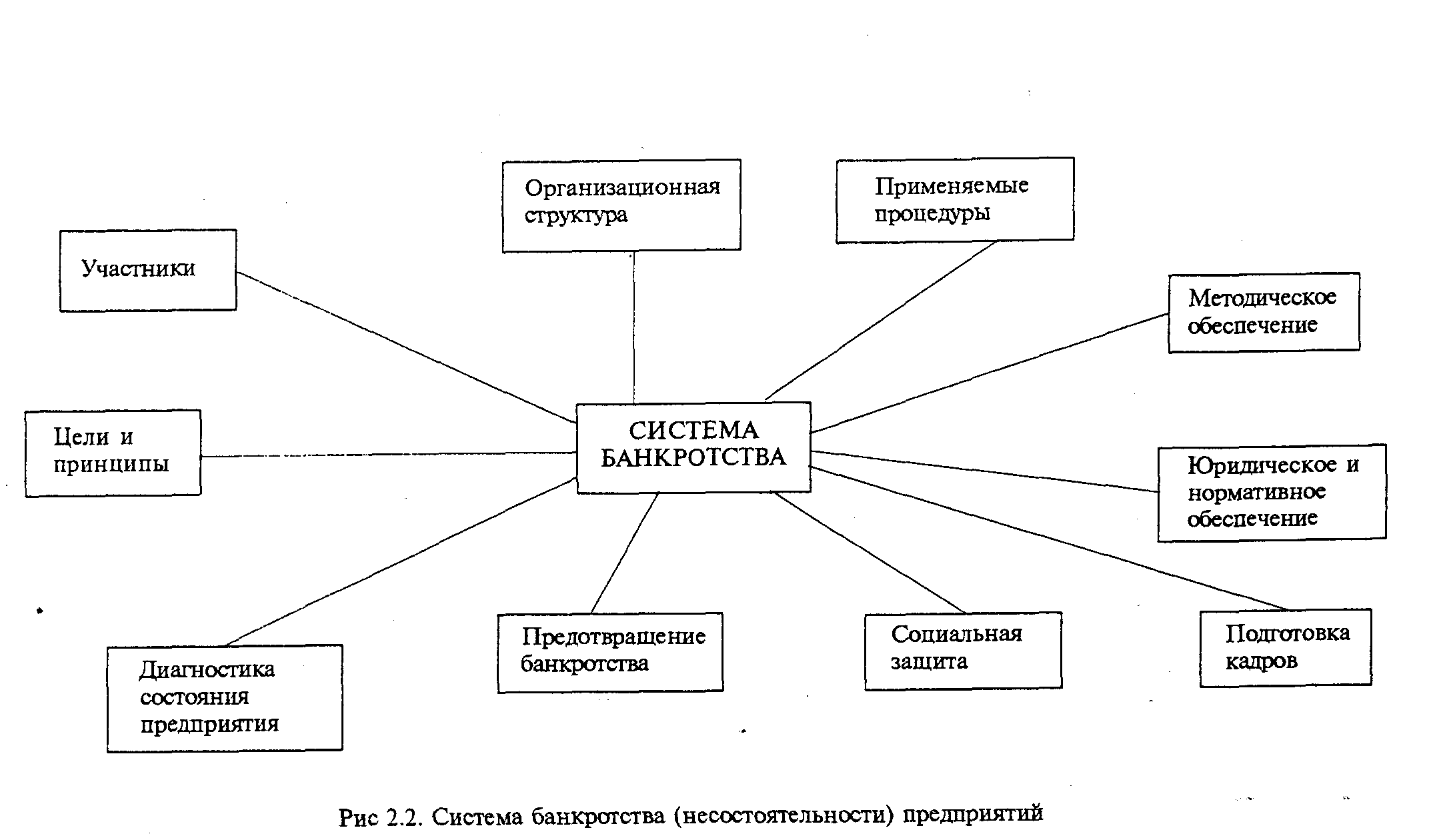

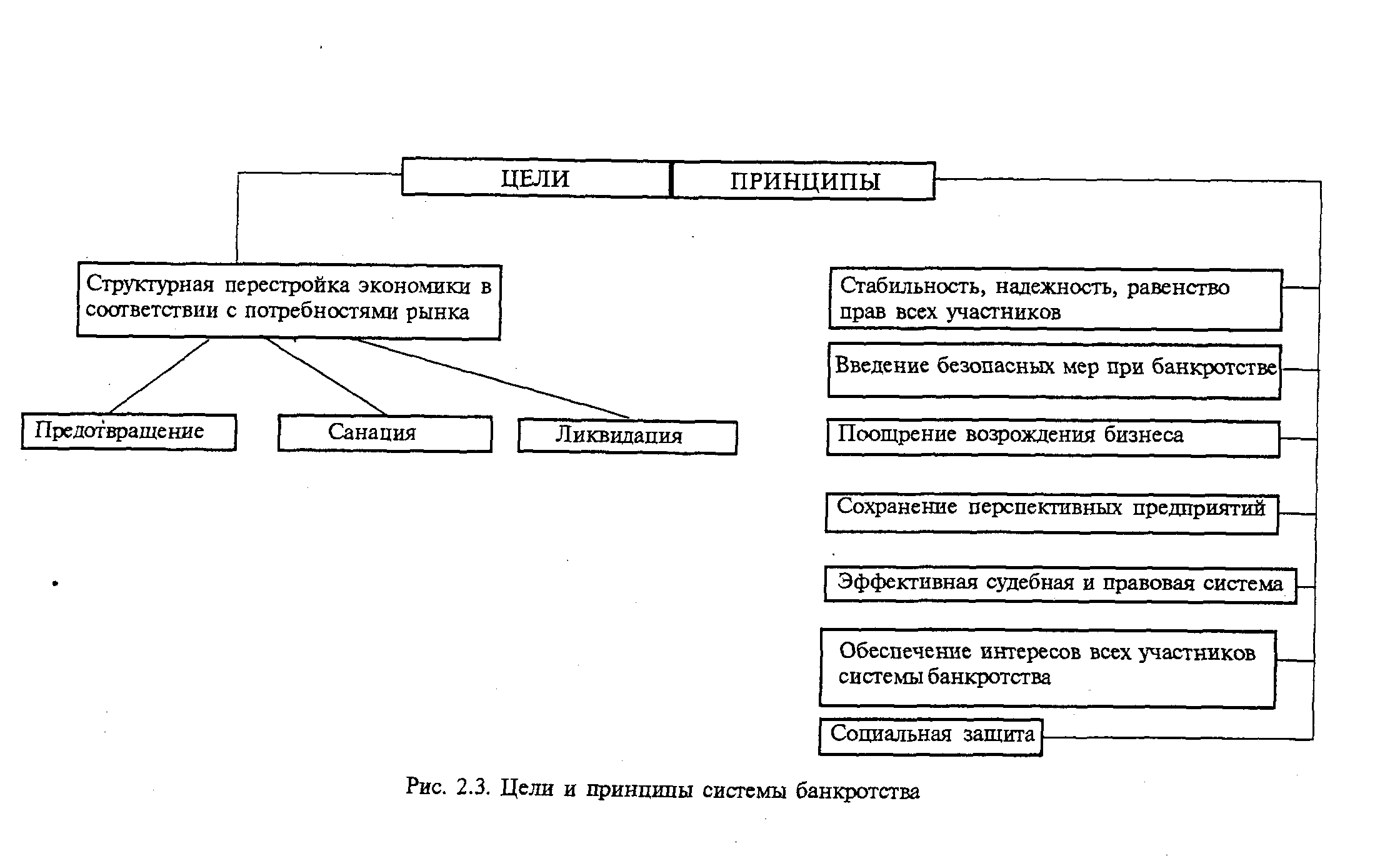

... промышленного потенциала страны. 1.3. Методика анализа финансового состояния предприятия и оценки вероятности банкротства. Как было отмечено ранее, важной составляющей системы антикризисного менеджмента является диагностика финансового состояния предприятия, контроль и своевременное упреждение и предотвращение приближающихся кризисных ситуации. Своевременная и качественная диагностика и ...

... увеличивая число кредиторов. Необходимо наведение порядка до наступления безнадежного положения, когда денег не дают даже на текущую деятельность. И в таком положении оказалась большая часть российских предприятий. 1.4.Антикризисный менеджмент: понятия и инструменты 1.4.1.Понятие, цели и задачи антикризисного менеджмента Антикризисный менеджмент определяется западноевропейскими экономистами, как ...

... ее целям. Кроме того, управление текущими активами может быть эффективным только в том случае, если оно осуществляется в непосредственном сочетании с управлением текущими пассивами. Управление оборотными активами предприятия направлено на формирование их необходимого и достаточного объема с наименьшими затратами и повышения эффективности использования. На первый взгляд может показаться, что ...

... , определяется по формуле: КН = (9) где Сср - средняя себестоимость изделия в незавершенном производстве, руб.; Спр- производственная себестоимость изделия, руб. 2 Анализ материальных ресурсов ОАО «Фабрика» 2.1 Организационно-экономическая характеристика предприятия Открытое акционерное общество «Фабрика» учреждено в соответствии с Указом Президента Российской Федерации № 721 от ...

0 комментариев