Навигация

Конкуренти

2.2.2 Конкуренти

ТОВ “ОЛТА” працює на ринку, який характеризується високим рівнем конкуренції і високою місткістю. За оцінками фахівців, обсяги виробництва металопластикових вікон в Україні щорічно ростуть на 40-60 %. Причому, за словами операторів, ринок ще недавно був насичений у середньому лише на 20-30%.

Зараз у мегаполісах, зокрема в Києві, відбувається вирівнювання попиту та пропозиції. Але це тільки початок розвитку українського ринку – його обсяг оцінюється в 20-30 тис. шт. Хоча Німеччина, де населення усього вдвічі більше, ніж в Україні, щорічно споживає біля 1,2 млн. вікон, Польща (населення приблизно стільки ж, скільки в Україні) - 200 тис. шт., Росія - біля 60 тис. штук [26].

На українському ринку функціонують біля п’ятидесяти західних виробників віконно-дверних металопластикових конструкцій, з яких переважна більшість — компанії з Німеччини.

Наприклад, Rehau розмістила свої офіси, крім Києва, у Дніпропетровську, Одесі, Львові, Сімферополеві і Донецьку. В Одесі і Вінниці є відділення Weiss. Сім регіональних представництв має Kommerling, що відкрив до того ж цілих 5 офісів у Києві.

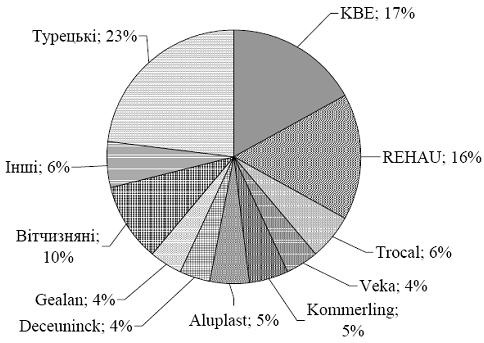

Існуючі конкуренти. Основними конкурентами ТОВ „Олта” є німецькі компанії „Rehau”, “Trocal”, “Veka”, “Kommerling”, “Gealan”, бельгійська компанія “Deceuninck” та група турецьких виробників (рис. 2.2.).

Найнебезпечніших конкурентів можна також визначити виходячи зі статистики використання виробниками вікон профілів різних марок. Конкуренція з боку українських підприємств ВАТ „Завод Надія” (Харків), СП „Вента” (Дніпропетровськ), СП „Гевіс” (Краматорськ) не суттєва. Турецькі виробники займають порівняно велику частку ринку завдяки низьким цінам на продукцію.

Рис.2.2. Конкуренція на ринку віконних профілів в Україні

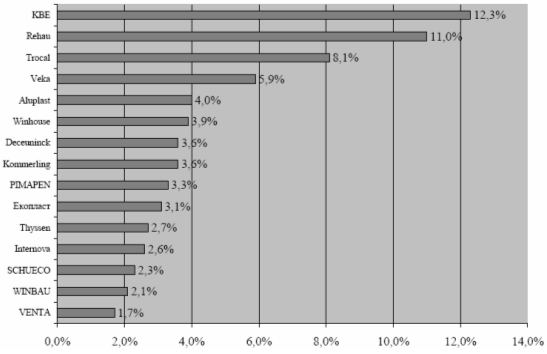

До найбільш масових в Україні експерти відносять німецькі бренди від КВЕ і Rehau, у дорогому сегменті домінують Schuco, Plustec, Trocal. Німецькі компанії "окупували" і ринок фурнітури. Вважається, що найбільша його частина контролюється німецькими Siegenia-Aubi, Winkhaus, Schuring, Roto плюс австрійська Масо.

Рис.2.3. Популярність торгових марок профілів серед виробників вікон

Крім німецьких, активні у віконному бізнесі бельгійські групи, такі, як наприклад Deceunink Group (металопластикові конструкції).

У Deceunink Group входить навіть відома німецька Thyssen Polymer. Активні на ринку Actual, ViennaPlast (Австрія), Horizont (Чехія), Internova (Словаччина), KomPen, Pimapen, Pimas (Туреччина), Panorama (Угорщина), Plastmo (Данія).

Кожна компанія намагається обійти конкурентів за рахунок оригінальних інновацій. Stakusit зайняла не занадто насичену нішу безрамного остеклення і систем захисту від комах. Kommerling пропонує різнокольорові вікна, стійкі до механічних ушкоджень і агресивних середовищ, профілі з підвищеними термоізоляційними властивостями і зміщеними площинами. Компанія Gealan представляє свої шестикамерні вікна.

Перші металопластикові вікна місцевого виробництва з'явилися років 13 назад. Зараз в Україні, за даними Property Times, представлені більш, ніж 1000 виробників ПВХ профілів.

Регіонально віконне виробництво зосереджене навколо мегаполісів, причому понад 200 київських компаній виробляють до 40 % всіх українських вікон [25].

За даними операторів, при всій перспективності і ненасиченості ринку металопластикових конструкцій, в Україні вже зараз спостерігається надлишок операторів по ряду регіонів і напрямків і серйозна боротьба за замовлення.

Споживачі продукції ТОВ «ОЛТА». Сегмент ринку – це сукупність споживачів, які мають високу однорідність ринкової поведінки, чітко відмінної від інших на даному ринку, і яка вимагає специфічного комплексу маркетингу.

Сегментація ринку – це систематичний процес виділення сегментів ринку, які потребують спеціально розробленого комплексу маркетингу і який спрямовано на посилення конкурентних переваг фірми.

Визначення типу ринку ТОВ «ОЛТА» наведено в таблиці 2.20.

Таблиця 2.20

Визначення типу ринку ТОВ «ОЛТА»

| № пп | Ознаки класифікації | Тип ринку |

| 1. | За об’єктами купівлі-продажу | Ринок товарів і послуг |

| 2. | За розміщенням і належністю | Регіональний |

| 3. | За характером споживання | Промисловий |

| 4. | За типом попиту та пропозиції | Ринок покупця |

| 5. | За типом конкуренції | Чиста конкуренція |

Споживачі продукції ТОВ «ОЛТА»: фізичні особи (домогосподарства Києва та Київської області) – 70%; фірми-юридичні особи – 30 %.

Безпосередніми конкурентоми ТОВ «ОЛТА» у виготовленні та монтажі вікон є ТОВ «Рехау», ТОВ НВП “СтеклоПласт”, ТОВ Глассо, Стімекс.

Для виявлення інтенсивності конкуренції на ринку ми скористалися моделлю п’яти сил конкуренції М. Портера. Характеристика дії окремих сил для ТОВ “ОЛТА” наведена в таблиці 2.21.

Використання методу М. Портера показало, що в цілому становище ТОВ “ОЛТА” на ринку є стабільним. Разом з тим, присутні і деякі ризики, серед яких основними є можливість появи на ринку нових конкурентів та можливість підвищення цін постачальників.

Таблиця 2.21

Характеристика окремих сил (за М. Портером) для ТОВ “ОЛТА”

| № | Сила | Характеристика дії | Експертна оцінка за 5-ти бальною шкалою |

| 1 | Ризик входу потенційних конкурентів | Досить високий | 3 |

| 2 | Можливості “торгуватися” (знижу-вати ціни) покупців | Покупці мають обмежені можливості впливати на ціни | 2 |

| 3 | Загрози товарів, що заміщують основний асорти-мент | Практично немає | 4 |

| 4 | Можливості “торгуватися” (під-вищувати ціни) постачальників | Досить високі | 3 |

| 5 | Конкуренція серед існуючих фірм-продавців | Досить висока | 3 |

| Сукупна дія сил | Стабільне становище | 3,0 |

Таблиця 2.22

Аналіз сильних та слабких сторін ТОВ «ОЛТА» у порівнянні з конкурентом

| № п/п | Фактор конкурентоспроможності | «ОЛТА» | «Стекло пласт» | Глассо | Стимекс |

| 1 | Імідж торгової марки матеріалу | 7 | 9 | 6 | 7 |

| 2 | Швидкість доставки товару | 6 | 5 | 5 | 5 |

| 3 | Рекламний бюджет товару | 5 | 9 | 6 | 7 |

| 4 | Ефективність заходів по стимулюванню збуту | 7 | 7 | 8 | 6 |

| 5 | Наявність інвестицій для розширення ринку | 5 | 7 | 6 | 5 |

| 6 | Якість матеріалу | 10 | 10 | 10 | 10 |

| 7 | Наявність власних виробничих потужностей на Україні | 8 | 3 | 7 | 6 |

| 8 | Потужність лінії по виробництву | 7 | 8 | 7 | 6 |

| 9 | Можливості щодо зниження цін | 5 | 5 | 5 | 5 |

| 10 | Кваліфікація збутового персоналу | 8 | 8 | 7 | 7 |

| 11 | Кваліфікація управлінських кадрів | 7 | 8 | 6 | 7 |

| 13 | Розуміння мотивів споживачів | 7 | 8 | 6 | 6 |

| 14 | Відповідність технологій ринковим умовам | 6 | 8 | 6 | 7 |

| 15 | Можливість доступу до цільового ринку | 5 | 4 | 5 | 5 |

| 16 | Наявність каналів розподілу | 5 | 5 | 5 | 5 |

З таблиці 2.22 видно, що ТОВ «ОЛТА» є достатньо конкурентноздатним підприємством та займає провідне місце на ринку. При розширенні асортименту та більшому стимулюванні збуту фірма може зайняти більш вагомі позиції.

ТОВ “ОЛТА” потрібно розробити конкретні стратегії з потенціювання сильних сторін і можливостей за умови врахування й обмеження впливу слабких сторін і загроз, що забезпечить фірмі конкурентні переваги.

0 комментариев