Навигация

Метод расчетной капитализации

1. Метод расчетной капитализации.

2. Метод группировок.

3. Практическая реализация основных положений инвестиционной стратегии корпорации 3.1. Основные критерии принятия решения на инвестирование Эффективность и внешняя среда

Эффективность инвестиционной деятельности весьма важно рассматривать не только как конечный результат используемых в инвестиционном процессе ценностей (хотя это в действительности так и происходит), но и как процесс, имеющий множество внешних воздействий. В общем смысле эффективность инвестиционной деятельности – есть отношение конечной стоимости имеющихся в распоряжении инвестора инвестиционных ценностей к их первоначальной стоимости. Даже с чисто математической точки зрения можно видеть, что все то, что влияет на входные или на выходные параметры, вызывает изменения в эффективности. Это означает, что наряду с инвестиционным процессом необходимо рассматривать входные величины, выходные величины, а также любые влияющие на них факторы внешней среды.

На рис. 3.1 инвестиционный процесс показан с точки зрения системного подхода. Здесь видно, что на эффективность влияют многочисленные факторы, действующие как во внешней среде, так и в ходе инвестиционного процесса. Поскольку все эти факторы влияют и друг на друга, то можно сказать, что ясных, абсолютных путей к повышению эффективности не существует. Многие попытки повышения эффективности, как правило, проваливаются именно потому, что менеджмент корпорации не смог предвидеть возможных результатов предпринятых ими усилий.

Эффективность инвестиционной деятельностиПоскольку понятие эффективности инвестиционной деятельности корпораций весьма размыто, по нашему мнению, необходимо определить основные понятия эффективности, относящиеся к инвестиционной стратегии корпораций.

Рис. 3.1. Инвестиционный процесс

Текущая эффективность инвестиций – текущая рыночная стоимость инвестиционных ценностей, которыми распоряжается корпорация (на которые у корпорации есть право собственности в соответствии с ГК РФ), деленная на суммарные затраты корпорации (возможно, дисконтированные с учетом реальной доходности по безрисковым инвестиционным операциям) по приобретению данных инвестиционных ценностей.

Эффективность инвестиционного портфеля – совокупная стоимость инвестиционных ценностей при ликвидации инвестиционного портфеля, деленная на сумму затрат по формированию и текущему управлению инвестиционным портфелем.

В связи с вышесказанным, экономическая эффективность характеризуется относительной величиной, представляющей соотношение реального экономического эффекта (текущего или ликвидационного) и авансированных затрат или экономического эффекта и текущих затрат [1]. Это соотношение может быть как прямым (величина, выражающая экономический эффект, находится в числителе дроби, т. е. можно определить, какой эффект получен на единицу произведенных затрат), так и обратным (когда величина, выражающая экономический эффект, находится в знаменателе дроби, т.е. можно определить, сколько средств затрачено на получение единицы экономического эффекта) [2].

Авансированные затраты показывают, чем располагала корпорация в конкретном периоде [2], то есть авансированные затраты позволяют косвенно оценить инвестиционный потенциал корпорации. Текущие затраты выражаются в виде накопленных итогов (затраты рабочего времени, затраты материалов на производство, затраты на куплю-продажу финансовых активов и т. д.) [4].

Общий экономический эффект от инвестиций может представлять результат всей инвестиционной деятельности корпорации. Общий экономический эффект характеризуется абсолютной величиной, причем как совокупная стоимость инвестиционных ценностей – величиной положительной, а как прибыль – может быть и отрицательной (убытки) [4].

Эффективность инвестиционной деятельности корпорации можно представить в следующем виде [4, 5, 17, 26]:

,

(3.1)

,

(3.1)

где

Э – эффективность;

Р – полученный результат;

З – затраты для получения результата.

Для предварительной и самой общей оценки эффективности инвестиционной деятельности корпорации, можно применять показатель ресурсной доходности корпорации (ДРК).

, (3.2)

, (3.2)

где

ВА' – совокупные активы корпорации, уменьшенные на величину убытков;

ВП' – совокупные пассивы корпорации, уменьшенные на величину прибыли.

Формула (3.2) требует некоторого пояснения. В отечественной бухгалтерской практике стоимость совокупных активов равна стоимости совокупных пассивов и составляет баланс корпорации. Однако, в балансе всегда отражается и прибыль и убытки, причем убытки отражаются в активе, а прибыль – в пассиве баланса. При этом, при наличии убытков корпорация никогда не показывает прибыль и наоборот. В этой связи, и в соответствии с (3.2), если корпорация несет убытки, то совокупные активы, уменьшенные на величину убытков (ВА') будут меньше совокупных пассивов, уменьшенных на величину прибыли (ВП'), поскольку прибыль равна нулю. То есть, ресурсная доходность корпорации меньше единицы, в обратном случае – больше. А значение ДРК позволяет определить степень убыточности или прибыльности ресурсов корпорации.

Для более точного расчета показателя эффективности воспользуемся затратной формулой, основанной на формуле (3.1). В качестве экономического эффекта от инвестиционной деятельности примем сумму чистой прибыли (ЧП) корпорации за исследуемый период, а в качестве затрат – все затраты корпорации за исследуемый период в соответствии со счетом прибылей и убытков. Таким образом, эффективность инвестиционной деятельности корпорации можно измерить по следующей формуле [19, 87]:

| ЧП Э = ––––– . (3.3) З |

Для внешних по отношению к корпорации лиц информация об эффективности инвестиционного процесса и, как следствие, об эффективности функционирования корпорации, необходима для сравнения различных корпораций между собой для выбора наиболее привлекательных для акционеров объектов инвестиций.

В инвестиционном процессе постоянно присутствует множественность вариантов инвестирования. Поэтому, для повышения эффективности инвестиционного процесса, необходимо осуществлять инвестиции только в соответствии с прогнозируемым уровнем доходности от конкретной инвестиционной ценности. Для иллюстрации оценки эффективности с использованием методик, предложенных во второй главе рассмотрим следующие гипотетические примеры.

Допустим, что корпорация заинтересована в начале производства определенного вида продукции. Имеются финансовые ресурсы в достаточном количестве, необходимо выбрать один из вариантов инвестирования из нескольких возможных:

¨ покупка контрольного пакета акций существующего завода, производящего данный вид продукции;

¨ строительство нового завода по производству данного вида продукции;

¨ покупка недостроенных мощностей в подходящем регионе и дооснащение их оборудованием для производства необходимой продукции.

Перед расчетом необходимых показателей стоимости и привлекательности того или иного варианта, по нашему мнению, необходимо провести предварительный эмпирический или экспертный анализ привлекательности варианта инвестиций. Для этого по каждому рассматриваемому варианту представляется целесообразным оценить "плюсы" и "минусы" для выбора варианта или вариантов и расчета показателей.

Варианты будем рассматривать по порядку. Для рассмотрения необходимо сформулировать вопросы, на которые в ходе проведения экспертной оценки должны быть получены положительные или отрицательные ответы. Первоначальная экспертная оценка будет проводиться по бинарному принципу, то есть допускаются ответы "да / нет", "лучше / хуже".

Как правило, вопросы упорядочиваются по приоритетности для корпорации. По нашему мнению, вопросы должны быть следующими:

1. Соответствует ли производство интересующей продукции инвестиционной стратегии корпорации?

2. Пользуется ли интересующая продукция спросом на внутреннем и внешнем рынках?

3. Существуют ли заводы, производящие интересующий вид продукции, на территории России?

4. Есть ли в структуре корпорации предприятия, производящие продукты-заменители или продукцию, аналогичную интересующей?

5. Наносят ли существующие технологии производства интересующей продукции вред окружающей среде?

6. Существуют ли технологии производства лучшие чем используемые на существующих заводах?

7. Выгоднее ли строить новый завод чем купить существующий?

8. Выгоднее ли купить существующий завод чем строить новый?

9. Выгоднее ли строить новый завод на базе существующих недостроек?

Допустим, для опроса приглашены пять экспертов, которые дали следующие ответы на поставленные вопросы (табл. 3.1).

Таблица 3.1

Ответы экспертов

| Э. 1 | Э. 2 | Э. 3 | Э. 4 | Э. 5 | |

| В. 1 | да | да | да | да | да |

| В. 2 | да | да | да | да | да |

| В. 3 | да | да | да | да | да |

| В. 4 | нет | нет | нет | нет | нет |

| В. 5 | нет | нет | нет | нет | нет |

| В. 6 | да | да | нет | нет | – |

| В. 7 | да | нет | нет | – | да |

| В. 8 | нет | да | да | – | нет |

| В. 9 | нет | нет | нет | нет | нет |

В ходе проведенного опроса принципиальные разногласия у экспертов возникли только при определении выгодности варианта инвестирования. При этом, выгодность производства в принципе признана всеми экспертами. Также, все эксперты отрицательно относятся к строительству завода на базе существующих недостроек. Это обосновывается следующим:

¨ возможные недостатки существующих на недостройках систем коммуникаций;

¨ жесткие рамки возведенных построек;

¨ возможность неблагоприятной реакции населения и др.

Средства, направленные на дополнительное изучение данных оснований, сильно удорожают проект, поэтому от организации производства на базе существующих недостроек решено отказаться. Высшее руководство корпорации на основании результатов экспертной оценки принимает решение о принципиальной возможности осуществления инвестиций в производство интересующего вида продукции и, вследствие этого, о проведении исследований при выбору одного из двух оставшихся вариантов, поскольку эти варианты одобрены экспертами в равной степени. В этой связи, следующий этап инвестиционного исследования заключается в расчете показателей экономической эффективности по каждому из рассматриваемых вариантов. Этому посвящены следующие параграфы работы.

3.2. Разработка инвестиционного проекта Общие предпосылки инвестиционного проектаВ связи с изменением экспортной политики руководство сырьевой корпорации принимает стратегическое решение об изменении структуры экспорта. Суть решения состоит в том, чтобы перейти от экспорта первичных ресурсов к экспорту продуктов переработки сырья. Такая задача может быть актуальной для многих сырьевых корпораций уже в самое ближайшее время из-за того, что цены, например на нефть, подвержены в последнее время серьезным колебаниям, вызванным различными мировыми финансовыми и политическими кризисами.

В этой связи руководством корпорации поставлена задача по строительству завода для переработки сырья и изготовления конечных продуктов (для нефтедобывающей отрасли это могут быть: бензин, мазут, горюче-смазочные материалы, для газодобывающей: метанол, формалин и т. д.).

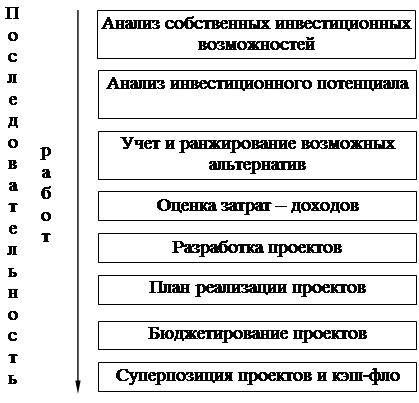

В свете этого необходимо разработать инвестиционный проект по строительству такого завода. Сущность проекта заключается в составлении плана финансовых потоков инвестиционного процесса с целью минимизации расходов.

Первой стадией реализации данного инвестиционного проекта является оценка потенциальной емкости рынка. Необходимо отметить, что для полноты анализа необходимо сравнивать ситуацию, которая возникнет после реализации проекта с ситуацией, если проект не будет реализован.

По оценкам западных аналитических агентств (Bonner & Moore) спрос на метанол будет оставаться высоким и стабильным как минимум до конца тысячелетия. Традиционно, динамика спроса на метанол напоминает динамику роста валового внутреннего продукта (ВВП). Как правило объем производства метанола ниже объемов спроса на него, поэтому у производителей есть определенные резервы роста объемов производства, ограниченные лишь наличием производственных мощностей.

Таким образом, можно сделать два вывода:

¨ во-первых, потребность в метаноле в 1998 году может повыситься по сравнению с 1997 годом;

¨ во-вторых, достаточно высокая потребность одним заводом покрыта не будет.

Как следует из оценок западных аналитических агентств объем производства метанола меньше, чем объем потребностей, поэтому конкуренция на объемы спроса влияет мало.

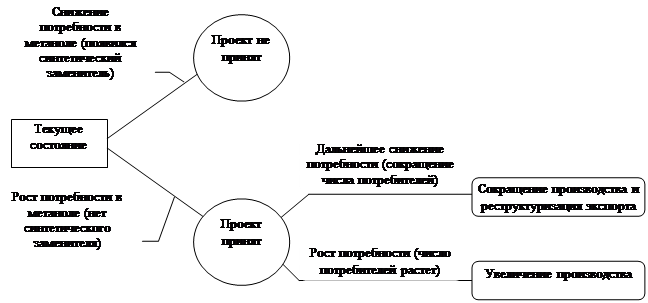

Рис.3.2. Вероятностный граф изменения потребности в промышленном метаноле

Рис.3.3. Дерево решений по проекту производства и сбыта промышленного метанола

Однако, для обоснования принятия решения по строительству завода необходимо спрогнозировать наиболее вероятные варианты развития событий (рис. 3.2).

Оптимальный вариант управленческого решения находится по формуле:

max Э = max (Эj+Э*j-1),

где

Э – эффективность варианта решения;

Э*j-1 – максимальная эффективность, полученная при принятии решении на этапе (j-1);

Эj – эффективность полученная при принятии решении на этапе j.

Отметим, что Эj определяется с учетом вероятности ее получения, и выражается в прибыли, которую возможно получить, если будет принято данное управленческое решение (рис. 3.3). Альтернативные варианты решений принимаются после оценки вероятностей наступления событий, отображенных в вероятностном графе.

Данная модель принятия управленческих решений часто бывает достаточно эффективной в самых различных финансовых и инвестиционных ситуациях. Единственный ее недостаток заключается в затруднительности определения вероятностей наступления различных событий. Для этого часто применяют так называемый экспертный метод, но его использование в данном случае является неэффективным.

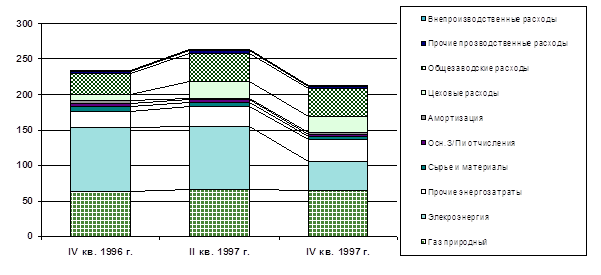

Структура затрат и сырьевая база производства метанола может быть проанализирована по типовым технологическим картам предприятий - производителей метанола. Для анализа сырьевой базы можно использовать динамику структуры затрат на производство метанола (рис. 3.4), как первоосновы многих наименований продукции самого предприятия и предприятий других отраслей, выпускающих синтетические каучуки, смолы и волокна, пластмассы и моторные топлива.

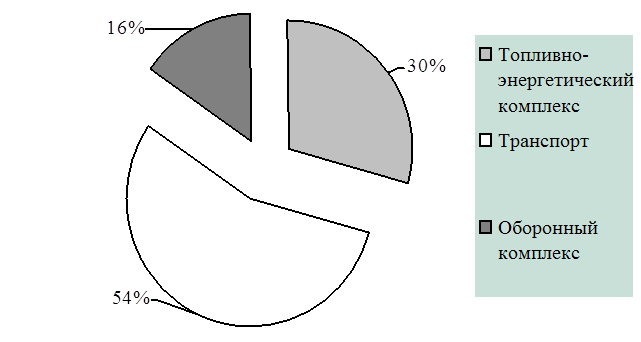

Рис. 3.4. Структура затрат на производство метанола в 1997 году

Как видно из рисунка 3.4 более 50% всех затрат составляют затраты на природный газ и электроэнергию. Обеспеченность проектируемого предприятия основными видами сырья может быть оценена руководством корпорации как стабильная, так как поставщиком природного газа является корпорация-инвестор, а поставщики электроэнергии, как правило, работают на сырье, поставляемом корпорацией-инвестором.

То есть, необходимые условия для разработки и реализации инвестиционного проекта по строительству завода по производству метанола соблюдены и имеют благоприятную для корпорации-инвестора динамику.

Однако, выполнения необходимых условий для принятия положительного решения о начале проекта недостаточно, другой стороной или следующим шагом анализа проекта является оценка его эффективности, которая подробно рассмотрена далее.

Оценка эффективности проектаНа следующем шаге анализа необходимо определить инвестиционную и коммерческую эффективность проекта. В соответствии с принятой практикой инвестиционный проект обычно исследуется в динамике за период, охватывающий фазу капитального строительства и фазу производства продукции до его ликвидации. Поэтому, исходные данные должны отражать временную динамику реализации проекта и должны давать представление об экономической конъюнктуре, непосредственно связанной с производством и сбытом продукции: рынки сбыта, возможная конкуренция, тенденции изменения цен на производственную продукцию, основное сырье и материалы, тенденции изменения других затрат. Кроме того, они должны учитывать вероятные сценарии общеэкономического развития, которые находят свое отражение в инфляции, тенденциях изменения ставки банковского процента по различным видам кредита, курса рубля по отношению к доллару и других показателей. При оценке инвестиционной и коммерческой эффективности необходимо использовать показатели ЧДД, ИД и ВНД.

Основываясь на отечественном и зарубежном опыте можно предполагать, что возможно построить завод в течение 28 месяцев после подписания контракта на строительство. Планируемый объем производства – 468 тыс. тонн метанола в год.

Предварительная сметная стоимость строительства составляет 145 млн. долл. США. Предварительный срок привлечения средств составляет 12 лет, причем выплата кредитов будет производиться после начала производства. Эти условия кредитования предлагают для строительства заводов по производству экспортных товаров, производимых в России, зарубежные банки.

Основные поставщики оборудования и подрядчики на строительство как правило в проектах стоимостью более 100 млн. долл. США определяются с помощью тендеров. Это позволяет достичь минимально возможного уровня затрат на реализацию проекта, а также установить заменяемую стоимость завода на случай его дальнейшей продажи. Тендер может проводиться в несколько этапов, в виде открытого или закрытого конкурса.

К участию в тендере допускаются юридические и физические лица, признанные в соответствии с законодательством о приватизации покупателями и представившие в оговоренные в информационном сообщении сроки оформленные надлежащим образом нижеследующие документы:

¨ заявку;

¨ заверенную банком копию платежного документа, подтверждающую внесение задатка на расчетный счет продавца;

¨ предложение о покупке, запечатанное в отдельном конверте;

¨ надлежащим образом оформленную доверенность на имя представителя;

¨ документы, подтверждающие полномочия руководителя;

¨ заверенные нотариально копии учредительных документов, включая все изменения и дополнения;

¨ справку, подтверждающую размер доли государства, органов государственной власти и местного самоуправления, общественных организаций (объединений), благотворительных и иных общественных фондов в их уставном капитале;

¨ копии балансовых отчетов за последние три года деятельности;

¨ справку из налоговой инспекции по установленной форме в случае совершения сделки на сумму более 10 000 минимальных размеров оплаты труда.

При регистрации заявителю выдается уведомление (с указанием времени регистрации заявки), с получением которого он приобретает статус участника аукциона.

Общие условия проведения тендеров не являются коммерческой тайной, они могут быть доведены до сведения потенциальных участников различными способами. По нашему мнению, необходимо проводить два тендера:

¨ строительный подряд;

¨ поставка производственного оборудования.

Однако, предпочтение может быть отдано и инжиниринговой фирме, которая обеспечит весь комплекс услуг. Основным критерием может быть соотношение "цена / качество" или "цена / срок строительства завода". Несомненно, что предлагаемые условия должны быть рассмотрены квалифицированной комиссией в заранее определенный срок.

При опросе комиссия может высказывать свое мнение в виде экспертной оценки мнений экспертов. Российская специфика диктует именно такой подход для избежания коррупции и предвзятого отношения к потенциальным подрядчикам. Основными вопросами для экспертной оценки, по нашему мнению, могут быть следующие:

¨ рыночная репутация подрядчика;

¨ опыт участия в подобных проектах;

¨ сметная стоимость услуг подрядчика;

¨ срок выполнения и график оплаты услуг по подряду;

¨ возможность привлечения связанных кредитов под осуществление проекта.

Ранжировав подрядчиков - участников тендера в соответствии с оценками экспертов, можно получить ответ на поставленный вопрос: с кем подписывать инвестиционный договор. В договоре определяются условия финансирования, сроки строительства, объемы производства на поставляемом оборудовании. После завершения тендерного этапа начинается деятельность по реализации проекта.

Таким образом, основные условия финансирования, сроки строительства, и объемы производства определены. Всю деятельность по реализации проекта можно разбить на 2 группы: инвестиционную и операционную. К инвестиционной деятельности относится деятельность по строительству и организации производства. К операционной деятельности относится деятельность, непосредственно связанная с производством метанола.

Таблица 3.2

Показатели эффективности проекта

| Период | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | 8 год | 9 год | 10 год | 11 год | 12 год |

| Инвестиции нарастающим итогом, тыс. $ | 64440 | 128880 | 144990 | 144990 | 144990 | 144990 | 144990 | 144990 | 144990 | 144990 | 144990 | 144990 |

| Проценты | 861 | 2080 | 2732 | 2555 | 2297 | 2020 | 1724 | 1407 | 1066 | 702 | 311 | 0 |

| Объем пр-ва, тыс. т | 47 | 117 | 117 | 117 | 117 | 117 | 117 | 117 | 117 | 117 | ||

| Выручка, тыс. $ | 7020 | 17550 | 17550 | 17550 | 17550 | 17550 | 17550 | 17550 | 17550 | 17550 | ||

| Погашение кредита нарастающим итогом, тыс. $ | 0 | 0 | 7371 | 31941 | 56511 | 81081 | 105651 | 130221 | 154791 | 179361 | 203931 | 228501 |

| Остаток кредита, тыс. $ | 66151 | 137056 | 156375 | 142389 | 127399 | 111331 | 94109 | 75649 | 55862 | 34654 | 11922 | -12335 |

Результаты расчета показателей коммерческой и инвестиционной эффективности целесообразно представить в виде таблицы (табл. 3.2), в которой отображены планируемые потоки денежных средств от всех видов деятельности, а также рассчитаны основные показатели.

Проценты по кредиту формируются по схеме сложного процента по ежеквартальной ставке:

7% / 4 = 1,75%,

где

7% – ставка LIBOR (4%) + 3%.

При условии направления на погашение кредита и процентов по нему 35% ежеквартальной выручки, можно рассчитать значения основных показателей, характеризующих проект.

Чистый дисконтированный доход по проекту может равен 12 235 тыс. $, что свидетельствует о его общей прибыльности, то есть проект может быть принят к инвестированию.

Уровень индекса рентабельности (ИД) равный 1,57 показывает достаточно высокий уровень прибыльности проекта. Уровень ВНД показывает, что проект может быть осуществлен и при возрастании фактора дисконтирования до 16%.

Таким образом, рассматриваемый проект может быть классифицирован как долгосрочные, среднедоходные, среднерисковые инвестиции. С точки зрения инвестиционной стратегии корпорации данный проект является основой для формирования инвестиционного портфеля среднего роста.

Для рассматриваемого проекта можно выделить следующие основные виды рисков, которые необходимо минимизировать:

¨ риск нежизнеспособности проекта;

¨ налоговый риск;

¨ риск неуплаты задолженностей.

Риск нежизнеспособности проектаЕго сущность заключается в том, что руководство корпорации должно быть уверено, что предполагаемые доходы от проекта будут достаточны для покрытия затрат, выплаты задолженностей и обеспечения окупаемости любых капиталовложений в рамках проекта.

Налоговый рискНалоговый риск включает:

¨ невозможность гарантировать налоговую скидку из-за того, что проект не вступит в эксплуатацию к определенной дате;

¨ потерю выигрыша на налогах из-за того, что руководство корпорации прекратило работы над уже функционирующим, но экономически не оправдавшим себя проектом;

¨ изменение налогового законодательства, например, увеличение налога на имущество или изменение плановой нормы амортизации перед тем как запустить проект в эксплуатацию;

¨ решения налоговой службы, понижающие налоговые преимущества в результате осуществления проекта.

Риск неуплаты задолженностейДаже у эффективных проектов может наблюдаться временное снижение доходов из-за краткосрочного падения спроса на производимый продукт, либо из-за снижения цен из-за перепроизводства продукта на рынке. Чтобы защитить любого инвестора от таких неожиданностей, предполагаемые ежегодные доходы от проекта должны жестко перекрывать максимальные годовые выплаты по задолженностям. После осуществления корпорацией надежных мер по снижению риска неуплаты задолженностей, руководство корпорации может принять соответствующие гарантии частичных или полных выплат задолженностей в определенные этапы технологического цикла или в процессе реализации продукции.

Поэтому, программа по минимизации рисков должна быть четко проработанной, выполнимой и не снижать эффективности технологического цикла. Один из возможных вариантов программы по минимизации рисков представлен в табл. 3.3.

Таблица 3.3

Программа минимизации рисков

| Вид риска | Р | А | Кваж | Способ минимизации |

| I. Риск нежизнеспособности проекта | ||||

| 1) риск появления инновации (разработка синтетического заменителя метанола) | 0,25 | 0,2 | 0,05 | Популяризация натуральных тканей |

| 2)Риск срыва поставок по вине подрядчика | 0,2 | 0,1 | 0,02 | Поиск нескольких альтернативных поставщиков |

| II. Отмена налоговых льгот из-за задержки окончания проекта | 0,2 | 0,5 | 0,1 | Разработка нескольких сценариев реализации проекта |

| III. Риск неуплаты задолженностей | 0,35 | 0,2 | 0,07 | Получение гарантии банка-партнера |

Условные обозначения в таблице 3.3:

Р – вероятность наступления риска;

А – актуальность риска для данного вида проекта;

Кваж – коэффициент важности рассчитывается по формуле:

Кваж = Р * А.

Также в ходе анализа риска должны рассматриваться следующие виды внешних и внутренних воздействий, которые могут повлиять на эффективность работы завода:

1. Изменение ставки сравнения (инфляции) – по результатам анализа эффективности можно сделать вывод, что функционирование завода эффективно даже при 16% инфляции в долларовом эквиваленте.

2. Снижение выручки от реализации возможно до 35% от плановой.

3.3. Приобретение пакета акций предприятияНесмотря на то, что проект строительства нового завода достаточно эффективен, руководством корпорации может рассматриваться вариант не только строительства, но и приобретения контрольного или всего пакета акций уже действующего завода. В результате такого приобретения действующий завод становится одной из составляющих корпорации, то есть происходит поглощение корпорацией действующего завода.

Исследование юридических аспектов поглощения выходит за рамки настоящей диссертации, хотя основные положения поглощения описаны в Федеральном законе "Об акционерных обществах". Мы же остановимся на экономических аспектах данной операции и исследуем ее эффективность. Рассмотрим оценку стоимости пакета акций предприятия при его поглощении корпорацией. Предприятие функционирует в нефтедобывающей отрасли. Все цифры относительно стоимости являются гипотетическими.

Техника предварительного сравнительного анализа компанийПеред проведением анализа стоимости пакета акций необходимо установить исходные данные отношении изучаемой компании. Для анализа можно предположить следующее:

а) общие запасы поглощаемого предприятия (то есть, 100% всех дочерних предприятий) – 274 620 тыс. баррелей;

б) запасы, на которые у него есть права – 165 500 тыс. баррелей.

Сравнения делаются на основании запасов АВС1 (табл. 3.4).

Нижний предел (Предприятие 3 – $0,24 / баррель);

Подразумеваемая стоимость изучаемой компании –

0,24 * 329,5 = $79,8 млн.

Таблица 3.4

Стоимость предприятия / запасы общие

| Предприятия | Общие запасы, тыс. баррелей | Стоимость компании, тыс. $ | Отношение, $/баррель |

| Предприятие 1 | 678 677 | 542 942 | 0,80 |

| Предприятие 2 | 158 796 | 50 815 | 0,32 |

| Предприятие 3 | 112 519 | 27 005 | 0,24 |

| Предприятие 4 | 134 611 | 74 036 | 0,55 |

| Предприятие 5 | 617 515 | 191 430 | 0,31 |

| Среднее | 0,44 |

Верхний предел (среднее всех предприятий – $0,44 / баррель);

Подразумеваемая стоимость изучаемого предприятия –

0,44 * 274,6 = $121 млн.

Таблица 3.5

Стоимость предприятия / предоставленные запасы

| Предприятия | Предоставленные запасы, тыс. баррелей | Стоимость компании, тыс. $ | Отношение, $ / баррель |

| Предприятие 1 | 678 677 | 542 942 | 0,80 |

| Предприятие 2 | 158 796 | 50 815 | 0,32 |

| Предприятие 3 | 101 146 | 53 607 | 0,53 |

| Предприятие 4 | 212 306 | 233 537 | 1,10 |

| Предприятие 5 | 716 092 | 637 322 | 0,89 |

| Среднее | 0,73 |

При расчете нижнего предела исключаются Предприятие 1 и Предприятие 2, так как предоставленные им запасы равны их общим запасам. В качестве нижнего предела используются параметры Предприятия 3.

Используя ту же методику, что и в предыдущем вычислении (по 100% запасов) подразумеваемая стоимость изучаемой корпорации является следующей:

Нижний предел – $87,7 млн.

Верхний предел – $121 млн.

Естественно, имеются определенные ограничения в отношении таких показателей как "стоимость предприятия / запасы". Например, они не различают качественную разницу по активам, а также не различают разницу между компаниями с различными этапами разработки активов. Однако, она должна рассматриваться как сопутствующая методу ДПС.

Предварительный сравнительный анализ операцийДля анализа операций используется последняя по времени сделка по приобретению пакета акций аналогичной компании. В рассматриваемом примере, предположим, что пакет приобретается на следующих условиях (табл. 3.6).

Таблица 3.6

Основные условия сделки

| Показатель | Значение |

| Сумма, выплаченная за пакет, тыс. $ | 72 573 |

| Приобретаемый пакет акций | 45% |

| Подразумеваемая стоимость приобретаемого предприятия, тыс. $ | 161 273 |

| Запасы приобретаемого предприятия, тыс. баррелей | 293 225 |

| Подразумеваемая стоимость / запасы | 0,55 |

В этом случае приобретаемое предприятие в рассмотренном примере будет оцениваться следующим образом:

| Запасы предприятия, тыс. баррелей | 274 620 |

| Подразумеваемая стоимость / запасы | 0,55 |

| Подразумеваемая стоимость предприятия, млн. $ | 151 |

Кроме расчетной стоимости поглощаемого предприятия необходимо учитывать и другие факторы, которые могут изменить стоимость приобретаемого пакета:

¨ уровень конкурентного напряжения между группами участников торгов;

¨ структура процесса продажи, в частности, возможность установления и степень контроля на поглощаемым предприятием в результате приобретения пакета;

¨ финансовое обеспечение операции приобретения.

Предварительная оценка предприятия проводится с использованием сравнительного анализа предприятий, а также сравнительного анализа операций. Границы предварительной оценки для предприятий, рассмотренных ранее представлены в таблице 3.7.

Таблица 3.7

Предварительная оценка

| Активы | Метод оценки | Предварительная стоимость, млн. $ | |

| От | До | ||

| Добывающие активы | 50,3 | 73,7 | |

| Сравнимая компания | 50,3 | 62,9 | |

| Сравнимая операция | 53,6 | 73,7 | |

| Активы по переработке и транспортировке | 29,5 | 47,3 | |

| Переработка | Заменяемая стоимость | 25,3 | 26,5 |

| Маркетинг | Заменяемая стоимость | 4,2 | 20,8 |

| Предварительная стоимость | 79,8 | 121 | |

| Предполагаемая премия за контрольный пакет | 20% | 16 | 24 |

| ОБЩАЯ ПРЕДВАРИТЕЛЬНАЯ СТОИМОСТЬ | 96 | 145 | |

Как показал опыт проведения торгов по нефтяным компаниям существует несколько категорий участников, которые, вероятно, объединятся в два типа консорциумов:

¨ консорциум, ведомый крупнейшими российскими компаниями, вероятно, в партнерстве с западными нефтяными компаниями и с западной финансовой поддержкой, который пожелает включить приобретаемое предприятие в свою нынешнюю деятельность;

¨ консорциум, ведомый крупнейшими западными компаниями с западной финансовой поддержкой, который стремиться завоевать место на российском рынке посредством партнерского стратегического приобретения;

Для корпорации-инвестора необходимо иметь в виду, что интересы всех категорий участников следующие:

Похожие работы

... фондов, частных лиц. ИС является одой из предпосылок стратегических изменений общей организационной структуры управления и организационной культуры предприятия. 2. Принципы инвестиционной стратегии[3] В основе разработки ИС принципы стратегического управления: Объект (предприятие, регион) как открытая самоорганизующаяся система. Предприятие, регион рассматриваются как система, открытая ...

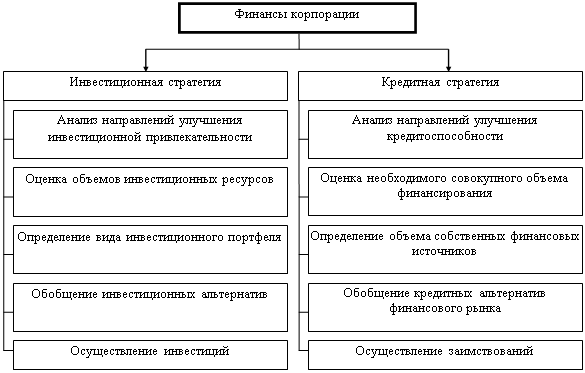

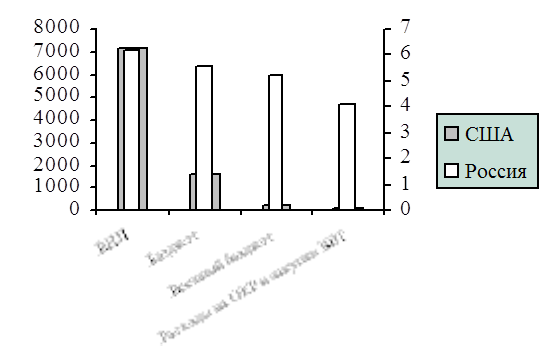

... показателей и характеристик деятельности для целей оперативного и стратегического управления инвестициями. 3.2. Основные аспекты стратегии эффективного управления факторами производства корпорации оборонной промышленности Поскольку корпорации оборонной промышленности проводят операции на финансовом рынке, осуществляя различные финансовые операции, их можно считать субъектами финансового рынка. ...

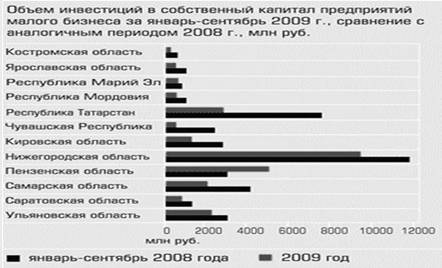

... и существуют высококвалифицированные кадры, которые смогут реализовать эти проекты. Все зависит от того, как наш регион распорядится открытой перспективой. 3. Предложения по формированию инвестиционной стратегии Чувашской республики Переход России к устойчивому развитию невозможен без обеспечения устойчивого развития всех ее регионов. Мероприятия на уровне страны в целом не обеспечивают ...

... и регионов, слабая степень страхования инвестиций, коррумпированность управления, неразвитость инфраструктуры снижают привлекательность регионов России для инвестиций. 2.3 Разработка региональной инвестиционной стратегии Формирование рыночных отношений обусловило необходимость развития новых форм долгосрочного взаимодействия субъектов региональной экономики, направленных на их эффективное ...

0 комментариев