Навигация

Российские нефтяные и газовые компании, такие как: Газпром, ЛУКОЙЛ, ЮКСИ, Сиданко:

1. Российские нефтяные и газовые компании, такие как: Газпром, ЛУКОЙЛ, ЮКСИ, Сиданко:

¨ предпочтут получить полный контроль (75% + 1 акция) над приобретаемым предприятием, а затем включить ее в свою операционную деятельность;

¨ компании, более ориентированные на финансовую деятельность (ЮКСИ), могут быть готовы приобрести меньше акций, чем требуется для контрольного пакета;

¨ потребуется западное финансирование.

2. Иностранные нефтяные компании такие как: Shell, BP, Total, Elf, ARCO, Texaco, Mobil, Exxon, ENI / AGIP:

¨ основная цель – обеспечение доступа к российским запасам нефти;

¨ американские нефтяные компании, в частности, сконцентрируют свои усилия на том, чтобы не позволить европейским коллегам обойти их на российском рынке;

¨ основная озабоченность – управление российскими операциями без надежного российского партнера;

¨ наверняка выступят в партнерстве с российскими нефтяными компаниями;

¨ основной упор будет сделан на обеспечении, в комбинации с российским партнером, по крайней мере управляющего контроля (50% + 1 акция);

¨ вероятно пожелают оставить приобретаемое предприятие как операционную единицу, но захотят провести реструктуризацию, и продать некоторые ее активы, например НПЗ;

¨ могут финансировать свое участие в торгах самостоятельно, но по крайней мере, им потребуется рефинансирование на западных рынках капитала.

3. Иностранные финансовые инвесторы такие как: хеджированные фонды (напр. Сороса, Эрмитаж, Тайгер, Картайл, ККР):

¨ скупают акции с пониженной стоимостью и продают их тогда, когда они достигают полной стоимости, что обычно происходит после активного участия в реорганизации компании;

¨ возможно заключат партнерские соглашения с западными нефтяными компаниями или российскими финансовыми структурами;

¨ предпочтут получить, вместе с партнером, контрольный пакет акций, но будут готовы принять и меньшинство при соответствующих дисконтных условиях.

4. Российские финансовые инвесторы, такие как: Альфабанк, Мостбанк, Национальный Резервный Банк:

¨ основной интерес в покупке дешевых акций, поэтому вряд ли будут стремиться к получению контрольного пакета;

¨ некоторые могут быть заинтересованы в получении контроля над российской нефтяной компанией, но за очень низкую стоимость;

¨ большинство российских финансовых учреждений испытывают недостаток ликвидности для предоставления соответствующих гарантий (за возможным исключением Сбербанка), посему вероятно будут стремиться к партнерству с западными финансовыми инвесторами или западными нефтяными компаниями.

С учетом всего вышеизложенного можно предположить, что наиболее вероятной стоимостью предприятия будет какое-либо среднее значение из всех возможных стоимостей. В рассматриваемом примере – это около 151 млн. $. То есть стоимость пакета в 75% с учетом премии может быть равна 145 млн. $.

Таким образом, стоимость строительства завода и приобретение контрольного пакета акций примерно равны по затратам, однако предпочтение все-таки может быть отдано строительству нового завода, поскольку технологии производства рассматриваемого вида продукции постоянно прогрессируют. Причем, как показано выше общая стоимость приобретаемого завода выше нежели строительство нового.

ВыводыПеред проведением анализа стоимости пакета акций необходимо установить исходные данные отношении изучаемой компании.

Кроме расчетной стоимости поглощаемого предприятия необходимо учитывать и другие факторы, которые могут изменить стоимость приобретаемого пакета:

¨ уровень конкурентного напряжения между группами участников торгов;

¨ структура процесса продажи, в частности, возможность установления и степень контроля на поглощаемым предприятием в результате приобретения пакета;

¨ финансовое обеспечение операции приобретения.

ЗАКЛЮЧЕНИЕ

Экономические и политические изменения, происходящие в России в последние годы обусловили необходимость организационно-структурных преобразований как в экономике так и в стране в целом. Как показывает практика развитых стран и небольшой отечественный опыт одним из путей решения этой задачи является формирование корпораций в различных отраслях промышленности.

Наряду с общим реформированием экономики одной из насущных необходимостей сегодняшнего дня является создание и развитие цивилизованных отношений между собственниками и наемными работниками в рамках формирующихся и активно развивающихся корпораций. Одним из направлений для углубления доверия между менеджментом корпораций и акционерами является открытость в процессе формирования инвестиционной стратегии корпорации. В этой связи в диссертационном исследовании выполнено следующее:

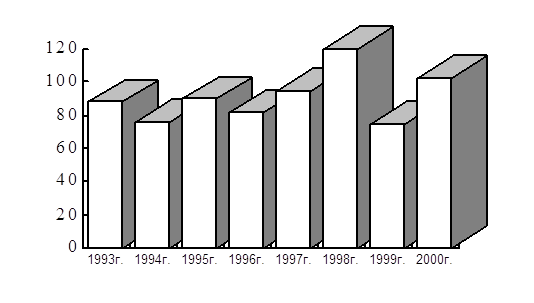

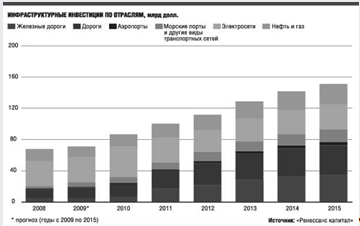

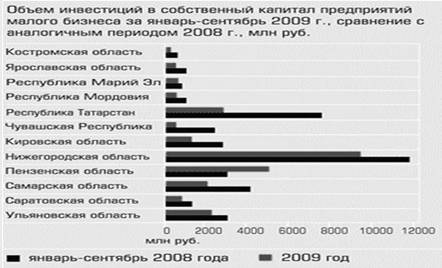

¨ Исследована инвестиционная ситуация в России. По данным исследования можно сделать вывод о том, что инвестиционная ситуация в России, сложившаяся в конце 1997 - начале 1998 года, по-прежнему остается неблагоприятной, о чем свидетельствуют данные Госкомстата и Минэкономики РФ. Для ее улучшения российские корпорации стремятся выйти на международный рынок капиталов, для чего создают альянсы с крупными западными корпорациями и привлекают консультационные фирмы с мировым именем для аудита и инвестиционного анализа.

¨ Исследован российский рынок инвестиционных капиталов. Его развитие в целом совпадает с инвестиционной ситуацией. Методы увеличения его объемов находятся в большей степени в области государственных гарантий стабильности российского рынка капиталов в целом.

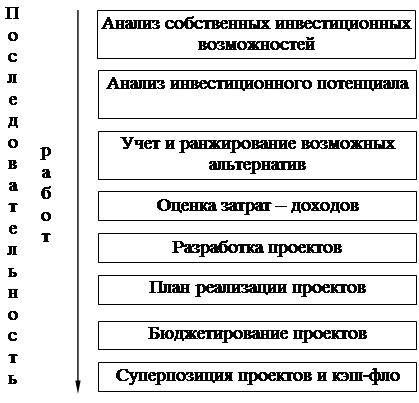

¨ Исследованы возможные критерии формирования инвестиционной стратегии корпорации. В рамках инвестиционной стратегии одним из основных условий является корпоративная эффективность инвестиционного процесса, поэтому основным критерием формирования инвестиционной стратегии корпорации является эффективность инвестиций. В этой связи, в работе предложены методика определения эффективности инвестиционной деятельности и методы определения эффективности инвестиций.

¨ Исследованы принципы диверсификации инвестиций. В работе сделана попытка объединить инвестиции различных видов вне зависимости от направлений вложения средств на основе общих принципов. Этим достигается наиболее полная диверсификация инвестиционных вложений. Появляется возможность формирования инвестиционных портфелей на основе основных общих принципов. Инвестиционный портфель рассматривается как динамичная совокупность инвестиционных ценностей, являющаяся управляемой подсистемой инвестиционной стратегии.

¨ В рамках предложенной концепции формирования инвестиционных портфелей предложена методика исследования эффективности элементов инвестиционного портфеля на основе введенной в диссертационном исследовании классификации инвестиционных ценностей. Предложенная классификация позволяет выявить уникальные особенности видов инвестиций и более четко формулировать критерии их эффективности.

¨ Одним из основных разделов предлагаемой в исследовании методологии является раздел, посвященный разработке методов минимизации рисков в рамках инвестиционной стратегии. В связи с этим, в работе предложена классификация основных стратегических рисков и предложены способы их минимизации.

¨ Все теоретические положения проиллюстрированы и проверены практическими примерами, что позволяет сделать вывод об их практической применимости в процессе стратегического инвестиционного планирования.

На основании полученных в диссертационном исследовании научных результатов можно сформулировать основные предложения и рекомендации:

¨ Процесс формирования рынка инвестиционных капиталов нуждается не только в рыночных механизмах регулирования, но и нормативном правовом обеспечении процесса.

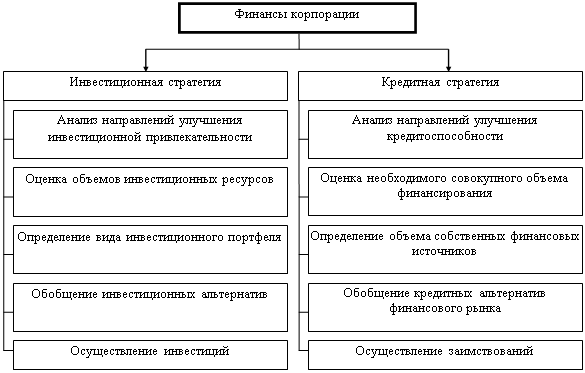

¨ Разработка инвестиционной стратегии корпорации – это управляемый процесс, причем инвестиционная стратегия является одной из основных составляющих частей финансовой стратегии корпорации.

¨ Диверсификация – это один из наиболее приемлемых способов управления рисками.

В целом же по результатам диссертационного исследования можно заключить следующее:

С точки зрения привлечения инвестиций в промышленность от коммерческих банков и иностранных источников корпорации являются предпочтительнее по сравнению с другими формами собственности. Это объясняется тем, что отечественные финансово-кредитные структуры и зарубежные инвесторы проявляют крайнюю осторожность во вхождении в какие-либо альянсы с отдельными предприятиями, а предпочитают сотрудничество с надежными и рентабельными акционерными обществами, в том числе и с поддерживаемыми государством, иначе говоря, с корпорациями.

В целях избежания финансирования неперспективных и слабо обоснованных инвестиционных предложений целесообразно организовать их тщательный отбор по общепринятым критериям и показателям экономической эффективности. А это станет возможным только при проведении политики информационной открытости и доступности корпораций для инвесторов и заемщиков.

В этих условиях формирование инвестиционной стратегии корпорации позволяет предусмотреть перспективы развития отношений с контрагентами, сформулировать основные положения инвестиционной политики, разработать основные положения и принципы формирования инвестиционных портфелей корпорации.

Акционеры получают возможность оценить возможности получения доходов и сделать выводы о перспективности путей развития корпорации, долевыми владельцами которой они являются.

Таким образом, инвестиционная стратегия корпорации охватывает широкий спектр вопросов, а ее принятие оказывает влияние на все элементы корпоративной среды.

Список литературы

Абалкин Л. И., Аганбегян А. Г. и др. Политическая экономия. – М.: Политиздат, 1990.

Авдеев А.М., Павловец В.И. Экономические показатели инвестиционных проектов в условиях инфляции. Экономика и коммерция. №3, 1994.

Баканов М. И., Шеремет А. Д. Теория экономического анализа. – М.: Финансы и статистика. 1994. – 288 с.: ил.

Балабанов И. Т. Основы финансового менеджмента. Как управлять капиталом? – М.: Финансы и статистика, 1995. – 384 с.: ил.

Банковское дело: Справочное пособие / под ред. Ю.А. Бабичевой. – М.: "Экономика", 1994. – 397 с.

Бессмертный С., Садовой Л. Анализ существующего положения и пути развития финансово-промышленных групп. Деловой экспресс, №11, 26.03.1996.

Бурков В. Н. Управление большими системами. – М.: Синтег, 1998, 432 с.

Ван Хорн ДЖ.К. Основы управления финансами. М., Финансы и статистика, 1996.

Волосов И. Иностранные инвестиции и реформирование экономики. Деловой мир, 26.05.1994.

Вольнина М. Внутренний анализ внешних инвестиций. Деловой экспресс, 26.03.1996.

Грачева Е.Ю., Куфанова Н.А., Пепеляев С.Г. Финансовое право России. Учебник. – М.: ТЕИС, 1995. – 232 с.

Долгов С. И., Перская В. В. Инвестиционное сотрудничество на территории России. М.: Луч, 1993.

Ефимова М.Р., Петрова Е.В., Румянцев В.Н. Общая теория статистики: Учебник. – М.: ИНФРА-М, 1996 – 416с.

Ефремов В. С. Стратегия бизнеса. Концепции и методы планирования. – М.: Финпресс, 1998, 192 с.

Зарубкин Л. Некоторые проблемы инвестиционной политики и нормализации незавершенного строительного производства. // Вопросы экономики. – 1990. – №8. – с. 58-66.

Институциональные преобразования – основа реформирования экономики. Деловой экспресс, 15.03.95 г.

Корпоративное управление. Владельцы, директора и наемные работники акционерного общества. – Пер. с англ. – М.: "Джон Уайли энд Санз", 1996 г., 240 с.

Котлер Ф. Основы маркетинга. Пер. с англ. М., Прогресс, 1992.

Круглов М. И. Стратегическое управление компанией. Учебник для ВУЗов. – М.: РДЛ, 1998, 768 с.

Лаврушин О.И. Организация и планирование кредита. М., Финансы и статистика, 1991.

Мамаев В., Балотин В. Финансово-промышленные группы: от государственной помощи к самофинансированию. – Экономика и жизнь. Ваш партнер, 1994, №18. – 15 с.

Маркова О.М. Сахарова Л.С. Сидоров В.Н. Коммерческие банки и их операции. М., Банки и биржи, ЮНИТИ, 1995.

Мартынов А. С. и др. Россия: Стратегия инвестирования и кризисный период. – М.: ПАИМС, 1994.

Мескон М. Х., Альберт М., Хедоури Ф. Основы менеджмента. – М.: Дело, 1998, 704 с.

Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования (официальное издание). – М.: НПКВЦ "Теринвест". – 1994.

Моисеева Н. Х., Анискин Ю. П. Современное предприятие: конкурентоспособность, маркетинг, обновление. Т. 1 и 2. – М.: Внешторгиздат, 1993.

Павлова Л.Н. Корпоративные ценные бумаги: эмиссия и операции предприятий и банков. – М.: Интел-Синтез, 1998, 528 с.

Постановление Правительства РФ от 13.10.1995 г. №1016 "О комплексной программе стимулирования отечественных и иностранных инвестиций в экономику Российской Федерации".

Постановление Правительства РФ от 15 апреля 1995 г. №336 "О мерах по развитию рынка ценных бумаг в Российской Федерации". Рынок ценных бумаг. – №8. – М.: 1995.

Постановление Правительства РФ от 16.01.1995 г. №48 "О программе содействия формированию финансово-промышленных групп".

Промыслов Б.Д., Жученко И.А. Логистические основы управления материальными и денежными потоками. (Проблемы, поиски, решения). – М.: Нефть и газ, 1994. – 103 с.

Рейтлян Я.Р. Аналитическая основа принятия управленческих решений. М., Финансы и статистика, 1989.

Саати Т. Принятие решений. Метод анализа иерархий. М., Радио и связь, 1993.

Садвакасов К., Сагдиев А. Долгосрочные инвестиции банков. Анализ. Структура. Практика. – М.: "Ось-89", 1998. 112 с.

Серегин В. П. Иностранные инвестиции в России: правовое регулирование. – М: Издатцентр, 1997, 126 с.

Теплова Т. В. Финансовые решения: стратегия и тактика. Учебное пособие. – М.: Магистр, 1998, 264 с.

Управление по результатам: Пер. с финск. / Общ. ред. и предисл. Я.А. Леймана. – М.: Издательская группа "Прогресс", 1993. – 320 с.

Усоскин В.М. Современный коммерческий банк. Управление и операции. М.: Все для вас, 1993 г.

Федеральный Закон от 30.11.1995 г. №190-ФЗ "О финансово-промышленных группах”.

Филатов В. Проблемы инвестиционной политики в индустриальной экономике переходного периода. // Вопросы экономики. – 1994. – №7, с. 412.

Финансово-кредитный словарь в 3 т. М., Финансы и статистика, 1994.

Финансы и банки России. Информационно-издательское агентство "Обозреватель", 1995.

Финансы: Учебник / В.М. Родионова, Ю.Я. Вавилов, Л.И. Гончаренко и др.; Под ред. В.М. Родионовой. – М.: Финансы и статистика, 1993. – 400 с.: ил.

Хоминич И. П. Финансовая стратегия компаний: Научное издание. – М.: Изд-во Росс. экон. академии, 1998, 156 с.

Черкасов В.Е. Плотицына П.А. Банковские операции: материалы, анализ, расчеты. М., Метаинформ, 1995.

Четыркин Е.М. Методы финансовых и коммерческих расчетов. – М.: "Дело", 1992. – 320 с.

Шарп У. Инвестиции. – М.: Инфра-М, 1997, 1024 с.

Шумпетер И. Теория экономическом развития. – М.: Прогресс, 1982.

Юдинов А. Ю. Конкуренция: теория и практика. Учебно-практическое пособие. – М.: АКаЛиС, 1996.

[1] "Большой коммерческий словарь". М.: 1996, с. 132

[2] Как правило, термин "хозяйствующий субъект" применяется как собирательный для любой из организационно-правовых форм предпринимательской деятельности: внутригосударственной, международной, в т. ч. транснациональной и т. д. В данном контексте понятие хозяйствующий субъект тождественно как понятию предприятия, так и корпорации.

Похожие работы

... фондов, частных лиц. ИС является одой из предпосылок стратегических изменений общей организационной структуры управления и организационной культуры предприятия. 2. Принципы инвестиционной стратегии[3] В основе разработки ИС принципы стратегического управления: Объект (предприятие, регион) как открытая самоорганизующаяся система. Предприятие, регион рассматриваются как система, открытая ...

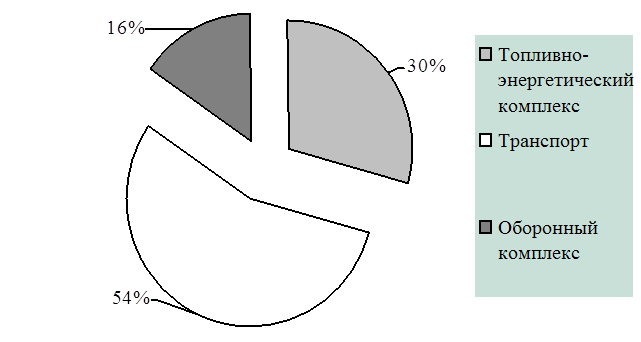

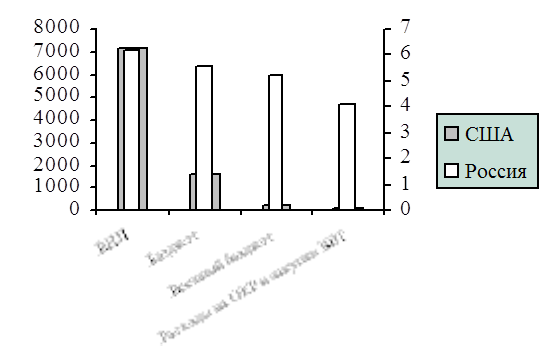

... показателей и характеристик деятельности для целей оперативного и стратегического управления инвестициями. 3.2. Основные аспекты стратегии эффективного управления факторами производства корпорации оборонной промышленности Поскольку корпорации оборонной промышленности проводят операции на финансовом рынке, осуществляя различные финансовые операции, их можно считать субъектами финансового рынка. ...

... и существуют высококвалифицированные кадры, которые смогут реализовать эти проекты. Все зависит от того, как наш регион распорядится открытой перспективой. 3. Предложения по формированию инвестиционной стратегии Чувашской республики Переход России к устойчивому развитию невозможен без обеспечения устойчивого развития всех ее регионов. Мероприятия на уровне страны в целом не обеспечивают ...

... и регионов, слабая степень страхования инвестиций, коррумпированность управления, неразвитость инфраструктуры снижают привлекательность регионов России для инвестиций. 2.3 Разработка региональной инвестиционной стратегии Формирование рыночных отношений обусловило необходимость развития новых форм долгосрочного взаимодействия субъектов региональной экономики, направленных на их эффективное ...

0 комментариев