Навигация

Использование средств Excel для расчета показателей

3.4 Использование средств Excel для расчета показателей

эффективности инвестиционного проекта

Таблицы данных являются частью блока задач, который иногда называют инструментами анализа «что-если» (Анализ «что-если». Процесс изменения значений ячеек и анализа влияния этих изменений на результат вычисления формул на листе. Например, изменение процентной ставки, используемой в таблице амортизации для определения сумм платежей.). Таблица данных представляет собой диапазон ячеек, показывающий, как изменение определенных значений в формулах (Формула. Совокупность значений, ссылок на другие ячейки, именованных объектов, функций и операторов, позволяющая получить новое значение. Формула всегда начинается со знака =.) влияет на результаты этих формул. Таблицы предоставляют способ быстрого вычисления нескольких версий в рамках одной операции, а также способ просмотра и сравнения результатов всех различных вариантов на одном листе.

Таблицы данных с одной переменной. Таблица данных с одной переменной используется, например, при необходимости просмотреть, как различные процентные ставки влияют на размер ежемесячных выплат по закладной. В следующем примере ячейка D2 содержит формулу вычисления платежа, =ППЛАТ(B3/12;B4-B5), которая ссылается на ячейку ввода B3.

Таблицы данных с двумя переменными. Таблица данных с двумя переменными может показать влияние на размер ежемесячных выплат по закладной различных процентных ставок и сроков займа. В следующем примере ячейка C2 содержит формулу вычисления платежа, =ПЛТ(B3/12;B4;-B5), которая ссылается на ячейки ввода B3 и B4.

Подсчет таблицы данных. Таблицы подстановки данных пересчитываются всякий раз при пересчете листа, даже если в них не были внесены изменения. Для ускорения процесса пересчета листа, содержащего таблицу подстановки данных, следует так изменить параметр Вычисления, чтобы автоматически пересчитывался лист, но не таблицы.

Методы, используемые в анализе инвестиционной деятельности, можно подразделить на две группы: а) основанные на дисконтированных оценках; б) основанные на учетных оценках. Рассмотрим ключевые идеи, лежащие в основе этих методов.

Первый метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение n лет, годовые доходы в размере P1, P2, ..., Рn. Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам:

![]() ,

,

![]() .

.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

![]() ,

,

где i — прогнозируемый средний уровень инфляции.

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные статистические таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. в зависимости от временного интервала и значения коэффициента дисконтирования.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

Метод внутренней ставки дохода.

Под нормой рентабельности инвестиции (IRR) понимают значение коэффициента дисконтирования, при котором NPV проекта равен нулю:

IRR = r, при котором NPV = f(r) = 0.

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т.п., т.е. несет некоторые обоснованные расходы па поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать "ценой" авансированного капитала (CC). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Практическое применение данного метода осложнено, если в распоряжении аналитика нет специализированного финансового калькулятора. В этом случае применяется метод последовательных итераций с использованием табулированных значений дисконтирующих множителей. Для этого с помощью таблиц выбираются два значения коэффициента дисконтирования r1<r2 таким образом, чтобы в интервале (r1,r2) функция NPV=f(r) меняла свое значение с "+" на "-" или с "-" на "+". Далее применяют формулу

![]() ,

,

где r1 — значение табулированного коэффициента дисконтирования, при котором f(r1)>0 (f(r1)<0);

r2 — значение табулированного коэффициента дисконтирования, при котором f(r2)<О (f(r2)>0).

Точность вычислений обратно пропорциональна длине интервала (r1,r2), а наилучшая аппроксимация с использованием табулированных значений достигается в случае, когда длина интервала минимальна (равна 1%), т.е. r1 и r2 - ближайшие друг к другу значения коэффициента дисконтирования, удовлетворяющие условиям (в случае изменения знака функции с "+" на "-"):

r1 — значение табулированного коэффициента дисконтирования, минимизирующее положительное значение показателя NPV, т.е. f(r1)=minr{f(r)>0};

r2 — значение табулированного коэффициента дисконтирования, максимизирующее отрицательное значение показателя NPV, т.е. f(r2)=maxr{f(r)<0}.

Путем взаимной замены коэффициентов r1 и r2 аналогичные условия выписываются для ситуации, когда функция меняет знак с "-" на "+".

В таблице 3.8. представлен расчет показателя IRR с помощью Excel.

Определение теперешней чистой стоимости

а) При ставке дисконта 12%.

![]()

б) При ставке дисконта 15%.

![]()

Определение внутренней ставки дохода

Таблица 3.8 Исходные данные для расчёта показателя IRR.

| Денежные потоки,$ | PV12%,$ | PV15%,$ | PV16%,$ | PV17%,$ | |

| 0 год | -18530 | -18530 | -18530 | -18530 | -18530 |

| 1 год | 5406 | 4826,79 | 4700,87 | 4660,34 | 4620,51 |

| 2 год | 6006 | 4787,95 | 4550,00 | 4448,89 | 4383,94 |

| 3 год | 5706 | 4061,21 | 3753,95 | 3657,69 | 3566,25 |

| 4 год | 5506 | 3507,01 | 3146,29 | 3041,99 | 2944,39 |

| 5 год | 5406 | 3071,59 | 2689,55 | 2574,28 | 2469,86 |

| Прибыль | 926,5 | 526,42 | 460,94 | 441,19 | 423,06 |

| NPV | 1198,13 | 771,60 | 294,38 | -121,99 |

Исходя из расчетов, приведённых в табл. 3.8, можно сделать вывод: что функция NPV=f(r) меняет свой знак на интервале (15%,16%).

![]() .

.

Похожие работы

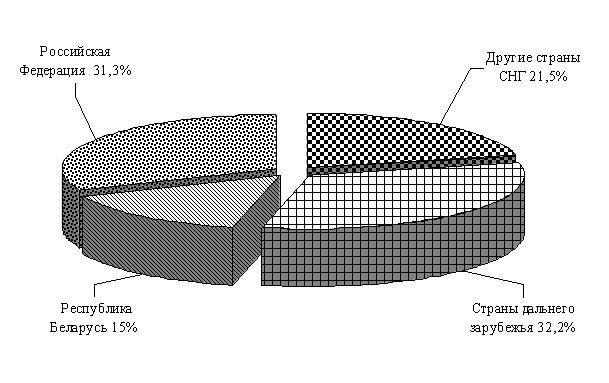

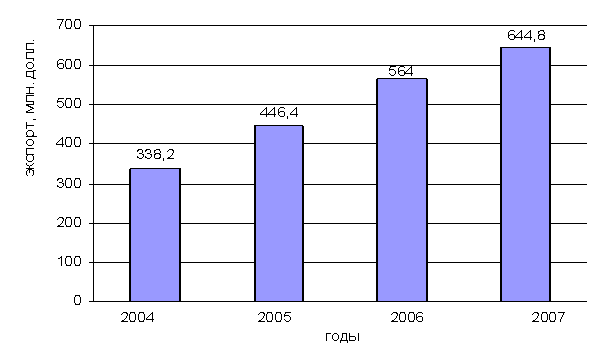

... деятельности. В первую очередь речь идет о стратегиях международного маркетинга: стандартизация и адаптация комплекса маркетинга. При выходе на внешние рынки предприятия обычно модифицируют свою маркетинговую концепцию или даже создают абсолютно новую концепцию маркетинга для зарубежных рынков. При этом количество вносимых в маркетинговую деятельность на внешних рынках изменений увязывается с ...

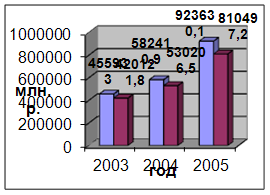

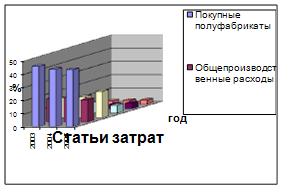

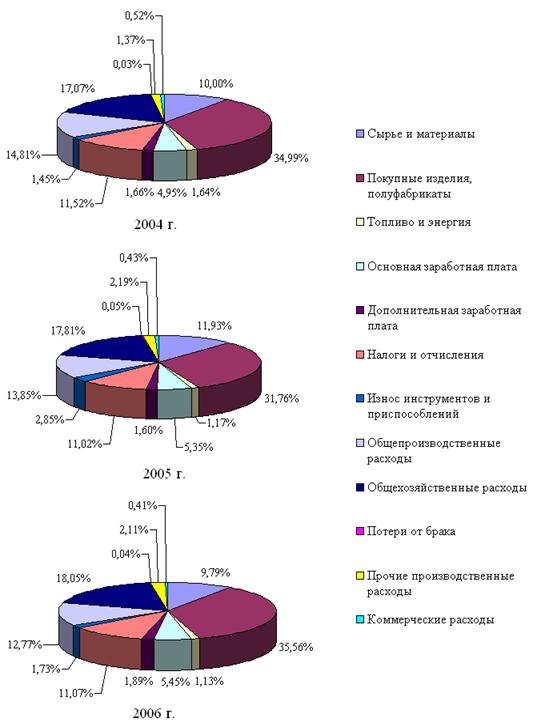

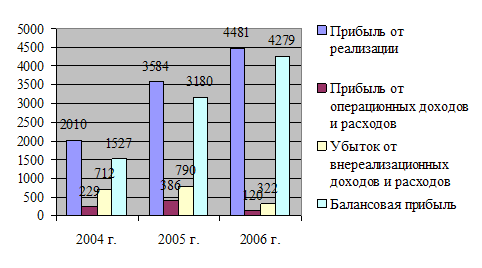

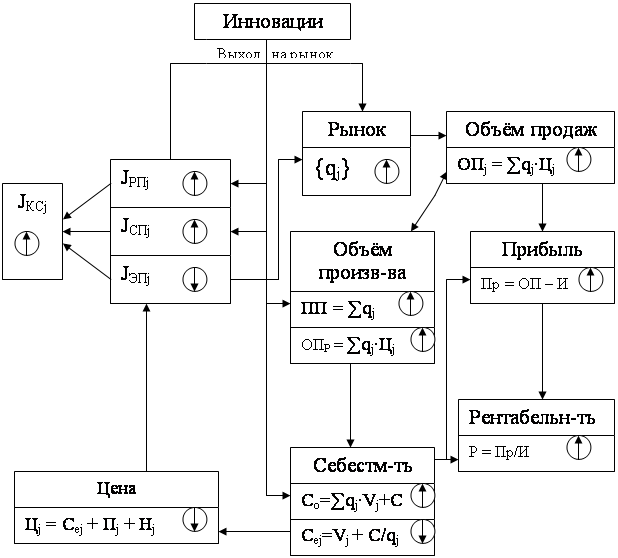

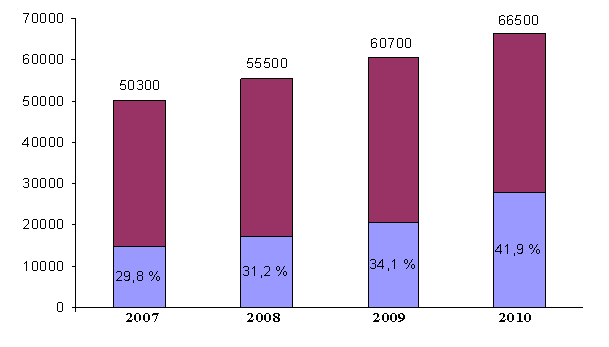

... по более низким ценам должна быть как можно ниже. 3. МЕРОПРИЯТИЯ ПО ПОВЫШЕНИЮ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ ПРОИЗВОДСТВА Целью планирования прибыли является обеспечение ее роста и повышения рентабельности на основе увеличения оборота и улучшения его структуры, наиболее эффективного использования материальных, трудовых и финансовых результатов при обязательном сокращении потерь рабочего времени. ...

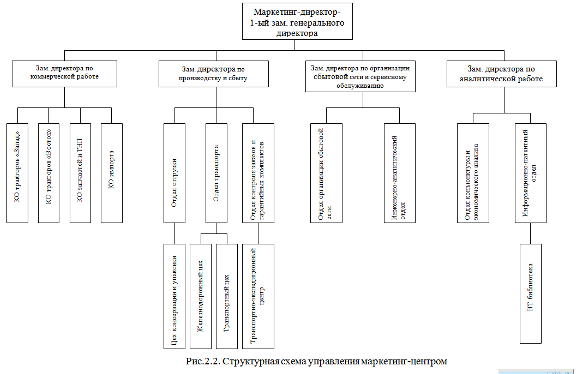

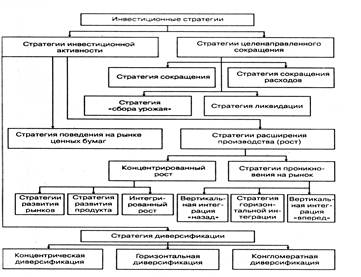

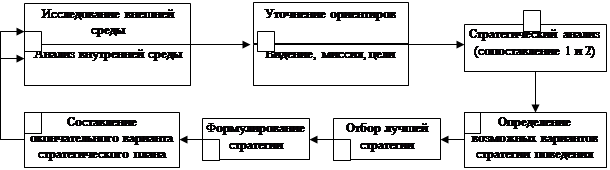

... качественного сырья и материалов для избежания затрат на производство брака, внедрение в производство новые достижения в развитии техники и технологий, а также поиск и освоение новых рынков сбыта выпускаемой продукции. 2.3. Процесс выбора действующей стратегии ЧУП «Универсал Бобруйск» Рассмотрим этапы процесса стратегического плана на основании рис.3.: - 1. Миссия организации отражает ...

... в случае комплексного подхода к поставленным задачам и создании оптимальной организационной структуры, обеспечивающей инновационный процесс. 1.4. Конкурентоспособность продукции. Механизм влияния инновационной политики на конкурентоспособность. Инновационная политика предприятия направлена прежде всего на повышение конкурентоспособности выпускаемой продукции. Конкурентоспособность товара ...

0 комментариев