Навигация

Показатели ликвидности и платежеспособности

2.3 Показатели ликвидности и платежеспособности

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам. Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). Прежде чем выдавать кредит, банк должен удостовериться в платежеспособности и кредитоспособности заемщика. Тоже должны сделать и партнеры по бизнесу, особенно если возникает вопрос о предоставлении предприятию коммерческого кредита или отсрочки платежа.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы Компании можно разделить на следующие группы:

А1. Наиболее ликвидные активы (строка баланса 250 + стр. 260)

А2. Быстро реализуемые активы (строка баланса 240+ стр.214+стр.215)

А3. Медленно реализуемые активы (стр. 210(без 214, 215) + стр 220 + стр 230 + стр 270)

А4. Трудно реализуемые активы (стр. 190).

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства (стр. 620)

П2. Краткосрочные пассивы ( стр. 610 + стр. 660)

П3. Долгосрочные пассивы (стр. 590+ стр. 630 +стр. 640 +стр. 650)

П4. Постоянные пассивы или устойчивые (стр. 490).

Сгруппируем данные бухгалтерского баланса по группам и занесем их в таблицу 2.4

Таблица 2.4

| Группа | 2004 год | 2005 год | ||

| начало года | конец года | начало года | конец года | |

| в тыс.руб. | в тыс.руб. | в тыс.руб. | в тыс.руб. | |

| А1 | 84 | 1117 | 1117 | 1409 |

| А2 | 1670 | 14558 | 14558 | 16469 |

| А3 | 1831 | 1115 | 1115 | 4572 |

| А4 | 900 | 3512 | 3512 | 4663 |

| П1 | 3182 | 14761 | 14761 | 20703 |

| П2 | 619 | 3345 | 3345 | 1191 |

| П3 | 0 | 0 | 0 | 0 |

| П4 | 684 | 2434 | 2434 | 5219 |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 > П1; А2 > П2 ; А3 > П3; А4 < П4

Сравним наши показатели:

| 2004 год | ||||||

| 84 | ≤ | 3182 | 1117 | ≤ | 14761 | |

| 1670 | ≥ | 619 | 14558 | ≥ | 3345 | |

| 1831 | ≥ | 0 | 1115 | ≥ | 0 | |

| 900 | ≥ | 684 | 3512 | ≥ | 2434 | |

| 2005 год | ||||||

| 1117 | ≤ | 14761 | 1409 | ≤ | 20703 | |

| 14558 | ≥ | 3345 | 16469 | ≥ | 1191 | |

| 1115 | ≥ | 0 | 4572 | ≥ | 0 | |

| 3512 | ≥ | 2434 | 4663 | ≤ | 5219 | |

Для оценки перспективной платежеспособности рассчитывают следующие показатели ликвидности: коэффициент ликвидности абсолютный, промежуточный и общий. В таблице 2.5 занесены коэффициенты ликвидности предприятия за исследуемый период.

Таблица 2.5

| коэффициент | показатель на конец года | изменения | |||

| 2003 | 2004 | 2005 | за 2004 год | за 2005 год | |

| К ал | 0,0221 | 0,0617 | 0,0644 | 0,0396 | 0,0027 |

| К пл | 0,4615 | 0,8657 | 0,8166 | 0,4043 | -0,0492 |

| К ло | 0,9432 | 0,9273 | 1,0254 | -0,0159 | 0,0981 |

Похожие работы

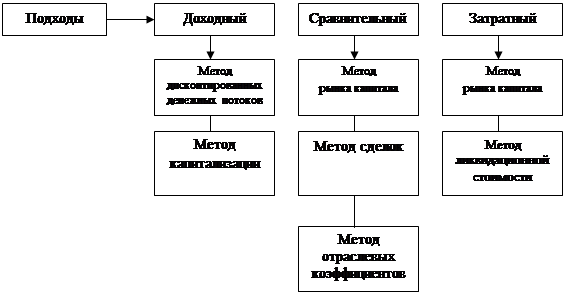

... ДДП получается стоимость контрольного ликвидного пакета акций. Если же оценивается неконтрольный пакет, то нужно сделать скидку. Метод капитализации доходов также относится к доходному подходу к оценке бизнеса (действующего предприятия). Он основан на базовой посылке, в соответствии с которой стоимость доли собственности в предприятии равна текущей стоимости будущих доходов, которые принесет эта ...

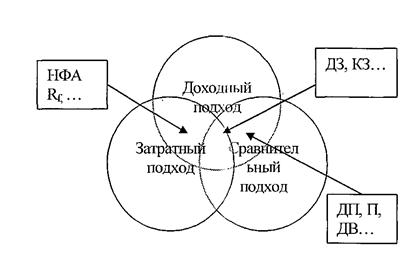

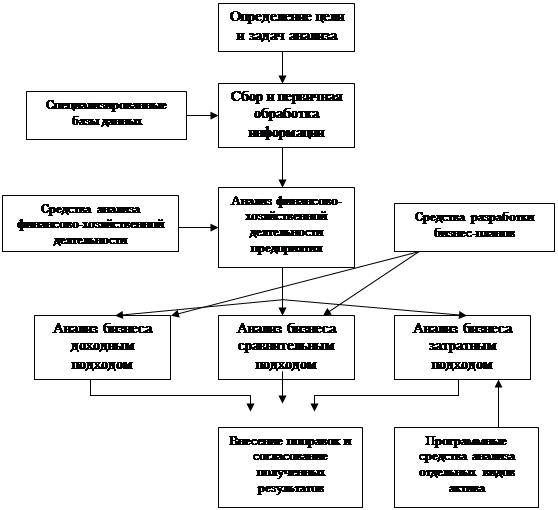

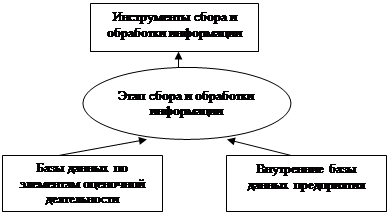

... самой постановки задачи реализации анализа бизнеса в среде современных информационных технологий, становится тормозом в развитии не только информационных технологий при анализе бизнеса и их применения, но и оказывают негативное влияние на развитие самого анализа бизнеса как направления. Выводы 1. Исследование методической базы анализа стоимости бизнеса, проводимое на основе затратного, ...

... стоимости объекта оценки – величина стоимости объекта оценки, полученная как итог обоснованного оценщиком обобщения результатов расчетов стоимости объекта оценки при использовании различных подходов к оценке и методов оценки.3. Оценка торгового центра методом капитализации доходов 3.1 Анализ сферы деятельности оцениваемой компании Группа компаний «Торговый дом» начала свою деятельность в ...

... этапе развития бизнеса собственник начнет получать данные доходы и с каким риском это сопряжено. Все эти факторы, влияющие на оценку бизнеса, позволяет учесть метод дисконтирования денежных потоков (далее - метод ДЦП), являющийся одним из методов доходного подхода. 2.1 Сущность метода ДДП Определение стоимости бизнеса методом ДЦП основано на предположении о том, что потенциальный инвестор ...

0 комментариев