Навигация

Модели экспресс-диагностирования банкротства

1.2 Модели экспресс-диагностирования банкротства

Одной из первых попыток использовать аналитические коэффициенты для прогнозирования банкротства считается работа У. Бивера, который проанализировал 30 коэффициентов за пятилетний период по группе компаний, половина из которых обанкротилась. Все коэффициенты были сгруппированы им в шесть групп, при этом исследование показало, что наибольшую значимость для прогнозирования имел показатель, характеризовавший соотношение притока денежных средств и заемного капитала. В настоящее время для диагностики вероятности банкротства используется несколько подходов, основанных на применении:

а) анализа обширной системы критериев и признаков;

б) ограниченного круга показателей;

в) интегральных показателей.

Признаки банкротства при многокритериальном подходе в соответствии с рекомендациями Комитета по обобщению практики аудирования (Великобритания) обычно делят на две группы.

1. Показатели, свидетельствующие о возможных финансовых затруднениях и вероятности банкротства в недалеком будущем: повторяющиеся существенные потери в основной деятельности, выражающиеся в хроническом спаде производства, сокращении объемов продаж и хронической убыточности; наличие хронически просроченной кредиторской и дебиторской задолженности; низкие значения коэффициентов ликвидности и тенденция их к снижению; увеличение до опасных пределов доли заемного капитала в общей его сумме; дефицит собственного оборотного капитала; систематическое увеличение продолжительности оборота капитала; наличие сверхнормативных запасов сырья и готовой продукции; использование новых источников финансовых ресурсов на невыгодных условиях; неблагоприятные изменения в портфеле заказов; падение рыночной стоимости акций предприятия; снижение производственного потенциала.

2. Показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но сигнализируют о возможности резкого его ухудшения в будущем при непринятии действенных мер. К ним относятся: чрезмерная зависимость предприятия от какого-либо одного конкретного проекта, типа оборудования, вида актива, рынка сырья или рынка сбыта; потеря ключевых контрагентов; недооценка обновления техники и технологии; потеря опытных сотрудников аппарата управления; вынужденные простои, неритмичная работа; неэффективные долгосрочные соглашения; недостаточность кап. вложений.

К достоинствам этой системы индикаторов возможного банкротства можно отнести системный и комплексный подходы, а к недостаткам - более высокую степень сложности принятия решения в условиях многокритериальной задачи, информативный характер рассчитанных показателей, субъективность прогнозного решения.

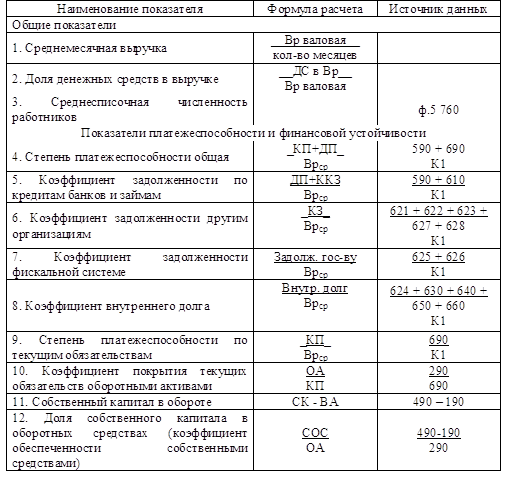

В соответствии с методическими указаниями Федеральной службы по финансовому оздоровлению и банкротству РФ для оценки и прогнозирования финансового состояния организаций используется перечень показателей, характеризующих различные аспекты их деятельности.

1. Общие показатели.

- Среднемесячная выручка (К1) характеризует масштаб бизнеса организации: К1 = Валовая выручка по оплате/Число месяцев периода

- Доля денежных средств в выручке (К2) характеризует финансовый ресурс организации, возможность своевременного исполнения своих обязательств: К2 = Денежные средства в выручке/валовая продукция по оплате

- Среднесписочная численность персонала (КЗ) характеризует масштабы деятельности предприятия, соответствует строке 850 формы №5 по ОКУД.

2. Показатели платежеспособности и финансовой устойчивости

- Степень платежеспособности общая (К4) характеризует сроки возможного погашения всей кредиторской задолженности, если всю вы ручку направлять на расчеты с кредиторами:

К4 = Заемные средства (стр. 590 + стр. 690 ф. № 1)/К1

- Коэффициент задолженности по кредитам (К5). Уменьшение его уровня характеризует перекос структуры долгов в сторону товарных кредитов, неплатежей бюджету и по внутренним долгам, что оценивается отрицательно: К5 = (стр. 590 + стр. 690 ф. № 1)/К1

- Коэффициент задолженности другим организациям (К6). Повышение его уровня характеризует увеличение удельного веса товарных кредитов в общей сумме долгов: К6 = (стр. 621 + стр. 625 ф. № 1)/К1

- Коэффициент задолженности фискальной системе (К7). Повышение его уровня характеризует увеличение удельного веса задолженности бюджету в общей сумме долгов: К7 = (стр. 623 + стр. 624 ф. № 1)/К1

- Коэффициент внутреннего долга (К8). Повышение его уровня характеризует увеличение удельного веса внутреннего долга в общей сумме долгов: К8 = (стр.622+стр.630+стр.640+стр.650+стр.660 ф. № 1)/К1

- Степень платежеспособности по текущим обязательствам (К9) характеризует сроки возможного погашения текущей задолженности перед кредиторами: К9 = стр. 690 ф. № 1/К1

- Коэффициент покрытия текущих обязательств оборотными активами (К10) показывает, насколько текущие обязательства покрываются оборотными активами: К10 = стр. 290 ф.№1/стр. 690 ф. № 1

- Собственный капитал в обороте (К11). Отсутствие его показывает, что все оборотные активы сформированы за счет заемных средств:

К11 = стр. 490 - стр. 190 ф. № 1

- Доля собственного капитала в оборотных активах (К12) определяет степень обеспеченности организации собственными оборотными средствами:

К12 = (стр. 490 - стр. 190 ф. №1)/стр. 290 ф. № 1

- Коэффициент финансовой автономии (К13) показывает, какая часть активов сформирована за счет собственных средств организации:

К13 = стр. 490 ф. № 1/стр. 300 ф. № 1

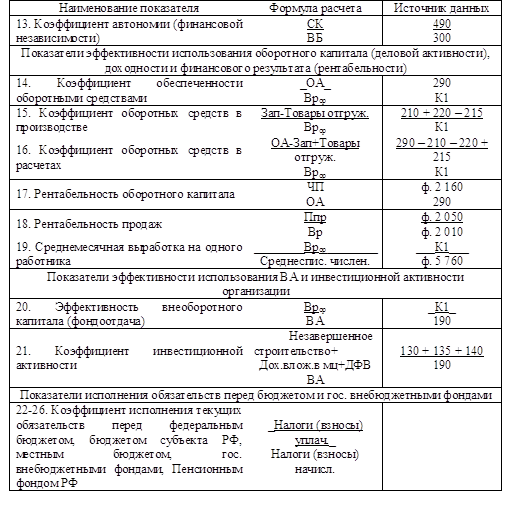

3. Показатели деловой активности

- Продолжительность оборота оборотных активов (К14) показывает, за сколько месяцев оборачиваются оборотные активы: К14 = стр. 290ф.№1/К1

- Продолжительность оборота средств в производстве (К15) характеризует скорость оборачиваемости капитала в запасах:

К15 = (стр. 210 + стр. 220 - стр. 215 ф. № 1)/К1

- Продолжительность оборота средств в расчетах (К16) характеризует скорость погашения дебиторской задолженности:

К16 = (стр. 290 - стр. 210 - стр. 220 + стр. 215 ф. № 1)/К1

4. Показатели рентабельности

- Рентабельность оборотного капитала (К 17) характеризует эффективность использования оборотного капитала организации:

К17 = стр. 160 ф. №2/стр. 290 ф. № 1

- Рентабельность продаж (К18) показывает, сколько получено прибыли на рубль выручки: К18 = стр. 050 ф. № 2/стр. 010 ф. №2

5. Показатели интенсификации процесса производства

- Среднемесячная выработка на одного работника (К19) характеризует уровень производительности труда работников предприятия: К19 = К1/К3

- Фондоотдача (К20) характеризует интенсивность использования основных средств: К20 = К1/стр. 190 ф. №1)

Похожие работы

... , а полученные в результате средства несомненно повлияют на конечный финансовый результат деятельности предприятия. 2.2 Расчет вероятности банкротства по модели Давыдовой–Беликова Для расчета вероятности банкротства ПУ «Гулливер» по модели диагностики банкротства Давыдовой – Беликова заполним таблицу предварительных расчетов 6. Таблица 6 – Исходные данные[1] Показатели 2004 2005 2006 ...

... во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79] 1.5 Сущность, принципы и содержание политики антикризисного управления предприятием В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть ...

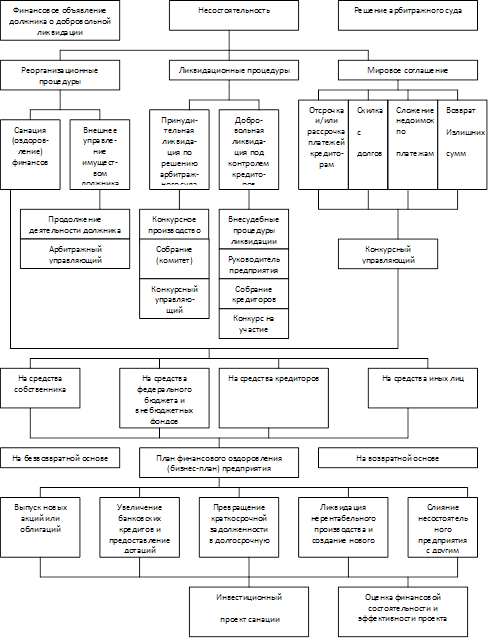

... и сроки проведения ликвидации, проводит инвентаризацию имущества и его оценку, учет долгов и проводит конкурс по продаже имущества должника. 1.7. Сравнительная характеристика методов прогнозирования банкротства предприятий и оценка их эффективности На современном этапе развития российской экономики на первый план выходят проблемы, связанные с выявлением неблагоприятных тенденций развития ...

... . / Под ред. Стояновой Е.С.- М.: Перспектива, 2005. – 25с. 25) Фурманов М.И. Банкротство в России. / М.И. Фурманов. - М.: Инфра-М.: ИНФРА-М, 2006. - 289с. 26) Челышев А.Н. Разработка инструментальных методов прогнозирования банкротства предприятий: Дис. канд. экон. наук. - М., 2006. - 116c 27) Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. - М.: ИНФРА-М, 2004 Приложение Сравнительная ...

0 комментариев