Навигация

Модель Лисса: Z = 0,063*х1 + 0,092*х2 + 0,057*х3 + 0,001*х4

5. Модель Лисса: Z = 0,063*х1 + 0,092*х2 + 0,057*х3 + 0,001*х4

где х1 – ОбА/сумма активов; х2 –Пр бал/сумма актива; х3 – НПр /сумма активов; х4 – СК/КО+ДО.

Z ![]() 0,037 - нет угрозы банкротства, Z< 0,037 - наоборот.

0,037 - нет угрозы банкротства, Z< 0,037 - наоборот.

6. Модель Тафлера: Z = 0,53*х1 + 0,13*х2 + 0,18*х3 + 0,16*х4

где х1 – Пр бал/КО; х2 – ОбА/КО+ДО; х3 – КО/сумма активов; х4 – Вр/сумма актива.

Z ![]() 0,2 - высокая, 0,2 < Z < 0,3 - средняя, Z > 0,3 - низкая.

0,2 - высокая, 0,2 < Z < 0,3 - средняя, Z > 0,3 - низкая.

7. Модель Аргенти - эта модель учитывает не только экономические, но и социальные причины банкротства. При расчете А-счета конкретной компании необходимо ставить либо количество баллов согласно Аргенти, либо 0 - промежуточные значения не допускаются. Каждому фактору каждой стадии присваивают определенное количество баллов и рассчитывают агрегированный показатель-А-счет. Исследование в рамках подхода начинается с предложений:

- идет процесс, ведущий к банкротству,

- процесс этот для своего завершения требует нескольких лет,

- процесс может быть разделен на три стадии: недостатки, ошибки, симптомы.

Отечественные модели.

Начали появляться в 90-х годах, но в них не было необходимости т.к. частная собственность отсутствовала. Модель Сайфулина и Кадыкова рассмотрим в п. 2.3. настоящей работы.

1. Модель О.П. Зайцевой

К=0,25*х1+0,1*х2+0,2*х3+0,25*х4+0,1*х5+0,1*х6

где х1 – Уб/СК; х2 – КЗ/ДЗ; х3 – КО/ОбА; х4 – Уб/Вр; х5 – КО+ДО/СК; х6 – сумма актива/Вр. Если Уб нет, то ставится 0.

Рассчитывается х1 - х6 и сравниваются с нормативными значениями. Нормативные значение: х1 =0; х2 =1; х3 =7; х4 =0; х5 =0,7; х6 = х6 в прошлом периоде. Расчетное значение К надо сравнить с К нормативным. Если Кф>Кн вероятность банкротства высокая и наоборот.

2. Модель Казанского государственного технического университета. Эта модель базируется на разработанной ранее официальной методике 498 (1998г.) – утратила свою официальную силу в 2003г. и носит рекомендательный характер. Методика 498:

- коэффициент текущей ликвидности КТЛ = ОбА/КО ![]() 2;

2;

- обеспеченности собственными оборотными средствами

КСОС = СОС/Зап ![]() 0,1 СОС = 3 + 4 - 1 (СК+ДО-ВА);

0,1 СОС = 3 + 4 - 1 (СК+ДО-ВА);

- восстановление или утрата платежеспособности

К=[Кт.л. нач.г.+ ![]() ]/2

]/2![]() 1

1

Если рассчитывается восстановление платежеспособности, то У = 6 мес., если рассчитывается утрата платежеспособности , то У = 3 мес. и Т - это продолжительность отчетного периода. По итогам расчета коэффициентов составляется вывод по платежеспособности или неплатежеспособности предприятия. КГТУ предложил свои значения КТЛ с учетом отраслей принадлежности предприятия и их кредитоспособности:

Таблица 2 – Отраслевая дифференциация КТЛ

| Отрасль | КТЛ по кредитоспособности | ||

| 1 класс | 2 класс | 3 класс | |

| 1. промышленность (машиностроение) | >2,0 | 1,0-2,0 | <1,0 |

| 2. торговля | >1,0 | 0,7-1,0 | <0,7 |

| 3. строительство | >0,7 | 0,5-0,7 | <0,5 |

| 4. проектная организация | >0,8 | 0,3-0,8 | <0,3 |

| 5. наука и наукообслуживание | >0,9 | 0,6-0,9 | <0,6 |

Классы кредитоспособности:

- предприятия, имеющие хорошее финансовое состояние (финансовые показатели выше среднеотраслевых, риск не возврата минимален).

- предприятие имеющее удовлетворительное финансовое состояние (финансовые показатели на уровне средних, риск не возврата средний).

- неудовлетворительное финансовое состояние (финансовое показатели ниже среднеотраслевых, высокий риск не возврата кредита).

1.3 Характеристика модели Сайфулина - Кодекова

Модель диагностики банкротства Сайфулина-Кодекова имеет вид:

R = 2*х1 + 0,1*х2 + 0,08*х3 + 0,45*х4 + 1,0*х5

где х1 = ![]() =

= ![]() >0,1;

>0,1;

х2 = ![]() =

= ![]() ;

;

х3 = ![]() =

= ![]() ;

;

х4 = ![]() =

= ![]() ;

;

х5 = ![]() =

= ![]() .

.

Если R<1, то предприятие имеет неудовлетворительное финансовое состояние;

R ![]() 1 - финансовое состояние удовлетворительное.

1 - финансовое состояние удовлетворительное.

2. Прогнозирование вероятности банкротства предприятия ФГУП «Кирпичный завод» по модели Сайфулина-Кадыкова

2.1 Расчет вероятности банкротства по модели Сайфулина–Кадыкова

Предварительно рассчитаем величину собственных оборотных средств предприятия заполним таблицу исходных данных № 3.

Таблица 3 – Исходные балансовые данные, тыс. руб.

| Показатель | 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 |

| СК | 69694 | 73500 | 80575 | 84728 |

| ДО | 0 | 456 | 2917 | 134 |

| ВОА | 197326 | 192434 | 182834 | 172967 |

| СОС=СК+ДО-ВОА | -127632 | -118478 | -99342 | -88105 |

| МПЗ | 24820 | 29303 | 51068 | 31607 |

| ОА | 31080 | 40161 | 59989 | 48224 |

| КО | 158712 | 158630 | 159331 | 136331 |

| ВБ | 228406 | 232595 | 242823 | 221193 |

Рассчитаем среднегодовые показатели, представленные в таб. 3 и заполним таб. 4, добавив необходимые для расчетов показатели прибыли и выручки за 2004-2006 гг.

Таблица 4 – Расчетные данные, тыс. руб.

| Показатели среднегодовые | 2004 | 2005 | 2006 | отклонение |

| СОС | -123055 | -108910 | -93723,5 | 29331,5 |

| МПЗ | 27061,5 | 40185,5 | 41337,5 | 14276 |

| ОА | 35620,5 | 50075 | 54106,5 | 18486 |

| КО | 158671 | 158980,5 | 147831 | -10840 |

| ВБ | 230500,5 | 237709 | 232008 | 1507,5 |

| ЧП | 3808 | 7382 | 3159 | -649 |

| Выручка | 130094 | 155033 | 165504 | 35410 |

| СК | 71597 | 77037,5 | 82651,5 | 11054,5 |

На основании таблиц 3 и 4 можно сформулировать следующие выводы:

- величина собственного капитала ФГУП «Кирпичный завод» в течение исследуемого периода выросла на 11054,5 тыс. руб.;

- общая величина имущества (ВБ – валюта баланса) выросла на 1507,5 тыс. руб.;

- сумма запасов предприятия также увеличилась на 14276 тыс. руб.;

- в целом сумма оборотных активов предприятия выросла на 18486 тыс. руб., что дало увеличение общей суммы активов предприятия;

- сумма краткосрочных обязательств предприятия снизилась к 2006 г. по сравнению с 2004 г. на 10840 тыс. руб.;

- в течение всего исследуемого периода наблюдалась положительная тенденция роста выручки, составившая в абсолютном выражении 35410 тыс. руб. к концу 2006 г.;

- только в 2005 г. предприятие получило максимальную прибыль, результатом деятельности предприятия в 2004 и 2006 гг. были значительно меньшие суммы прибыли.

Рассчитаем значения х1 – х5 и R, представив данные в виде таблицы 5.

Таблица 5 – Расчет вероятности банкротства ФГУП «Кирпичный завод» по модели Сайфулина–Кадыкова

| диагностика банкротства | 2004 | 2005 | 2006 | динамика |

| СОС/МПЗ | -4,5472 | -2,7102 | -2,2673 | 2,2800 |

| ОА/КО | 0,2245 | 0,3150 | 0,3660 | 0,1415 |

| Выручка/ВБ | 0,5644 | 0,6522 | 0,7134 | 0,1490 |

| ЧП/Выручка | 0,0293 | 0,0476 | 0,0191 | -0,0102 |

| ЧП/СК | 0,0532 | 0,0958 | 0,0382 | -0,0150 |

| R = 2*х1+0,1*х2+0,08*х3+0,45*х4+1,0*х5 | -8,9605 | -5,2194 | -4,3941 | 4,5664 |

Значение R-критерия вероятности банкротства меньше 1 на протяжении всего исследуемого периода:

R2004 = -8,9605 < 1

R2005 = -5,2194 < 1

R2006 = -4,3941 < 1

Хотя следует отметить положительную динамику показателя R, значение R-критерия остается отрицательным. Таким образом, на основании расчетов согласно модели Сайфулина–Кадыкова можно утверждать, что в течение всего исследуемого периода 2004-2006 гг. у предприятия ФГУП «Кирпичный завод» было неудовлетворительное финансовое состояние.

Ухудшения прогноза банкротства в случае ФГУП «Кирпичный завод» произошло в результате:

- снижения доли собственных источников в формировании имущества предприятия – уменьшения значения СОС;

- большие суммы краткосрочных обязательств предприятия, намного превышающие соответствующие величины оборотных активов;

- превышение доли заемных источников финансирования над собственными.

Улучшение ситуации произошло в результате:

- незначительные суммы у предприятия ФГУП «Кирпичный завод» долгосрочных обязательств;

- рост общей величины имущества предприятия;

- стабильный рост выручки;

- результатом финансово-хозяйственной деятельности в течение всего исследуемого периода была прибыль;

- стабильное значение собственного капитала, незначительная доля заемных источников финансирования.

Предприятию ФГУП «Кирпичный завод» необходимо улучшить значение показателя СОС, отрицательная величина которого сложилась в результате превышения суммы внеоборотных активов над суммой собственного капитала. Для увеличения показателя СОС предприятию можно порекомендовать реализовать часть устаревшего или неиспользуемого оборудования, а полученные в результате средства несомненно повлияют на конечный финансовый результат деятельности предприятия.

Похожие работы

... , а полученные в результате средства несомненно повлияют на конечный финансовый результат деятельности предприятия. 2.2 Расчет вероятности банкротства по модели Давыдовой–Беликова Для расчета вероятности банкротства ПУ «Гулливер» по модели диагностики банкротства Давыдовой – Беликова заполним таблицу предварительных расчетов 6. Таблица 6 – Исходные данные[1] Показатели 2004 2005 2006 ...

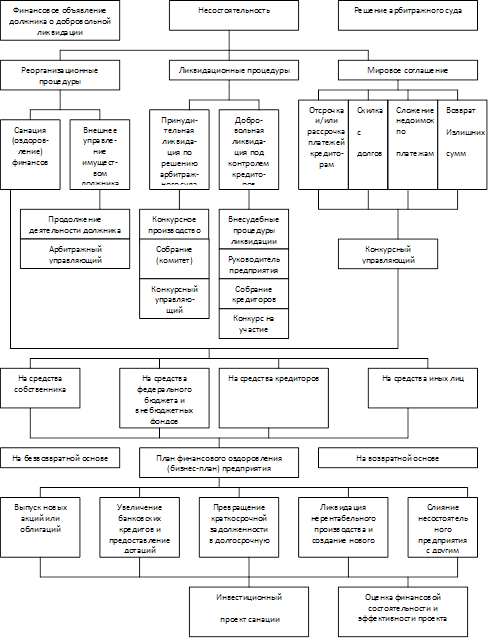

... во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79] 1.5 Сущность, принципы и содержание политики антикризисного управления предприятием В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть ...

... и сроки проведения ликвидации, проводит инвентаризацию имущества и его оценку, учет долгов и проводит конкурс по продаже имущества должника. 1.7. Сравнительная характеристика методов прогнозирования банкротства предприятий и оценка их эффективности На современном этапе развития российской экономики на первый план выходят проблемы, связанные с выявлением неблагоприятных тенденций развития ...

... . / Под ред. Стояновой Е.С.- М.: Перспектива, 2005. – 25с. 25) Фурманов М.И. Банкротство в России. / М.И. Фурманов. - М.: Инфра-М.: ИНФРА-М, 2006. - 289с. 26) Челышев А.Н. Разработка инструментальных методов прогнозирования банкротства предприятий: Дис. канд. экон. наук. - М., 2006. - 116c 27) Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. - М.: ИНФРА-М, 2004 Приложение Сравнительная ...

0 комментариев