Навигация

Анализ основных финансовых показателей

2.2 Анализ основных финансовых показателей

2.2.1 Горизонтальный и вертикальный анализ баланса

Под финансовым положением или состоянием организации понимают ее способность обеспечить процесс хозяйственной деятельности финансовыми ресурсами и возможность соблюдения нормальных финансовых взаимоотношений с работниками организации и другими организациями, банками, бюджетом и т.д.

Чтобы охарактеризовать финансовое состояние предприятия, необходимо оценить размещение, состав и использование средств (активов), а также состояние источников их формирования (пассивов) по принадлежности (собственный или привлеченный капитал) и срокам погашения обязательств (долгосрочные и краткосрочные).

Чтение баланса по систематизированным группам баланса ведется с использованием методов горизонтального и вертикального анализа.

Горизонтальный анализ - это динамический анализ показателей. Он позволяет установить их абсолютные приращения и темпы роста.

Вертикальный анализ - это структурный анализ актива и пассива баланса. Структура (состав) в экономическом анализе измеряется количественно, как соотношение частей, выражаемое их удельными весами в общем объеме изучаемой совокупности. Измеряется в долях единицы или в процентах.

Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния предприятия. Такой анализ представлен соответственно в табл. 6. Приведенные в таблице показатели сравним в динамике и оценим их изменения.

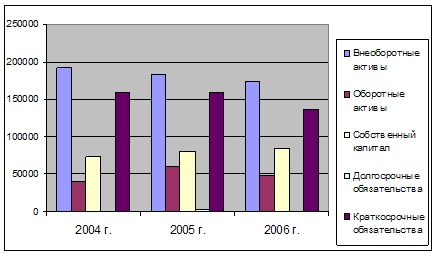

Также составим диаграмму, отображающую динамику изменений актива и пассива за 2004-2006 годы.

Таблица 6 – Структурно-динамический анализ баланса ФГУП «Кирпичный завод»

| Показатель | 2004 | 2005 | 2006 | Изменение 2005/2004 | Изменение 2006/2005 | Изменение 2006/2004 | ||||||

| тыс. руб. | уд. вес | тыс. руб. | уд. вес | тыс. руб. | уд. вес | абсолют ное | прирост в % | абсолют ное | прирост в % | абсолют ное | прирост в % | |

| Актив | ||||||||||||

| 1. ВОА | 192434 | 82,7 | 182834 | 75,3 | 172967 | 78,2 | -9600 | -5 | -9867 | -5,4 | -19467 | -10 |

| 2. ОА, в т.ч. | 40161 | 17,3 | 59989 | 24,7 | 48224 | 21,8 | 19828 | 49 | -11765 | -19,6 | 8063 | 20 |

| МПЗ | 29303 | 12,6 | 51068 | 21 | 31607 | 14,3 | 21765 | 74 | -19461 | -38 | 2304 | 7,8 |

| НДС | 119 | 0,05 | 19 | 0,007 | 6 | 0,003 | -100 | -84 | -13 | -68 | -113 | -95 |

| ДЗ | 7996 | 3,4 | 4566 | 1,9 | 13913 | 6,3 | -3430 | -43 | -3253 | 205 | 5917 | 74 |

| ДС | 2743 | 1,2 | 4336 | 1,8 | 2700 | 1,2 | 1593 | 58 | -1636 | -38 | -43 | -2 |

| Пассив | ||||||||||||

| 1. СК | 73500 | 31,6 | 80575 | 33,2 | 84728 | 38,3 | 7075 | 9,6 | 4153 | 5 | 11228 | 15 |

| 2. ДО | 465 | 0,2 | 2917 | 1,2 | 134 | 0,06 | 2452 | 527 | -2783 | -95 | -331 | -71 |

| 3. ЗК | 158630 | 68,2 | 159331 | 65,6 | 136331 | 61,64 | 701 | 0,4 | -23000 | -14 | -22299 | -14 |

| КЗ | 17353 | 7,5 | 26470 | 10,9 | 12157 | 5,5 | 9117 | 53 | -14313 | -54 | -5196 | -30 |

| Дбп | 141277 | 60,7 | 132861 | 54,1 | 124174 | 56,14 | -8416 | -6 | -8678 | -6,5 | -17103 | -12 |

| ВБ | 232595 | 100 | 242823 | 100 | 221193 | 100 | 10228 | 4,4 | -21630 | -9 | -11402 | -5 |

Рисунок 2 – Динамика активов и пассивов ФГУП «Кирпичный завод»

С помощью диаграммы можно проследить четкую тенденцию внеоборотных средств к снижению, несмотря на то, что в 2006г. удельный вес этой статьи актива баланса несколько увеличился, но общее уменьшение этого показателя по сравнению с 2004 г. составило 19467 тыс. руб. или 10%.

На протяжении всех лет внеоборотные средства составляют наиболее значительную часть актива баланса. Анализируя диаграмму, мы не можем наблюдать четкой тенденции к росту или к снижению оборотных средств. Так из таблицы видно, что в 2005 году произошло резкое увеличение оборотного капитала (на 19828 тыс. руб.), это произошло в основном из-за увеличения количества запасов на 74%.

В 2006 году произошло снижение доли оборотных средств и запасов в том числе, но по отношению к 2004 году этот отдел актива увеличился на 20%. Собственный капитал увеличивался на протяжении всего исследуемого периода и на конец 2006 года он увеличился на 11228 тыс. руб.

Долгосрочные обязательства занимают столь незначительную часть диаграммы, что их изменение мы можем проследить только с помощью аналитического баланса, но и там этот раздел имеет очень маленький удельный вес в его структуре, что объясняется спецификой организационной формы предприятия.

Самой значительной частью пассива баланса являются краткосрочные обязательства, они составляют более 60% пассива на протяжении всех трех лет и имеют четкую тенденцию к уменьшению. Так за исследуемые годы сумма этих обязательств уменьшилась на 22299 тыс. руб.

Похожие работы

... , а полученные в результате средства несомненно повлияют на конечный финансовый результат деятельности предприятия. 2.2 Расчет вероятности банкротства по модели Давыдовой–Беликова Для расчета вероятности банкротства ПУ «Гулливер» по модели диагностики банкротства Давыдовой – Беликова заполним таблицу предварительных расчетов 6. Таблица 6 – Исходные данные[1] Показатели 2004 2005 2006 ...

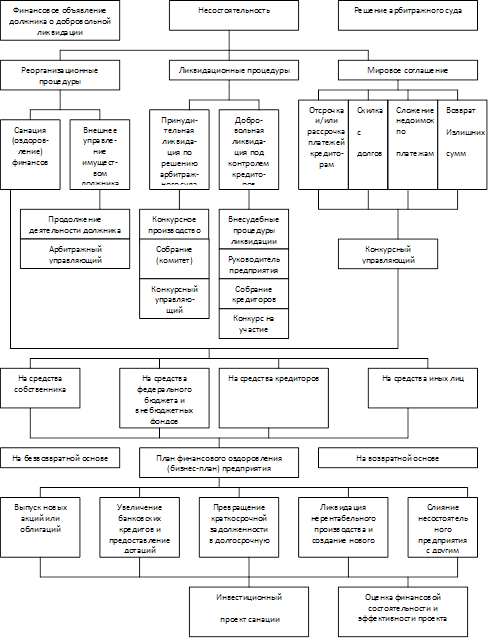

... во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79] 1.5 Сущность, принципы и содержание политики антикризисного управления предприятием В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть ...

... и сроки проведения ликвидации, проводит инвентаризацию имущества и его оценку, учет долгов и проводит конкурс по продаже имущества должника. 1.7. Сравнительная характеристика методов прогнозирования банкротства предприятий и оценка их эффективности На современном этапе развития российской экономики на первый план выходят проблемы, связанные с выявлением неблагоприятных тенденций развития ...

... . / Под ред. Стояновой Е.С.- М.: Перспектива, 2005. – 25с. 25) Фурманов М.И. Банкротство в России. / М.И. Фурманов. - М.: Инфра-М.: ИНФРА-М, 2006. - 289с. 26) Челышев А.Н. Разработка инструментальных методов прогнозирования банкротства предприятий: Дис. канд. экон. наук. - М., 2006. - 116c 27) Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. - М.: ИНФРА-М, 2004 Приложение Сравнительная ...

0 комментариев