Навигация

Структура капіталу підприємства та шляхи її оптимізації

Міністерство науки та освіти України

Київський національний торгівельно-економічний університет

Кафедра економіки підприємництва

Курсова робота

з курсів: “Економіка підприємств”, “Фінанси підприємств”

на тему:

“Структура капіталу підприємства

та шляхи її оптимізації”

Виконала:

студентка III курсу

1 групи ФЕМП

Ярмак О.О.

Науковий керівник:

канд. екон. наук,

доц. Гринюк Н.А.

Київ 2002

ПланПлан. 2

Вступ. 3

1. Сутність фінансового капіталу підприємства та його роль в забезпеченні ефективної діяльності підприємства. 4

2. Методичні підходи до управління капіталом підприємства та його структурою.. 15

3. Критерії та показники оцінки ефективності управління капіталом підприємства та його структурою 35

4. Шляхи оптимізації структури капіталу підприємства. 54

Висновок. 61

Література. 62

ВступДіяльність підприємства в умовах ринкової економіки будь-якої форми власності, організаційно-правового статусу і галузевої спрямованості безпосередньо залежить від фінансового капіталу та його структури. Досягнення стратегічних цілей підприємства також значно залежить від ефективності управління капіталом підприємства та його структурою, тобто визначення загальної потреби в них, формування оптимальної структури, умов їх залучення.

Сучасне економічне становище потребує від власників та фінансових менеджерів підприємств ефективного управління, уважного контролю та своєчасного коригування структури капіталу підприємства, бо оптимальна структура капіталу дозволяє отримувати максимальний прибуток, рентабельність, фінансову стійкість та високі показники ліквідності та платоспроможності. Існують певні методичні підходи, метою яких є забезпечення такого співвідношення внутрішніх та зовнішніх джерел фінансового капіталу підприємства, яке б дозволило досягти найвищих показників господарської діяльності підприємства. Для контролю за поточним станом структури капіталу необхідно регулярно визначати показники оцінки ефективності управління капіталом підприємства.

Проблеми управління капіталом підприємства та його структурою широко висвітлюються провідними вченими-економістами: І.О. Бланком, В.В. Ковальовим, Є.С. Стояновою, Т.В. Тепловою та ін.

Метою даної курсової роботи є огляд, аналіз та порівняння методичних підходів до управління капіталом підприємства та його структурою, дослідження різноманітних трактувань сутності капіталу та його ролі в забезпеченні ефективної діяльності підприємства, дослідження основних критеріїв та показників оцінки ефективності управління капіталом підприємства та його структурою і шляхів оптимізації структури капіталу підприємства.

1. Сутність фінансового капіталу підприємства та його роль в забезпеченні ефективної діяльності підприємстваДля забезпечення нормального процесу фінансування підприємницьких структур незалежно від їх форм власності й організаційно-правового статусу виникає значна потреба у фінансовому капіталі.

Взагалі, капітал — економічна категорія, відома задовго до його зародження, отримала новий зміст в умовах переходу країни до ринкових відносин. Капітал, що є головною економічною базою створення та розвитку підприємства, в процесі свого функціонування забезпечує інтереси держави, власників та персоналу.

Вихідним моментом у процесі наукового дослідження фінансового капіталу підприємств як економічної категорії має бути визначення поняття “фінансовий капітал підприємства”. Формулювання цього поняття не розкриває цілком природи й основних характеристик цієї категорії, але дає змогу відокремити фінансовий капітал від інших понять, пов’язаних із багатогранною економічною категорією “капітал”.

Отже, фінансовий капітал підприємства як економічна категорія існує об’єктивно і його природа визначається не суспільно-економічною формацією або типом економічної системи держави, а реальним процесом формування підприємницьких структур і механізмом здійснення фінансування їхньої діяльності. Тому фінансовий капітал підприємств формується і використовується суб’єктами господарювання в будь-якій економічній системі відповідно до стратегічних і тактичних цільових настанов цієї системи.

Поняття “фінансовий капітал” на відміну від поняття “капітал” з’явилося в науковому обороті відносно недавно, на початку XX століття після виходу в 1910 році однойменної книги німецького соціаліста Р. Гільфердінга.

Досліджуючи сутність капіталу в нових історичних умовах економічного розвитку провідних країн світу він дійшов висновку, що промисловість стає дедалі залежнішою від банківського грошового капіталу. Відбувається проникнення банківського капіталу в промисловість, у результаті чого відбувається злиття капіталів. Об’єднання банківського капіталу з промисловим він визначив поняттям “фінансовий капітал”. Далі Р. Гільфердінг пише: “фінансовий капітал — це капітал, що перебуває у розпорядженні банків і застосовується промисловцями”.

Таким чином, німецький соціаліст розглядав фінансовий капітал не стільки з позиції фінансової науки, скільки як специфічну форму розвитку монополістичного капіталізму.

Що стосується теорії фінансів, то в радянський період капітал у будь-якій його формі не був об’єктом її дослідження і лише з початком ринкової економіки почалося формування наукового розуміння економічної природи капіталу підприємства. При цьому більшість сучасних економістів-фінансистів розглядають поняття “фінансовий капітал” як синонім фінансових ресурсів.

Так, І.Т. Балабанов пише: “Капітал — це частина фінансових ресурсів. Капітал — це гроші, пущені в обіг, і доходи, що вони приносять від цього обігу”.

Н.А. Русак і В.А. Русак зазначають, що капітал “...це кошти, вкладені в суб’єкт господарювання для початку або продовження господарської діяльності з метою одержання прибутку (доходу)”.

В.В. Селезньов дає таке визначення капіталу: “Фінансові ресурси, що використовуються на розвиток виробничого процесу (купівля сировини, товарів та інших предметів праці, робочої сили, інших елементів виробництва), е капітал у його грошовій формі”.

С.В. Моісеєв і В.І. Терьохін вважають, що фінансовий капітал — це фінансові кошти підприємства, відбиті в пасиві його бухгалтерського балансу. При цьому фінансовий капітал підрозділяється на власний, тобто сформований за рахунок власних джерел фінансових ресурсів, і позиковий, формування якого здійснюється за рахунок позикових фінансових джерел.

В.Г. Бєлоліпецький визначає капітал як “...частину фінансових ресурсів, задіяних фірмою в оборот, і доходи, що вони приносять від цього обороту. У цьому розумінні капітал виступає як перетворена форма фінансових ресурсів”.

І.О. Бланк, розглядаючи капітал з позиції фінансового менеджменту формулює його визначення таким чином: “Капітал підприємства характеризує загальну вартість коштів у грошовій, матеріальній та нематеріальній формах, інвестованих у формування його активів”.

А.М. Ковальова, М.Г. Лапуста, Л.Г. Скамай розглядають фінансовий капітал як сукупність власних і позикових фінансових ресурсів, що використовуються для фінансування активів із метою одержання прибутку. “Частина фінансових ресурсів, задіяних фірмою в оборот, і доходи, що вони приносять від цього обороту, мають назву капітал, що виступає як перетворена форма фінансових ресурсів. Іншими словами, капітал — це значна частина фінансових ресурсів, яка авансується та інвестується у виробництво з метою одержання прибутку”.

А.В. Бусигін розглядає капітал з точки зору окремого підприємця: “Під капіталом розуміється все те, що допомагає реалізувати підприємницьку ідею та досягати цілей, які він ставить”.

А.І. Балабанов висловлюється таким чином, що “Капітал — це частина фінансових ресурсів. Капітал — це гроші, що введені в оборот та приносять доход від цього обороту. Оборот грошей здійснюється шляхом вкладання їх у підприємництво, наданні в позику, передачі в оренду. Капітал — це гроші, призначені для отримання прибутку”.

Досліджуючи сутність поняття “фінансовий капітал підприємства”, доцільно представити точку зору з цього питання закордонних економістів, тим більше, що вони не перебували під впливом строго визначеного трактування цього поняття, що існувало в колишньому СРСР.

У закордонній фінансово-економічній літературі розуміння, що фінансовий капітал підприємства є сукупністю фінансових коштів склалося досить давно і використовується не тільки в теорії, а й у практичній діяльності фірм. Зокрема, таке розуміння фінансового капіталу можна знайти в роботах С. Фішера, Р. Дорнбуша, Р. Шмалензі, Б. Мінца, М. Шварца, Дж. Робінсона й інших. Наприклад, С. Фішер, Р. Дорнбуш, Р. Шмалензі у своїй капітальній роботі “Економіка” розглядають фінансовий капітал як фінансовані кошти, що їх вкладають власники підприємства, акціонери в розвиток суб’єкта господарювання. При цьому автори розрізняють власний і позиковий фінансовий капітал як складові сукупного фінансового капіталу підприємства.

Таким чином, підходи, що існують в економічній літературі, до розуміння фінансового капіталу залежать від тих позицій учених, з яких вони розглядають цю об’єктивну економічну категорію. Звичайно, визначення поняття “фінансовий капітал підприємства” відрізняється одне від одного, що є цілком закономірним через достатню складність цієї категорії і не однозначні підходи до її розумінню Щоб визначитися в розумінні фінансового капіталу, необхідно розкрити основні ознаки цієї категорії. Розгляд основних ознак фінансового капіталу підприємства спрямовано на формулювання теоретичних положень, що можуть бути використані фінансовою наукою в практиці керування фінансовою діяльністю сучасних підприємницьких структур і не торкаються соціально-економічних відносин, пов’язаних з цією категорією.

Економічна природа фінансового капіталу підприємств має такі основні ознаки:

1. Фінансовий капітал підприємства за своєю економічною суттю відбиває процес створення розподілу та використання і відтворення фінансових ресурсів як у масштабах окремого підприємства, так і всієї економічної системи держави. Ця ознака фінансового капіталу характеризує формування та використання як власних, так і позикових фінансових ресурсів підприємства в процесі фінансової діяльності суб’єкта господарювання.

2. Фінансовий капітал підприємства знаходить своє відображення в процесі формування основних і обігових активів. Ця ознака фінансового капіталу виступає як необхідна умова організації підприємницької діяльності, як пусковий механізм і основа продуктивних сил не тільки суб’єкта господарювання, а і усієї економіки країни. Без фінансового капіталу інші необхідні фактори виробництва (земля, праця, підприємницькі здібності), як свідчить реальна практика господарювання, дають незначний результат.

3. Фінансовий капітал підприємства — це економічна база функціонування не тільки окремо взятого суб’єкта господарювання, а й об’єктивна умова розвитку держави і суспільства. У цьому своєму значенні фінансовий капітал формує необхідні умови для створення доданої вартості, розподіл і перерозподіл котрої забезпечує формування фінансових ресурсів як на рівні суб’єкта підприємництва, так і на рівні держави. Завдяки цьому зростають економічна міць і підприємства, і держави, їхні соціальні можливості.

4. Фінансовий капітал підприємства є джерелом формування добробуту як власників підприємницьких структур, так і найманих робітників, а через фінансову систему країни — усіх членів суспільства. При цьому забезпечується визначений рівень добробуту, що залежить від продуктивного використання фінансового капіталу, а також від масштабів його формування в процесі розподілу створеної вартості на конкретному підприємстві і розподілу ВВП в масштабах країни. Збільшення обсягів капіталізації фінансових ресурсів сприяє зростанню добробуту суспільства в майбутніх періодах, у той час як збільшення поточного споживання скорочує можливості формування фінансового капіталу і зменшує його продуктивну силу в майбутньому, що негативно відбивається в перспективі на добробуті.

5. Фінансовий капітал підприємства є найважливішою характеристикою рівня ефективності виробничо-господарської діяльності підприємства. Ця ознака фінансового капіталу проявляється в його здатності до самозростання, що пов’язано з процесом ефективного формування, розподілу і використання прибутку, надходжень і доходів, можливістю постійного нарощування обсягів капіталізації фінансових ресурсів.

6. Фінансовий капітал підприємства є головним мірилом ринкової вартості підприємства. У цій своїй якості виступає не весь фінансовий капітал підприємства, а тільки власний фінансовий капітал, що характеризує здатність підприємницької структури формувати позаобігові та власні обігові активи. Обсяги власного фінансового капіталу підприємства є відправною точкою для використання позикових фінансових коштів, підвищення надійності й інвестиційної привабливості підприємства, що формує базу оцінки його ринкової вартості.

7. Фінансовий капітал підприємства є чинником ризику, що визначається самим процесом його формування та використання. При формуванні фінансового капіталу ризик виявляється в невизначеності при одержані доходів і надходжень, їхньому розподілі і використанні, а також неоднозначності ситуацій при взаємодії з різними інвесторами і кредиторами. Використання фінансового капіталу в процесі господарської діяльності також породжує ризик утрати фінансових ресурсів, упущеної вигоди, що, безумовно, відбивається на одержанні доходів і відтворенні самого фінансового капіталу.

8. Фінансовий капітал підприємства характеризується і фактором часу. З цього боку фінансовий капітал розглядається як джерело поточного і майбутнього добробуту. Як джерело поточного добробуту фінансовий капітал має приносити швидкий дохід підприємству, а отже, і його власникам. У зв’язку з цим виникає прагнення використовувати фінансовий капітал не для довгострокового інвестування, а з метою швидкої обіговості з максимально можливим доходом. Це зумовлює напрями вкладення фінансового капіталу, його переливання у галузі з вищою нормою поточного доходу і меншим періодом відтворення. З іншого боку, рух фінансового капіталу в масштабах економічної системи приводить до вирівнювання норми доходу, що змушує підприємства та їхніх власників здійснювати довгострокові вкладення фінансового капіталу, що принесуть свої доходи не в поточному, а в майбутньому періоді. Перед підприємством завжди існує альтернатива використання фінансового капіталу, яка пов’язана з фактором часу. Саме вона потребує оптимізації управлінських рішень щодо поточного і перспективного формування і використання фінансового капіталу як можливого джерела добробуту.

9. Фінансовий капітал підприємства є основою для створення і функціонування підприємств різних форм власності. З цих позицій істотне значення має початковий, або стартовий, капітал. Початковий фінансовий капітал підприємства необхідний для будь-якого підприємства незалежно від галузі, регіону і форми підприємництва. Для суб’єктів господарювання, які є юридичними особами, початковий обсяг фінансового капіталу знаходить відображення в статуті підприємства і (чи) засновницьких документах і становить суму статутного (акціонерного) капіталу або фонду. Статутний капітал як початкова базова сума фінансового капіталу підприємства забезпечує не тільки обов’язкову умову для державної реєстрації підприємства, а й створює необхідні стартові фінансово-економічні умови нормальної діяльності підприємницької структури.

З урахуванням наявних підходів в економічній літературі, основних ознак, що характеризують фінансовий капітал підприємства, його визначення в узагальненому виді може бути сформульоване так: фінансовий капітал підприємства являє собою сукупність капіталізованих фінансових ресурсів, що використовуються власниками і менеджерами в економічному процесі відтворення вартості як джерело фінансування господарської діяльності з метою одержання доходу, формування якого в економічній системі держави здійснюється на ринкових принципах і підходах.

Розглянемо докладно окремі види капіталу підприємства у відповідності з класифікацією І.О. Бланка.

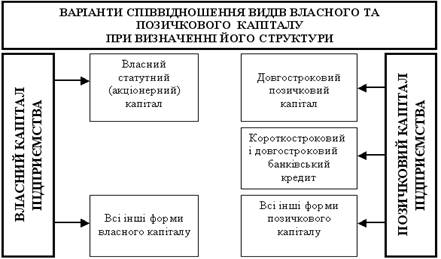

1. За приналежністю підприємству виділяють власний та позиковий види його капіталу. Власний капітал характеризує загальну вартість засобів підприємства, що належать йому на правах власності та використовуються ним для формування певної частини активів. Ця частина активів, що сформована за рахунок інвестованого в них власного капіталу, представляє собою чисті активи підприємства. Позиковий капітал характеризує залучені для фінансування розвитку підприємства на зворотній основі грошові кошти або інші майнові цінності. Усі форми позикового капіталу, що використовується підприємством, представляють собою його фінансові зобов’язання, що належать до погашення у передбачені строки.

2. За метою використання у складі підприємства можуть бути виділені наступні види капіталу: виробничий позичковий та спекулятивний. Виробничий капітал характеризує засоби підприємства, що інвестовані в його операційні активи для здійснення виробничо-збутової його діяльності. Позичковий капітал представляє собою ту частину, яка використовується підприємством в процесі інвестування у грошові інструменти (короткострокові та довгострокові депозитні вкладення в комерційних банках), а також у боргові фондові інструменти (облігації, депозитні сертифікати, векселі і т.п.) Спекулятивний капітал характеризує ту його частину, яка використовується в процесі здійснення спекулятивних (що базуються на різниці в цінах) фінансових операцій (придбання деривативів в спекулятивних цілях і т.п.).

3. За формами інвестування розрізняють капітал в грошовій, матеріальній та нематеріальній формах, що використовується для формування статутного фонду підприємства. Інвестування капіталу в цих формах дозволено законодавством при створенні нових підприємств, збільшенні об’єму їх статутних фондів.

4. За об’єктом інвестування виділяють основний та оборотний види капіталу підприємства. Основний капітал характеризує ту частину капіталу, що використовується підприємством, який інвестований і всі види його необоротних активів (а не тільки в основні засоби, як це часто трактується в літературі). Оборотний капітал характеризує ту його частину, яка інвестована у всі види його оборотних активів.

5. За формою надходження в процесі кругообігу, тобто в залежності від стадій загального циклу цього кругообігу, розрізняють капітал підприємства у грошовій, виробничій та товарній його формах.

6. За формами власності виявляють приватний та державний капітал, що інвестований в підприємство в процесі формування його статутного фонду. Таке розподілення капіталу використовується в процесі класифікації підприємств за формами власності.

7. За організаційно-правовими формами діяльності виявляють наступні види капіталу: акціонерний капітал (капітал підприємств, створених у формі акціонерних товариств), пайовий капітал (капітал партнерських підприємств — товариств з обмеженою відповідальністю, командитних товариств і т.п.), індивідуальний капітал (капітал індивідуальних підприємств — сімейних і т.п.).

8. За характером використання у господарському процесі виділяють працюючий та непрацюючий види капіталу. Працюючий капітал характеризує ту його частину, яка приймає безпосередню участь в формуванні доходів та забезпеченні операційної, інвестиційної та фінансової діяльності підприємства. Непрацюючий (або “мертвий”) капітал характеризує ту його частину, яка інвестована в активи, що не приймають безпосередньої участі у здійсненні різних видів господарської діяльності підприємства та формуванні його доходів.

9. За характером використання власниками виділяють споживаний та накопичувальний (реінвестований) види капіталу. Споживаний капітал після його розподілу на цілі споживання втрачає функції капіталу. Він являє собою дезінвестиції підприємства, що здійснюються з метою споживання (вилучення частини капіталу з необоротних та оборотних активів з метою виплати дивідендів, процентів, задоволення соціальних потреб персоналу і т.п.). Накопичувальний капітал характеризує різні форми його приросту в процесі капіталізації прибутку, дивідендних виплат і т.п.

10. За джерелами залучення розрізняють національний (вітчизняний) та іноземний капітал, інвестований в підприємство. Такий розподіл капіталу підприємств використовується в процесі відповідної їх класифікації.

11. За відповідністю правовим нормам функціонування розрізняють легальний та “тіньовий” капітал, який використовується в процесі господарської діяльності підприємства. Широко використовуваний на сучасному етапі економічного розвитку країни “тіньовий” капітал є своєрідною реакцією підприємців на встановлені державою жорсткі “правила гри” в економіці, в першу чергу, на невиправдано високий рівень оподатковування підприємницької діяльності. Зростання обсягу використання “тіньового” капіталу в господарській діяльності підприємств служить для держави своєрідним індикатором низької ефективності прийнятих рішень в галузі податкового регулювання використання капіталу в підприємницький діяльності з позицій дотримання паритету інтересів як держави, так і власників капіталу.

Структура капіталу представляє собою співвідношення власних та позикових фінансових коштів, що використовуються підприємством в процесі своєї господарської діяльності.

Структура капіталу, що використовується підприємством визначає багато аспектів не тільки фінансової, але й операційної та інвестиційної його діяльності, здійснює активний вплив на кінцеві результати цієї діяльності. Вона впливає на коефіцієнт рентабельності активів та власного капіталу (тобто на рівень економічної та фінансової рентабельності підприємства), визначає систему коефіцієнтів фінансової стійкості та платоспроможності (тобто рівень основних фінансових ризиків) і остаточно формує співвідношення в ступенях прибутковості та ризику в процесі розвитку підприємства.

Формування структури капіталу нерозривно зв’язане з урахуванням особливостей кожної з його складових частин.

Власний капітал характеризується наступними позитивними особливостями:

1. Простотою залучення, так як рішення пов’язані із збільшенням власного капіталу (особливо за рахунок внутрішніх джерел його формування) приймаються власниками та менеджерами підприємства без необхідності отримання згоди інших господарюючих суб’єктів.

2. Більш високою здатністю генерування прибутку у всіх сферах діяльності, так як при його використанні непотрібна виплата позикового відсотку у всіх його формах.

3. Забезпеченням фінансової стійкості розвитку підприємства, його платоспроможності в довгостроковому періоді, а відповідно і зниженням ризику банкрутства.

Разом з тим, йому властиві наступні недоліки:

1. Обмеженість обсягу залучення, а відповідно, і можливостей суттєвого розширення операційної та інвестиційної діяльності підприємства. В періоди сприятливої кон’юнктури ринку на окремих етапах його життєвого циклу.

2. Висока вартість у порівнянні з альтернативними позиковими джерелами формування капіталу.

3. Невикористана можливість приросту коефіцієнта рентабельності власного капіталу за рахунок залучення позикових фінансових коштів, так як без такого залучення неможливо забезпечити перевищення коефіцієнту фінансової рентабельності діяльності підприємства над економічною.

Таким чином, підприємство, що використовує тільки власний капітал, має найвищу фінансову стійкість (його коефіцієнт автономії дорівнює одиниці), але обмежує темпи свого розвитку (так як не може забезпечити формування необхідного додаткового обсягу активів в періоди сприятливої кон’юнктури ринку) та не використовує фінансові можливості приросту прибутку на вкладений капітал.

Позиковий капітал характеризується наступними позитивними особливостями:

1. Достатньо широкими можливостями залучення, особливо при високому кредитному рейтингу підприємства, наявності залогу або гарантії поручителя.

2. Забезпеченням росту фінансового потенціалу підприємства при необхідності суттєвого розширення його активів і зростання темпів росту обсягу його господарської діяльності.

3. Більш низькою вартістю порівняно з власним капіталом за рахунок забезпечення ефекту “податкового щита” (вилучення витрат на його обслуговування з оподатковуваної бази при сплаті податку на прибуток).

4. Здатністю генерувати приріст фінансової рентабельності (коефіцієнта рентабельності власного капіталу).

В той же час, використання позикового капіталу має наступні недоліки:

1. Використання цього капіталу генерує найбільш небезпечні фінансові ризики в господарській діяльності підприємства — ризик зниження фінансової стійкості та втрати платоспроможності. Рівень цих ризиків зростає пропорційно зростанню питомої ваги використання позикового капіталу.

2. Активи, сформовані за рахунок позикового капіталу, генерують меншу (при інших рівних умовах) норму прибутку, яка знижується на суму виплачуваного позикового проценту у всіх його формах (проценту за банківський кредит, лізингової ставки; купонного проценту по облігаціям, вексельного проценту за товарний кредит та ін.).

3. Висока залежність вартості позикового капіталу від коливань кон’юнктури фінансового ринку. В ряді випадків при зниженні середньої ставки позикового проценту на ринку використання раніше отриманих кредитів (особливо на довгостроковій основі) стає для підприємства невигідним у зв’язку з наявністю більш дешевих альтернативних джерел кредитних ресурсів.

4. Складність процедури залучення (особливо у великих розмірах), так як надання кредитних ресурсів залежить від рішення інших господарюючих суб’єктів (кредиторів), потребує інколи відповідних сторонніх гарантій або залогу (при цьому гарантії страхових компаній, банків або інших господарюючих суб’єктів надаються, як правило, на платній основі).

Таким чином, підприємство, яке використовує позиковий капітал, має більш високий фінансовий потенціал свого розвитку (за рахунок формування додаткового обсягу активів) і можливості приросту фінансової рентабельності діяльності, але в більшій мірі генерує фінансовий ризик і погрозу банкрутства (які зростають по мірі збільшення питомої ваги позикових коштів у загальній сумі використаного капіталу).

З економічної сутності капіталу випливає його об’єктивна необхідність для забезпечення ефективної діяльності підприємства. Ця необхідність визначається кількома моментами:

1. Фінансовий капітал необхідний підприємству для його державної реєстрації.

2. Механізмом організації виробничо-збутової та фінансово-інвестиційної та іншої діяльності. З цієї точки зору фінансовий капітал необхідний підприємству для здійснення процесу фінансування господарської діяльності.

3. Виходом на проектні показники розвитку і розміри підприємства.

4. Можливістю розширення масштабів господарської діяльності.

5. Створенням сприятливих фінансових умов підвищення добробуту власників підприємства.

6. Формуванням можливостей задоволення зростаючих потреб найманих робітників.

7. Створенням умов розвитку всієї економічної системи держави, тому що через фінансовий капітал, його формування, використання, відтворення здійснюється реалізація інтересів не тільки підприємців, а й держави, і значить, всього суспільства.

Отже, фінансовий капітал підприємств як об’єктивно існуюча економічна категорія забезпечує процес фінансування господарської діяльності підприємницьких структур, є важливим фактором розвитку національної економіки України, її ринкової трансформації.

2. Методичні підходи до управління капіталом підприємства та його структуроюКожне підприємство прагне управляти фінансовим капіталом та його структурою, тобто досягнути такого співвідношення внутрішніх та зовнішніх джерел коштів, яке б здійснювало максимальний позитивний вплив на досягнення його стратегічних цілей.

Питання управління структурою фінансового капіталу широко висвітлюються в економічній літературі та представлені різними точками зору на вирішення цієї проблеми.

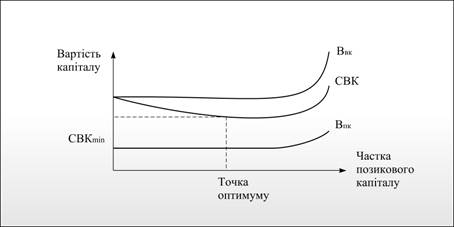

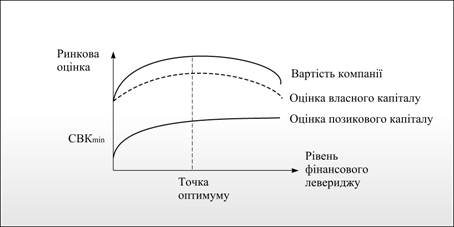

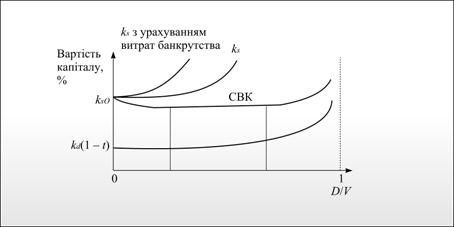

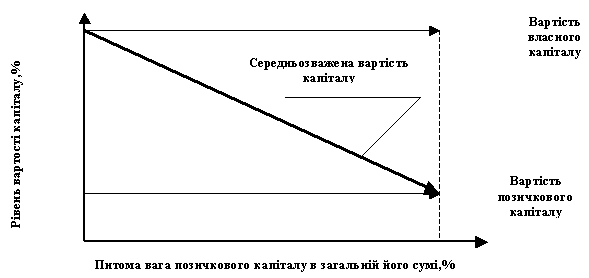

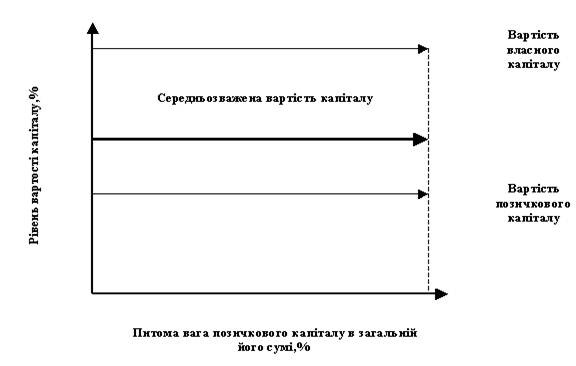

Традиційний підхідПослідовники цього підходу вважають, що а) вартість капіталу фірми залежить від його структури; б) існує оптимальна структура капіталу, що мінімізує значення середньозваженої вартості капіталу (СВК) і відповідно максимізує ринкову вартість фірми. При цьому наводяться наступні аргументи.

Середньозважена вартість капіталу залежить від вартості його складових, що узагальнено розподіляються на два види — власний та позиковий капітал. В залежності від структури капіталу вартість кожного з цих джерел змінюється, причому темпи зміни є різними. Численні дослідження показали, що помірне зростання частки позикових коштів, тобто деяке підвищення фінансового ризику, не викликає негайної реакції акціонерів в плані підвищення потрібної доходності, однак при перевищенні деякої межі безпеки ситуація змінюється і акціонери починають вимагати більшої доходності для компенсації ризику. Одночасно і вартість позикового капіталу, залишаючись спочатку практично незмінною, при відповідній зміні складу джерел починає зростати. Оскільки вартість позикового капіталу в середньому нижче, ніж вартість власного капіталу, існує структура капіталу, що називається оптимальною, при якій показник СВК має мінімальне значення, а, відповідно, ринкова вартість фірми буде максимальною (див. графік 1 і 2).

Графік 1. Традиційний погляд на залежність вартості та структури капіталу

Графік 2. Традиційний погляд на залежність ринкової вартості фірми та структури її джерел

Однак, оптимізація структури джерел фінансування по критерію максимізації ціни підприємства відображає однобічний погляд на проблему управління структурою фінансових ресурсів, так як не враховує вплив сформованої структури на результативні показники діяльності підприємства.

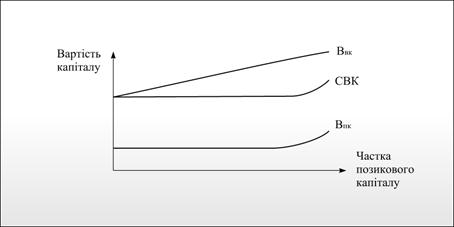

Підхід Модільяні-МіллєраЗасновники другого підходу Ф. Модільяні і М. Міллєра (1958 р.) стверджують протилежне — при деяких умовах ринкова вартість фірми і вартість капіталу не залежать від його структури, а, відповідно, їх не можна оптимізувати, не можна нарощувати ринкову вартість фірми за рахунок зміни структури капіталу.

При обґрунтуванні свого підходу Модільяні і Міллєр встановили ряд обмежень, зокрема:

· передбачається наявність ефективного ринку капіталу, зокрема, безкоштовність інформації, її доступність для всіх зацікавлених осіб, відсутність трансакційних витрат, можливість будь-якого розподілу цінних паперів, раціональність поведінки інвесторів;

· компанії емітують тільки два типи зобов’язань: боргові з безризиковою ставкою та акції (ризиковий капітал);

· фізичні особи можуть здійснювати позикові операції за безризиковою ставкою;

· відсутні витрати, пов’язані з банкрутством;

· вважається, що всі компанії знаходяться в одній групі ризику;

· очікувані грошові потоки являють собою безстрокові ануїтети (тобто зростання доходів не передбачається);

· відсутні податки.

Деякі з цих обмежень навряд чи можна визнати реалістичними, однак подальші дослідження показали, що це не здійснює суттєвого впливу на основні висновки, що були отримані Модільяні і Міллєром. Крім того, деякі з обмежень були уточнені або зовсім зняті.

Одержані цими дослідниками результати розрізнюються в залежності від передумови про наявність або відсутність податків на доходи фізичних і юридичних осіб. Розглянемо основні ідеї, сформульовані Модільяні і Міллєром.

Логіка теорії Модільяні-Міллєра в умовах відсутності податків на доходи юридичних і фізичних осібВведемо наступні позначення:

РВН — Ринкова вартість фінансово незалежної компанії (тобто тої, що не залучає позиковий капітал);

РВЗ — Ринкова вартість аналогічної фінансово залежної компанії;

РВК — Ринкова оцінка власного капіталу компанії;

РПК — Ринкова оцінка позикового капіталу компанії;

ЧПОп — Чистий операційний прибуток (прибуток до відрахування процентів та податків);

ВКН — Вартість власного капіталу фінансово незалежної компанії;

ВКЗ — Вартість власного капіталу фінансово залежної компанії;

ПК — Вартість позикового капіталу;

ПП — Ставка податку на прибуток.

Виходячи із зроблених передумов Модільяні і Міллєр довели два твердження:

Твердження 1. Ринкова вартість компанії не залежить від структури капіталу і визначається шляхом капіталізації її операційного прибутку за ставкою, що відповідає класу ризику даної компанії:

![]()

Твердження 2. Вартість власного капіталу фінансово залежної компанії являє собою суму вартості власного капіталу аналогічної (за доходом та рівнем ризику) фінансово незалежної компанії та премії за ризик, рівної добутку різниці в значеннях вартості власного та позикового капіталу на величину фінансового левериджу:

![]()

Ці два твердження як раз і показують, що зміна структури джерел шляхом залучення більш дешевих позикових коштів не збільшує ринкову вартість компанії, так як вигода від залучення дешевого джерела супроводжується підвищенням ступеню ризику і відповідно вартості власного капіталу.

Графік 3. Залежність вартості та структури капіталу за відсутністю податків згідно теорії Модільяні-Міллєра

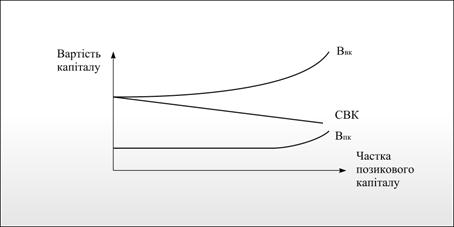

Логіка теорії Модільяні-Міллєра з урахуванням податків на доходи юридичних осібВ 1963 р. Модільяні і Міллєр опублікували другу статтю, присвячену структурі капіталу, в якій розглянули ситуацію, коли не накладається умова про відсутність податків. В цьому випадку структура капіталу вже здійснює вплив на ринкову вартість фірми. Їхні розробки знов представлені у вигляді двох тверджень.

Твердження 1. Ринкова вартість фінансово залежної компанії дорівнює сумі ринкової вартості фінансово незалежної компанії тієї ж групи ризику та ефекту фінансового левериджу, що дорівнює добутку ставки податку на прибуток і величини позикового капіталу в ринковій оцінці:

![]()

при цьому очевидно, що значення РВН при відсутності позикового фінансування, що чисельно дорівнює РВК, знаходиться за формулою:

![]()

Модель, що задається формулою, іноді називається ідеальною моделлю Модільяні-Міллєра ринкової вартості фінансово залежної компанії, в тому розумінні, що вона побудована при ідеальних умовах, що не враховують вплив деяких суттєвих факторів: зростання ризику можливих фінансових ускладнень і витрат, обумовлених агентськими відносинами.

Твердження 2. Вартість власного капіталу фінансово залежної компанії являє собою суму вартості власного капіталу аналогічної (за доходом та рівнем ризику) фінансово незалежної компанії та премії за ризик, що дорівнює добутку різниці в значеннях власного і позикового капіталу на величину фінансового левериджу з поправкою, яка враховує економію на податках:

![]()

Виходячи з наведених тверджень, можна показати, що середньозважена вартість капіталу фінансово залежної компанії зменшується із зростанням фінансового левериджу.

Графік 4. Залежність вартості та структури капіталу з урахуванням податків згідно теорії Модільяні-Міллєра

В умовах припущення про наявність податків поява позикових коштів в структурі джерел супроводжується зниженням середньозваженої вартості капіталу, а зростання фінансового левериджу призводить до зменшення СВК. Додатково слідує, що ринкова вартість компанії збільшується із зростанням фінансового левериджу і теоретично досягає максимуму при 100%-ному фінансуванні за рахунок позикового капіталу. Стосовно вартості власного капіталу, її значення зростає, але меншими темпами, ніж в умовах припущень про відсутність податків.

Не дивлячись на привабливість та логічність з позиції математичного обґрунтування залежностей між вартістю компанії та структурою її капіталу, теорія Модільяні-Міллєра постійно підлягає суворій критиці з боку опонентів, так як вона не враховує реальних умов фінансового ринку (наявності діапазону процентних ставок, зростаючий ризик внаслідок залучення позикових коштів, необхідність сплати податкових платежів), що перетворюють фінансову структуру підприємства у важливий фактор впливу на його фінансове положення.

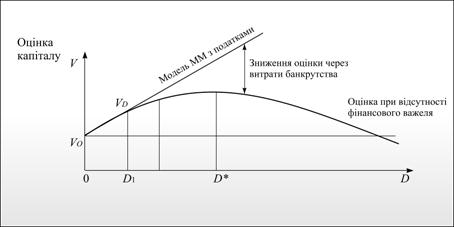

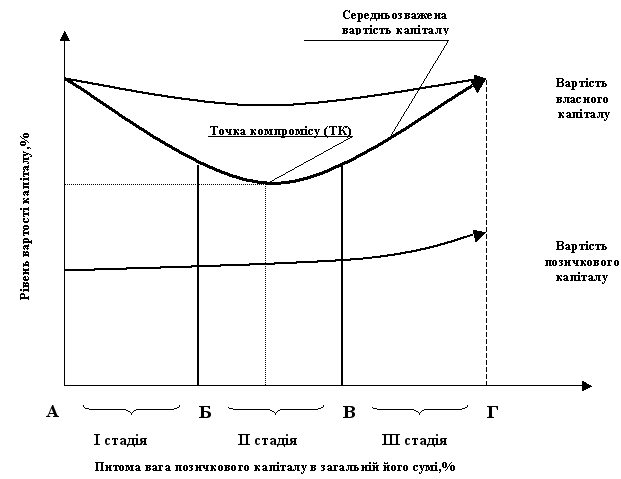

Компромісний підхідРозвиток теорії Модільяні-Міллєра в плані урахування агентських витрат і витрат, пов’язаних з банкрутством призвело до появи так званої компромісної моделі.

Оптимальна структура капіталу за компромісною моделлю визначається співвідношенням вигод від податкового щита (можливості включення плати за позиковий капітал в собівартість) та збитків від можливого банкрутства.

Графік 5. Збільшення вартості власного капіталу через втрати банкрутства

Введення в розгляд збитків по організації додаткового залучення позикового капіталу та витрат можливого банкрутства при великому фінансовому важелі змінює поведінку кривих вартості капіталу при збільшенні позикового фінансування. Із зростанням фінансового важелю вартість позикового та акціонерного капіталу зростає.

При наближенні заборгованості до 100% із-за різкого зростання вартості акціонерного капіталу (пов’язаного з витратами банкрутства) вартість капіталу фірми максимізується. Оптимальна структура капіталу фірми досягається при низькому фінансовому важелі, коли вартість позикового капіталу зростає повільно, що знижує вартість СВК, але це не конкретне значення рівня фінансового важеля, а деякий інтервал його значень, що дає фінансовому менеджеру компанії певну свободу у формуванні фінансових джерел. Ціна компанії у компромісному підході перевищує ринкову оцінку “безважелевої” компанії, тобто такої, що не використовує фінансовий важіль, на величину податкової економії за вирахуванням витрат банкрутства (беручи до уваги різночасність чистих грошових потоків це перевищення буде складати PV економії на податкових платежах за період часу — PV витрат банкрутства).

Графік 6. Порівняння моделей Модільяні-Міллєра, що враховує податки, та компромісного підходу до оцінки капіталу

На графіку 6: D1/V — рівень фінансового важеля, на якому витрати банкрутства матеріалізуються в грошовій формі; D*/V — оптимальна структура капіталу, при цьому значені фінансового важеля граничні податкові вигоди дорівнюють граничним витратам банкрутства.

Витрати банкрутства залежать від ймовірності розорення та ліквідації компанії і величини витрат, пов’язаних з цим процесом. При невеликих позиках ймовірність розорення низька і витрати банкрутства також невеликі. Переваги в оподаткуванні призводять до зростання ринкової оцінки капіталу компанії. В передбанкрутній ситуації акціонери часто відмовляються від мети максимізації ринкової оцінки всього капіталу, і починають діяти в своїх інтересах. Часто використовуваний спосіб рятування компанії — ризикована гра за рахунок власників позикового капіталу.

Названі дії акціонерів призводять до зниження ринкової оцінки всього капіталу компанії. Однак, використовуючи важелі операційного та фінансового управління, власники власного капіталу можуть розподілити втрати таким чином, що більша їх частина припаде на кредиторів.

Відповідно до компромісного підходу компанії варто встановлювати цільову структуру капіталу так, щоб гранична вартість капіталу і граничний ефект від фінансового важеля були рівні. Загальна рекомендація щодо компромісного підходу зводиться до того, що 100%-й позиковий капітал, і виключно власне фінансування є неоптимальними стратегіями управління.

Сигнальний підхідВ моделях Модільяні-Міллєра передбачалося, що інвестори і керівництво компанії мають однакову інформацію про перспективи компанії, тобто рішення приймаються в умовах симетричності інформації. Ринку відомі грошові потоки, що генеруються активами компанії і він може правильно оцінити її капітал. В реальному світі керівництво більш інформовано про інвестиційні можливості і ступені недооцінки або переоцінки акцій. Ринкові ціни не відображають всю інформацію, інформація не є загальнодоступною, і менеджери можуть давати сигнали ринку через прийняття фінансових рішень (вибір структури капіталу або дивідендної політики). Така ситуація носять назву асиметричності інформації і враховується в сигнальних моделях.

Модель Росса 1977 р.В моделі передбачається можливість фінансовими рішеннями менеджера вплинути на сприйняття ризику інвесторами. Реальний рівень ризику грошових потоків може не змінюватися, але менеджери, як монополісти на інформацію про майбутні грошові потоки, можуть обирати сигнали про перспективи розвитку. в моделі Росса обґрунтовується вибір сигналів з точки зору менеджерів (їх добробуту). Передбачається, що менеджери отримують винагороду за результатами роботи, як певну частку від ринкової оцінки всієї компанії (ринкової оцінки всіх грошових потоків, що генеруються активами компанії).

Сигнальна модель Майерса-Майлуфа 1984 р.Сигнальна модель Майерса-Майлуфа є найвідомішою моделлю, яка розглядає інвестиційні та фінансові рішення менеджерів в умовах асиметричності інформації і описує сигнали на фінансовому ринку. В моделі Майерса-Майлуфа передбачається, що менеджери діють в інтересах акціонерів, що існували на момент прийняття рішень (в інтересах так званих старих акціонерів). В моделі показується, що якщо інвестори на ринку мають помилкову інформацію про оцінку компанії, то фінансування інвестиційних проектів за допомогою емісії акцій зробить ці проекти невигідними для старих акціонерів. Інші джерела фінансування, ціна яких менше залежить від приватної інформації про компанію (наприклад, боргові зобов’язання) дозволять прийняти позитивне рішення по проекту.

Якщо компанія має потенціал зростання ціни акції, то для максимізації оцінки капіталу не раціонально використовувати зовнішній власний капітал (збільшувати кількість акцій). При відсутності перспектив зростання саме додаткова емісія акцій дозволить максимізувати ціну капіталу при обставинах, що склалися. Цей варіант фінансування буде найбільш розумним. Об’ява про додаткову емісію розглядається інвестором як сигнал: якщо компанія об’являє додаткову емісію, значить, керівництво вважає ринкову оцінку завищеною та інвестору варто знизити свою уяву про оцінку компанії. Модель пояснює, чому об’ява про додаткову емісію акцій призводить до падіння ціни акції на ринку — інвестори знижують свою оцінку поданій компанії.

Рекомендацією сигнальної моделі по формуванню цільової структури капіталу є підтримання запасу позикової потужності для залучення капіталу в умовах асиметричної інформації.

На основі моделі боргу 1977р. та моделі структури капіталу при асиметричності інформації 1984р. С. Майерс сформував висновки по вибору менеджерами джерел фінансування. Майерс доводить, що нерозподілений прибуток (внутрішнє джерело) займає переважне місце серед джерел фінансування. Далі йде позиковий капітал, за ним конвертовані облігації. Зовнішній власний капітал займає останнє місце, так як розглядається на ринку як негативний сигнал.

Для прийняття рішень по структурі капіталу треба враховувати попередній розвиток компанії та поточну і прогнозну рентабельність діяльності. Компромісна модель не може пояснити, чому при рівності інших факторів (одна галузь, один ступінь ризику) компанії з високою рентабельністю обирають низькі значення фінансового важеля. Концепція вибору джерел фінансування, побудована на сигнальній моделі, дозволяє пояснити цей парадокс. Високорентабельні компанії заробляють достатньо прибутку і не потребують залучення інших, менш бажаних джерел фінансування.

Якщо робота менеджера ставиться в залежність від ринкової оцінки капіталу, то можна на основі сигнальних моделей сформувати рекомендації щодо надання ринку сигналів. Схематично висновки по найбільш цікавим моделям та рекомендації наведені в таблиці.

| Теорії | Позитивні та негативні |

| 1. Модель Росса 1977 р. | Збільшення фінансового важеля розглядається як позитивний сигнал і реакція ціни акції позитивна. |

| 2. Модель Майерса і Майлуфа 1984 р. | Продаж акцій на відкритому ринку розглядається як негативний сигнал, і ціна акції падає. Викуп акцій призводить до росту ціни. |

| 3. Модель Міллера і Рока 1985 р. | Об’ява про виплату дивідендів вище за звичайну, викуп акцій, погашення боргів розглядаються як позитивна інформація, і ціна акції зростає. Емісії акцій та облігацій розглядаються як негативні сигнали. |

| 4. Модель Рока 1986 р. | Метод максимальних зусиль сигналізує про великий ризик, недооціненість акцій вище, щоб забезпечити інвесторам найбільшу доходність. Ймовірність одержати від’ємну доходність при такому методі нижче. |

| 5. Модель Уелша 1989 р. Величина недооцінки при первісному розміщенні — сигнал інвесторам на ринку. Перспективні компанії дають сигнал, який недосяжний неперспективним компаніям через дороговизну. Якщо первісна емісія значно недооцінена (фактично демпінг), то ймовірність виходу з ринку неперспективних компаній є високою через високі прямі та непрямі витрати розміщення. | Первісне розміщення акцій не покриває всю потребу в фінансуванні. Первісна емісія — лише сигнал великих перспектив проектів, недостатні кошти досягаються через додаткові емісії. |

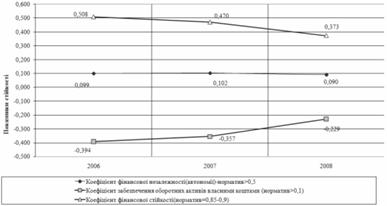

М.Н. Крейніна підходить до управління структурою капіталу підприємства з позиції фінансової стійкості підприємства.

Згідно її підходу, стійке фінансове становище підприємства визначається достатньо високим рівнем коефіцієнтів поточної ліквідності та забезпеченості власними коштами. Перший з коефіцієнтів збільшується при відносно більш високих темпах росту капіталу і резервів у порівнянні з темпами росту короткострокової заборгованості.

Стійке фінансове становище підприємства визначається також високою рентабельністю капіталу. Від цього залежить інвестиційна привабливість підприємства — акціонерного товариства, рівень дивідендів на акції. Але при інших рівних умовах рентабельність капіталу тим вище, чим менше його сума. При заміщенні частини власного капіталу позиковим рентабельність капіталу підвищується.

Тому, з одного боку, підприємство не може безмежно збільшувати короткострокову заборгованість (максимальний її обсяг у відповідності з офіційно встановленим коефіцієнтом ліквідності, що дозволяє вважати підприємство платоспроможним, повинен бути вдвічі менше величини оборотних активів).

Якщо у підприємства є можливість широко використовувати позикові кошти, то краще користуватися довгостроковими позиками, ніж короткостроковими. Однак в сучасних умовах така рекомендація носить в основному теоретичний характер: довгострокові кредити і позики, як правило, надаються підприємствам в дуже обмежених розмірах, а частіше взагалі не надаються.

В цих умовах виникає пряме протиріччя критеріїв нормального фінансового стану підприємства — коефіцієнта поточної ліквідності і рентабельності акціонерного капіталу і всього капіталу. Збільшення коефіцієнту поточної ліквідності можливо і без зниження короткострокової заборгованості при умові збільшення оборотних активів. Підвищення рентабельності капіталу можливо і без зниження його величини при умові зростання чистого прибутку. Таким чином, протиріччя частково ліквідується, якщо одночасно збільшуються оборотні активи і зростає чистий прибуток при незмінній сумі короткострокової (або всієї заборгованості підприємства кредиторам і банкам).

Повній ліквідації протиріччя заважає така обставина. Крім коефіцієнта поточної ліквідності, в якості критерію платоспроможності підприємства офіційно прийнятий коефіцієнт забезпеченості власними коштами; його склад полягає в тому, що власні оборотні засоби повинні покривати не менше 10% вартості оборотних активів. На зростанні цього коефіцієнта підвищення вартості оборотних активів проявляється негативно.

Крейніна взаємопов’язала три найважливіших показника фінансового стану підприємства — коефіцієнт поточної ліквідності, коефіцієнт забезпеченості власними коштами і рентабельність капіталу.

Введемо наступні позначення:

Кпл — Коефіцієнт поточної ліквідності;

Ао — Оборотні активи;

Ан — Необоротні активи;

Дк — Короткострокова заборгованість підприємства;

Дд — Довгострокова заборгованість підприємства;

Кз — Коефіцієнт забезпеченості власними коштами;

Кд — Коефіцієнт довгострокового залучення позикових коштів;

Кс — Коефіцієнт співвідношення позикових та власних коштів;

Мз — Запаси матеріально-товарних цінностей;

Оз — Основні засоби;

Во — Власні оборотні кошти;

Пч — Чистий прибуток;

Рк — Рентабельність капіталу;

![]()

![]()

![]()

Визначивши в якості критерію нормалізацію коефіцієнтів забезпеченості запасів власними оборотними коштами і довгострокового залучення позикових коштів, було встановлено їхній вплив на коефіцієнт співвідношення позикових та власних коштів:

![]()

Безумовно, управління розміром власних коштів, направлене на збільшення частки власних джерел у загальному обсягу капіталу підприємства, здійснює позитивний вплив на фінансову стійкість підприємства, так як підвищує його фінансову незалежність від зовнішніх джерел фінансування. Однак, збереження фінансової стійкості можливо і при частковому покритті власними ресурсами активів підприємства, в той час як зміна структури капіталу підприємства за рахунок збільшення частки позикових коштів може призвести до значного збільшення результативних показників.

Підхід Є.С. Стоянової Ефект фінансового важеля (перша концепція). Раціональна позикова політика.Є.С. Стоянова запропонувала свій підхід до управління структурою фінансового капіталу — з боку управління теорією фінансового левериджу.

Ефект фінансового важеля — це приріст до рентабельності власних коштів, що отримується завдяки використанню кредиту, не дивлячись на платність останнього.

Є.С. Стоянова пропонує деякі положення:

Похожие работы

... і. Для оптимального вибору джерел формування капіталу в необхідно дослідити зміну граничної вартості капіталу, що дає можливість оцінити вплив управлінських рішень на середньозважену вартість капіталу підприємства. Гранична вартість капіталу є середньозваженою вартістю кожної нової гривні капіталу, яку отримує підприємство в своє розпорядження. Для розрахунку потреби в капіталі пропонується ...

... ї вартості капіталу підприємства; - максимізація ринкової вартості підприємства. Пріоритетність критеріїв оптимізації структури капіталу підприємство визначає самостійно, що передбачає врахування цільової структури капіталу. Глава 2. Вплив на фінансування. Модель управління прибутком суб'єкта господарювання нерозривно пов'язана із іншими функціональне організаційними блоками фінансового ...

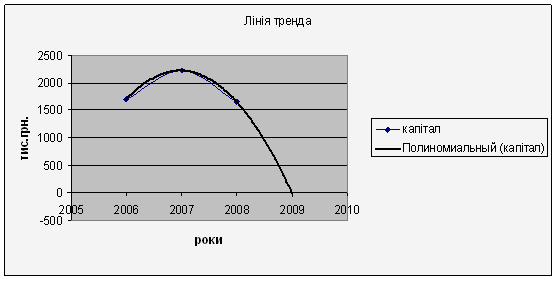

... прогнозний аналіз. Рисунок 3.1 – Лінія тренда З рисунку видно, що у 2009 році прогнозний рівень капіталу буде дорівнювати нулю. Для виходу ВАТ Городоцька молочна компанія «Біла роса» з кризи потрібно збільшити капітал підприємства за допомогою залучення коштів за умови невеликих відсотків для отримання прибутку та розрахуватися з боргами. З даної таблиці видно, що в результаті трендового ...

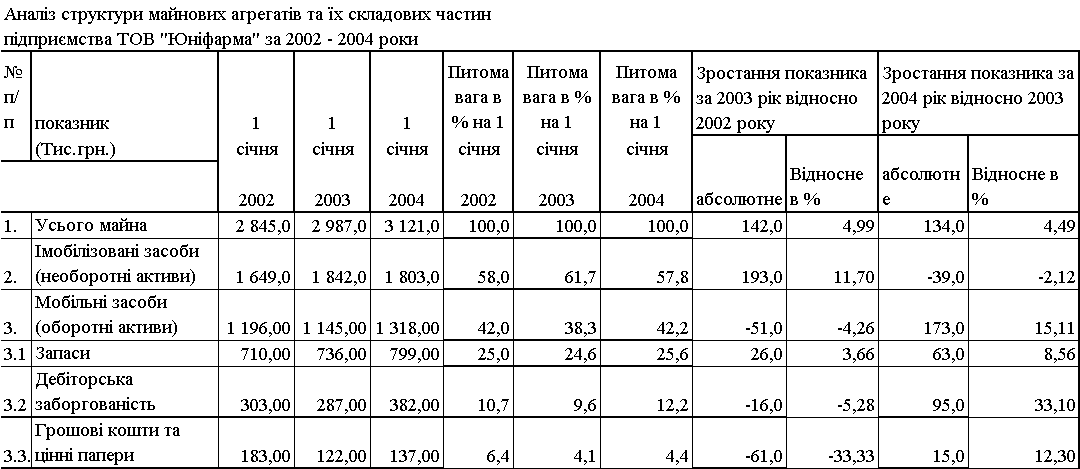

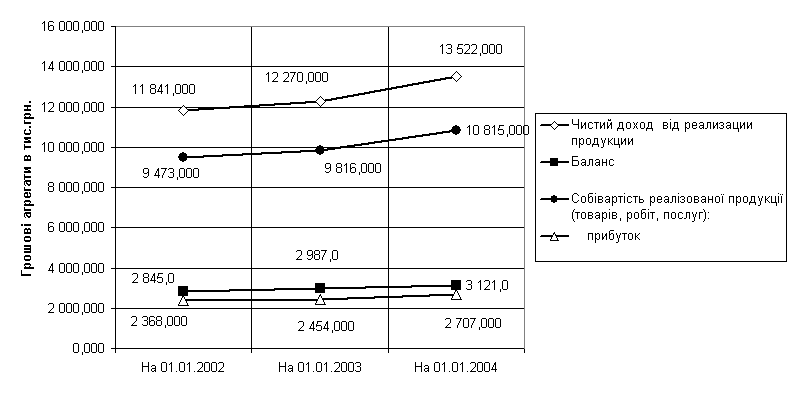

... скидки з рознічної ціни ВИСНОВКИ Результати досліджень теоретичної частини дипломної роботи показують, що на сучасному етапі концентрації суб’єктів підприємницької діяльності у об’єднання спеціалізованих фірм (на прикладі фармацевтичного об’єднання ТОВ “Юніфарма”) актуальним та необхідним є проведення комплексного аналізу ефективності їх історичних форм діяльності в галузях виробництва та реалі ...

0 комментариев