Навигация

Основною з найважливіших передумов ефективного управління капіталом підприємства є оцінка його вартості

8. Основною з найважливіших передумов ефективного управління капіталом підприємства є оцінка його вартості.

Вартість капіталу являє собою ціну, яку підприємство платить за його залучення з різних джерел. Витрати на залучення капіталу або витрати на капітал — це сума постійних виплат, яку повинна здійснювати фірма власникам капіталу (інвесторам, кредиторам) з урахуванням суми залученого капіталу.

Така оцінка виходить з того, що капітал, як один зважливих факторів виробництва, має як і інші його фактори, певну вартість, яка формує рівень операційних та інвестиційних витрат виробництва. Концепція оцінки вартості капіталу не зводиться тільки до визначення ціни залучення капіталу, а й визначає цілий ряд напрямків господарської діяльності підприємства в цілому. Розглянемо основні сфери використання показника вартості капіталу в діяльності підприємства.

1. Вартість капіталу підприємства слугує мірою прибутковості операційної діяльності. Так як вартість капіталу характеризує частину прибутку, який повинен бути виплачений за використання сформованого або залученого нового капіталу для забезпечення випуску та реалізації продукції, цей показник виступає мінімальною нормою формування операційного прибутку підприємства, нижньою межею при плануванні його розмірів.

2. Вартість капіталу підприємства слугує базовим показником формування ефективності фінансового інвестування. Цей показник дозволяє оцінити не тільки реальну ринкову вартість або доходність окремих інструментів фінансового інвестування, але й сформувати найбільш ефективні напрямки та види цього інвестування на попередній стадії формування інвестиційного портфеля. І, звичайно, цей показник слугує мірою оцінки прибутковості сформованого інвестиційного портфеля в цілому.

3. Показник вартості капіталу у розрізі окремих його елементів використовується в процесі управління структурою цього капіталу на основі механізму фінансового левереджу. Мистецтво використання фінансового левереджу полягає в формуванні найвищого його диференціалу, однією з складових якого є вартість позикового капіталу. Мінімізація цієї складової забезпечується в процесі оцінки вартості капіталу, який залучається з різних позикових джерел, і формування відповідної структури джерел його використання підприємством.

4. Рівень вартості капіталу підприємства є найважливішим вимірником рівня ринкової вартості цього підприємства. Зниження рівня вартості капіталу призводить до відповідного зростання ринкової вартості підприємства та навпаки. Таким чином, управління вартістю капіталу є одним із самостійних напрямків підвищення ринкової вартості підприємства, що є однією з цілей управління його прибутком.

Важливість оцінки вартості капіталу при управлінні формуванням прибутку в процесі здійснення фінансової діяльності визначає необхідність коректного розрахунку цього показника на всіх етапах розвитку підприємства. Процес оцінки вартості капіталу базується на наступних основних принципах:

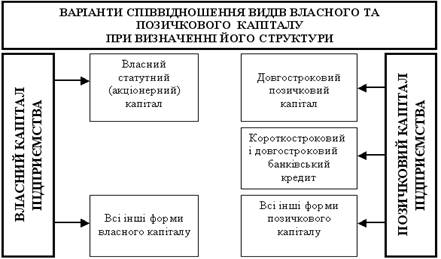

1. Принцип попередньої поелементної оцінки вартості капіталу. Так як капітал, що використовується складається з неоднорідних елементів (перш за все — власного та позикового, їх видів, а всередині них — за джерелами формування ). Структура даних джерел суттєво відрізняється за видами підприємств та сферами підприємницької діяльності. Неоднакова також ціна кожного джерела формування, тому в процесі оцінки капітал необхідно розкласти на окремі складові елементи, кожен з яких повинен бути об’єктом здійснення оціночних розрахунків, а потім, вартість капіталу зазвичай визначають за формулою середньої арифметичної зваженої. Для деяких джерел вартість капіталу можна визначити майже точно (ціна акціонерного капіталу, банківського кредиту). Для інших джерел виконати такі розрахунки складніше (наприклад, за статтями накопиченого прибутку).

2. Принцип узагальнюючої оцінки капіталу. Поелементна оцінка вартості капіталу слугує передумовою для узагальнюючого розрахунку цього показника. Таким узагальнюючим показником є середньозважена вартість капіталу.

Середньозважена вартість капіталу представляє собою мінімальну норму прибутку, яку очікують інвестори від своїх вкладень. Обрані для реалізації проекти повинні забезпечити хоча б не меншу рентабельність, ніж середньозважена вартість капіталу.

Розрахунок середньозваженої вартості капіталу підприємства здійснюється за формулами:

![]() ,

,

де CВК – середньозважена вартість капіталу підприємства;

В – вартість окремих елементів капіталу, %;

У – питома вага окремих елементів капіталу у його загальній сумі.

Розрахована середньозважена вартість капіталу є головним критеріальним показником оцінки ефективності управління структурою капіталу. Цей показник складається на підприємстві під впливом багатьох факторів, основними з яких є:

· середня ставка процента, яка склалася на фінансовому ринку;

· доступність різних джерел фінансування (кредитів банків; комерційного кредиту; власної емісії акцій та облігацій і т.д.);

· галузеві особливості операційної діяльності, які визначають тривалість операційного циклу та рівень ліквідності активів, що використовуються;

· співвідношення обсягів операційної та інвестиційної діяльності;

· життєвий цикл підприємства;

· рівень ризику здійснюваної операційної, інвестиційної та фінансової діяльності.

Урахування цих факторів здійснюється в процесі цілеспрямованого управління вартістю власного та позикового капіталу підприємства.

3. Принцип взаємозв’язку оцінки поточної та майбутньої середньозваженої вартості капіталу підприємства. Такий взаємозв’язок забезпечується використанням показника граничної вартості капіталу. Гранична вартість капіталу — це максимальна вартість додатково залученого капіталу, за межами якої фірма не може забезпечити потрібну норму дохідності. Цей показник характеризує приріст середньозваженої вартості капіталу до суми кожної нової його одиниці, яка додатково залучається підприємством. Розрахунок цього показника здійснюється за наступною формулою:

![]() ,

,

де ПВК – гранична вартість капіталу;

DСВК – приріст середньозваженої вартості капіталу;

DК – приріст суми капталу, що додатково залучається підприємством.

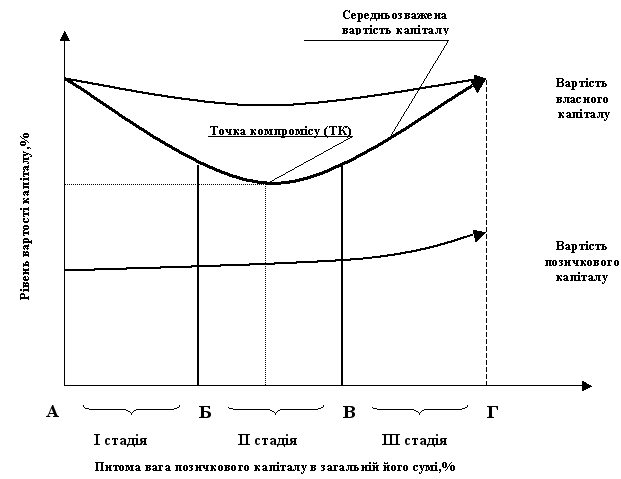

Залучення додаткового капіталу підприємства як за рахунок власних, так і за рахунок позикових джерел має на кожному етапі розвитку підприємства свої економічні межі, і, як правило, пов’язане із зростанням середньозваженої його вартості. Так, залучення власного капіталу за рахунок прибутку обмежене загальними його розмірами; збільшення обсягу емісії акцій та облігацій понад точкою насичення ринку можливе тільки при більш високому розмірі дивідендів, що виплачуються, або купонного доходу; залучення додаткового банківського кредиту у зв’язку із зростанням фінансового ризику для кредиторів (через зниження рівня фінансової стійкості підприємства) може здійснюватись лише на умовах зростання ставки процента за кредитом і т.д.

Така динаміка показника граничної вартості капіталу повинна бути обов’язково врахована в процесі управління фінансовою діяльністю підприємства. Порівнюючи граничну вартість капіталу з очікуваною нормою прибутку по окремих господарських операціях, для яких потрібне додаткове залучення капіталу, можливо в кожному конкретному випадку визначити міру ефективності та доцільності здійснення таких операцій. В першу чергу це відноситься до тих інвестиційних рішень, що приймаються.

4. Принцип визначення границі ефективного використання додатково залученого капіталу. Оцінка вартості капіталу повинна бути завершена виробітком критеріального показника ефективності його додаткового залучення. Таким критеріальним показником є гранична ефективність капіталу. Цей показник характеризує відношення приросту рівня прибутковості додатково залученого капіталу і приросту середньозваженої вартості капіталу. Розрахунок граничної ефективності капіталу здійснюється за наступною формулою:

![]() ,

,

де ПЕК – гранична ефективність капіталу;

DРк – приріст рівня рентабельності капіталу;

DСВК – приріст середньозваженої вартості капіталу.

5. Принцип співставлення власного та позикового капіталу. В процесі оцінки вартості капіталу необхідно враховувати, що його складові елементи відображаються у балансі неоднаково. Позиковий капітал, що надається підприємству оцінюється за цінами, наближеними до ринкових. Власний капітал відображається у бухгалтерському обліку, як правило, за цінами нижче ринкових. У зв’язку із заниженою оцінкою власного капіталу, що використовується, його вартість в процесі фінансових розрахунків штучно завищується.

Для забезпечення співставності розрахунків середньозваженої вартості капіталу його власна частина повинна бути виражена в поточній ринковій вартості. Для цього спочатку визначається вартість чистих активів підприємства, що відображають ту частину його майна, що була сформована за рахунок власного капіталу:

ЧА = Активи — Зобов’язання по пасиву (без статті “Доходи майбутніх періодів”) –

– Цільове фінансування.

На другому етапі встановлюється склад чистих активів. На практиці виходять з того, що за рахунок власного капіталу покриваються необоротні активи та частина оборотних активів (запаси).

Запаси = Чисті активи — Необоротні активи

На третьому етапі здійснюється переоцінка (індексація) балансової вартості необоротних активів та запасів з урахуванням поточних ринкових цін. Сума активів після їх переоцінки і буде характеризувати поточну ринкову вартість власного капіталу (чистих активів), що використовується у співставних розрахунках середньозваженої вартості капіталу

6. Принцип динамічної оцінки вартості капіталу. Фактори, що впливають на показник середньозваженої вартості капіталу дуже мінливі. Тому у зв’язку з коливанням вартості окремих елементів капіталу повинні вноситися постійні корективи і в середньозважену вартість капіталу.

Для оцінки вартості сформованого капіталу використовуються фактичні (звітні) показники, які пов’язані з оцінкою окремих його елементів. Оцінка прогнозної вартості капіталу має імовірнісний характер, який обумовлений прогнозом кон’юнктури на фінансовому ринку, динаміки фінансових результатів, власної платоспроможності, рівня ризику і т.д.

Наведені принципи оцінки дозволяють вибрати систему ключових показників, що характеризують структуру капіталу та критерії ефективності його використання як в поточному, так і в майбутньому періодах.

4. Шляхи оптимізації структури капіталу підприємстваФормування оптимальної структури капіталу підприємства для фінансування необхідного обсягу затрат та забезпечення бажаного рівня доходів є одним із найважливіших завдань, що вирішуються в процесі фінансового управління підприємством.

Шляхи оптимізації структури капіталу були вперше запропоновані професором І.О. Бланком у працях, опублікованих в 1988–2000 рр.

Згідно з ним, оптимальна структура капіталу відображає таке співвідношення використання власного та позикового капіталу, при якому забезпечується найбільш ефективний взаємозв’язок між коефіцієнтами рентабельності власного капіталу та коефіцієнтом фінансової стійкості підприємства, тобто максимізується його ринкова вартість.

Будь-яке підприємство для фінансування своєї діяльності потребує достатнього обсягу фінансування, яке залежить від періоду обігу активів та відповідних ним пасивів. Активи та пасиви підприємства за строками обігу можна поділити на коротко та довгострокові. Залучення того чи іншого джерела фінансування пов’язане з витратами зі сплати процентів за користування цими джерелами. Загальна сума коштів, що сплачується за користування певним обсягом залучених фінансових ресурсів, як уже зазначалося вище, називається вартістю капіталу. В оптимальному варіанті передбачається, що обігові кошти підприємств фінансуються за рахунок довгострокових джерел. Завдяки цьому оптимізується загальна сума витрат щодо залучення коштів.

Мета управління структурою капіталу — мінімізувати витрати по залученню довгострокових джерел фінансування і тим самим забезпечити власникам капіталу максимальну ринкову оцінку вкладених ними грошових коштів.

Процес оптимізації структури капіталу здійснюється у наступній послідовності.

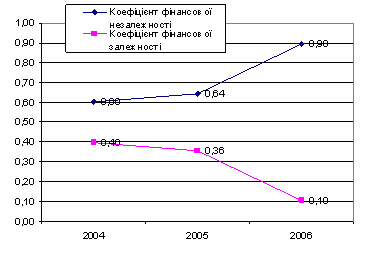

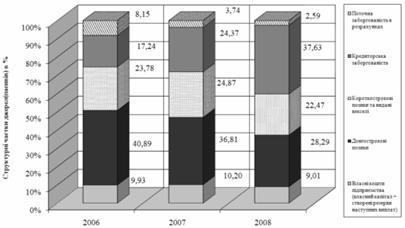

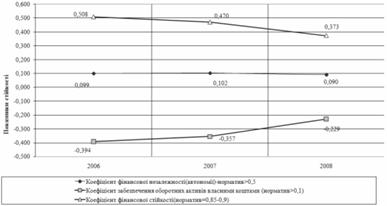

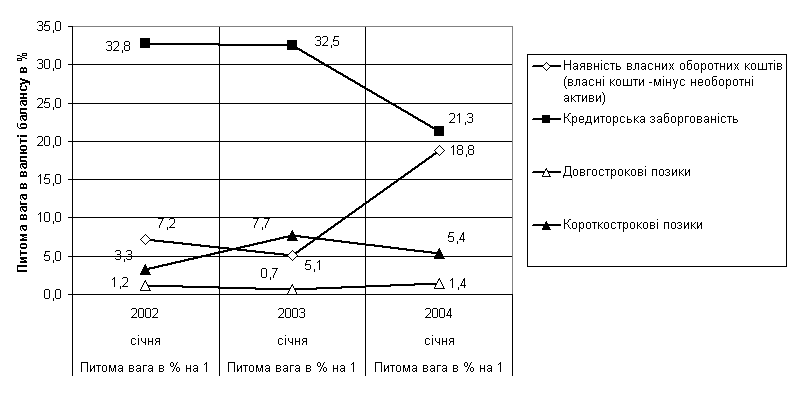

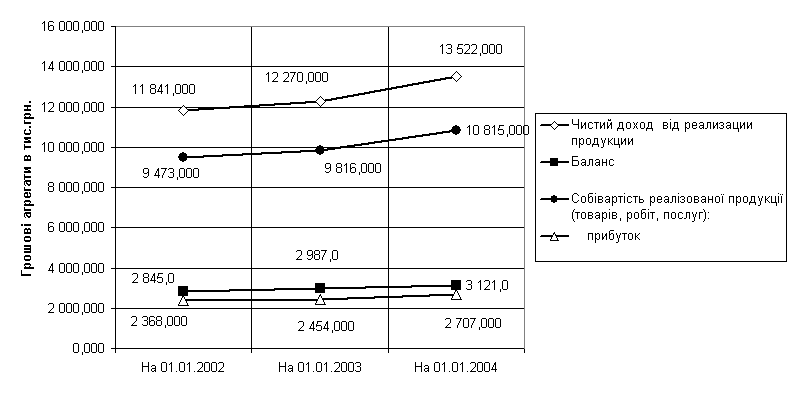

1. Аналіз складу капіталу в динаміці за ряд періодів (кварталів, років) та тенденцій зміни його структури, а також вплив, що вони здійснюють на фінансову стійкість та ефективність використання капіталу. В процесі аналізу розглядаються такі показники, як коефіцієнти фінансової незалежності, заборгованості, співвідношення між довгостроковими та короткостроковими зобов’язаннями, коефіцієнт фінансового важеля. Далі вивчаються показники оберненості та рентабельності активів та власного капіталу (всі вище перелічені показники були розглянуті в третьому питанні курсової роботи).

2. Оцінка основних факторів, що визначають структуру капіталу. До них відносяться:

· галузеві особливості операційної діяльності (характер цих особливостей визначає структуру активів підприємства, їх ліквідність);

· стадія життєвого циклу підприємства (молоді компанії з конкурентоспроможною продукцією можуть залучати для свого розвитку більше позикового капіталу, а зрілі — використовують переважно власні кошти);

· кон’юнктура товарного ринку (чим стабільніша кон’юнктура цього ринку, а відповідно, стабільніший попит на продукцію підприємства, тим вище та безпечніше стає використання позикового капіталу, та навпаки);

· кон’юнктура фінансового ринку (в залежності від стану цієї кон’юнктури зростає або знижується вартість позикового капіталу);

· рівень рентабельності операційної діяльності;

· податковий тиск на компанію (частка прямих та непрямих податків, що сплачуються у доході від продаж-брутто);

· ступінь концентрації акціонерного капіталу (прагнення капіталовласників зберегти контрольний пакет акцій).

З урахуванням наведених та інших факторів управління структурою капіталу передбачає вирішення двох ключових задач:

а) встановлення прийнятних пропорцій використання власного та позикового капіталу;

б) забезпечення у випадку необхідності залучення додаткового внутрішнього або зовнішнього капіталу.

3. Оптимізація структури капіталу за критерієм максимізації рівня фінансової рентабельності. Для таких розрахунків був обраний критерій, який найбільш повно відображає вплив ефективності сформованих джерел фінансування на збільшення доходності вкладених власниками коштів, тобто максимізації фінансової рентабельності. Також для проведення таких оптимізаційних розрахунків використовується механізм фінансового важеля.

Сутність фінансового важеля полягає в тому, щоб посилити вплив зміни прибутку на динаміку фінансової рентабельності, тобто у підвищенні еластичності фінансової рентабельності відносно прибутку.

![]() , де

, де

ФР — фінансова рентабельність;

ЕР — економічна рентабельність;

СРСВ — середня розрахункова ставка відсотку;

Вк — відсоток за кредит;

ВК — власний капітал;

ПК — позикового капіталу;

n — ставка податку на прибуток.

Після перетворень одержуємо:

![]() .

.

Друга складова цієї суми — ефект фінансового важеля — відображає вплив структури капіталу на підвищення фінансової рентабельності. Вплив важеля обумовлений тим, що при позитивному значенні диференціалу для підприємства доцільне залучення позикових коштів, однак постійне нарощування плеча важеля може знизити загальний ефект, так як залучення великих розмірів кредитних ресурсів, як правило, супроводжується жорсткістю умов їх залучення. В такому випадку ефект важеля не буде давати максимальної віддачі, а при певних умовах (коли диференціал стане менше нуля) буде знижувати фінансову рентабельність.

Таким чином, позитивний вплив ефекту фінансового важеля проявляється тоді, коли економія за рахунок зниження податкових платежів перевищує витрати підприємства за користування позиковими коштами. Значення ефекту фінансового важеля повинно бути таким, щоб компенсувати податкові вилучення з прибутку та забезпечити мінімізацію відхилення між економічною та фінансовою рентабельністю.

Процес оптимізації структури капіталу за критерієм максимізації рівня фінансової рентабельності можна розглянути по таблиці:

| № | Показники | Варіанти | ||||||

| I | II | III | IV | V | VI | VII | ||

| 1 | Власний капітал | 90,000 | 90,000 | 90,000 | 90,000 | 90,000 | 90,000 | 90,000 |

| 2 | Обсяг позикового капіталу | 0,000 | 22,500 | 45,000 | 90,000 | 135,000 | 180,000 | 225,000 |

| 3 | Загальний обсяг капіталу (ряд.1 + ряд.2) | 90,000 | 112,500 | 135,000 | 180,000 | 225,000 | 270,000 | 315,000 |

| 4 | Коефіцієнт фінансового важеля | 0,000 | 0,250 | 0,500 | 1,000 | 1,500 | 2,000 | 2,500 |

| 5 | Рентабельність активів, % | 30,000 | 30,000 | 30,000 | 30,000 | 30,000 | 30,000 | 30,000 |

| 6 | Мінімальна ставка процента з кредит, % | 0,000 | 15,000 | 15,000 | 15,000 | 15,000 | 15,000 | 15,000 |

| 7 | Мінімальна процентна ставка з урахуванням премії за кредитний ризик, % | 0,000 | 0,000 | 15,500 | 16,000 | 16,500 | 17,000 | 17,500 |

| 8 | Бухгалтерський прибуток з урахуванням процентів за кредит (ряд.3 ´ ряд.5 : 100) | 27,000 | 33,750 | 40,500 | 54,000 | 67,500 | 81,000 | 94,500 |

| 9 | Сума процентів за кредит (ряд.2 ´ ряд.6 : 100) | 0,000 | 3,375 | 6,750 | 13,500 | 20,250 | 27,000 | 33,750 |

| 10 | Бухгалтерський прибуток без урахування суми процентів за кредит (ряд.8 – ряд.9) | 27,000 | 30,375 | 33,750 | 40,500 | 47,250 | 54,000 | 60,750 |

| 11 | Ставка податку на прибуток | 0,300 | 0,300 | 0,300 | 0,300 | 0,300 | 0,300 | 0,300 |

| 12 | Сума податку на прибуток (ряд.10 ´ ряд.11) | 8,100 | 9,113 | 10,125 | 12,150 | 14,175 | 16,200 | 18,225 |

| 13 | Чистий прибуток (ряд.10 – ряд.12) | 18,900 | 21,263 | 23,625 | 28,350 | 33,075 | 37,800 | 42,525 |

| 14 | Чиста рентабельність власного капіталу (ряд.13 : ряд.1 ´ 100), % | 21,000 | 23,625 | 26,250 | 31,500 | 36,750 | 42,000 | 47,250 |

| 15 | Приріст чистої рентабельності власного капіталу, % | 0,000 | 2,620 | 2,630 | 5,250 | 5,250 | 5,250 | 5,250 |

Таблиця 1. Розрахунок коефіцієнта фінансової рентабельності при різних значеннях коефіцієнта фінансового важеля

Як видно з наведеної таблиці, найбільший приріст чистої рентабельності власного капіталу (5,25%) був отриманий у варіанті IV. В подальшому він відсутній, так як коефіцієнт фінансового важеля досягнув свого оптимального значення 1,000, що визначає співвідношення позикового та власного капіталу в пропорції 90 / 90 та наступні позики недоцільні. Необхідна умова приросту чистої рентабельності власного капіталу: рентабельність активів більше середньої відсоткової ставки за кредит. Саме такий максимальний результат отриманий у варіанті IV (30% > 16%).

Отже, здійснення таких розрахунків з використанням механізму фінансового важеля дозволяє визначити оптимальну структуру капіталу, яка призводить до максимізації рівня фінансової рентабельності.

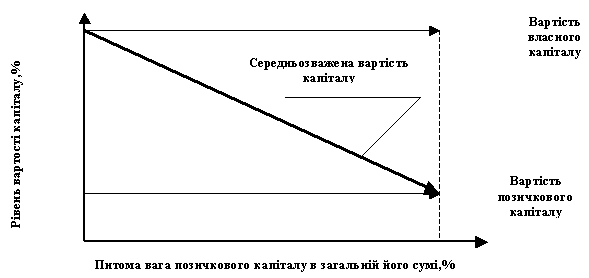

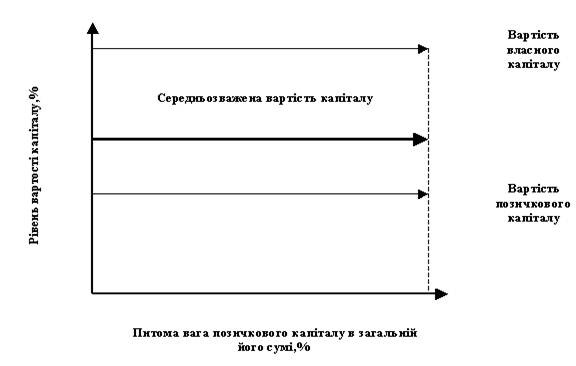

4. Оптимізація структури капіталу за критерієм мінімізації його вартості. Процес оптимізації базується на попередній оцінці власного та позикового капіталу при різних умовах його залучення та здійсненні розрахунків середньозваженої вартості капіталів. Вирішення задачі побудовано на виявленні тенденції зміни ціни кожного джерела ресурсів при зміні фінансової структури підприємства. Згідно з дослідженнями провідних вчених, зростання частки позикових коштів у загальній сумі джерел супроводжується більш швидкими темпами зростання ціни власного капіталу, ніж ціни позикових коштів. Виходячи з того, що ціна позикових коштів дещо нижча, ніж власних, стверджують, що існує оптимальна структура капіталу, що мінімізує їхню середньозважену ціну, а відповідно, максимізує ціну підприємства.

Ціна підприємства має важливе значення для досягнення стратегічної мети підприємства, так як її зростання призводить до зростання цінності підприємства, його привабливості з точку зору власників майна.

Але оптимізація структури капіталу за критерієм мінімізації середньозваженої ціни капіталу має недолік, так як не враховує впливу сформованої структури на результативні показники діяльності підприємства.

Розглянемо процес оптимізації за цим критерієм на прикладі даних, наведених в таблиці:

| № | Показники | Варіанти | |||||||

| I | II | III | IV | V | VI | VII | VIII | ||

| 1 | Загальна вартість капіталу | 30 | 30 | 30 | 30 | 30 | 30 | 30 | 30 |

| 2 | Варіанти структури капіталу, % | ||||||||

| 2.1 | Власний (акціонерний) капітал | 25 | 30 | 40 | 50 | 60 | 70 | 80 | 100 |

| 2.2 | Позиковий капітал | 75 | 70 | 60 | 50 | 40 | 30 | 20 | 0 |

| 3 | Норма дивіденду, % | 10 | 10 | 10 | 10 | 10 | 10 | 10 | 10 |

| 4 | Мінімальна процентна ставка з урахуванням премії за кредитний ризик, % | 18,0 | 17,5 | 17,0 | 16,5 | 16,0 | 15,5 | 15,0 | 0,0 |

| 5 | Ставка податку на прибуток | 0,3 | 0,3 | 0,3 | 0,3 | 0,3 | 0,3 | 0,3 | 0,3 |

| 6 | Податковий коректор | 0,7 | 0,7 | 0,7 | 0,7 | 0,7 | 0,7 | 0,7 | 0,7 |

| 7 | Ставка проценту за кредит з урахуванням податкового коректора (ряд.4 ´ ряд.6), % | 12,60 | 12,25 | 11,90 | 11,55 | 11,20 | 10,85 | 10,50 | 0,00 |

| 8 | Ціна складових елементів капіталу, % | ||||||||

| 8.1 | Власного капіталу ((ряд.2.1 ´ ряд.3) : 100) | 2,5 | 3,0 | 4,0 | 5,0 | 6,0 | 7,0 | 8,0 | 10,0 |

| 8.2 | Позикового капіталу ((ряд.2.2 ´ ряд.7) : 100) | 9,450 | 8,575 | 7,140 | 5,775 | 4,480 | 3,255 | 2,100 | 0,000 |

| 9 | Середньозважена вартість капіталу (СВК) ((ряд.8.1 ´ ряд.2.1) + (ряд.8.2 ´ ряд.2.2)) : 100 | 7,713 | 6,903 | 5,884 | 5,388 | 5,392 | 5,877 | 6,820 | 10,000 |

Таблиця 2. Розрахунок середньозваженої вартості капіталу при різній його структурі

За даними таблиці мінімальна величина середньозваженої вартості капіталу досягається у варіанті IV (5,388%) при співвідношенні між власним та позиковим капіталом, рівним 1,0 (50% / 50%). Така структура капіталу дозволяє максимізувати ринкову вартість підприємства.

5. Оптимізація структури капіталу за критерієм мінімізації рівня фінансових ризиків. Цей метод пов’язаний з вибором більш дешевих джерел фінансування активів підприємства. З цією метою всі активи підприємства розподіляються на такі три групи:

а) необоротні активи;

б) постійна частина оборотних активів (незнижуваний мінімум оборотних активів, необхідний підприємству для здійснення поточної операційної діяльності);

в) змінна частина оборотних активів.

Існує три підходи до фінансування різних груп активів підприємства: консервативний, помірний та агресивний.

При консервативному підході приблизно 50% змінної частини оборотних активів формується за рахунок короткострокових зобов’язань, інші 50% змінної частини, постійна частина оборотних активів та необоротні активи покриваються власним капіталом та довгостроковими зобов’язаннями.

При помірному підході 100% змінної частини оборотних активів формується за рахунок короткострокових зобов’язань, а 100% постійної частини — за рахунок власних коштів, що дозволяє встановити конкретні його значення на майбутній період. В процесі такого вибору враховуються індивідуальні особливості діяльності кожного підприємства. Заключне рішення по даному питанню дозволяє сформувати на прогнозований період найбільш прийнятну для підприємства структуру капіталу.

При агресивному підході 100% змінної частини та 50% постійної оборотних активів формується за рахунок короткострокових зобов’язань, решта постійної частини оборотних активів та необоротні активи фінансуються за рахунок власного капіталу та довгострокових зобов’язань.

Виходячи зі свого ставлення до фінансового ризику керівництво підприємства обирає один з розглянутих варіантів фінансування активів. Враховуючи, що на сучасному етапі довгострокові позики підприємствам практично не надаються, тоді обрана модель фінансування активів буде представляти співвідношення власного та позикового (короткострокового) капіталу, тобто оптимізувати його структуру з цих позицій.

6. Формування показника цільової структури капіталу. Граничні межі максимально рентабельної та мінімально ризикової структури капіталу дозволяють визначити поле вибору його конкретних значень на плановий період. В процесі цього вибору враховуються раніше розглянуті фактори, що характеризують індивідуальні особливості діяльності даного підприємства.

Остаточне рішення, що приймається по цьому питанню, дозволяє сформувати на майбутній період показник “цільової структури капіталу”, у відповідності з яким буде здійснюватися наступне його формування на підприємстві шляхом залучення фінансових коштів з відповідних джерел.

Таким чином, вирішення проблеми визначення розміру кредитних ресурсів, що залучаються, залежить від розрахунку оптимального співвідношення позикових та власних коштів, яке б максимізувало фінансову рентабельність підприємства і знижувало середньозважену ціну капіталу (що підвищить ціну підприємства), від обрання “найдешевшої” політики фінансування активів (мінімізації рівня фінансових ризиків) та від формування цільової структури капіталу.

ВисновокПідводячи підсумки дослідження теми “Структура капіталу підприємства та шляхи її оптимізації” треба підкреслити наступне:

1. Фінансовий капітал підприємства представляє собою грошові кошти, що знаходяться в розпорядженні підприємства та призначені для покриття потреб у забезпеченні процесу його функціонування.

2. Фінансовий капітал в залежності від джерел залучення поділяється на власний та позиковий, які в свою чергу мають свої особливості, переваги та недоліки, що здійснюють певний вплив на процес функціонування підприємства.

3. Під структурою капіталу розуміють співвідношення власних та позикових коштів, які підприємство використовує в процесі своєї господарської діяльності

4. Багато підходів існує до управління структурою капіталу, серед них розглянуто традиційний підхід, підхід Модільяні-Міллєра, компромісний підхід, який став результатом удосконалення моделей Модільяні-Міллєра, сигнальний підхід, з урахуванням асиметричності інформації, а також підходи провідних вчених-економістів Крейніної, Стоянової, Ковальова.

5. Розглянуті показники, які характеризують капітал та його структуру і за допомогою яких можна оцінити ефективність обраного підходу до управління структурою капіталу, та, можливо, передбачити наслідки переходу до іншої стратегії управління.

6. Розглянуті шляхи оптимізації структури капіталу підприємства, за допомогою яких можна сформувати оптимальну структуру капіталу, тобто раціональне співвідношення власних та позикових ресурсів, яке дозволяє отримати максимальну прибутковість, рентабельність, фінансову стійкість та високі показники ліквідності та платоспроможності.

Література1. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия. — М.: «Дело и сервис», 1998.

2. Артеменко В.Г., Беллендир М.В. Финансовый анализ / Учебное пособие. — Москва — Новосибирск: «Дело и сервис», 1999.

3. Балабанов И.Т. Основы финансового менеджмента / Учебное пособие. — Москва — Харьков — Минск: «Питер», 2000.

4. Бандурка А.М. Финансово-экономический анализ. — Х.: 1999.

5. Белолипецкий В.Г. Финансы фирмы. Курс лекций / под ред. Мерзлякова И.П. — М.: Инфра-М, 1999.

6. Бланк И.А. Основы финансового менеджмента. Т. 1. — К.: Ника-Центр, 1999.

7. Бланк И.А. Управление использованием капитала. — К.: Ника-Центр, 1999.

8. Бочаров В.В. Корпоративные финансы. — СПб, 2001.

9. Брігхем Є.Ф. Основи фінансового менеджменту. — К.: КП “ВАЗАКО” Видавництво “Молодь”, 1997.

10. Буряк Л.Д. Фінансові ресурси підприємства. // Фінанси України. — 2000. — № 10. — С. 63.

11. Бусыгин А.В. Предпринимательство. Основной курс. — М.: Инфра-М, 1997.

12. Ван Хорн Дж.К. Основы управления финансами. — М.: «Финансы и статистика», 1997.

13. Воробйов Ю.М. Особливості формування фінансового капіталу підприємства. // Фінанси України. — 2001. — № 2. — С. 77-85.

14. Воробйов Ю.М. Теоретичні основи фінансового капіталу. // Фінанси України. — 2001. — № 7. — С. 80-88.

15. Ковалев В.В. Управление финансами / Учебное пособие. — М.: 1998.

16. Крейнина М.Н. Финансовый менеджмент. — М., 1998.

17. Опарін В. Фінансові ресурси та суспільний капітал. // Вісник НБУ. — 2001. — № 7. — С. 26-28.

18. Павлова Л.Н. Финансы предприятий / Учебник. — М.: «Финансы» «ЮНИТИ», 1998.

19. Петленко Ю.В. Оптимізація джерел фінансових ресурсів підприємств. // Фінанси України. — 2000. — № 6. — С. 91.

20. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. — М., 2001.

21. Стоянова Е.С. Финансовый менеджмент. Российская практика. — М., 1995.

22. Теплова Т.В. Финансовый менеджмент: управление капиталом и инвестициями. — М., 2000.

23. Ушакова Н.М., Лігоненко Л.О. Фінанси підприємства: опорний конспект лекцій. — К.: КДТЕУ, 1998.

24. Ушакова Н.Н. Инвестирование. Финансирование. Кредитование. — К.: КНТЭУ, 1997.

25. Финансовое управление компанией / под ред. Кузнецовой Е.В. —М.: Фонд «Правовая культура», 1997.

26. Хрипач В.Я. Экономика предприятия. — М.: «Финансы, учет, аудит», 1997.

27. Шеремет А.Д., Сайфулин Р.С. Финансы предприятия / Учебное пособие. — М.: Инфра-М, 1997.

Похожие работы

... і. Для оптимального вибору джерел формування капіталу в необхідно дослідити зміну граничної вартості капіталу, що дає можливість оцінити вплив управлінських рішень на середньозважену вартість капіталу підприємства. Гранична вартість капіталу є середньозваженою вартістю кожної нової гривні капіталу, яку отримує підприємство в своє розпорядження. Для розрахунку потреби в капіталі пропонується ...

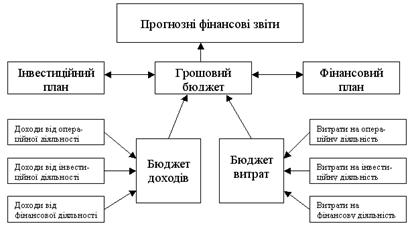

... ї вартості капіталу підприємства; - максимізація ринкової вартості підприємства. Пріоритетність критеріїв оптимізації структури капіталу підприємство визначає самостійно, що передбачає врахування цільової структури капіталу. Глава 2. Вплив на фінансування. Модель управління прибутком суб'єкта господарювання нерозривно пов'язана із іншими функціональне організаційними блоками фінансового ...

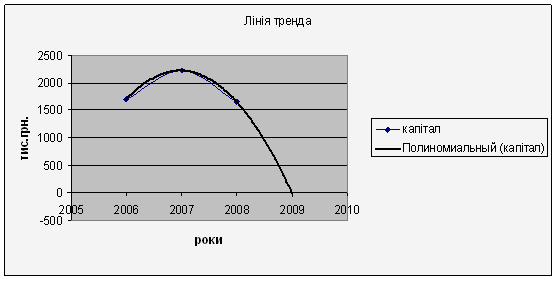

... прогнозний аналіз. Рисунок 3.1 – Лінія тренда З рисунку видно, що у 2009 році прогнозний рівень капіталу буде дорівнювати нулю. Для виходу ВАТ Городоцька молочна компанія «Біла роса» з кризи потрібно збільшити капітал підприємства за допомогою залучення коштів за умови невеликих відсотків для отримання прибутку та розрахуватися з боргами. З даної таблиці видно, що в результаті трендового ...

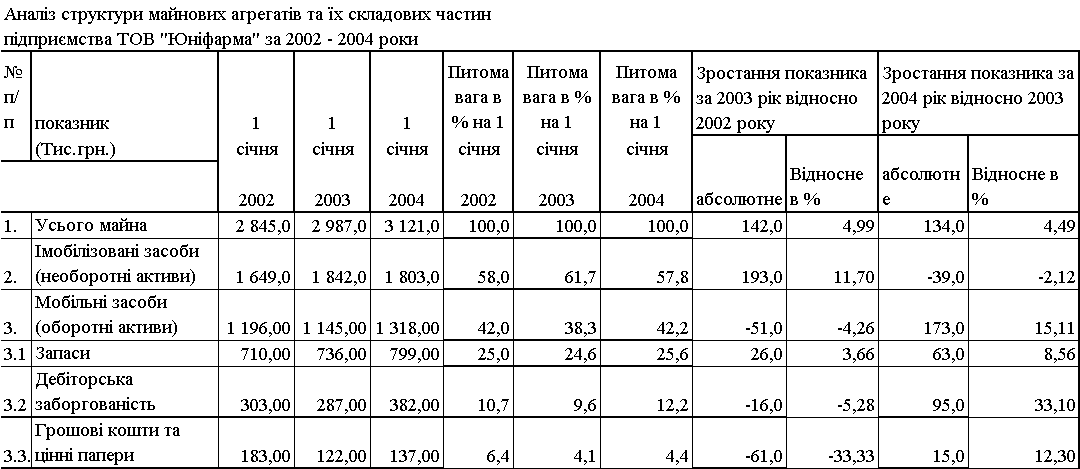

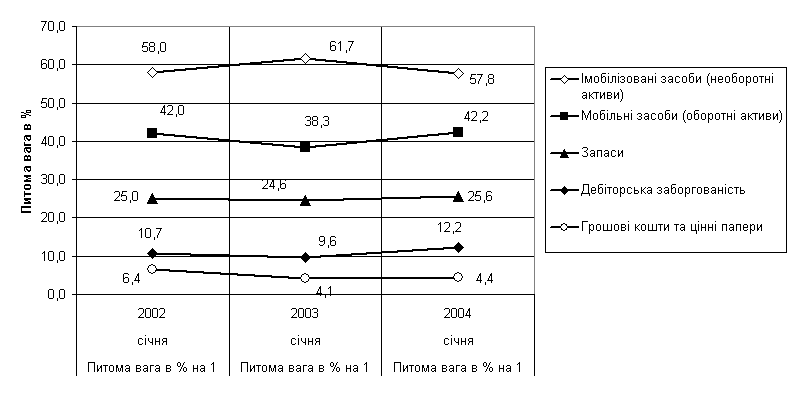

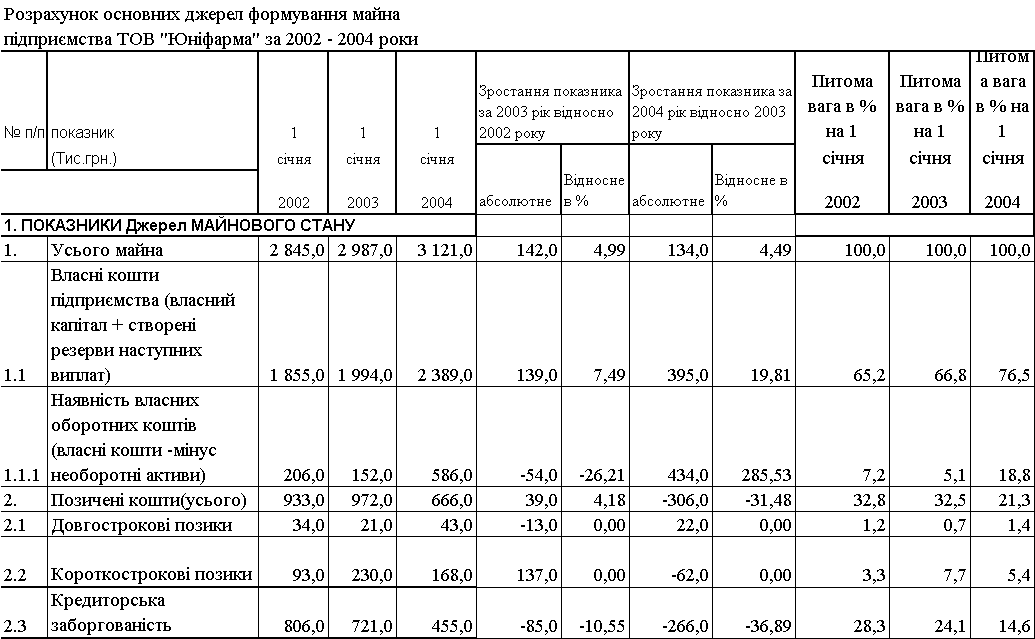

... скидки з рознічної ціни ВИСНОВКИ Результати досліджень теоретичної частини дипломної роботи показують, що на сучасному етапі концентрації суб’єктів підприємницької діяльності у об’єднання спеціалізованих фірм (на прикладі фармацевтичного об’єднання ТОВ “Юніфарма”) актуальним та необхідним є проведення комплексного аналізу ефективності їх історичних форм діяльності в галузях виробництва та реалі ...

0 комментариев