Навигация

Собственный капитал

1. Собственный капитал.

2. Кредиты и заемные средства: долгосрочные кредиты и займы; краткосрочные кредиты и займы; кредиторская задолженность.

При анализе данного документа производится расчет долей по отдельным элементам: себестоимости, операционной прибыли, выплате процентов и налогов, чистой прибыли, реинвестированной прибыли, что позволяет оценить степень влияния отдельных составляющих на итоговое значение чистой и реинвестированной прибыли. В качестве исходного документа используется форма № 2 бухгалтерской отчетности.

Для быстрой оценки деловой активности целесообразно рассмотреть сравнительную динамику изменения основных показателей. При этом оптимально следующее их соотношение:

ТПР>ТВР>ТА,

где ТПР, ТВР, ТА - соответственно темп роста прибыли, выручки от реализации и активов (авансированного капитала).

Выполнение указанного соотношения показывает, что экономический потенциал предприятия возрастает; по сравнению с увеличением экономического потенциала объем реализации возрастает более высокими темпами, т.е. ресурсы компании используются более эффективно; прибыль по сравнению с объемом реализации возрастает опережающими темпами, что свидетельствует в большинстве случаев об относительном снижении издержек производства и обращения. Это соотношение называется золотым правилом экономики. Нарушение его не всегда нужно рассматривать как негативное, так как оно может иметь место, например, из-за модернизации производства [7].

Основным условием нормальной деятельности предприятия является обеспеченность денежными средствами. Эту ситуацию позволяет оценить анализ денежных потоков.

В результате функционирования предприятия можно выделить следующие денежные потоки:

- от основной (операционной) деятельности, т.е. движение денежных средств в процессе производства и реализации основной продукции;

-от инвестиционной деятельности - доходы и расходы от инвестирования средств и реализации внеоборотных активов;

- от финансовой деятельности - получение и выплата кредитов, выпуск акций

Показатели ликвидности баланса показывают степень способности предприятия покрывать свои краткосрочные обязательства текущими активами. Они являются факторами, ограничивающими рост эффективности деятельности предприятия. Поэтому необходимо отслеживать и управлять значениями показателей ликвидности исходя из текущих обстоятельств [7].

Для экспресс-диагностики здесь используется коэффициент общей ликвидности (коэффициент покрытия). Коэффициент общей ликвидности определяется по формуле:

Кол =ТА ,

ТО

где ТА - текущие активы; ТО - текущие обязательства.

Он оценивает общую ликвидность активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Смысл данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие можно рассматривать как успешно функционирующее.

Финансовая устойчивость отражает зависимость деятельности компании от заемного капитала и, следовательно, уровень риска деятельности предприятия.

Для оценки финансовой устойчивости компании применяется система коэффициентов: коэффициент финансирования; коэффициент автономии; коэффициент маневренности собственных средств.

В качестве базового оценочного коэффициента для экспресс-диагностики выберем коэффициент финансирования, который определяется по формуле:

Кф =СК,

ЗС

где СК - собственные средства предприятия (собственный капитал);

ЗС - заемные средства (заемный капитал).

Коэффициент финансирования показывает, сколько рублей собственных средств, вложенных в активы предприятия, приходится на каждый рубль заемных средств. Уменьшение показателя в динамике свидетельствует об увеличении финансовой зависимости предприятия от внешних источников.

Рост доли собственных средств свидетельствует об увеличении финансовой устойчивости компании, однако использование заемных средств в разумных пределах может способствовать повышению эффективности ее деятельности.

Ранее было дано определение собственных оборотных средств предприятия. Для оценки эффективности их использования применяются показатели оборачиваемости, приведенные в таблице 2.3.

Таблица 2.3

Показатели оборачиваемости

| Показатель | Формула | Составляющие компоненты |

| 1.Коэффициент оборачиваемости дебиторской задолженности (КОДЗ) | ВР КОДЗ= ------ ДЗСР | ВР – величина выручки от реализации; ДЗСР – средняя величина дебиторской задолженности |

| 2.Коэффициент оборачиваемости кредиторской задолженности (КОКЗ) |

СС КОКЗ= ------ КРЗСР | СС – себестоимость продукции; КРЗСР- средняя величина кредиторской задолженности |

| 3.Коэффициент оборачиваемости запасов и затрат (КЗЗ) | СС КЗЗ = ------ ЗЗСР | СС - себестоимость продукции; ЗЗСР – сред. величина запасов и затрат |

| 4.Период оборота дебиторской задолженности (ДДЗ) |

360 ДДЗ= ------ КОДЗ | 360 – количество дней в году; КОДЗ - коэффициент оборачиваемости дебиторской задолженности; |

При расчете данные из баланса берутся как среднеарифметические значения на начало и конец рассматриваемого периода.

Снижение сроков оборота дебиторской задолженности, оборота производственных запасов является положительным моментом в развитии фирмы. Также благоприятно увеличение сроков кредиторской задолженности, так как это означает фактическое продление сроков пользования чужими средствами. Однако если при этом увеличиваются суммы оплаты, то необходимо в каждом конкретном случае рассчитывать финансовый результат.

По показателям, рассмотренным ранее, рассчитывается длительность финансового цикла. Финансовый цикл начинается с момента оплаты поставщикам материальных ресурсов и заканчивается в момент получения денежных средств от покупателей за отгруженную продукцию.

Длительность финансового и операционного цикла, рассчитывается по формулам:

ДФЦ = ДОЦ - ДКЗ,

ДОЦ = Дзз - ДдЗ,

где ДОЦ - длительность операционного цикла в днях;

ДКЗ - период оборота кредиторской задолженности в днях;

Дзз - период оборотов запаса в днях;

ДдЗ - период оборота дебиторской задолженности в днях.

Снижение длительности финансового и операционного цикла увеличивает оборачиваемость средств и является положительной тенденцией.

Для любого коммерческого предприятия рентабельность продаж является важнейшим показателем, характеризующим эффективность его деятельности. Рентабельность продаж определяется по формуле:

RП = ПР ,

ВР

Где ПР- операционная прибыль;

ВР – выручка от реализации продукции, товаров, работ, услуг.

Рентабельность продаж характеризует эффективность хозяйственной деятельности предприятия и использования его ресурсов.

Рентабельность продаж показывает, сколько прибыли приходится на одну денежную единицу реализованной продукции. Увеличение этого показателя свидетельствует либо о росте цен при постоянных затратах на производство реализованной продукции, либо о снижении затрат на производство при постоянных ценах. Его уменьшение свидетельствует о снижении цен при постоянных затратах, то есть о снижении спроса на продукцию предприятия, или о росте затрат на производство при постоянных ценах.

Поэтому данный показатель должен постоянно контролироваться финансовой службой предприятия.

Для оценки эффективности хозяйственной деятельности компании также используются показатели рентабельности (прибыльности) активов. В числителе данного показателя может стоять операционная прибыль, балансовая прибыль, налогооблагаемая прибыль или чистая прибыль, остающаяся в распоряжении предприятия после уплаты налогов. Так как для вычисления рентабельности продаж нами использован показатель операционной прибыли, то мы используем его и для определения рентабельности активов:

RА = ПР ,

АС

гдеRА - рентабельность продаж;

ПР - операционная прибыль;

АС - средняя за период величина активов.

При использовании для расчета операционной прибыли достигается сопоставимость рентабельности активов с рентабельностью продаж, так как между рассматриваемыми финансовыми коэффициентами существует определенная взаимосвязь:

RА = ПР х ВР = RП Х ОА,

ВРАС

где RА - рентабельность активов; ПР - операционная прибыль;

ВР - выручка от реализации; АС - средняя за период величина активов;

RП - рентабельность продаж; ОА - оборачиваемость активов.

Рентабельность активов показывает эффективность использования всего имущества предприятия. Снижение данного показателя свидетельствует о падающем спросе на продукцию компании и о перенакоплении активов. Рентабельность активов объединяет набор элементов, характеризующих различные стороны работы предприятия. Анализируя взаимосвязи, можно выделить составляющие, оказывающие наиболее сильное отрицательное воздействие, и сосредоточить на них свое внимание [7].

Для корректной оценки финансового состояния необходимо провести детализированный анализ финансового состояния рассматриваемого предприятия. Он состоит из следующих компонентов:

1. Оценка финансовой устойчивости предприятия.

2. Оценка ликвидности и платежеспособности предприятия.

3. Анализ безубыточности предприятия.

4. Факторный анализ рентабельности собственного капитала.

5.Факторный анализ показателя экономического роста предприятия.

В процессе своей производственной деятельности предприятие постоянно пополняет запасы товарно-материальных ценностей. Для этой цели используются как собственные средства, так и заемные. Анализируя излишек или недостаток средств для формирования запасов и затрат, определим абсолютные показатели финансовой устойчивости. Общая схема их определения представлена на рис. 2.4

| Источники средств для формирования запасов и затрат | — | Величина запасов и затрат | = | Абсолютный показатель финансовой устойчивости |

По видам источников средств для формирования запасов и затрат используются показатели, приведенные в таблице 2.5.

Таблица 2.5

Показатели, используемые для определения финансовой устойчивости

| Показатель | Формула | Компоненты | Источник информации |

| 1. Собственный оборотный капитал (здесь СОК меньше СОС на величину долгосрочных заемных средств) | СОК=СК-ВА | СК- величина собственного капитала; ВА- основные средства и вложения (внеоборотные активы) | Итог разд. 4 бал. «Капитал и резервы»; Итог разд. 1 баланса«Вне-оборотные активы» |

| 2. Наличие собственного оборотного капитала и долгосрочных заемных средств для формирования запасов и затрат | Ет=СОК+ЗСд | СОК - собственный оборотный капитал; ЗСд - долгосрочные кредиты и заемные средства. | Итог раздела 5 баланса «Долгосрочные пассивы» |

| 3. Общая величина основных источников средств для формирования запасов и затрат | ЕΣ= Ет+ЗСк = =СОК+ЗСд+ +ЗСК | Ет - собственный оборотный капитал и долгосрочные заемные источники; ЗСк- краткосрочные кредиты и займы | Итог раздела 6 баланса «Краткосрочные пассивы» |

| 4. Излишек (+) или недостаток (-) собственного оборотного капитала | ±ΔСОК=СОК- -ЗЗ | СОК - собственный оборотный капитал ЗЗ – запасы и затраты | Стр.211 + стр.220 раздела баланса «Оборотные активы» |

| 5. Излишек (+) или недостаток (-) собственного оборотного капитала и долгосрочных заемных источников формирования запасов и затрат | ±Ет=СОК+ЗСд-ЗЗ | СОК - собственный оборотный капитал ЗСд - долгосрочные кредиты и заемные средства. ЗЗ – запасы и затраты | Итог раздела 5 баланса «Долгосрочные пассивы»; Стр.211 + стр.220 раздела баланса «Оборотные активы» |

| 6. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат | ±Ет=СОК+ЗСд +ЗСК -ЗЗ | СОК – собственный оборотный капитал ЗСд - долгосрочные кредиты и заемные средства. ЗСК – кратко-срочные кредиты и займы ЗЗ – запасы и затраты | Итог раздела 5 баланса «Долгосрочные пассивы»; Итог раздела 6 баланса «Краткосрочные пассивы» |

На основе рассмотренных показателей формируется трехмерный вектор, характеризующий тип устойчивости финансового состояния компании:

S = {S1(X1); S2(x2); S3(x3)},

гдеX1 = ± ∆СОК;Х2 = ± Ет; Х3 = ± ЕΣ.

![]() Функция Si(xi); представляет собой асимметричную функцию и определяется следующим образом:

Функция Si(xi); представляет собой асимметричную функцию и определяется следующим образом:

1, если X ≥ О

Si(xi)=

0, если X < О

В таблице 2.6 приведена характеристика типов финансовой устойчивости предприятия.

Таблица 2.6

Типы финансовой устойчивости предприятия

| Тип финансовой устойчивости | Трехмерный показатель | Используемые источники покрытия затрат | Краткая характеристика |

| 1. Абсолютная финансовая устойчивость |

S = (1, 1, 1) | Собственные оборотные средства | Высокая платежеспособность; предприятие не зависит от кредиторов |

| 2. Нормальная финансовая устойчивость |

| Собственный оборотный капитал плюс долгосрочные кредиты | Нормальная платежеспособность; эффективная производственная деятельность |

| 3. Неустойчивое финансовое положение |

S = (0, 0, 1) | Собственный оборотный капитал плюс долгосрочные и краткосрочные кредиты и займы | Нарушение платежеспособности; привлечение заемных средств; возможность улучшения ситуации |

| 4. Кризисное финансовое состояние |

S = (0, 0, 0) | Все возможные источники покрытия затрат | Предприятие неплатежеспособно и находится на грани банкротства |

Оценка ликвидности и платежеспособности компании состоит из:

1) Анализ ликвидности баланса

2) Расчет коэффициентов ликвидности

3) Анализ движения денежных средств

При анализе ликвидности баланса проводится сравнение активов, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения. Расчет коэффициентов ликвидности позволяет определить степень обеспеченности текущих обязательств ликвидными средствами.

Главная задача оценки ликвидности баланса - определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Таблица 2.7

Группировка статей актива и пассива для анализа ликвидности баланса

| Активы | Пассивы | ||

| Показатель | Составляющие (строки формы №1) | Показатель | Составляющие (строки формы № 1) |

| А1- наиболее ликвидные активы | Денежные средства и краткосрочные финансовые вложения (стр.260+стр.250) | П1- наиболее срочные обязательства | Кредиторская задолженность и прочие краткосрочные пассивы (стр.620+стр.670) |

| А2-быстро-реализуемые активы | Дебиторская задолженность и прочие активы (стр.240+стр.270) | П2- краткосрочные пассивы | Заемные средства и другие статьи разд. 6 "Краткосрочные пассивы" (стр 610+ +стр 630++стр 640 +стр.650+сгр.660) |

| АЗ- медленно-реализуемые активы | Статьи разд.2 "Оборотные активы" (стр.2 10+ стр.220) и долгосрочные финансовые вложения (стр.140) | ПЗ- долгосрочные пассивы | Долгосрочные кредиты и заемные средства (стр.510+стр.520) |

| А4- труднореализуемые активы | Внеоборотные активы (стр.110+стр.120 -стр. 140+ стр.130) | П4-постоянные пассивы | Статьи разд.4 "Капитал и резервы" (стр.490) |

Изменение уровня ликвидности также можно оценить по динамике величины собственных оборотных средств фирмы. Так как эта величина представляет собой остаток средств после погашения всех краткосрочных обязательств, то ее рост соответствует повышению уровня ликвидности.

Для углубленной оценки платежеспособности и ликвидности фирмы применяют относительные показатели, которые различаются в зависимости от порядка включения средств по степени их ликвидности:

- коэффициент покрытия

- коэффициент срочной ликвидности:

ДС + КФВ + ДЗ

КСЛ=-----------------------------,

ТО

гдеДС - денежные средства; КФВ - краткосрочные финансовые вложения;

ДЗ - дебиторская задолженность; ТО - текущие обязательства;

Коэффициент абсолютной ликвидности:

ДС + КФВ

К А Л= -----------------------------,

ТО

где ДС – денежные средства; КФВ - краткосрочные финансовые вложения; ТО - текущие обязательства.

Анализ безубыточности представляет собой анализ модели «затраты - объем – прибыль». Методика анализа безубыточности представлена в таблице 2.8.

Таблица 2.8

Методика анализа безубыточности предприятия

| Показатель | Формула | Компоненты |

| 1. Выручка от реализации | ВР = р x Q | р- цена единицы продукции; Q- объем выпуска и реализации продукции, нат. ед. |

| 2. Суммарные переменные затраты | V = v x Q | v- переменные затраты на ед.продукции; Q- объем выпуска и реализации продукции, нат. ед. |

| 3. Прибыль | ПР = ВР - V - F = (Р - v) x Q | ВР - выручка от реализации; V - суммарные переменные затраты; F- суммарные постоянные затраты. |

| 4. Маржинальная прибыль | МП = ВР - V | ВР - выручка от реализации; V - суммарные переменные затраты. |

| 5. Коэффициент маржинальной прибыли | Кмп = (BP-V)/BP = (р - У)/р | ВР - выручка от реализации; V - суммарные переменные затраты. |

| 6. Точка безубыточности в стоимостном выражении | Тб = F/Кмп | F- суммарные постоянные затраты; Кмп - коэффициент маржин. прибыли. |

| 7. Запас финансовой прочности в стоимостном выражении | ЗФП = ВР - Тб | ВР - выручка от реализации; Тб - точка безубыточности стоимостном выражении. |

| 8. Запас финансовой прочности в % | ЗФП%=ЗФП / /ВР* 100% | ФП - запас фин. Прочн. в стоим.выраж.; Р -выручка от реализации. |

| 9. Сила производственного рычага | Спр = МП/ПР = = (ВР-У)/ПР (1.27) | МП - маржинальная прибыль; ПР - операционная прибыль; ВР - выручка от реализации; V - суммарные переменные затраты. |

Запас финансовой прочности характеризует риск предприятия - чем меньше запас финансовой прочности, тем больше риск того, что предприятие окажется в зоне убытков. Он показывает, на сколько рублей возможно снижение выручки, чтобы предприятие не понесло убытков.

Сила производственного рычага показывает, на сколько процентов изменится прибыль при изменении выручки на 1 %:

![]() ПР

ПР

-------х 100 %

ПР

СПР = -------------------------------- ,

![]() ВР

ВР

-------х 100 %

ВР

![]() Где ПР – изменение операц. прибыли; ПР – операционная прибыль;

Где ПР – изменение операц. прибыли; ПР – операционная прибыль;

![]() ВР - изменение выручки от реализации; ВР – выручка от реализации.

ВР - изменение выручки от реализации; ВР – выручка от реализации.

Анализ безубыточности позволяет оценить результаты работы компании, а также помогает выработать рекомендации по увеличению прибыльности ее текущей деятельности.

Рентабельность собственного капитала запишем в виде формулы

(ПР - I) х (1 - Т) (СК + Кр) ВРПР

РСК = ---------------------- х ------------ х ------ х ------ ,

ПР СКNА ВР

Так какNA = СК + Кр, а NI = (ПР - I) х (1 - Т),

то окончательно получим

NI (ПР - I) х (1 - Т) NА ВРПР

РСК = --- =---------------------- х ------ х ------ х ------ ,

СКПР СКNА ВР

или

(ПР - I) х (1 - Т)

РСК = ---------------------- х ФР х ОNA х RП , где

ПР

I – сумма процентов за кредиты; Т – ставка налога на прибыль;

Кр – сумма кредитов; NА - величина чистых активов;

NI – величина чистой прибыли; ФР - финансовый рычаг;

ОNA - оборачиваемость чистых активов;RП – рентабельность продаж;

ПР - операционная прибыль;ВР – выручка от реализации.

Экономический рост компании – это показатель того максимума роста в продажах, которого может достичь предприятие, не изменяя прочие оперативные показатели.

Суть данного показателя заключается в количестве прибыли, которую реинвестирует фирма в течение одного календарного года как процент к собственному капиталу, который был у фирмы на начало года. Тогда можем записать:

РП

ЭРК = ------- ,

СКНГ

где ЭРК – показатель экономического роста компании

РП- реинвестированная прибыль;

СКНГ – собственный капитал на начало года.

Определим коэффициент инвестирования как отношение реинвестированной прибыли к величине чистой прибыли после налогообложения:

РП

КРИ = ------- ,

NI

где РП – реинвестированная прибыль; NI – чистая прибыль.

Тогда, используя схему формирования показателя рентабельности чистых активов, получим:

ПРВР NА РП (ПР - I) х (1 - Т)

ЭРК = ----- х ----- х ------ х ------ х ---------------------- ,

ВР ПР СКНГ NI ПР

или окончательно:

(ПР - I) х (1 - Т)

ЭРК = RП х ОNA х ФР х КРИ Х -------------------------- = КРИ х РСК,

ПР

где ПР – операционная прибыль;ВР – выручка от реализации;

NА – величина чистых активов; СКНГ - собственный капитал на начало года; РП – реинвестированная прибыль; NI – чистая прибыль;

I – сумма процентов за кредиты; Т – ставка налога на прибыль;

RП – рентабельность продаж; ОNA – оборачиваемость чистых активов; КРИ – коэффициент реинвестирования; РСК – рентабельность собственного капитала.

Все показатели в формулах берутся на конец периода, кроме величины собственного капитала, которая берется на начало года.

Основным достоинством показателя экономического роста компании является его комплексность, так как он содержит составляющие, позволяющие отслеживать всю деятельность компании.

ЭКСПЕРТИЗА ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

Похожие работы

... номер и дата акта. Выявленные излишки тканей приходуются. Синтетический и аналитический учет поступления товаров и тары Синтетический учет товаров на предприятиях торговли ведется на основании Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31 октября 2000 г. № 94-н, на счете 41/2 «Товары в ...

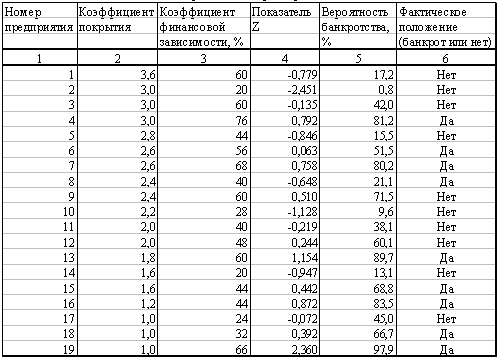

... тенденции и возможное ухудшение положения предприятия. Глава 3. Итак, рассмотрим основные этапы проведения финансового анализа в целях прогнозирования финансово-хозяйственной деятельности предприятия. С целью обоснования решения о признании структуры баланса неудовлетворительной, а предприятия - ...

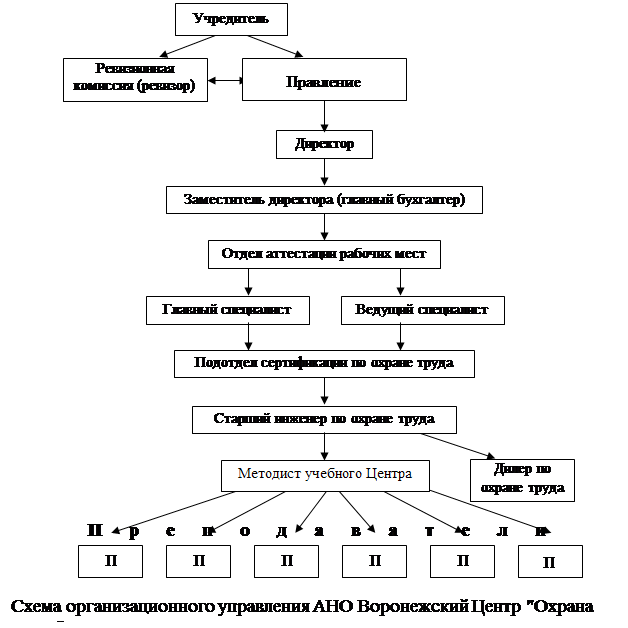

... -экономической деятельности АНО ВЦ "Охрана труда" за последние 3 года, их сопоставление между собой и распределение доходов предприятия по видам деятельности. Таблица 1. Показатели финансово-хозяйственной деятельности АНО Воронежский Центр "Охрана труда" за 2006-2008 годы (рублей). Показатели Годы 2006 2007 2008 Доходы 2578000 2620000 3805000 Расходы 2406000 2565000 3362000 ...

... ТМЦ). II группа: показатели оценки эффективности управления 1. Чистая прибыль на 1 рубль объема реализации. 2. Прибыль от реализации продукции на 1 рубль объема реализации. 3. Прибыль от финансово-хозяйственной деятельности предприятия на 1 рубль объема реализации. 4. Балансовая прибыль на 1 рубль объема реализации. III группа: показатели оценки деловой активности. 1. Отдача всех активов( ...

0 комментариев