Навигация

Детализированный анализ финансовой устойчивости предприятия

2.4. Детализированный анализ финансовой устойчивости предприятия

В данном разделе представлен детализированный анализ финансового состояния фирмы «Тюменьавтозапчасть».

Оценка финансовой устойчивости предприятия проведена на основе данных годового баланса и представлена в таблице 10.

Таблица 3.7

Оценка финансовой устойчивости ЗАО «Тюменьавтозапчасть»

| Показатель | Значение | |||||

| На начало 2007 года, тыс. руб. | На конец 2007 года, тыс. руб. | Абсолютное отклонение, тыс. руб. | Темп роста, % | |||

| 1. Собственный оборотный капитал (СОК) | 2951,6 | 3235,0 | 283,4 | 109,60 | ||

| 2. Собственный оборотный капитал и долгосрочные заемные средства | 3056,6 | 3392,0 | 335,4 | 110,97 | ||

| 3 . Общая величина основных источников для формирования запасов и затрат | 6854,1 | 10135,2 | 3281,1 | 147,87 | ||

| 4. Излишек (+) или недостаток (-) СОК | 2605,1 | 2385,2 | -219,9 | 91,56 | ||

| 5. Излишек (+) или недостаток (-) СОК и долгосрочных заемных источников для формирования запасов и затрат | 2710,1 | 2542,2 | -167,9 | 93,80 | ||

| 6. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат | 6507,6 | 9285,4 | 2777,8 | 142,69 | ||

| 7. Качественная характеристика финансового состояния | Абсолютная финансовая устойчивость фирмы на начало и на конец периода | |||||

Оценка ликвидности и платежеспособности фирмы представлена в таблице 3.8 и таблице 3.9.

Таблица 3.8

Исходные данные для анализа ликвидности и платежеспособности предприятия

| 1. Актив | На начало года, тыс. руб. | На конец года, тыс. руб. | |

| 1.1. Наиболее ликвидные активы,А1 | 1950,2 | 2165,3 | |

| 1.2. Быстрореализуемые активы, А2 | 814,2 | 908,3 | |

| 1.3. Медленнореализуемые активы, A3 | 4089,7 | 7061,6 | |

| 1.4. Труднореализуемые активы, А4 | 1190,5 | 2064,5 | |

| Баланс | 8044,6 | 12199,7 | |

| 2. Пассив | На начало года, тыс.руб. | На конец года, тыс. руб. | |

| 2.1. Наиболее срочные пассивы, П1 | 3292,0 | 5325,6 | |

| 2.2. Краткосрочные пассивы, П2 | 505,5 | 1417,6 | |

| 2.3. Долгосрочные пассивы, ПЗ | 105,0 | 157,0 | |

| 2.4. Постоянные пассивы,П4 | 4142,1 | 5299,5 | |

| Баланс | 8044,6 | 12199,7 | |

Таблица 3.9

Оценка ликвидности и платежеспособности фирмы ЗАО «Тюменьавтозапчасть»

| Платежный излишек (+) / недостаток (-) | Процент покрытия обязательств | ||

| На начало года, тыс. руб. | На конец года, тыс. руб. | На начало года, % | На конец года, % |

| -1341,8 | -3160,3 | 59,24 | 40,66 |

| 308,7 | -509,3 | 161,07 | 64,07 |

| 3984,7 | 6904,6 | 3894,95 | 4497,83 |

| -2951,6 | -3235 | 28,74 | 38,96 |

Таблица 3.10

Относительные коэффициенты ликвидности

| Показатель | Значение | Изменение | Темп роста, % | |

| На начало года | На конец года | |||

| 1. Текущие обязательства, ТО, тыс. руб. | 3797,5 | 6743,2 | 2945,7 | 177,57 |

| 2. Денежные средства, ДС, тыс. руб. | 1915,2 | 2114,2 | 199,0 | 110,39 |

| 3. Краткосрочные финансовые вложения, КФВ, тыс. руб. | 35,0 | 51,1 | 16,1 | 146,00 |

| 4. Дебиторская задолженность, ДЗ, тыс. руб. | 796,7 | 870,5 | 73,8 | 109,26 |

| 5. Текущие активы, ТА, тыс. руб. | 6854,1 | 10135,2 | 3281,1 | 147,87 |

| 6. Коэффициент покрытия, Кол t | 1,805 | 1,503 | -0,302 | 83,27 |

| 7. Коэффициент срочной ликвидности, Ксл | 0,723 | 0,450 | -0,273 | 62,24 |

| 8. Коэффициент абсолютной ликвидности, Кал | 0,514 | 0,321 | -0,193 | 62,45 |

Проведенный анализ показывает, что фирма имеет тенденцию к уменьшению ликвидности. На начало года фирма имела проблемы с ликвидностью в краткосрочном периоде, в конце года эти проблемы усилились. Наблюдается снижение всех коэффициентов ликвидности на 17-38%.

Анализ безубыточности предприятия представлен в таблице 3.11.

Таблица 3.11

Анализ безубыточности предприятия

| Показатель | За отчетный период, тыс. руб. | За предыдущ. период, тыс. руб. | Изменение тыс. руб. | Темп роста, % |

| 1. Выручка от реализации (ВР) | 18015,5 | 9617,3 | 8398,2 | 187,32 |

| 2. Суммарные переменные затраты (V ) | 12589,1 | 7557,4 | 5031,7 | 166,58 |

| 3 . Маржинальная прибыль (МП) | 5426,4 | 2059,9 | 3366,5 | 263,43 |

| 4. Суммарные постоянные затраты (F ) | 3463,1 | 1666,9 | 1796,2 | 207,76 |

| 5. Прибыль ( ПР ) | 1963,3 | 393,0 | 1570,3 | 499,49 |

| 6. Коэффициент маржинальной прибыли (Кмд ) | 0,3012 | 0,2142 | 0,087 | 140,62 |

| 7. Точка безубыточности в стоимостном выражении (Тб ) | 6518,3 | 1834,7 | 4683,6 | 355,28 |

| 8. Запас финансовой прочности в стоимостном выражении (ЗФП ) | 11497,2 | 7782,6 | 3714,6 | 147,73 |

| 9. Запас финансовой прочности в процентах (ЗФП%) | 63,82% | 80,92% | -17,10% | 78,87% |

Результаты анализа безубыточности показывают, что,хотя фирма "Тюменьавтозапчасть" повысила свой запас финансовой прочности в стоимостном выражении, в процентах к выручке от реализации запас финансовой прочности снизился на 17,1 %. При этом сила производственного рычага снизилась на 47%, что показывает существенное снижение производственного риска для предприятия и является положительным моментом.

Результаты факторного анализа приведены в таблице 3.12.

Таблица 3.12

Анализ рентабельности собственного капитала

| Показатель | На начало 2007г. | На конец 2007г. | Изменение | Темп роста,% |

| 1. Выручка от реализации (ВР), т.р. | 9617,3 | 18015,5 | 8398,2 | 187,32 |

| 2. Прибыль (ПР), т.руб. | 393,0 | 1963,3 | 1570,3 | 499,57 |

| 3. Сумма процентов за кредит (I),т.р. | 177,18 | 457,38 | 280,2 | 258,14 |

| 4. Ставка налогообложения (Т ), % | 30 | 30% | 0 | 100,00 |

| 5. Собственный капитал (СК), т.руб. | 4142,1 | 5299,5 | 1157,4 | 127,94 |

| 6. Сумма кредитов (Кр) | 590,6 | 1524,6 | 934,0 | 258,14 |

| 7. Чистые активы (NA) | 4732,7 | 6824,1 | 2091,4 | 144,19 |

| 8. Чистая прибыль, N1 | 151,07 | 307,09 //' | 156,02 | 204,59 |

| 9.Поправка на налоги и кредиты | 0,384 | 0,156 // / | -0,228 | 40,63 |

| 10. Оборачиваемость чистых активов (ОNA) | 2,032 | 2,640 | 0,608 | 129,92 |

| 11. Рентабельность продаж (Rп) | 4,08 | 10,90 | 6,82 | 267,16 |

| 12.Финансовый рычаг (ФР) \ | 1,143 | 1,288 | 0,145 | 112,69 |

| 13. Рентабельность собственного капитала (РСК), % | 3,64 | 5,78 | 2,14 | 158,79 |

Рентабельность собственного капитала фирмы за рассматриваемый период увеличилась на 58,79 % за счет увеличения рентабельности продаж на 167,16 %, увеличения оборачиваемости чистых активов на 29,92 % и увеличения финансового рычага на 12,69 %.

Анализ показателя экономического роста фирмы выполнены и представлен в таблице 3.13.

Таблица 3.13

Анализ показателя экономического роста фирмы

| Показатель | Значение |

| 1. Собственный капитал на начало года (СКнг), тыс. руб. | 4142,1 |

| 2. Реинвестированная прибыль (РП), тыс. руб. | 81,9 |

| 3. Рентабельность продаж (Rп) | 0,109 |

| 4. Оборачиваемость чистых активов (ОNA) | 2,640 |

| 5. Финансовый рычаг (ФР) | 1,288 |

| 6. Коэффициент реинвестирования (Кри) | 0,01977 |

| 7. Поправка на налоги и кредит | 0,156 |

| 8. Экономический рост компании (ЭРК, %) | 0,11 |

За рассматриваемый период экономический рост фирмы «Тюменьавтозапчасть» составил 0,11%. Фирма инвестирует мало средств в собственное развитие. К сожалению, данный показатель мало информативен, из-за отсутствия данных для сравнения с другими фирмами данного профиля или значений ЭРК за иные аналогичные периоды времени.

Таким образом, анализ показывает, что, несмотря на достигнутые успехи в развитии, в целом фирмы за рассматриваемый период незначительно улучшило свое финансовое состояние.

Похожие работы

... номер и дата акта. Выявленные излишки тканей приходуются. Синтетический и аналитический учет поступления товаров и тары Синтетический учет товаров на предприятиях торговли ведется на основании Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31 октября 2000 г. № 94-н, на счете 41/2 «Товары в ...

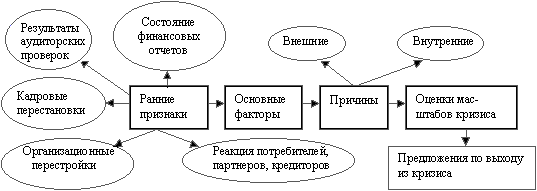

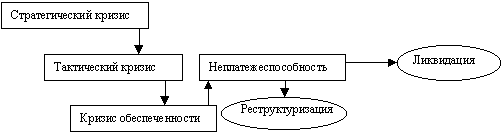

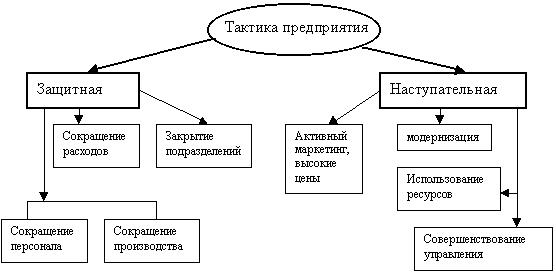

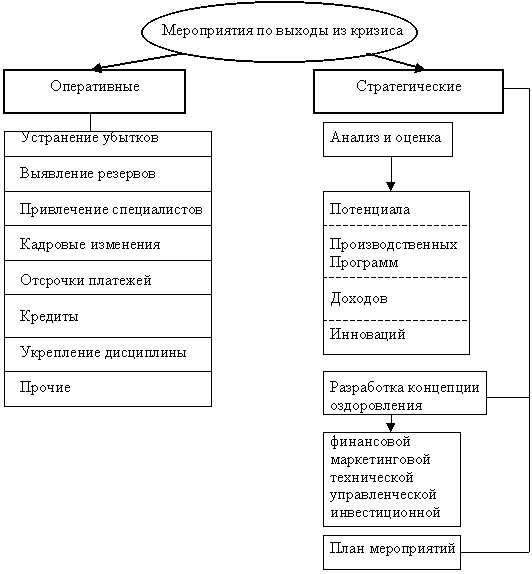

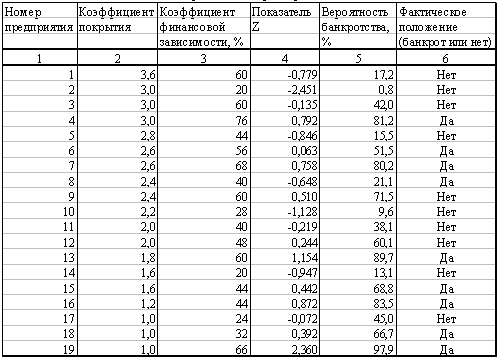

... тенденции и возможное ухудшение положения предприятия. Глава 3. Итак, рассмотрим основные этапы проведения финансового анализа в целях прогнозирования финансово-хозяйственной деятельности предприятия. С целью обоснования решения о признании структуры баланса неудовлетворительной, а предприятия - ...

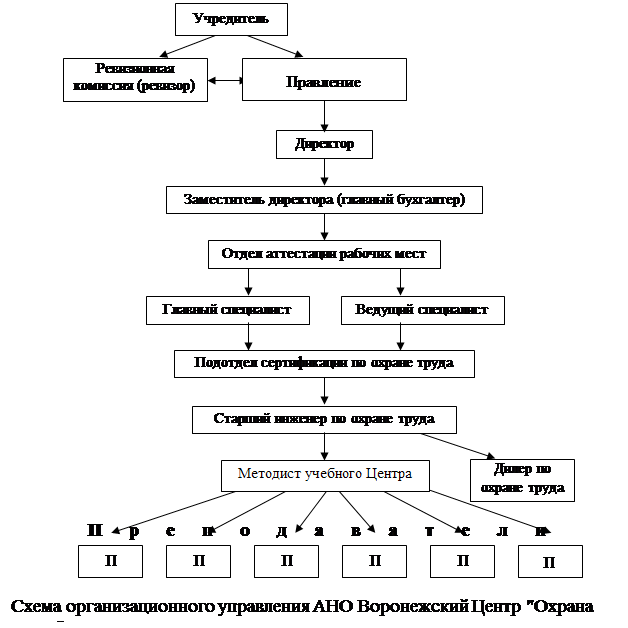

... -экономической деятельности АНО ВЦ "Охрана труда" за последние 3 года, их сопоставление между собой и распределение доходов предприятия по видам деятельности. Таблица 1. Показатели финансово-хозяйственной деятельности АНО Воронежский Центр "Охрана труда" за 2006-2008 годы (рублей). Показатели Годы 2006 2007 2008 Доходы 2578000 2620000 3805000 Расходы 2406000 2565000 3362000 ...

... ТМЦ). II группа: показатели оценки эффективности управления 1. Чистая прибыль на 1 рубль объема реализации. 2. Прибыль от реализации продукции на 1 рубль объема реализации. 3. Прибыль от финансово-хозяйственной деятельности предприятия на 1 рубль объема реализации. 4. Балансовая прибыль на 1 рубль объема реализации. III группа: показатели оценки деловой активности. 1. Отдача всех активов( ...

0 комментариев