Навигация

Выбор направлений реорганизационных политик текущей деятельности предприятия

2.5. Выбор направлений реорганизационных политик текущей деятельности предприятия

Для правильной интерпретации и практического использования результатов экспресс-диагностики необходимо учитывать не только величину и тенденцию изменения самих показателей, но и их взаимное влияние. Это влияние весьма сложно и многогранно.

Для оценки и планирования деятельности предприятия необходимо постоянно поддерживать рациональное соотношение между различными показателями, часто имеющими противоположное влияние.

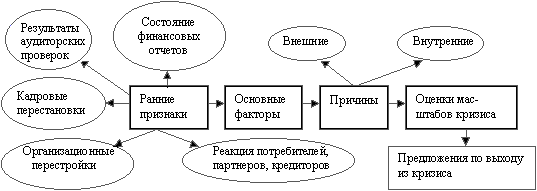

На основании данных финансового анализа можно классифицировать имеющиеся проблемы, определить влияющие на них параметры и наметить пути решения и меры по устранению неблагоприятных ситуаций.

Можно применить методику управления текущими активами и пассивами: управление величиной собственных оборотных средств, контроль оборачиваемости текущих активов и пассивов; совершенствование кредитной политики; управление инкассацией дебиторской задолженности в плане снижения периода оборота дебиторской задолженности, изменения политики скидок покупателям и т.п.

В результате экспресс-диагностики и последующего детализированного анализа выяснено, что фирма ЗАО «Тюменьавтозапчасть» имеет проблемы с ликвидностью, которые усилились за рассматриваемый период. Снижение ликвидности, особенно в краткосрочном периоде, произошло за счет существенного роста кредиторской задолженности, а также роста запасов, что вызвало “омертвление” денежных средств.

Анализ показывает, что фирма находится в хорошем финансовом состоянии, однако имеет тенденцию к смещению в положение "рантье", то есть не использованию всех своих возможностей.

За рассматриваемый период экономический рост фирмы «Тюменьавтозапчасть» составил 0,11%. Фирма инвестирует мало средств в собственное развитие. К сожалению, данный показатель мало информативен, из-за отсутствия данных для сравнения с другими фирмами данного профиля или значений ЭРК за иные аналогичные периоды времени.

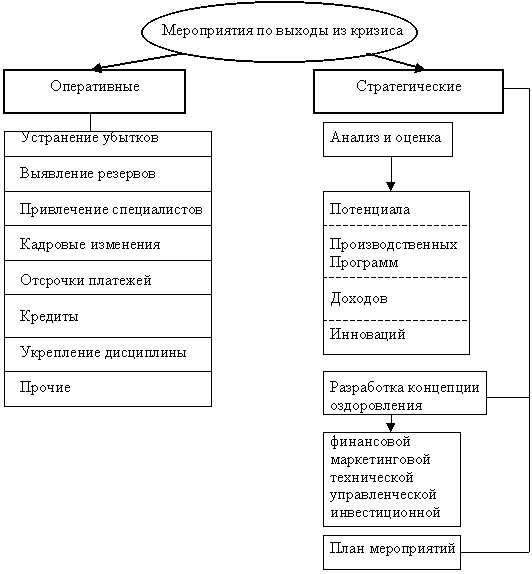

В связи с вышеизложенным предлагаются следующие пути укрепления финансового состояния фирмы.

· Фирма должна проанализировать свою потребность в запасах сырья и материалов и принять решение об их разумном снижении.

· Фирма должна направить свои усилия на увеличение ликвидности. Для этого необходимо направить усилия на уменьшение краткосрочной задолженности фирмы в первую очередь, на снижение величины краткосрочных кредитов, а также на уменьшение той части кредиторской задолженности, которая обусловлена наибольшими процентами за товарный кредит.

· Кроме того, фирма должна направить свои усилия на снижение дебиторской задолженности, так как в условиях инфляции всякая отсрочка платежа приводит к реальным потерям. Поэтому необходимо расширить систему авансовых платежей. Однако здесь необходимо проявить особую осторожность, чтобы не потерять покупателей и не снизить объемы реализации.

· При этом фирме необходимо постоянно контролировать и своевременно выявлять недопустимые виды дебиторской и кредиторской задолженности, к которым в первую очередь относятся: просроченная задолженность поставщикам и просроченная задолженность покупателей свыше трех месяцев, просроченная задолженность по оплате труда и по платежам в бюджет и внебюджетные фонды.

В представленной работе не рассматривается влияние инфляционных процессов на финансовое состояние фирмы.

ЗАКЛЮЧЕНИЕ

Актуальность выбранной темы состоит в том, что предпринимателям в условиях рынка необходимо иметь своевременную, объективную и полную информацию о финансовом состоянии фирмы для принятия грамотных управленческих решений и прогнозирования своей деятельности. Задачи финансовых менеджеров в том, чтобы оградить свои фирмы от возможных финансовых потерь с помощью проведения аналитических финансовых расчетов.

Цель работы – повышение эффективности деятельности объекта исследования посредством проведения анализа финансовой деятельности фирмы. Представленный в работе анализ является внутренним.

Цель диагностики только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но еще и в том, чтобы постоянно проводить работу, направленную на его улучшение.

Анализ должен представлять собой комплексное исследование действия внешних и внутренних, рыночных и производственных факторов на количество и качество производимой предприятием продукции, финансовые показатели работы предприятия и указывать возможные перспективы развития дальнейшей производственной деятельности предприятия в выбранной области хозяйствования.

Обычно, при проведении анализа логика работы предполагает её организацию в виде двухмодульной структуры:

· экспресс – анализ финансового состояния,

· детализированный анализ финансового состояния.

Цель экспресс–анализа – обобщенная оценка результатов хозяйственной деятельности и финансового состояния объекта. В общем виде, методикой экспресс–анализа предусматривается анализ ресурсов и их структуры, результатов хозяйствования, эффективности использования заёмных и собственных средств.

Цель детализированного анализа – характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекшем отчетном периоде. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа, который даёт только общую оценку финансового состояния предприятия.

Основу информационного обеспечения диагностика состояния должна составить бухгалтерская отчетность, которая является единой для организации всех отраслей и форм собственности.

Предметом исследования послужила финансовая деятельность фирмы.

Объектом исследования стало закрытое акционерное общество «Тюменьатозапчасть».

Представлена практическая часть расчета экспресс-диагностики и детализированный анализ финансового состояния ЗАО «Тюменьавтозапчасть».

По результатам проведенной экспресс-диагностики фирмы можно сделать следующие выводы:

1) Предприятие в рассматриваемом периоде динамично и гармонично развивалось, что выразилось в увеличении валюты баланса на 51,65 % и в увеличении собственных оборотных средств на 11 %.

2) Структурно-динамический анализ уплотненного баланса выявил увеличение внеоборотных активов при соответствующем уменьшении оборотных на 2,12%, соответственно. Источники собственных средств уменьшились в структуре на 8,05 %, а заемные средства соответственно увеличились, в том числе произошло увеличение краткосрочной задолженности в структуре на 57,34 %, что является неоднозначным фактом для предприятия. Оценка финансовой устойчивости предприятия была проведена на основе данных годового баланса.

Проведенный анализ показывает, что фирма имеет тенденцию к уменьшению ликвидности. На начало года фирма имела проблемы с ликвидностью в краткосрочном периоде, в конце года эти проблемы усилились. Наблюдается снижение всех коэффициентов ликвидности на 17-38%.

Были предложены возможные пути улучшения финансового состояния фирмы.

· Фирма должна проанализировать свою потребность в запасах сырья и материалов и принять решение об их разумном снижении.

· Фирма должна направить свои усилия на увеличение ликвидности. Для этого необходимо направить усилия на уменьшение краткосрочной задолженности фирмы в первую очередь, на снижение величины краткосрочных кредитов, а также на уменьшение той части кредиторской задолженности, которая обусловлена наибольшими процентами за товарный кредит.

· Кроме того, фирма должна направить свои усилия на снижение дебиторской задолженности, так как в условиях инфляции всякая отсрочка платежа приводит к реальным потерям. Поэтому необходимо расширить систему авансовых платежей. Однако здесь необходимо проявить особую осторожность, чтобы не потерять покупателей и не снизить объемы реализации.

СПИСОК ЛИТЕРАТУРЫ

1. Методические положения по оценке финансового состояния предприятий и установлению управления по делам о несостоятельности (банкротстве) от 12.08.94 № 31-р

2. Балабанов И.Т. Основы финансового менеджмента. Как управлять экономикой. – М.: «Финансы и статистика», 2006

3. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности: Учебник. М.: Ф. и Ст., 2000г.

4. Бороненкова С.А. Управленческий анализ: Учеб. Пособие. -М.: Финансы и статистика, 2003.

5. Берстайн Л.А. Анализ финансовой отчетности.- М.: Ф. и Ст., 2006г.

6. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия.

7. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности.-М.: Ф. и Ст., 2000г.

8. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник.- М.: ООО «ТК Велби», 2002г.

9. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. -Мн.: «Экоперспектива»,2002г.

10. Тренев Н.Н. Механизмы управления предприятием. Аудит и финансовый анализ, № 3, 2003.

11. Финансовый анализ деятельности фирмы. – М.: Ист-сервис, 2004

12. Чечевицына Л.Н. Анализ финансово-хозяйственной деятельности Учебник. М.: Издательский дом «Дашков и КО», 2005. – 325 с.

13. Шеремет А.Д. Анализ финансово-хозяйственной деятельности. – М.: Институт профессиональных бухгалтеров России; Информационное агентство «ИПБ-БИНФА», 2003. – 312с.

Похожие работы

... номер и дата акта. Выявленные излишки тканей приходуются. Синтетический и аналитический учет поступления товаров и тары Синтетический учет товаров на предприятиях торговли ведется на основании Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31 октября 2000 г. № 94-н, на счете 41/2 «Товары в ...

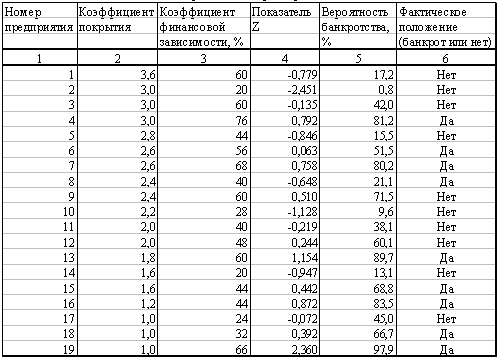

... тенденции и возможное ухудшение положения предприятия. Глава 3. Итак, рассмотрим основные этапы проведения финансового анализа в целях прогнозирования финансово-хозяйственной деятельности предприятия. С целью обоснования решения о признании структуры баланса неудовлетворительной, а предприятия - ...

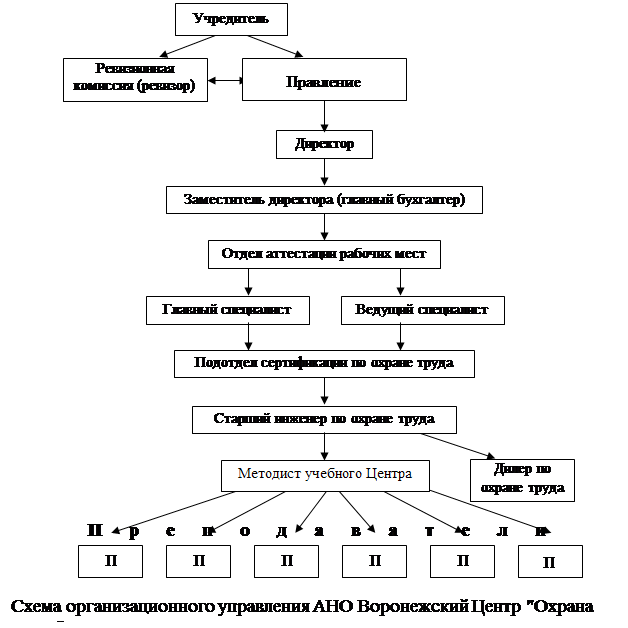

... -экономической деятельности АНО ВЦ "Охрана труда" за последние 3 года, их сопоставление между собой и распределение доходов предприятия по видам деятельности. Таблица 1. Показатели финансово-хозяйственной деятельности АНО Воронежский Центр "Охрана труда" за 2006-2008 годы (рублей). Показатели Годы 2006 2007 2008 Доходы 2578000 2620000 3805000 Расходы 2406000 2565000 3362000 ...

... ТМЦ). II группа: показатели оценки эффективности управления 1. Чистая прибыль на 1 рубль объема реализации. 2. Прибыль от реализации продукции на 1 рубль объема реализации. 3. Прибыль от финансово-хозяйственной деятельности предприятия на 1 рубль объема реализации. 4. Балансовая прибыль на 1 рубль объема реализации. III группа: показатели оценки деловой активности. 1. Отдача всех активов( ...

0 комментариев