Навигация

Принципы и инструменты управления дебиторской задолженностью и краткосрочными финансовыми вложениями предприятия

1.3 Принципы и инструменты управления дебиторской задолженностью и краткосрочными финансовыми вложениями предприятия

Бухгалтерский анализ дебиторской задолженности, являясь важнейшей составной частью деятельности бухгалтерии и всей системы финансового менеджмента организации, позволяет ее руководству:

– определить, как изменилась величина долговых обязательств по сравнению с началом года или другого анализируемого периода;

– определить и оценить риск дебиторской задолженности, ее влияние на финансовое состояние организации, установить допустимые границы этого риска, меры по его снижению;

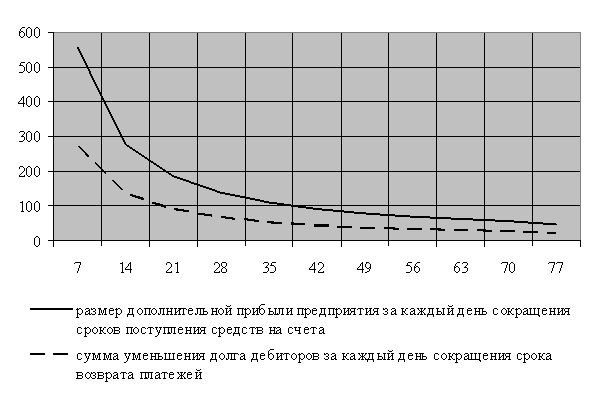

– найти рациональное соотношение между величиной дебиторской задолженности и объемом продаж, оценить целесообразность увеличения отпуска продукции, товаров и услуг в кредит, определить пределы ценовых скидок для ускорения оплаты выставленных счетов;

– прогнозировать состояние долговых обязательств организации в пределах текущего года, что позволит улучшить финансовые результаты ее деятельности. (12, С. 263)

Информация для анализа фактической величины дебиторской задолженности содержится в бухгалтерском балансе, в приложении к нему, в пояснительной записке и регистрах синтетического и аналитического учета. В балансе эти данные представлены в виде дебетового сальдо счетов учета задолженности. Дебиторская задолженность подразделена на долги, платежи по которым ожидаются более чем через 12 месяцев после отчетной даты, и задолженность, погашение которой предполагается в течение 12 месяцев после отчетной даты.

Анализ дебиторской задолженности по данным финансовой отчетности предприятия включает: 1) анализ динамики и структуры долговых обязательств; 2) анализ оборачиваемости дебиторской задолженности; 3) анализ влияния долговых обязательств на платежеспособность, ликвидность и финансовую устойчивость предприятия.

Изучение характера изменения дебиторской в динамике задолженности в динамике за ряд лет позволяет судить не только об усилении или ослаблении исполнительной дисциплины в расчетах организации с покупателями и заказчиками. Косвенно тенденции роста дебиторов и долгов, числящихся за ними, свидетельствуют о серьезных проблемах в финансовом менеджменте и снижении его эффективности, о необходимости принятия мер в этом направлении. В то же время рост задолженности покупателей может быть связан с существенным увеличением объема продаж в течение последних лет и, если плательщики достаточно надежны, обеспокоенности за будущее финансового положения предприятия вызывать не должен.

Финансовый анализ обычно начинают с сопоставления показателей дебиторской задолженности на начало и конец анализируемого периода. Рост дебиторской задолженности за такой сравнительно краткосрочный период времени обычно свидетельствует о негативных тенденциях в финансовом положении предприятия.

В ходе анализа необходимо определить долю (удельный вес) дебиторской задолженности в составе имущества (активов) предприятия, оценить ее существенность для его финансового состояния, рассчитать темпы роста величины долговых требований, изменение соотношения в них долгосрочной и краткосрочной задолженности. Далее необходимо проанализировать структуру этой задолженности, выявить и изучить причины ее изменения.

Общая сумма дебиторской задолженности по операциям, связанным с продажей продукции (товаров, услуг), зависит от двух основных факторов: объема продаж в кредит, т.е. без предварительной или немедленной оплаты, и средней продолжительности времени между отпуском (отгрузкой) и предъявлением документов для оплаты. Величина этого времени определяется кредитной и учетной политикой предприятия, в состав которой входит:

– определение уровня приемлемого риска отпуска товаров в долг;

– расчет величины кредитного периода, т.е. продолжительности времени последующей оплаты выставленных счетов;

– стимулирование досрочного платежа путем предоставления ценовых скидок;

– политика инкассации, применяемая для оплаты просроченных счетов.

Значительное увеличение долгов дебиторов и их удельного веса в текущих активах предприятия может быть вызвано рядом причин и факторов: неоправданно рискованной кредитной политикой по отношению к покупателям; резким увеличением объема продаж без предоплаты или немедленной оплаты; неплатежеспособностью и банкротством части покупателей.

Рост дебиторской задолженности нельзя во всех случаях считать отрицательным явлением в экономике предприятия. Если дебиторы надежны, аккуратны в платежах и выгодны по условиям поставок и ценам продаж, увеличение их долговых обязательств приводит к росту объемов продаж продукции, работ, услуг, к повышению доходов и прибыли предприятия в ближайшие периоды времени. К тому же нормальная дебиторская задолженность относится к наиболее ликвидным активам, ее можно оформить векселем, продать, уступить банку или другой организации.

Однако наличие дебиторской задолженности в балансе и отнесение ее к ликвидным активам не гарантируют кредитору получения денежных средств во всех случаях. Часть долгов дебиторов может быть списана в связи с истечением сроков исковой давности или стать безнадежной к взысканию по форс-мажорным и другом обстоятельствам. Непредсказуемость хозяйственных ситуаций, в которых могут оказаться организации-плательщики, расстройство денежного обращения и ряд других причин могут привести к потере значительной части оборотных средств предприятия-поставщика, создать и у него серьезные проблемы с текущей платежеспособностью. Все это скажется на формировании финансовых результатов, уменьшении прибыли и рентабельности его деятельности. (30, С. 317)

Динамика дебиторской задолженности, интенсивность ее увеличения или уменьшения оказывает большое влияние на оборачиваемость капитала, вложенного в текущие активы, а следовательно, на финансовое состояние предприятия и его платежеспособность. При ее анализе кроме показателей баланса и приложения к нему используют данные аналитического учета, первичной документации и произведенных расчетов.

Важное значение имеет не только величина, но и качество дебиторской задолженности. Его характеризует ряд показателей:

– доля долговых обязательств, обеспеченных залогом, поручительством или банковской гарантией;

– удельный вес вексельной формы расчетов;

– доля резервов по сомнительным долгам в общей сумме дебиторской задолженности;

– удельный вес просроченных долгов в их совокупной величине. (36, С. 27)

Уменьшение доли обеспеченной дебиторской задолженности, включая вексельное покрытие, сокращение резервов по сомнительным долгам, рост величины и удельного веса просроченных обязательств свидетельствуют о снижении качества этой задолженности, увеличении риска потерь и убытков при ее невозврате.

В качестве обеспечения коммерческого кредита выступает ликвидное имущество организации-покупателя, которое может рассматриваться как залог. При отпуске товаров в кредит необходимо кроме предусмотренных договорами условий учитывать общее состояние экономики в данное время и положение покупателя на рынке соответствующих товаров и услуг.

Получить и оценить информацию о платежеспособности возможного покупателя, позволяющую кредитовать его отпуском товара в долг без особого риска для поставщика, – непростое дело. В ряде западных стран существуют специальные агентства, которые собирают и обрабатывают такую информацию, а затем предоставляют ее за плату всем желающим. На основе этой информации предприятие-продавец может создать своего рода рейтинг платежеспособности своих покупателей и в зависимости от их положения проводить индивидуальную кредитно-сбытовую политику в отношении каждого клиента или покупателя.

Риск дебиторской задолженности включает потенциальную возможность ее значительного увеличения, роста безнадежных долгов и общего времени погашения долговых обязательств. О возможности усиления степени такого риска свидетельствуют значительный рост отпуска товаров в кредит, удлинение сроков этого кредита, увеличение числа организаций-банкротов среди покупателей, общее ухудшение экономической ситуации в стране и мире.

Для анализа и оценки дебиторской задолженности целесообразно использовать данные об оборачиваемости долговых обязательств, периоде их погашения, отношении общей суммы долгов дебиторов к общей сумме активов и объему продаж. Оборачиваемость дебиторской задолженности исчисляется как отношение объема годовой продажи в кредит к средней величине дебиторской задолженности по счетам.

Период погашения долговых обязательств дебиторов определяют путем деления числа дней в году на оборачиваемость дебиторской задолженности в днях. Чем больше время просрочки в уплате задолженности, тем выше риск ее непогашения. Длительный период погашения дебиторской задолженности считается оправданным при освоении нового рынка старых товаров или при выходе на рынок с новой продукцией. Допускается это и как средство в конкурентной борьбе, но лишь для отдельных товаров и покупателей.

Дебиторская задолженность по отношению к общей сумме активов характеризует ее удельный вес в стоимости имущества и обязательств организации. Увеличение этого показателя свидетельствует об усилении отвлечения денежных средств предприятия из оборота и должно оцениваться негативно.

Дебиторская задолженность, отнесенная к объему продаж, характеризует качество управления процессом продажи продукции, товаров, услуг. Увеличение остатка долгов дебиторов по сравнению с предыдущим годом может свидетельствовать об определенных трудностях со сбытом продукции и товаров.

Краткосрочные финансовые вложения относятся к наиболее ликвидной части оборотных активов предприятия и влияют на его платежеспособность. Краткосрочные финансовые вложения используют при расчете коэффициента абсолютной ликвидности. Коэффициент абсолютной ликвидности показывает, какая доля краткосрочных долговых обязательств может быть покрыта за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е. практически абсолютно ликвидных активов.

Таким образом, главная цель анализа дебиторской задолженности – разработка политики кредитования покупателей, направленной на увеличение прибыли организации, ускорения расчетов и снижения риска неплатежей.

Похожие работы

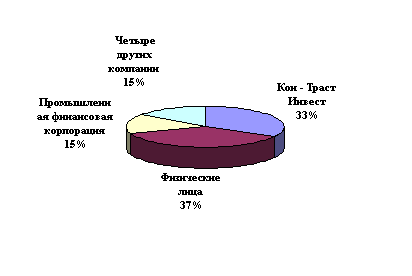

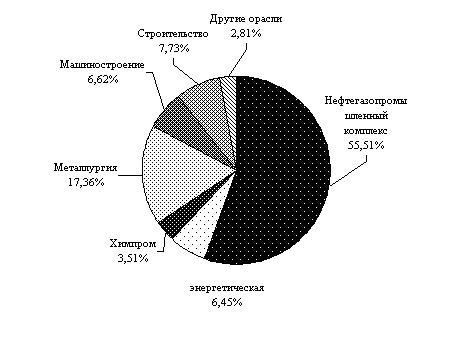

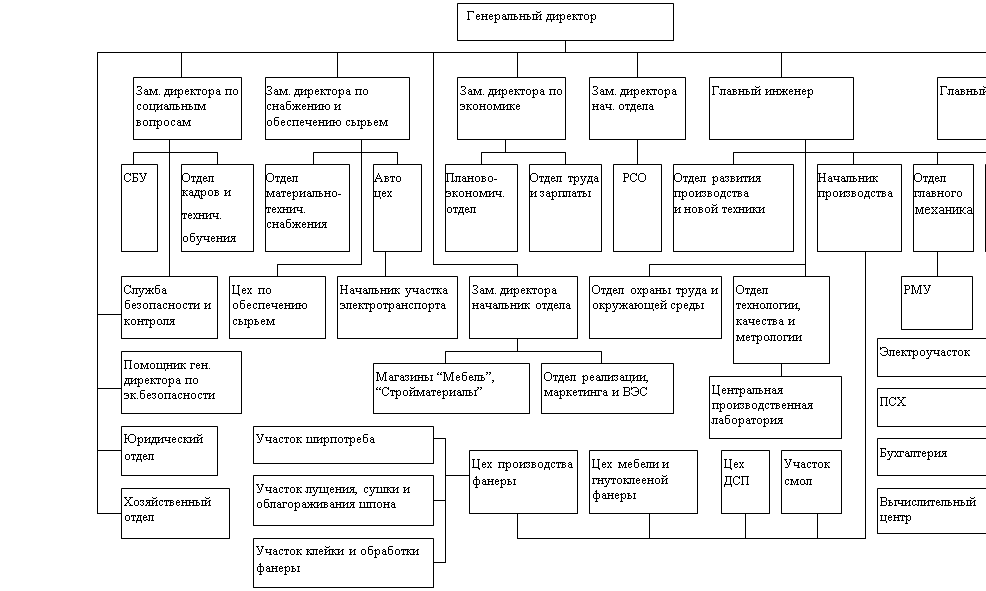

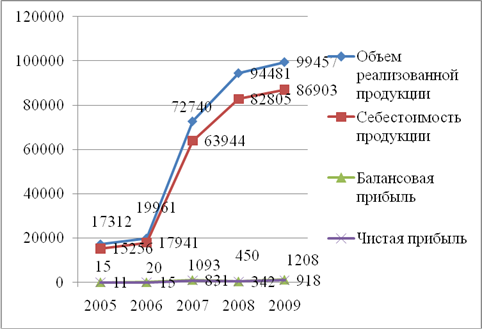

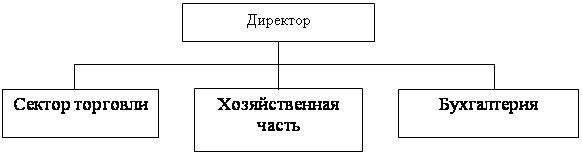

... менеджер может при этом использовать накопленную на предприятии статистику, а также прибегнуть к услугам экспертов-консультантов. 2 Анализ управления дебиторской задолженностью ОАО «Курганхиммаш» 2.1 Краткая характеристика предприятия Завод «Курганхиммаш» вступил в строй действующих предприятий в 1956 г. в ведомственной принадлежности Министерства химического машиностроения СССР для ...

... из вышеизложенного, можно сделать вывод, что в 2004 году деятельность предприятия была более эффективна по сравнению с предыдущим годом. 3. Повышение эффективности финансовой деятельности предприятия ЗАО "ЧФМК" Проведенный анализ финансово-экономической деятельности предприятия ЗАО "ЧФМК" за 2004 год показал, что рост выручки предприятия составил 26,2%, рост чистой прибыли 58,8%, а рост ...

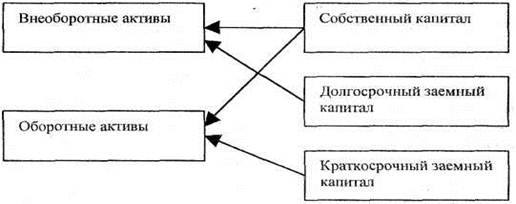

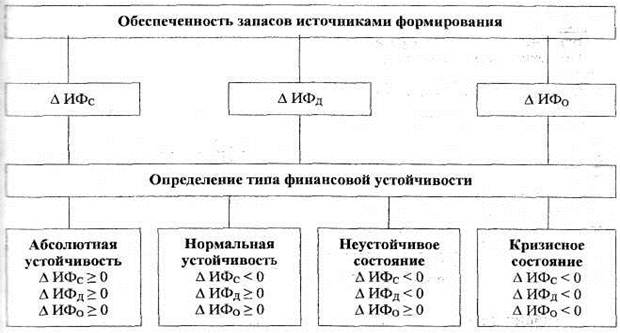

... – увеличению активов. Для этого оно должно постоянно поддерживать платежеспособность и финансовую устойчивость, а также оптимальную структуру актива и пассива. 1.2 Методики анализа финансового состояния предприятия Под методом анализа финансового состояния понимается способ подхода к изучению хозяйственных процессов в их становлении и развитии. К характерным особенностям метода относятся: ...

... кредиторской, так и дебиторской задолженности. Кроме того, это позволит ускорить оборот ресурсов предприятия. 3. Совершенствование механизма управления дебиторской задолженностью ООО "Ритм" 3.1 Внедрение автоматизированной системы управления дебиторской задолженностью В современных рыночных условиях правила диктуют покупатели и заказчики, которым выгодно сначала получить товар или принять ...

0 комментариев