Навигация

Определение соотношения собственного и заемного капитала

2.4.3 Определение соотношения собственного и заемного капитала

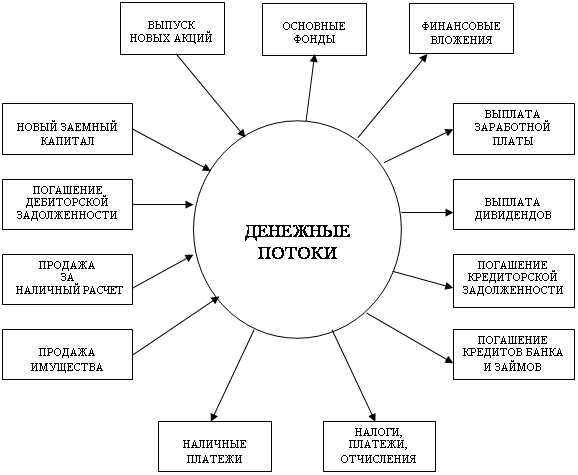

В последнее время в России растет процесс «залезания в долги». Стоило Центробанку ненамного понизить ставку рефинансирования и сказать о дальнейшем намерении по ее снижению, как нашлась масса желающих привлекать к себе заемный капитал. И что наиболее важно - кредиты стали брать не только предприниматели, но и рядовые граждане. Резко возросли так называемые розничные продажи заемных средств.

Заемный капитал или кредит - это чужие деньги, взятые во временное пользование за определенную плату. Банкиры говорят, что кредит - это сделка на доверии. Сделка, в результате которой кредитор отдает деньги заемщику на началах возвратности, срочности и платности. Плата за деньги выражается в форме процента.

Если кредит берется не под предпринимательские цели, а на потребительские нужды, тогда выплату долга с процентами придется производить из заработной платы или иных источников, не связанных с бизнесом. В этом случае кредит не переходит в ранг заемного капитала. Капитал - это такая сущность, которая растет сама по себе (не без усилий человека, конечно).

Таким образом, кредит становится заемным капиталом и позволяет нарастить собственный капитал гражданина или фирмы, если он используется эффективно и на предпринимательские цели. При этом банкир (или иной кредитор) получает свою часть в форме «платы за риск». Он рискует не получить свои деньги обратно, или получить деньги, но не получить проценты. Опять же, кредитор лишается возможности использовать отданные «на сторону» денежные средства как-то иначе в течение этого времени.

Рыночная экономика требует четко различать свое и чужое. Если фирма или предприниматель пользуется ссудами банка, товарным кредитом от поставщика, авансом от заказчика и т.п., то это не добавляет фирме собственного капитала ни в денежной форме, ни в товарной, чужое надо сохранить и вернуть собственнику.

Самый простой способ сохранить заемный капитал - это вложить его в дело, пустить в оборот. При этом может и должна получиться сверх того прибыль, которая будет принадлежать фирме (предпринимателю) - заемщику уже на правах собственности. А что будет, если получится не прибыль, а убыток? Если затраты перевесят выручку? Для этого необходимо определить соотношение собственного и заемного капитала. Это можно сделать с помощью коэффициент соотношения заемного и собственного капитала.

Коэффициент соотношения заемного и собственного капитала характеризует степень зависимости организации от внешних займов (кредитов):

Ксоотн = ЗК / СК (2.1)

Он показывает, сколько заемных средств приходится на 1 руб. собственных. В 2003г. значение коэффициента составляет 0,33, а в 2004г. 0,39 следовательно в отчетном году на 1 рубль собственных средств приходится 0,39 рубля заемного капитала. Это означает, что собственный капитал полностью покрывает объем привлеченных средств. Чем выше этот коэффициент, тем больше займов у компании и тем рискованнее ситуация, которая может привести в конечном итоге к банкротству. Высокий уровень коэффициента отражает также потенциальную опасность возникновения в организации дефицита денежных средств.

Интерпретация данного показателя зависит от многих факторов, в частности, таких, как: средний уровень этого коэффициента в других отраслях; доступ компании к дополнительным долговым источникам финансирования; стабильность хозяйственной деятельности компании. Считается, что коэффициент соотношения заемного и собственного капитала в условиях рыночной экономики не должен превышать единицы. Высокая зависимость от внешних займов может существенно ухудшить положение организации в случае замедления темпов реализации, поскольку расходы по выплате процентов на заемный капитал причисляются к группе условно-постоянных, т.е. таких расходов, которые при прочих равных условиях не уменьшаются пропорционально снижению объема реализации.

Кроме того, высокий коэффициент соотношения заемного и собственного капитала может привести к затруднениям с получением новых кредитов по среднерыночной ставке. Этот коэффициент играет важнейшую роль при решении вопроса о выборе источников финансирования.

2.4.4. Определение финансовой устойчивости

2.4.4.1 Определение типа финансовой устойчивости

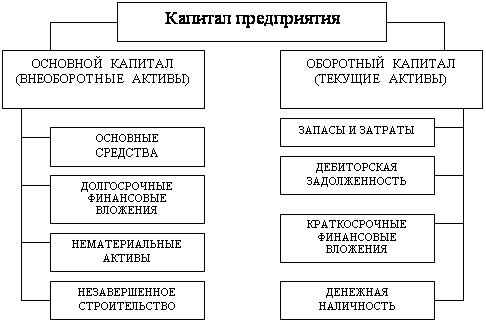

Финансовая устойчивость базируется на оптимальном соотношении между отдельными видами активов предприятия (оборотными или внеоборотными активами) и источниками их финансирования (собственными или привлеченными средствами).

В качестве абсолютных показателей финансовой устойчивости используют показатели, характеризующие степень обеспеченности запасов и затрат источниками их формирования. Для оценки состояния запасов и затрат используют данные группы статей «Запасы» раздела 2 актива баланса.

Для характеристики источников формирования запасов определяют три основных показателя:

Наличие собственных оборотных средств (СОС) – исчисляется как разница между капиталом и резервами (раздел 3 пассива баланса) и внеоборотными активами (раздел 1 актива баланса); характеризует чистый оборотный капитал:

![]() (2.1)

(2.1)

Наличие собственных и долгосрочных заемных источников формирования запасов и затрат - определяется путем увеличения предыдущего показателя на сумму долгосрочных пассивов:

![]() (2.2)

(2.2)

где СД – наличие собственных и долгосрочных заемных источников формирования запасов и затрат.

Общая величина основных источников формирования запасов и затрат – рассчитывается путем увеличения предыдущего показателя на сумму краткосрочных заемных средств (строка 610 раздела 5 пассива баланса):

![]() (2.23)

(2.23)

где ОИ – общая величина основных источников формирования запасов и затрат;

КЗС – краткосрочные заемные средства.

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования:

Излишек (+) или недостаток (-) собственных оборотных средств:

![]() (2.4)

(2.4)

где З – запасы (строка 210 раздела 2 актива баланса).

Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат:

![]() (2.5)

(2.5)

Излишек (+) или недостаток (-) общей величины основных источников формирования запасов:

![]() (2.6)

(2.6)

Выявление излишков (или недостатков) источников средств для покрытия запасов и затрат позволяет определить тип финансовой ситуации на предприятии и проводится экспресс-анализ финансовой устойчивости по схеме, приведенной в таблице 2.10.

Таблица 2.10

Схема проведения экспресс-анализа финансовой

устойчивости предприятия

| Возможные варианты | ∆СОС | ∆СД | ∆ОИ | Тип финансовой |

| 1 | + | + | + | Абсолютная устойчивость |

| 2 | - | + | + | Нормальная устойчивость |

| 3 | - | - | + | Неустойчивое финансовое состояние |

| 4 | - | - | - | Кризисное финансовое |

Для определения типа финансовой ситуации используется таблица 2.11.

Данные таблицы показывают, что в начале прошлого и в начале отчетного года финансовое состояние предприятия было неустойчивое. Это характеризуется нарушением платежеспособности, при которой сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств предприятия. Неустойчивое финансовое состояние является пограничным между нормальной (относительной) устойчивостью и кризисным финансовым состоянием. В отчетном году финансовое состояние предприятия стало нормально устойчивым, что характеризует относительно стабильное состояние на рынке. Предприятие имеет излишек собственных и заемных средств и испытывает недостаток собственных оборотных средств. Предприятие обладает платежеспособностью, но вынуждено прибегать к долгосрочным заемным источникам финансирования для оплаты первоочередных платежей.

Таблица 2.11

Результаты расчетов для анализа финансовой устойчивости

| Показатели | Код | Значение, тыс. руб. | ||

| На начало | 2004г. | |||

| На | На | |||

| 1. Источники собственных средств | 490 | 25917 | 28727 | 32070 |

| 2. Внеоборотные активы | 190 | 18038 | 19467 | 21123 |

| 3. Наличие собственных оборотных средств (стр.1 – стр.2) | Расчетная | 7879 | 9260 | 10947 |

| 4. Долгосрочные займы и кредиты | 510 | ─ | 3802 | 4996 |

| 5. Наличие собственных и долгосрочных заемных оборотных средств (стр.3 + стр.4) | Расчетная | 7879 | 13062 | 15943 |

| 6. Краткосрочные займы и кредиты | 610 | 1000 | 7200 | ─ |

| 7. Общая величина источников формирования запасов (стр.5 + стр.6) | Расчетная | 8879 | 20262 | 15943 |

| 8. Запасы и НДС | 210+220 | 8301 | 13198 | 11374 |

| 9. Излишек (+) или недостаток (-) собственных оборотных средств (стр.3 – стр.8), СОС | Расчетная | - 422 | - 3938 | - 427 |

| 10. Излишек (+) или недостаток (-) собственных и долгосрочных заемных оборотных средств (стр.5 – стр.8), СДС | Расчетная | - 422 | - 136 | 4569 |

| 11. Излишек (+) или недостаток (-) общей величины источников формирования запасов (собственные, долгосрочные и краткосрочные заемные источники), (стр.7 – стр.8), СЗС | Расчетная | 578 | 7064 | 4569 |

| 12. Тип финансовой устойчивости | неустойчивое | неустойчивое | Нормальная устойчивость | |

2.4.4.2 Оценка финансовых коэффициентов рыночной устойчивости

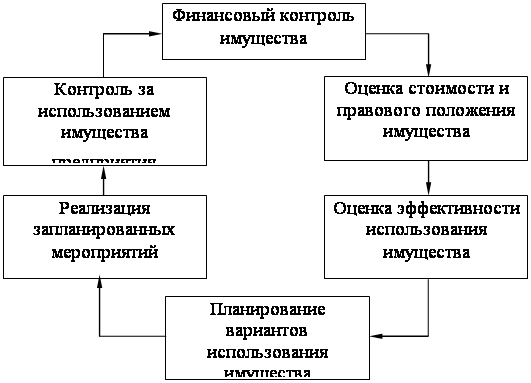

Для проведения анализа структуры источников предприятия и оценки степени финансовой устойчивости и финансового риска рассчитываются следующие показатели:

1. Коэффициент концентрации собственного капитала (финансовой автономии, независимости) – удельный вес собственного капитала в общей валюте нетто-баланса:

![]() (2.7)

(2.7)

2. Коэффициент концентрации заемного капитала – удельный вес заемных средств в общей валюте нетто-баланса:

![]() (2.8)

(2.8)

3. Коэффициент финансовой зависимости:

![]() (2.9)

(2.9)

4. Коэффициент текущей задолженности:

![]() (2.10)

(2.10)

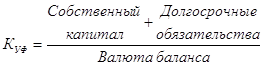

5. Коэффициент устойчивого финансирования:

(2.11)

(2.11)

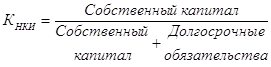

6. Коэффициент финансовой независимости капитализированных источников:

(2.12)

(2.12)

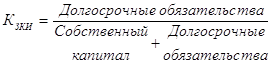

7. Коэффициент финансовой зависимости капитализированных источников:

(2.13)

(2.13)

8. Коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности):

![]() (2.14)

(2.14)

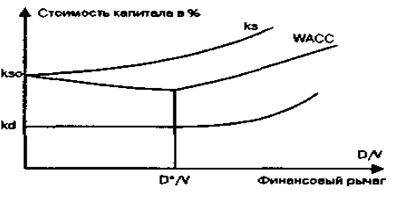

9. Коэффициент финансового левериджа или коэффициент финансового риска – отношение заемного капитала к собственному:

![]() (2.15)

(2.15)

Оценка степени финансовой устойчивости предприятия приводится в таблице 2.12.

Из расчетов видно, что коэффициент концентрации собственного капитала в прошлом году составил 0,85, в отчетном году снизился на 0,18 или на 21,2%. Этот коэффициент показывает, что в начале отчетного года 0,67 активов предприятия сформирована за счет собственных источников средств. Коэффициент концентрации заемного капитала в прошлом году составил 0,15, а в начале отчетного года увеличился до 0,33, т.е. на 120%. Это означает, что 0,33 активов предприятия сформировано за счет заемных средств долгосрочного и краткосрочного характера. Коэффициент финансовой зависимости показывает, какая сумма активов приходится на рубль собственных средств. В начале прошлого года он был равен 1,18, а к началу отчетного года увеличился на 0,3 или на 25,4%. Коэффициент текущей задолженности свидетельствует о том, что в начале отчетного года 0,23 активов сформировано за счет заемных ресурсов краткосрочного характера. Коэффициент устойчивости финансирования в прошлом году был равен 0,85, но в отчетном году снизился на 0,08 или на 9,4%. Данный коэффициент показывает, что 0,77 активов баланса сформировано за счет устойчивых источников. Коэффициент финансовой независимости капитализированных источников в начале прошлого года составил 1, в начале отчетного года снизился до 0,86. Коэффициент финансовой зависимости капитализированных источников в начале прошлого года составил 0, в начале отчетного года увеличился на 0,12, в конце отчетного года увеличился на 0,02. Коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) в начале прошлого года составил 5,71, но началу отчетного года снизился на 35,7%, что неблагоприятно влияет на платежеспособность предприятия. Коэффициент финансового левериджа или коэффициент финансового риска в начале отчетного года составил 0,48, т.е. увеличился на 0,31 в сравнении с началом прошлого года. Данный коэффициент считается одним из основных индикаторов финансовой устойчивости.

Таблица 2.12

Оценка степени финансовой устойчивости предприятия

| Показатели | Уровень показателя | Изменение | |||||

| На | На | На 2004г. | С началом | С началом 2004г. | |||

| Абсолютное (гр.3-2) | В | Абсолютное (гр.4-3) | В | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Коэффициент концентрации собственного капитала (коэффициент финансовой независимости) | 0,85 | 0,67 | 0,76 | - 0,18 | - 21,2 | 0,09 | 13,4 |

| 2. Коэффициент концентрации заемного капитала | 0,15 | 0,33 | 0,24 | 0,18 | 120 | - 0,09 | - 27,3 |

| 3. Коэффициент финансовой зависимости | 1,18 | 1,48 | 1,31 | 0,3 | 25,4 | - 0,17 | - 11,5 |

| 4. Коэффициент текущей задолженности | 0,15 | 0,23 | 0,12 | 0,08 | 53,3 | - 0,11 | - 19,9 |

| 5. Коэффициент устойчивости финансирования | 0,85 | 0,77 | 0,88 | - 0,08 | - 9,4 | 0,11 | 14,3 |

| 6. Коэффициент финансовой независимости капитализированных источников | 1 | 0,88 | 0,86 | - 0,12 | - 12 | - 0,02 | - 2,3 |

| 7. Коэффициент финансовой зависимости капитализированных источников | 0 | 0,12 | 0,14 | 0,12 | ─ | 0,02 | 16,7 |

| 8. Коэффициент покрытия долгов собственным капиталом | 5,71 | 2,07 | 3,19 | - 3,64 | - 63,7 | 1,12 | 54,1 |

| 9. Коэффициент финансового левериджа (плечо финансового рычага) | 0,17 | 0,48 | 0,31 | 0,31 | 182,3 | - 0,17 | - 35,4 |

Из таблицы 2.13 можно сделать вывод: коэффициент концентрации собственного капитала больше нормативного значения, это означает, что все обязательства предприятия могут быть покрыты его собственными средствами. Выполнение ограничения важно не только для самого предприятия, но и для его кредиторов. Рост коэффициента свидетельствует об увеличении финансовой независимости предприятия, снижения риска финансовых затруднений в будущих периодах. Такая тенденция с точки зрения кредиторов повышает гарантированность предприятием своих обязательств. Коэффициент концентрации заемного капитала также входит в установленный норматив. В отчетном году наблюдалось улучшение в соотношении между собственными и заемными средствами, и в конце отчетного года приблизилось к нормативному ограничению. Коэффициент устойчивости финансирования в отчетном году выше норматива на 0,18, коэффициент покрытия долгов собственным капиталом значительно выше нормативного значения и составляет 3,19. Коэффициент финансового левериджа в отчетном году ниже нормативного значения, что положительно влияет на финансовую устойчивость организации.

Таблица 2.13

Анализ показателей финансовой устойчивости

| Показатели | Значение на конец года | Нормативное значение | Характеристика | |

| 1. Коэффициент концентрации собственного капитала (коэффициент финансовой независимости) | 0,76 | ≥0,5 | 0,76>0,5 |

|

| 2. Коэффициент концентрации заемного капитала | 0,24 | ≤0,5 | 0,24>0,5 |

|

| 3. Коэффициент устойчивости финансирования | 0,18 | ≥0,7 | 0,5<0,7 |

|

| 4. Коэффициент покрытия долгов собственным капиталом | 3,19 | ≥1,0 | 3,19>1 |

|

| 5. Коэффициент финансового левериджа (плечо финансового рычага) | 0,31 | <1,0 | 0,31> 1 |

|

Похожие работы

... стоимость реализованных акций (иных форма участия в капитале) 401 01 172 "Доходы от реализации активов" 204 02 630 "Уменьшение стоимости акций и иных форм участия в капитале" Унитарные предприятия так же отличает наличие самостоятельного баланса. Баланс - это финансовый план юридического лица, выражающий в денежной форме доходы, поступления, расходы и отчисления денежных средств, ...

... достигнуть максимума преимуществ в рыночных условиях при минимуме затрат, а также обеспечить соответствующее финансирование для получения максимальной прибыли. 1.4. Стратегия управления финансовым потенциалом предприятия Происходящая в реальном секторе экономики структурная перестройка, диверсификация и децентрализация производства определяют радикальные изменения в области стратегии управления ...

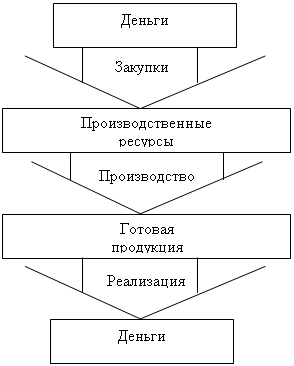

... непрерывного и ритмичного процесса производства предприятия. Основное назначение фондов обращения состоит в обеспечении ресурсами процесса обращения. 1.2 Показатели эффективности управления капиталом, вложенным в имущество предприятия Бизнес в любой сфере деятельности начинается с капитала, т.е. определенной суммы денежной наличности, за счет которой приобретается необходимое количество ...

... практическая сторона курсового исследования на основе проектирования модели оптимизации структуры капитала с использованием механизма финансового левериджа. 3. УПРАВЛЕНИЕ КАПИТАЛОМ ОАО “КУРСКАТОМЭНЕРГОСТРОЙ” И ОПТИМИЗАЦИЯ ЕГО СТРУКТУРЫ 3.1. Анализ состава и структуры капитала предприятия Открытое акционерное общество “ ...

0 комментариев