Навигация

Оцінка ефективності реальних інвестицій

1.3. Оцінка ефективності реальних інвестицій

Аналіз ефективності здійснюєтся шляхом розрахунку системи показни-ків, в яких видатки і доходи приводяться до дати початку реалізації проекту.

Метод розрахунку чистого приведеного до теперішньої вартості доходу від

реалізації інвестиційного проекту (Net Present Value – NPV)1

Цей метод в інвестиційному менеджменті є одним з основних. В літературі зустрічаються й інші його назви: чиста приведена вартість, чиста наведена цінність, дисконтні чисти вигоди.

NPV є дисконтною цінністю проекту (поточною вартістю доходів або вигод від зроблених інвестицій), показником абсолютної ефективності інвестицій і дорівнює різниці між майбутньою вартістю потоку очікуваних вигод та поточною вартістю нинішніх і наступних витрат проекту протягом усього його циклу.

Для розрахунку NPV проекту необхідно визначити ставку дисконту, використати її для дисконтування потоків витрат та вигод і підсумувати дисконтні вигоди й витрати (витрати зі знаком мінус). При проведенні фінансового аналізу ставка дисконту звичайно є ціною капіталу для фірми. В економічному аналізі ставка дисконту є закладеною вартістю капіталу, тобто прибутком, який міг би бути одержаний при інвестування найприбутковіших альтернативних проектів.

Загальне правило прийняття проектів за критерієм NPV: якщо NPV >, = 0, то проект можна рекомендувати для фінансування. Якщо NPV < 0 – проект не фінансується.

Значення NPV = 0 означає, що надходжень від проекту достатньо для того, щоб забезпечити мінімальний рівень дохідності на інвестований капітал, тобто рівно стільки, щоб сплатити власникам капіталу плату за користування ним. Значення

NPV > 0 означає, що надходжень від інвестицій вистачить не тільки для

![]()

1 Черваньов Д.М. Менеджмент інвестиційної діяльності підприємства: Навч. посіб. – К.: Знання-Прес,2003. – 622 с.

розрахунків із кредиторами та засновниками підприємства, але й на збільшення доходів акціонерів, а це, у свою чергу, призводить до зростання вартості акцій цієї компанії. Тому можна говорити про те, що вартість фірми складається з двох часток:

1. Вартості активів;

2. Вартості “можливостей росту”, тобто проектів із NPV > 0.

Розрахунок NPV проводиться за формулами (1.1. – 1.3.).

![]() , (1.1.)

, (1.1.)

![]() . (1.2.)

. (1.2.)

![]() , (1.3.)

, (1.3.)

где i — прогнозний середній рівень інфляції.

Основна перевага NPV полягає в тому, що всі розрахунки проводяться на основі грошових потоків, а не чистих доходів. Окрім того, ефективність головного проекту можна оцінити шляхом додавання до NPV його окремих під проектів. Це дуже важлива властивість яка дозволяє використовувати NPV як основний критерій при аналізі інвестиційного проекту.

Метод розрахунку внутрішньої норми дохідності інвестиційного проекту (Internal Rate of Return, IRR)

За змістом IRR є очікуваним рівнем дохідності (більше за цю величину бути не може, а менше – небажано для інвестора). Значення IRR – це точка беззбитковості, якщо IRR більше вартості інвестованого капіталу, то акціонери компанії одержують прибуток, якщо IRR менше, то це означає зменшення поточного капіталу акціонерів.

IRR проекту дорівнює ставці дисконту, при якій сумарні дисконтні вигоди дорівнюють сумарним дисконтним витратам, тобто IRR є ставкою дисконту, при якій NPV проекту дорівнює нулю. IRR дорівнює максимальному проценту за позиками, який можна платити за використання необхідних ресурсів, залишаючись при цьому на беззбитковому рівні.

Метод IRR – це метод класифікації інвестиційної пропозицій із використанням граничного рівня дохідності інвестицій в активи, що дорівнює ставці дисконту, за якою теперішня вартість надходжень від проекту дорівнює теперішній вартості витрат на нього.

Розрахунок IRR проводиться методом послідовних наближень величини NPV до нуля при різних ставках дисконту. Розрахунки проводяться за формулою (1.4).

![]() , (1.4.)

, (1.4.)

де r1 — значення коефіцієнта дисконтування, при якому f(r1)>0 (f(r1)<0);

Загальне правило прийняття проектів за критерієм IRR:

якщо значення IRR проекту для приватних інвесторів більше за вартість капіталу інвестора або за існуючу ставку рефінансування банків, а для держави – за нормативну ставку дисконту і більше за IRR альтернативних проектів з урахуванням ступеня ризику, то проект може рекомендуватися для фінансування.

Для зручності інвесторів звичайно додатково розраховують індекс дохідності інвестиційного проекту (IL), який показує, у скільки разів (у частках одиниці) додатково може зрости дохідність інвестиційної альтернативи, не перетворюючи цей, проект у менш вигідний (що аналізується) порівняно з вкладенням обмежених засобів у зазначену альтернативу (або рівно вигідний проект).

Також в контексті показника IL визначається стандартне відхилення дохідності інвестиційної альтернативи у найближчому минулому.

При застосуванні IRR виникають певні труднощі:

1. Критерій IRR зовсім не придатний для аналізу неординарних інвестиційних потоків (тобто коли відплив і приплив капіталу чергуються);

2. Критерій IRR не дає можливості розрізняти ситуації, коли пріоритетність проектів змінюється залежно від ставки дисконтування;

3. Метод IRR не дає змогу використовувати різні ставки дисконтування до різних періодів реалізації проекту.

Різновидом показника IRR є модифікована внутрішня норма дохідності інвестиційного проекту (MIRR). Цей показник усуває недоліки IRR та зберігає переваги над NPV.

MIRR – це ставка доходу, за якою кінцева вартість чистих грошових потоків проекту дорівнює поточній вартості інвестиційних витрат.

Проект буде вважатися прийнятним, якщо модифікована внутрішня норма дохідності (MIRR) перевищує необхідну.

MIRR припускає, що грошові потоки від усіх проектів реінвестують ся за ставкою, що дорівнює вартості капіталу, тоді як при застосуванні методу ІRR ставка реінвестування дорівнює IRR. Оскільки припущення, що реінвестування має здійснюватись під WACC, більш правильне, MIRR є кращим індикатором дійсної прибутковості проекту. MIRR також вирішує проблему мультиплікації IRR.

Метод розрахунку індексу рентабельності інвестицій

(Profitability Idex, PI )

PI є відношенням дисконтних вигод до дисконтних витрат. Основна формула розрахунку (1.5.) має вигляд :

![]() . (1.5.)

. (1.5.)

Очевидно, що якщо:

РІ > 1, то проект варто прийняти;

РІ< 1, то проект варто відкинути;

РІ = 1, то проект ні прибутковий , ні збитковий.

Критерій відбору проектів полягає в тому, щоб вибрати всі незалежні проекти з коефіцієнтами PI, бальними або такими, що дорівнюють одиниці. При застосуванні цього критерію слід пам’ятати, що коефіцієнт PI має наступні недоліки1:

![]()

1 Четыркин Е.М. Финансовый анализ производственных инвестиций. – М.: Дело,

1998 –256с.

Ø може давати неправильні ранжування за перевагою навіть незалежних проектів;

Ø непридатний для використання при виборі альтернативних проектів;

Ø не показує фактичну величину чистих вигод.

Індекс прибутковості є відношенням суми наведених ефектів (різниця вигод і поточних витрат) до величини інвестицій.

PI тісно пов’язано з NPV. Якщо NPV позитивна, той PI > 1, і навпаки. PI > 1, проект ефективний, якщо PI < 1 – неефективний.

Метод періодів окупності пропонує інфорормацію про ризик та ліквідність проекту. Триваліший період окупності означає, що:

Похожие работы

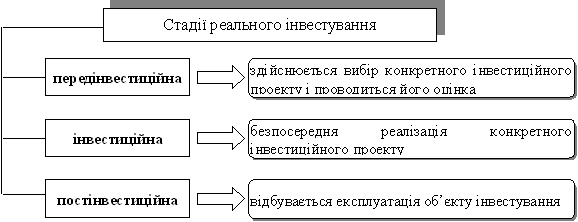

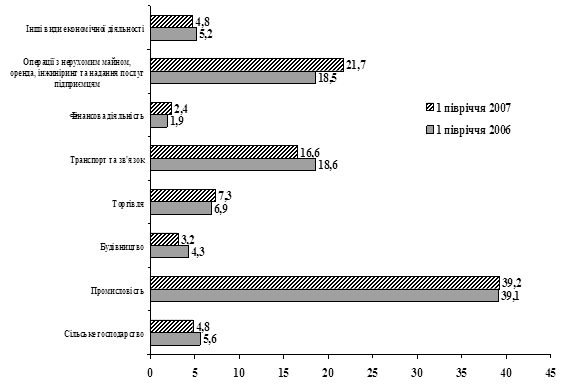

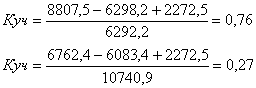

... відтворення. Так, зародкові та попередні проекти належать до передінвестиційних досліджень і не потребують глибоких обґрунтувань, інші потребують всебічних техніко-економічних обґрунтувань. 2. Аналіз управління інвестиційною діяльністю підприємства 2.1 Аналіз управління фінансовими інвестиція підприємства Фінансові інвестиції передбачають одержання прибутків від вкладення капіталу в і ...

... нововведення, прогрес і процвітання. Інших видів ризику зусиллями уряду або інших організацій можна позбутися, забезпечивши сприятливіший інвестиційний клімат в Україні. Для збільшення інвесторів Україні насамперед потрібно проаналізувати та усунути перешкоди на шляху іноземного інвестування. Це сприятиме розквіту України.[45,102] Компанії при інвестуванні у ту чи іншу країну враховують також і ...

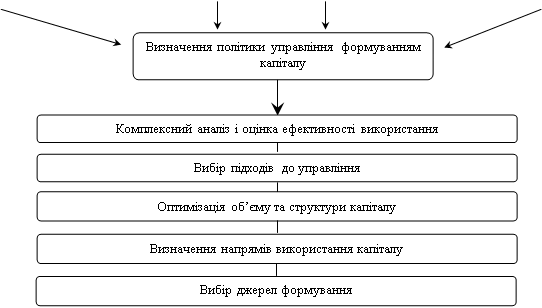

... Наука. Технологія. Освіта”, 31 травня – 1 червня 2007р. – Мукачівський технологічний інститут. –Мукачево, 2007. – С.76-77. 9. Харківський Д.Ф., Козаченко Л.А. Методичні рекомендації з управління формуванням капіталу виноробних підприємств // Одеса: ПП „Ксерокс”, 2007. – 67с. (автору належить: обґрунтування підходів щодо оптимізації структури капіталу). АНОТАЦІЯ Козаченко Л.А. Управління ...

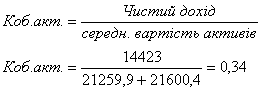

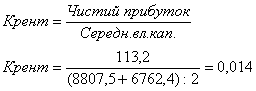

... ічних та організаційних методів управління здебільшого забезпечує достатньо ефективне господарювання. РОЗДІЛ 2. ОЦІНКА ТА АНАЛІЗ РЕЗУЛЬТАТИВНОСТІ ФІНАНСОВО-ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА «КОМТЕКС» 2.1 Управління виробничими запасами та запасами готової продукції на підприємстві У процесі фінансово-господарської діяльності підприємству необхідно мати певну суму грошових коштів для ...

0 комментариев