Навигация

Економічні нормативи, що регулюють діяльність комерційних банків

3. Економічні нормативи, що регулюють діяльність комерційних банків

І група - нормативи капіталу: 1. Норматив капіталу ( ) комерційного банку. Розраховується як сума основного (капітал 1-го рівня) і додаткового капіталу (капітал 2-го рівня) за мінусом відвернень з урахуванням основних засобів. Такий капітал називають невідкоригованим. До основного капіталу включаються: статутний капітал; емісійні різниці (різниці між ціною первинного розміщення акцій та їх номінальною вартістю); резервні фонди, які створюються за рахунок прибутку банку; прибуток минулих років. До додаткового капіталу включаються: загальні резерви; результати переоцінки основних засобів; результат поточного року. До відвернень належать: цінні папери в портфелі банку на інвестиції та вкладення банку в в асоційовані компанії та дочірні установи. Загальна сума капіталу, невідкоригованого на основні засоби, визначається за формулою: ![]() , де: ОК - основний капітал, ДК - додатковий капітал, В - відвернення. При розрахунку сума додаткового капіталу не повинна перевищувати суму основного капіталу. Відкоригований капітал банку визначається як:

, де: ОК - основний капітал, ДК - додатковий капітал, В - відвернення. При розрахунку сума додаткового капіталу не повинна перевищувати суму основного капіталу. Відкоригований капітал банку визначається як: ![]() , де: 03 - основні засоби, (03 - К1) - перевищення капітальних витрат над сумою капіталу банку. Якщо 03 > К1, то до розрахунку приймається позитивна різниця. Якщо 03 < К1, до розрахунку приймається 0. Отже, мінусування вартості основних засобів здійснюється тільки тоді, коли вони перевищують суму основного й додаткового капіталів за мінусом відвернень. Для діючих банків, які були зареєстровані до 01.01.97, мінімальні вимоги до розміру капіталу визначені у сумі: · еквівалентній 2 млн. євро на 01.01.2002 р.; · еквівалентній 4 млн. євро на 01.01.2006 р.; · еквівалентній 5 млн. євро на 01.01.2008 р. Для банків, які були зареєстровані після 01.01.97, та для новостворених банків норматив капіталу Н1 стає обов'язковим для виконання після одного календарного року з початку діяльності. 2. Мінімальний розмір статутного капіталу банку ( ) повинен становити: · для банків з національним капіталом - у сумі, еквівалентній 1 млн євро; · для банків з іноземним капіталом, якщо частка іноземного капіталу становить до 50%, - не менше суми, еквівалентної 5 млн євро; · якщо частка іноземного капіталу в статутному капіталі банку становить 50% і більше, то мінімальний розмір статутного капіталу повинен бути не менше 10 млн євро. 3. Норматив платоспроможності ( ). Розраховується як співвідношення капіталу банку і активів, зважених щодо відповідних коефіцієнтів за ступенем ризику:

, де: 03 - основні засоби, (03 - К1) - перевищення капітальних витрат над сумою капіталу банку. Якщо 03 > К1, то до розрахунку приймається позитивна різниця. Якщо 03 < К1, до розрахунку приймається 0. Отже, мінусування вартості основних засобів здійснюється тільки тоді, коли вони перевищують суму основного й додаткового капіталів за мінусом відвернень. Для діючих банків, які були зареєстровані до 01.01.97, мінімальні вимоги до розміру капіталу визначені у сумі: · еквівалентній 2 млн. євро на 01.01.2002 р.; · еквівалентній 4 млн. євро на 01.01.2006 р.; · еквівалентній 5 млн. євро на 01.01.2008 р. Для банків, які були зареєстровані після 01.01.97, та для новостворених банків норматив капіталу Н1 стає обов'язковим для виконання після одного календарного року з початку діяльності. 2. Мінімальний розмір статутного капіталу банку ( ) повинен становити: · для банків з національним капіталом - у сумі, еквівалентній 1 млн євро; · для банків з іноземним капіталом, якщо частка іноземного капіталу становить до 50%, - не менше суми, еквівалентної 5 млн євро; · якщо частка іноземного капіталу в статутному капіталі банку становить 50% і більше, то мінімальний розмір статутного капіталу повинен бути не менше 10 млн євро. 3. Норматив платоспроможності ( ). Розраховується як співвідношення капіталу банку і активів, зважених щодо відповідних коефіцієнтів за ступенем ризику:

10 - кредити, надані центральним органам державного управління;

20 - кредити, надані місцевим органам влади, боргові цінні папери центральних органів державного управління та місцевих органів влади;

50 - кошти до запитання в інших банках, строкові депозити, які розміщені в інших банках;

100 - операції з цінними паперами, кредити, які надані клієнтам банку, пролонгована, прострочена та сумнівна заборгованість, дебітори, основні засоби та товарно-матеріальні цінності тощо.

Нормативне значення нормативу![]() не може бути нижчим за 8%.

не може бути нижчим за 8%.

4. Норматив достатності капіталу (![]() ).

).

Розраховується як співвідношення капіталу банку і загальних активів банку, зменшених на створені відповідні резерви:

![]()

де: К - капітал банку, ЗА - загальні активи банку, ЗР - загальні резерви. Методика визначення чисельника у показниках і аналогічна визначенню показника . До загальних резервів відносяться: резерви під знецінення боргових цінних паперів, що рефінансуються НБУ, резерв під заборгованість інших банків, резерви під заборгованість за кредитами, які надані клієнтам, резерви на можливі втрати за сумнівною дебіторською заборгованістю за операціями з клінтами банку, резерв під знецінення цінних паперів у портфелі банку на продаж, резерв під знецінення цінних паперів у портфелі банку на інвестиції, резерви на можливі втрати за сумнівною дебіторською заборгованістю. Нормативне значення показника має бути не менше ніж 4%. II група - нормативи ліквідності. Ліквідність банку - це його здатність забезпечити своєчасне виконання своїх грошових зобов'язань. Визначається збалансованістю між строками і сумами погашення активів та строками і сумами виконання зобов'язань банку. 5. Норматив миттєвої ліквідності ( ). Розраховується як співвідношення суми коштів на кореспондентському рахунку в НБУ та в касі банку до поточних зобов'язань:

Розраховується як співвідношення суми коштів на кореспондентському рахунку в НБУ та в касі банку до поточних зобов'язань:

о поточних зобов'язань відносяться: кошти НБУ в банку, кошти до запитання інших банків, строкові депозити інших банків, кошти бюджету та позабюджетних фондів України, кошти на поточних рахунках клієнтів банку.

Нормативне значення показника ![]() має бути не менше 20%.

має бути не менше 20%.

6. Норматив загальної ліквідності (![]() ).

).

Розраховується як співвідношення загальних активів до загальних зобов'язань банку, помножене на 100%:

7. Норматив співвідношення високоліквідних активів до робочих активів банку (![]() ):

):

III група - нормативи ризику.

8. Максимальний розмір ризику на одного позичальника (![]() ). розраховується за формулою:

). розраховується за формулою:

![]() ,

,

де: Зс - сукупна заборгованість за позичками, міжбанківськими кредитами та врахованими векселями одного позичальника плюс 100% суми позабалансових зобов'язань, наданих щодо цього позичальника; К - капітал банку.

Нормативне значення показника ![]() не повинно перевищувати 25%.

не повинно перевищувати 25%.

9. Норматив великих кредитних ризиків (![]() ):

):

![]() ,

,

де: Ск - сукупний розмір великих кредитів, наданих банком з урахуванням 100% позабалансових зобов'язань банку; К- капітал банку.

Нормативне значення показника ![]() не повинно перевищувати восьмикратного розміру капіталу банку.

не повинно перевищувати восьмикратного розміру капіталу банку.

Великим кредитом вважається сукупний розмір кредитів з урахуванням облікованих векселів та 100% позабалансових вимог щодо одного позичальника, який перевищує 10% капіталу банку.

Рішення про надання великого кредиту має бути оформлено висновком кредитного комітету банку, затвердженим правлінням банку. Якщо сума всіх великих кредитів перевищує восьмикратний розмір капіталу не більше ніж на 50%, то вимоги до платоспроможності банку подвоюються (не менше 16%), а якщо перевищує 50%, - потроюються (не менше 24%).

10. Норматив максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (![]() ):

):

![]() ,

,

де Ркі - сукупний розмір наданих банком кредитів, поручительств, врахованих векселів та 100% суми позабалансових зобов'язань щодо одного інсайдера; К - капітал банку.

Максимальне значення ![]() не повинно перевищувати 5%. Розмір кредитів, наданих акціонеру (засновнику) банку без відповідного забезпечення, не може перевищувати 50% його внеску до статутного капіталу банку.

не повинно перевищувати 5%. Розмір кредитів, наданих акціонеру (засновнику) банку без відповідного забезпечення, не може перевищувати 50% його внеску до статутного капіталу банку.

11. Норматив максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (![]() ):

):

![]() ,

,

де: Рк - сукупний розмір наданих банком кредитів, поручительств, врахованих векселів та 100% суми позабалансових зобов'язань щодо всіх інсайдерів банку; К - капітал банку.

Максимальне значення ![]() не повинно перевищувати 40%.

не повинно перевищувати 40%.

12. Норматив максимального розміру наданих міжбанківських кредитів (![]() ):

):

![]() ,

,

де: МБн - загальна сума наданих комерційним банком міжбанківських кредитів; К- капітал банку.

Максимальне значення ![]() не повинно перевищувати 200%.

не повинно перевищувати 200%.

13. Норматив максимального розміру отриманих міжбанківських кредитів (![]() ):

):

![]() ,

,

де: МБо - загальна сума отриманих комерційним банком міжбанківських кредитів; ЦК - загальна сума залучених централізованих коштів; К - капітал банку.

Максимальне значення нормативу ![]() не повинно перевищувати 300%.

не повинно перевищувати 300%.

14. Норматив інвестування (![]() ):

):

![]() ,

,

де: Кін - кошти банку, які інвестуються на придбання часток (акцій, інших цінних паперів) акціонерних товариств, підприємств і недержавних боргових зобов'язань; К - капітал банку; ЦП - цінні папери у портфелі банку на інвестиції; Ва - вкладення в асоційовані компанії.

Максимальне значення ![]() не повинно перевищувати 50%.

не повинно перевищувати 50%.

15. Норматив загальної відкритої валютної позиції банку (![]() ):

):

![]() ,

,

де: Вп - загальна відкрита валютна позиція банку за балансовими і позабалансовими активами та зобов'язаннями банку за всіма іноземними валютами у гривневому еквіваленті (розрахунок здійснюється на звітну дату); К - капітал банку.

Нормативне значення з 15.01.99 не повинно перевищувати 35%.

У разі, якщо вартість активів та позабалансових вимог перевищує вартість пасивів і позабалансових зобов'язань, відкривається довга відкрита валютна позиція. Якщо вартість пасивів та позабалансових зобов'язань перевищує вартість активів і позабалансових вимог, відкривається коротка відкрита валютна позиція.

16. Норматив довгої (короткої) відкритої валютної позиції у вільно конвертованій валюті (ВКВ) (![]() ):

):

![]() .

.

де: Він - довга (коротка) відкрита валютна позиція банку за балансовими і позабалансовими активами та зобов'язаннями банку за кожною вільно конвертованою валютою у гривневому еквіваленті (розрахунок здійснюється на звітну дату); К- капітал банку.

Нормативне значення з 15.01.99 по довгій позиції у ВКВ не повинно перевищувати 30%, а по короткій позиції у ВКВ - 5%.

17. Норматив довгої (короткої) відкритої валютної позиції у неконвертованій валюті (![]() ):

):

![]() .

.

де; Вп - довга (коротка) відкрита валютна позиція банку за балансовими і позабалансовими активами та зобов'язаннями банку за кожною неконвертованою валютою у гривневому еквіваленті; К — капітал банку.

Нормативне значення з 15.01.99 не повинно перевищувати 3%.

18. Норматив довгої (короткої) відкритої валютної позиції у всіх банківських металах (![]() ):

):

![]() .

.

де Вм - довга (коротка) відкрита валютна позиція банку за балансовими і позабалансовими активами та зобов'язаннями банку по банківських металах у гривневому еквіваленті; К - капітал банку.

Нормативне значення з 15.01.99 не повинно перевищувати 2%.

Похожие работы

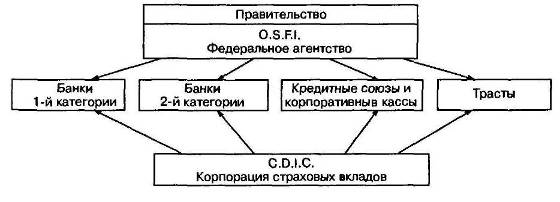

... грошового ринку, банки повинні брати на себе всю відповідальність перед інвесторами за економічні ризики своїх позичальників. Успіху в справі диверсифікації ризиків можна добитися тільки за умови, що дане завдання розв'язуватиметься зусиллями всієї банківської системи. Необхідне ухвалення низки законів, що регламентують діяльність всіх її ланок і створення ефективного механізму державного контролю ...

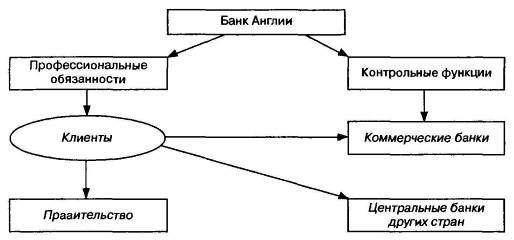

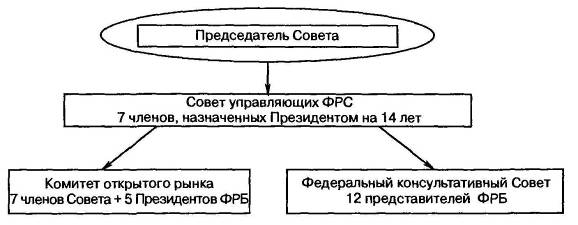

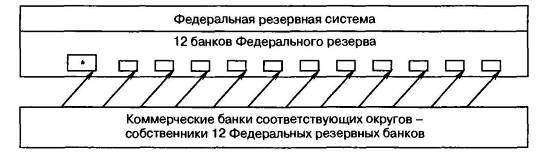

... .Висновок На сучасному етапі розвитку міжнародної банківської системи можна виділити двох основних типів організації банківської системи в розвинених країнах: — кредитна система з центральним банком; — кредитна система з федеральним резервом. Статус долара США як світової резервної валюти впродовж півсотні років після підписання Бреттон-Вудського угоди давав США чимала перевага. ...

... ів різних видів і форм власності, у тому числі експортно-імпортного банку України та спеціалізованого комерційного ощадного банку України. Національний банк України є центральним банком, який проводить єдину державну грошово-кредитну політику з метою забезпечення стабільності національної грошової одиниці. Комерційні банки створюються на акціонерних або пайових засадах юридичними і фізичними ...

... у період становлення держави на етапі досить жвавого розвитку товарного обміну, грошових і кредитних відносин. Такого роду відносини були вже в рабовласницькому суспільстві. 1.2 Розвиток банківської системи в Росії та СРСР На Русі з початку 12 в. у результаті активної торгівлі з німецькими містами визначилися основні центри грошових операцій - Новгород і Псков. Монастирі і церкви служили мі ...

0 комментариев