Навигация

Фінансова стійкість комерційного банку та її показники

27. Фінансова стійкість комерційного банку та її показники

Финансовая устойчивость – это такое состояние финансовых ресурсов предприятия, их распределение и использование, которое обеспечивает развитие производства (и услуг) на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска; параметр положения компании, то есть позиция компании по вопросам соотношения активов и пассивов в течение определенного периода времени.

Все аспекты и сферы деятельности коммерческих банков объединяются единой стратегией управления банковским делом, цель которой – достижение доходности и ликвидности. Это интегрированные критерии оценки эффективности и надежности работы коммерческих банков, зависящие как от проводимой ими политики, связанной с привлечением денежных ресурсов, так и от политики прибыльного размещения банковских средств, в сферах кредитно – инвестиционных систем. Эти две стороны деятельности коммерческих банков взаимосвязанные, взаимозависимые, но и в тоже время и взаимоисключающие. Важная экономическая роль коммерческих банков существенно расширила сферу их деятельности. Они выполняют следующие основные функции:

-мобилизацию временно свободных денежных средств и превращение их в капитал;

-кредитование предприятий, государства и населения;

-выпуск кредитных орудий обращения (кредитных денег);

-осуществление расчетов и платежей в хозяйстве;

-эмиссионно-учредительскую деятельность;

-консультирование, предоставление экономической и финансовой

информации.

На современном этапе деятельности коммерческих банков, наблюдается тенденция к универсализации, что объясняется влиянием конкуренции. Для повышения эффективности банковской деятельности, банковское законодательство промышленно-развитых стран стимулирует конкуренцию, создавая равные условия для деятельности различных кредитных учреждений. В рамках данной тенденции изменяется концепция взаимоотношений банков с клиентами, создаются принципиально новые направления банковского дела.

Это выражается, не только в увеличении числа предлагаемых клиентам услуг, но и в качественном изменении структуры операций, снижении удельного веса ссудосберегательных операций и увеличении объемов операций с ценными бумагами.

В последнее время в банковской практике появились операции, связанные со страхованием: предоставление клиентам гарантии погашения задолженности, увеличение суммы вклада при болезни или несчастном случае, мобилизация денежных средств путем продажи страховых полисов населению. Банки - функционирующие страховые компании, что оказывается выгодным как для банков, получающих стабильно прибыльные страховые компании, так и для страховых компаний, которым предоставляется возможность использовать широкую сеть банковских филиалов и отделений на территории своей страны и за рубежом. Таким образом, в современных условиях продолжается развитие тенденции расширения функций коммерческих банков, которые для улучшения банковской ликвидности, получения доходов, занятия позиций на рынке, развивают нехарактерные ранее для банков операции и услуги.

28. Методи оцінки і мінімізації банківських ризиків

У регулятивній діяльності Національного банку, зокрема стосовно кредитних ризиків, можна виділити кілька основних напрямів.

Обмеження доступу на ринок.

Методологічна база.

Економічні нормативи.

Резервування.

Нагляд за ефективністю управління кредитними ризиками.

Однією з найризикованіших операцій комерційного банку є кредитування Це пояснюється як самою природою кредиту, так і тим, що ця операція посідає чільне місце в балансах більшості комерційних банків. У здійсненні кредитних операцій банк стикається з кредитним ризиком, тобто з ризиком несплати позичальником основного боргу і процентів.

Виникнення проблемних кредитів обумовлено багатьма чинниками, зокрема такими:

1. Чинниками, які не можуть контролюватися банком і знаходяться поза сферою його діяльності:

· погіршенням макроекономічної кон'юнктури та ділової активності у тих галузях, де клієнтом здійснюються ділові операції;

· негативною (для боржника) зміною економічного законодавства.

2.Помилками керівництва підприємства, яке звернулося за позикою.

3.Чинниками, зумовленими некваліфікованою роботою банківських спеціалістів:

· порушенням основних принципів кредитування, визначених у положенні "Про кредитування", збільшенням у кредитному портфелі пролонгованих, прострочених та безнадійних позик;

· недостатнім аналізом фінансового стану позичальника;

· відсутністю аналізу кредитного портфеля з боку керівників комерційних банків, що призводить до концентрації ресурсів у одного позичальника;

· наданням кредитів, оформлених невідповідне до стандартів;

· низьким юридичним рівнем угод (відсутністю пунктів щодо регулювання процентних ставок, санкцій у разі нецільового використання позик і т. ін.);

· порушенням вимог положення "Про кредитування" у частині оформлення кредитних справ позичальників;

· недотриманням Закону України "Про заставу" (угоди нотаріально не засвідчені, без страхування заставного майна, прийняття майна тільки на суму виданих позик без урахування процентів кредиту, брак опису заставного майна);

· порушенням тимчасових вказівок стосовно використання плану рахунків бухгалтерського обліку банків України в частині використання балансових рахунків щодо проведення кредитних операцій (несвоєчасним відрахуванням простроченої і пролонгованої заборгованості на відповідний рахунок);

· у більшості випадків комерційні банки не перевіряють цільового використання позик.

Все це вимагає від менеджерів банку розробки виваженої кредитної політики, а стратегія ризику має бути її невід’ємною складовою у кожному комерційному банку.

Але для того, щоб розробляти цю стратегію розгляньмо саме поняття ризику.

У будь-якій господарській діяльності завжди існує небезпека втрат, що випливає зі специфіки господарських операцій. Небезпека таких утрат являє собою комерційний ризик. Комерційний ризик означає непевність у можливому результаті і його невизначеність. Складовою частиною комерційних ризиків є фінансові ризики, пов'язані з імовірністю втрат яких-небудь грошових чи сум їх недоодержанням.

У загальному випадку до ризиків по довільних банківських операціях відносять кредитний, процентний, валютний, портфельний ризики і ризик упущеної фінансової вигоди.

Усі перераховані ризики взаємозалежні. Очевидно, що кредитний ризик може призвести до ризику ліквідності і неплатоспроможності банку, а також до ризику, пов'язаному з нездатністю банку відшкодовувати адміністративно-господарські витрати.

Управління кредитним ризиком — важлива складова стратегії і тактики розвитку будь-якої фінансово-кредитної установи. Для українських банків ця діяльність набуває особливого значення. оскільки їхні кредитні портфелі почасти характеризуються високим рівнем простроченої, пролонгованої і безнадійної заборгованості, надмірною концентрацією кредитного ризику.

Похожие работы

... грошового ринку, банки повинні брати на себе всю відповідальність перед інвесторами за економічні ризики своїх позичальників. Успіху в справі диверсифікації ризиків можна добитися тільки за умови, що дане завдання розв'язуватиметься зусиллями всієї банківської системи. Необхідне ухвалення низки законів, що регламентують діяльність всіх її ланок і створення ефективного механізму державного контролю ...

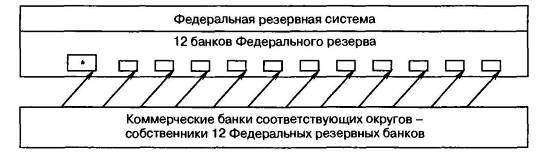

... .Висновок На сучасному етапі розвитку міжнародної банківської системи можна виділити двох основних типів організації банківської системи в розвинених країнах: — кредитна система з центральним банком; — кредитна система з федеральним резервом. Статус долара США як світової резервної валюти впродовж півсотні років після підписання Бреттон-Вудського угоди давав США чимала перевага. ...

... ів різних видів і форм власності, у тому числі експортно-імпортного банку України та спеціалізованого комерційного ощадного банку України. Національний банк України є центральним банком, який проводить єдину державну грошово-кредитну політику з метою забезпечення стабільності національної грошової одиниці. Комерційні банки створюються на акціонерних або пайових засадах юридичними і фізичними ...

... у період становлення держави на етапі досить жвавого розвитку товарного обміну, грошових і кредитних відносин. Такого роду відносини були вже в рабовласницькому суспільстві. 1.2 Розвиток банківської системи в Росії та СРСР На Русі з початку 12 в. у результаті активної торгівлі з німецькими містами визначилися основні центри грошових операцій - Новгород і Псков. Монастирі і церкви служили мі ...

0 комментариев