Навигация

АНАЛИЗ БАНКОВСКИХ РИСКОВ НА ПРИМЕРЕ ОАО «БЕЛАГРОПРОМБАНК»

2. АНАЛИЗ БАНКОВСКИХ РИСКОВ НА ПРИМЕРЕ ОАО «БЕЛАГРОПРОМБАНК»

2.1. Состояние рисковой ситуации в деятельности белорусских банковРассмотрим состояние рисковой ситуации в кредитной деятельности белорусских банков начиная со второй половины девяностых годов.

Вторая половина девяностых годов стала периодом существенных изменений, значительных структурных преобразований и совершенствования деятельности банков Республики Беларусь. Целесообразно дать краткую характеристику сложившейся в последние годы рисковой ситуации в кредитной деятельности банков республики.

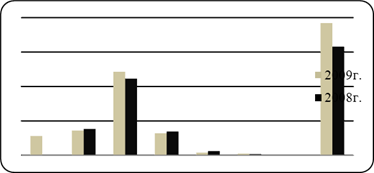

Начиная с 1996 года, обострилась проблема своевременного возврата банковских кредитов. По мере увеличения объёмов проводимых банками активных операций, роста кредитных вложений опережающими темпами увеличивалась просроченная задолженность по кредитам банков. Наиболее показательным в этом отношении следует считать 1998 год, когда темпы роста активов, кредитов и просроченной задолженности составили 387 %, 420 % и 510 % соответственно [7, c. 42].

Данные о невозвращенных кредитах свидетельствуют о постоянном росте доли невозвращённых кредитов в портфелях белорусских банков. Так, если на 1.01.1996 года значение этого показателя составляло 12 %, то на 1.01.1997года уже 14 %, а на 1.01.1998 года - 18 %. Максимальный процент проблемных кредитов был зафиксирован в размере 22,1 % по состоянию на 1.01.1999 г. Данные на 1.01.2000 г. отражают снижение величины этого показателя до 17 %.

В сложившейся рисковой ситуации в кредитной деятельности банков нашей республики целесообразно выделить некоторые особенности:

- имеется значительная просроченная задолженность по кредитам банков;

- сокращается величина собственного капитала большинства банков в валютном эквиваленте;

- в объёмах невозвращённых кредитов преобладает доля валютной просрочки;

- отмечается низкая доходность кредитных операций крупных банков;

- формирование резервов на покрытие убытков по ссудам осуществляется не в полном объёме [7, c. 42].

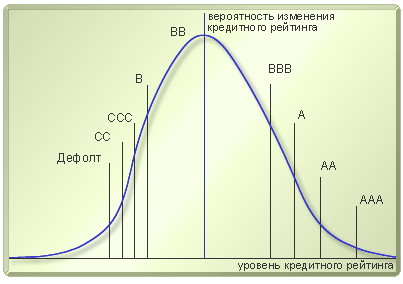

Проведенный нами анализ позволяет констатировать высокий уровень кредитного риска, сопутствующего деятельности белорусских банков. В связи с этим возникает проблема качественного измерения и прогнозирования кредитного риска адекватно потенциальным потерям. Эту задачу попытаемся решить, предложив формулу расчёта коэффициента кредитного риска, учитывающего степень полноты создания резервов на покрытие убытков по ссудам.

![]() ,

,

где Кр - коэффициент кредитного риска;

С - величина ссудной задолженности клиентов банка;

З1 32, 33- ссудная задолженность, отнесённая соответственно ко второй, третьей и четвёртой группам риска;

Н -сумма недоначисленного резерва на возможные потери по ссудам [7, c. 43].

Поправочные коэффициенты 0,3; 0,5; 1,0 отражают необходимую величину формирования резерва на возможные потери по ссудам в соответствии с действующим в настоящее время положением Национального банка Республики Беларусь № 775 от 19.08.1996 г.

Рассмотрим задачи, стоящие перед банковской системой по преодолению сложившейся ситуации.

Первостепенной задачей, стоящей перед банковской системой республики, является направление денежных потоков в экономику и, в первую очередь, - в реальный сектор. Валовые кредиты банков экономике за январь-июнь 2002г. увеличились на 452,3 млрд. руб. (или на 17,8%, в реальном выражении они снизились на 2%), в том числе в белорусских рублях - на 186,4 млрд. руб. (или на 14,9%) и в иностранной валюте - на 47,2 млн. USD [11, c. 31].

В 2004 г. ряд предприятий находились в сложном финансовом положении, поэтому кредитные операции не всегда являлись самыми надежными и доходными.

Увлечение высокодоходными, но спекулятивными и высокорискованными операциями, как показал российский кризис, может привести к банкротству даже самый надежный банк, а банковскую систему - к глубокому кризису. Учитывая это, банки должны учиться работать с реальным сектором экономики в любых макроэкономических условиях, поддерживать тесную связь с производительным капиталом. Это является залогом, может быть, не самого быстрого, но надежного роста и укрепления как предприятий реального сектора, так и банков.

- Процесс кредитования, особенно в странах с переходной экономикой, непрерывно связан с действием многочисленных факторов риска, способных повлечь за собой непогашение кредита в обусловленный договором срок. Предоставляя кредиты, банк должен всесторонне изучить и проанализировать те факторы, которые могут привести к непогашению кредитов. Такое изучение именуют анализом кредитоспособности [11, c. 32].

Существующие на сегодняшний день в Республике Беларусь методики определения финансового состояния кредитополучателя, его платежеспособности и кредитоспособности не в полной мере отвечают сложившейся экономической ситуации. Трудно найти предприятие, которое по данным методикам «вписывалось бы» в рамки финансово устойчивого. Большинство из них находится в кризисном состоянии, и надежных кредитополучателей сегодня практически не существует. Положение ряда предприятий настолько тяжело, что из-за нехватки средств на оплату суммы обязательных страховых взносов в Фонд социальной защиты юридические лица не получали кредиты на заработную плату. В соответствии с Декретом Президента Республики Беларусь от 06.08.2002г. №19 «О некоторых мерах по обеспечению своевременной уплаты подоходного налога и обязательных страховых взносов в Фонд социальной защиты населения Министерства труда и социальной защиты» в суммы кредитов, выдаваемых банками для выплаты заработной платы, включаются суммы обязательных страховых взносов в Фонд социальной защиты и подоходного налога, исчисленного из размера данной заработной платы. Однако Указом Президента Республики Беларусь от 15 июля 2002г. №376 при наличии у юридических лиц, их обособленных подразделений и индивидуальных предпринимателей неисполненных обязательств по уплате платежей, производимых в первоочередном порядке, запрещается осуществление ими вне очереди платежей в счет погашения задолженности по выплате заработной платы, в т.ч. в счет погашения банковских кредитов, выданных для этой цели выше размера бюджета прожиточного минимума.

Одной из ключевых проблем для банковской системы страны продолжает оставаться низкий уровень возвратности кредита. Рассмотрим динамику изменения объема проблемных кредитов (пролонгированных, просроченных и сомнительных) по отношению к общим кредитным вложениям.

Доля проблемных кредитов в кредитных вложениях составляет 14,4%. В январе-июне 2002г. на 0,2 процентного пункта повысился удельный вес проблемных кредитов, проблемная задолженность увеличилась на 66,7 млрд. рублей (или на 18%) и на 1 июля 2002г. составила 436,9 млрд. рублей, в том числе в национальной валюте - 144,9 млрд. рублей, увеличившись на 84,5%, и в иностранной валюте -162,2 млн. USD, снизившись на 12,1%. В практике ведущих стран мира считается, что проблемные кредиты не должны превышать 5% кредитного портфеля [11, c. 36].

Особенно критическое положение сложилось с возвратом кредитов в иностранной валюте. Банки должны активизировать работу по взысканию просроченных валютных кредитов, используя права, предоставленные им Указом Президента Республики Беларусь от 10 марта 2000 года №124 «О направлении представителей банков в качестве наблюдателей за хозяйственной деятельностью юридических лиц, не обеспечивающих своевременного возврата кредитов и выполнения договоров залога. Высвобождение ресурсов, отвлеченных в проблемные кредиты, позволило бы банкам направить данные средства на кредитование эффективных производств. Именно эта проблема сдерживает банки в процессе кредитования.

Доля проблемных активов в активах, подверженных кредитному риску, на 1 октября 2006 г. составила, по официальным данным, всего 3,66% (это составляет 496,6 млрд. р.). Фактически созданный резерв по активам, подверженным кредитному риску, составил 197 млрд. р. Под кредитным риском здесь понимается риск возникновения у банка потерь (убытков) вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед банком в соответствии с условиями договора или законодательством. К активам, подверженным кредитному риску, относятся: кредиты, выданные юридическим и физическим лицам; средства, размещенные в других банках; финансовая аренда (лизинг); операции с использованием векселей, приобретенные векселя; исполненные банковские гарантии и поручительства в денежной форме; финансирование под уступку денежного требования (факторинг); иные активные операции, подверженные кредитному риску. Проблемные (субстандартные, сомнительные и безнадежные активы) - это активы, подверженные кредитному риску, классифицированные по II-IV группам риска (субстандартные - II группа, сомнительные - III группа, безнадежные - IV группа риска). Порядок классификации активов, подверженных кредитному риску, определяет Инструкция о порядке формирования и использования специального резерва на покрытие возможных убытков по активам банка и небанковской кредитно-финансовой организации, подверженной кредитному риску, утвержденная постановлением Правления Национального банка Республики Беларусь от 29 сентября 2004г. №148 (с изменениями и дополнениями).

По представленным банками данным лучшие показатели по кредитному портфелю имеют: Белагропромбанк, Славнефтебанк, Приорбанк, Абсолютбанк, СОМБелБанк, Белинвестбанк, Белвнешэкономбанк, Белгазпромбанк. (табл. 2.1).

Таблица 2.1. Рейтинг белорусских банков на 01.04.07

| Rating | Наименование банка | Индекс качества кредитного портфеля | |||

| 01.04.07 | 01. 04. 06 | Место | Балл | ||

| 1 | 65,46 | 1 | Приорбанк | 3 | 78,74 |

| 2 | 51,20 | 3 | Белагропромбанк | 1 | 93,28 |

| 3 | 49,13 | 2 | Белвнешэкономбанк | 7 | 73,30 |

| 4 | 46,82 | 4 | Бслинвестбаяк | 6 | 75,31 |

| 5 | 45,55 | 5 | Белпромстройбанк | 10 | 68,28 |

| б | 41,36 | 6 | Беларусбанк | 9 | 70,28 |

| 2 | 57,22 | 3 | Славнефтебанк | 2 | 83,05 |

| 3 | 51,41 | 4 | Белгазпромбанк | 8 | 71,97 |

| 4 | 50,72 | 5 | СОМБелБанк | 5 | 77,08 |

| 7 | 44,95 | 7 | Абсолютбанк | 4 | 77,10 |

Следует также добавить, что банковская система Республики Беларусь не может развиваться изолированно от мирового банковского сообщества. Разумное использование зарубежного опыта всегда полезно, возможности применения на практике современных форм банковского предпринимательства, мер стимулирования, регулирования и контроля во многом зависят от состояния белорусской экономики и банковской системы.

Как свидетельствует мировая практика, модернизация банковской отрасли рыночной экономики возможна лишь в результате ее формирования как системы в течение длительного времени, с учетом всех сложившихся традиций, особенностей и национального менталитета.

При этом чрезвычайно велико значение кредитных бюро, их существование позволяет кредитным организациям выдавать кредиты клиентам, которые ранее в этой организации не обслуживались. Кроме того, общепризнанной является ценность предыдущей кредитной истории для прогнозирования вероятности дефолта.

Кредитные бюро выступают в качестве информационных посредников, учрежденных и принадлежащих либо самим кредиторам, либо действующих независимо и получающих прибыль от своей деятельности. Кредиторы снабжают данными о своих клиентах бюро, которое сопоставляет их с информацией, полученной из других источников (суды, государственные регистрационные и налоговые органы и т.д.), и формирует картотеку на каждого заемщика. Кредиторы при условии регулярности и достоверности предоставления информации о своих клиентах могут постоянно получать из бюро отчеты о кредитных операциях потенциальных заемщиков.

При создании кредитного бюро достигаются следующие результаты.

Во-первых, расширяется уровень сведений банков о потенциальных заемщиках и дается возможность более точного прогнозирования возвратности ссуд. Это позволяет кредиторам эффективно определять направление и цену кредита, уменьшая риск возникновения проблемы неблагоприятного выбора.

Во-вторых, уменьшается плата за поиск информации которую взимали бы банки со своих клиентов. Это ведет к выравниванию информационного поля внутри кредитного рынка и заставляет кредиторов устанавливать конкурентные цены на кредитные ресурсы. Более низкие процентные ставки увеличивают чистый доход заемщиков и стимулируют их деятельность.

В-третьих, формируется своего рода дисциплинирующий механизм для заемщиков. Каждый из них знает, что в случае невыполнения обязательств может лишиться репутации в глазах потенциальных кредиторов, в результате чего заемные средства станут для него недоступны или намного дороже. Этот механизм также повышает стимул заемщика к возвращению кредита, уменьшая риск недобросовестного поведения.

К настоящему времени сформировались два принципиальных подхода к организационно-правовой форме кредитного бюро, а именно:

Похожие работы

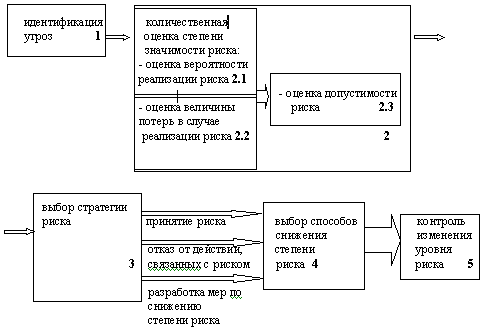

... 3. Управление банковскими рисками 3.1. Сущность управления рисками В условиях финансового кризиса весьма актуальной выглядит проблема эффективного, профессионального управления банковскими рисками, оперативного учета факторов риска. Проблема управления рисками в каждом банке занимает одно из главных мест, поскольку неправильный подход в этом вопросе может не просто привести к большим ...

... ІІ категории является очень рискованным и характерно для кредитов, которые в жизненном цикле проходят этапы от “Стандартных” до “Безнадежных”. ГЛАВА 3. ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ УПРАВЛЕНИЯ БАНКОВСКИМИ РИСКАМИ 3.1 Управление кредитным риском Процесс кредитования неизбежно содержит в себе элемент нестабильности. В результате, даже самая взвешенная кредитная политика неизменно сопряжена с ...

... и прогнозирование величины риска банка и соблюдение экономических нормативов банковской ликвидности. Частный риск основан на создании шкалы коэффициентов риска или взвешивании риска по отдельной банковской операции или группе. По типу банка риски коммерческих банков подразделяются на специализированные, отраслевые и универсальные. В каждом из них присутствуют все виды рисков, но вероятность ...

... по реализации этой политики и контролю подразделениям и отдельным работникам банка; - разрабатывать ограничения и стандарты на объемы, зоны, виды рисков, методы их оценки и регулирования. 1.3 Современные методы управления банковскими рисками Понятие «риск» прочно вошло в нашу жизнь как неотъемлемый атрибут любого вида человеческой деятельности. В Толковом словаре С.И. Ожегова слово «риск ...

0 комментариев