Навигация

Премия за риск. Премия за риск изменяется в зависимости от коэффициента риска (1 -:- 1,5)

4 Премия за риск. Премия за риск изменяется в зависимости от коэффициента риска (1 -:- 1,5).

Группа риска определяется по каждому кредиту на основе утвержденной в “Руководстве по кредитным процедурам” методики оценки кредитных рисков. Исходя из группы риска, коэффициент риска определяется по таблице 2.1.

Таблица 2.1 - Значения коэффициентов риска

| Группа риска | Коэффициент риска (Кр) |

| Минимальный риск | 1 |

| Допустимый риск | 1,05 |

| Повышенный риск | 1,2 |

| Предельный риск | 1,3 (Выдача кредита не рекомендована) |

| Исключительный риск | 1,5 (Выдача кредита не рекомендована) |

Кредитный Комитет Головного Банка утверждает базовую процентную ставку два раза в неделю.

Данные процентные ставки устанавливаются для четырех валют: UAH, USD, RUR, DEM.

Согласно “Декларации о кредитной политике”, ставка приобретения ресурсов и административные расходы по предоставлению и управлению кредитом рассчитывается Казначейством, а базовая процентная ставка определяется Кредитным департаментом.

На установление конкретной ставки кредитования отдельного заемщика оказывает влияние множество факторов, оценка которых и анализ как раз и составляет процесс анализа кредитоспособности клиента. В этом процессе можно выделить три этапа:

формирование общего представления о клиенте;

анализ финансового состояния;

анализ кредитуемого проекта (сделки).

На первом этапе происходит личное знакомство с клиентом руководителя банка, начальника кредитного отдела, экономиста. Здесь оцениваются деловые и личностные характеристики руководителя и главного бухгалтера, происходит общее обсуждение кредитуемого проекта и оговаривается процентная ставка по кредиту. При формировании представления о клиенте рассчитываются и/или анализируются следующие показатели:

- учредительные документы;

- период функционирования предприятия;

- собственность на фонды;

- местонахождение заемщика;

- деловая активность клиента;

- рентабельность активов;

- рентабельность затрат;

- соотношение кредита и объема реализации продукции.

Изучение учредительных документов состоит, прежде всего, из оценки состава учредителей, поскольку значительную роль играет их репутация. Необходимо исключить возможность кредитования ненадежных учредителей через созданные ими предприятия, особенно если у них имелись факты неплатежа, либо имела место ликвидация предприятий данного учредителя. Нужно обратить внимание на смену учредителей, в связи с чем она происходила. Внимательно изучается устав и правоспособность юридических лиц и их руководителей на предмет возможности кредитования и осуществления кредитуемого проекта.

Если заемщик не является собственником основных и оборотных фондов, это говорит о его низкой платежеспособности. В случае неплатежа могут возникнуть проблемы с возвратом кредита.

Неразвитость банковской информации о заемщиках и их контрагентах ухудшает контроль за использованием кредита. Поэтому желательно, чтобы заемщик находился в одном пункте с банком или поблизости.

Деловая активность клиента оценивается сопоставлением итога баланса за определенный период. Должен наблюдаться рост баланса, причем темп его роста должен превышать темп инфляции.

Рентабельность активов показывает эффективность размещения средств и определяется отношением нераспределенной прибыли за минусом платежей в бюджет к итогу баланса за вычетом результата от реализации.

Рентабельность затрат отражает долю прибыли от каждого рубля затрат на производство и реализацию продукции. Показатель рассчитывается отношением нераспределенной прибыли к затратам на производство и реализацию.

Сопоставляя сумму кредита и объем реализации, положительно оценивается превышение последнего показателя.

Оценка финансового состояния заемщика (юридического лица) делается на основании расчета финансовых показателей, разбитых на следующие группы:

-ликвидность;

-финансовая устойчивость;

-состав и динамика дебиторской и кредиторской задолженности;

-рентабельность;

-поступления на счета.

1 Ликвидность

Коэффициент общей ликвидности (КЛ1) дает обобщенную оценку ликвидности активов, указывая, на сколько текущие обязательства могут быть погашены за счет всех мобильных оборотных активов.

Оптимальное теоретическое значение КЛ1: 2,0 - 2,5;

Оптимальное практическое значение КЛ1: 1,51 – 2,0.

Коэффициент мгновенной ликвидности (КЛ2) - характеризует, насколько краткосрочные обязательства могут быть немедленно погашены быстро ликвидными активами - денежными средствами и ценными бумагами.

Оптимальное теоретическое значение КЛ2: 0, 2 - 0, 25;

Оптимальное практическое значение КЛ2: 0, 1 - 0, 15.

2 Финансовая устойчивость

Коэффициент автономии (КЗ) дает обобщенную оценку финансовой устойчивости предприятия, показывая размер привлеченных средств на одну гривну собственных средств, вложенных в активы предприятия. Увеличение значения коэффициента свидетельствует об усилении зависимости предприятия от внешних кредиторов.

Оптимальное значение К3: 1,0.

Маневренность собственного капитала (КМ) показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. какая часть собственного капитала вложена в собственные оборотные средства.

Оптимальное значение КМ: 0,5.

3 Анализ дебиторской, кредиторской задолженностей и запасов

3.1 Анализ дебиторской задолженности

Доля просроченной дебиторской задолженности (ДПДЗ).

Оптимальное значение ДПДЗ: 30%.

Период оборачиваемости дебиторской задолженности (ПОДЗ) - период возврата дебиторской задолженности. Позволяет сопоставить период возврата дебиторской задолженности со сроком кредитования.

3.2 Анализ кредиторской задолженности

Доля просроченной кредиторской задолженности (ДПКЗ)

Период оборачиваемости кредиторской задолженности (ПО КЗ) - период возврата кредиторской задолженности.

3.3 Анализ запасов предприятия (период оборачиваемости запасов в днях).

Оптимальное соотношение вышеприведенных показателей:

ПОКЗ >= ПОДЗ + ПОЗ.

4 Рентабельность.

Рентабельность дает понятие о прибыльности (убыточности) предприятия и эффективности его текущей деятельности.

Оптимальное значение Рп и Рт: > 20%

5 Поступления на счета.

Рассматривается тенденция поступлений денежных средств на все счета предприятия за последние три месяца, предшествующие текущей дате и стабильность поступлений в течение месяца.

Максимальные веса групп представлены в таблице 2.2.

Таблица 2.2 – Максимальные веса групп заемщиков

| Наименование группы | Вес группы |

| Ликвидность | 30 |

| Финансовая устойчивость | 30 |

| Состав и динамика дебиторской и кредиторской задолженности | 20 |

| Прибыльность | 30 |

| Поступления на счета | 30 |

| Общий вес | 140 |

В таблицах 2.3 - 2.7 приведены нормативные веса отдельных показателей в разрезе групп, рассмотренных в таблице 2.2.

Таблица 2.3 – Нормативные веса группы «Ликвидность»

| Показатель | Нормативные значения веса |

| Коэффициент общей ликвидности | |

| КЛ1 >= 1,5 | 20 |

| 1,0 <= КЛ1 < 1,5 | 15 |

| 0,5 <= КЛ1 < 1,0 | 10 |

| 0,35<= КЛ1 <0,5 | 8 |

| КЛ1 <0.35 | 5 |

| Коэффициент мгновенной ликвидности | |

| КЛ2 >=0.15 | 10 |

| 0,1 <= KЛ2 < 0,15 | 5 |

| КЛ2 < 0,1 | 0 |

Таблица 2.4 – Нормативные веса группы “Финансовая устойчивость”

| Показатель | Вес |

| Коэффициент автономии | |

| К3 >= 1,0 | 5 |

| 0,8<= К3 < 1,0 | 10 |

| 0,5<= К3 < 0,8 | 15 |

| 0,3<= К3 < 0,5 | 18 |

| К3 < 0,3 | 20 |

| Маневренность собственного капитала | |

| КЗ >= 0.5 | 10 |

| 0,2 <= КЗ < 0,5 | 8 |

| КЗ < 0,2 | 5 |

Таблица 2.5 – Нормативные веса группы "Анализ дебиторской, кредиторской задолженности и запасов"

| Оптимальное условие | Вес |

| ПОКЗ>ПОДЗ+ПОЗ | 20 |

| ПОКЗ=ПОДЗ+ПОЗ | 15 |

| ПОКЗ<ПОДЗ+ПОЗ | 10 |

Таблица 2.6 – Нормативные веса группы "Рентабельность"

| Показатель | Вес |

| R>=20% | 30 |

| 15%<=R<20% | 20 |

| 10%<=R<15% | 15 |

| R<10% | 10 |

| Убыток | 0 |

Таблица 2.7 – Нормативные веса группы "Поступления на счета"

| Показатель | Вес |

| Стабильность поступлений СП>=18дней | 10 |

| Стабильность поступлений СП<18дней | 8 |

| Нет данных | 5 |

| Тенденция увеличения поступлений | 20 |

| Величина поступлений постоянно одинаковая по месяцам | 15 |

| Величина поступлений колеблется по месяцам | 10 |

| Тенденция уменьшения денежных поступлений | 8 |

| Тенденция уменьшения денежных поступлений в 1,3 раза | 5 |

Установление корректирующих коэффициентов производится в соответствии с таблицей 2.8.

Таблица 2.8 –Значения корректирующих коэффициентов

| Показатель | Значение коэффициента |

| Ксф – «Срок функционирования предприятия» (СФ) СФ>=3 лет 1<=СФ<3 СФ<1 | 1,1 1,05 1,0 |

| Кда – «Деловая активность» ДА>ИИ ДА=ИИ ДА<ИИ | 1,1 1,05 1,0 |

| Кспп – «Рыночная позиция заемщика» Спрос велик Спрос удовлетворителен Спрос ограничен | 1,1 1,05 0,9 |

| Коэффициент (Кгз) «Наличие государственных заказов и государственной поддержки» Наличие госзаказов Отсутствие госзаказов Нет данных | 1,1 0,95 0,95 |

| Коэффициент (Кки) «Наличие просрочек в платежах по ранее действовавшим кредитам» Не имели место Имели место Нет данных | 1,1 0,95 0,95 |

Деловая активность определяется как отношение значения валюты баланса на конец периода и валюты баланса на начало периода. Индекс инфляции (ИИ) устанавливается Министерством Статистики и публикуется в прессе, а также предоставляется НБУ в виде телеграмм. По итогам расчета финансовых показателей определяется суммарный финансовый вес (СФВ). Окончательно, итоговый вес рассчитывается по формуле:

![]()

![]() , (2.1)

, (2.1)

где В – итоговый вес;

СФВ – суммарный финансовый вес;

Ксф - коэффициент срока функционирования предприятия;

Кда - коэффциент деловой активности;

Кспп- коэффициент спроса на производимую предприятием продукцию;

Кгз - коэффициент наличия государственных заказов и господдержки;

Кки - коэффициент кредитной истории.

В зависимости от значения итогового веса заемщика относят к одному из классов, классификация которых приведена в таблице 2.9.

Таблица 2.9 – Классификация заемщиков

| Суммарное значение весов по группам | Класс заемщика |

| До 28 | Д |

| От 28 до 56 | Г |

| От 56 до 84 | В |

| От 84 до 112 | Б |

| От 112 до 140 и более | А |

В результате расчета, оценки и анализа вышеприведенных показателей кредитный работник делает вывод о финансовом состоянии заемщика, которое позволяет или не позволяет, либо позволяет при определенных условиях иметь кредитные отношения.

Дальнейшим этапом анализа является характеристика и изучение кредитуемого проекта. Она производится с учетом следующих факторов.

Объект кредитования. Он должен соответствовать целям клиента, его производственным интересам. С осторожностью следует кредитовать проекты, преследующие иные цели.

Срок кредитования. Для торгово-посреднических сделок кредит предоставляется обычно до 3-х месяцев, производственные затраты кредитуются в течение 1 года, инвестиционные проекты - до 2 лет.

Размер кредита. Кредит не должен быть больше, чем необходимо для конкретной сделки. Не должен быть он и меньше, чтобы не возникла потребность в дополнительных средствах. Ссуда обычно предоставляется при наличии и собственных вложений клиента в кредитуемое мероприятие, поскольку это повышает заинтересованность клиента.

Наличие обеспечения. Имущество должно быть собственностью клиента, обладать высокой ликвидностью, покрывать кредит и проценты по нему плюс возможные издержки по реализации.

Окупаемость кредитуемого проекта. Проект должен принести прибыль, срок окупаемости его должен быть меньше срока погашения кредита.

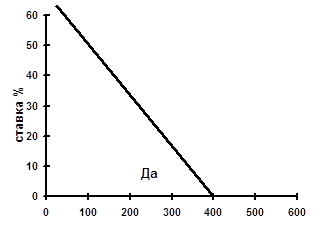

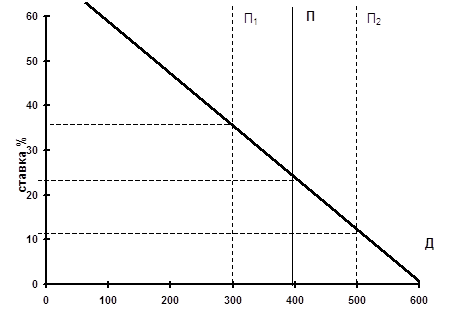

Уровень процентных ставок в значительной степени зависит от суммы лимита. Лимит представляет собой сумму денежных средств, в пределах которой клиент может производить оплату платежных документов сверх остатка денежных средств на текущем счете. Лимит рассчитывается согласно утвержденной банковской методике на основании данных о движении денежных средств по текущему счету, баланса предприятия и отчета о финансовых результатах на последнюю отчетную дату, показателя ликвидности деятельности, кредитной истории и других показателей в соответствии с внутрибанковскими нормативами и нормативными актами Национального Банка Украины. Для расчета лимита по овердрафту необходимы данные о движении средств по расчетному счету за последние 2 месяца, а также баланс предприятия на последнюю отчетную дату, заверенный налоговой инспекцией. При расчете лимита по овердрафту используется следующая формула:

Кт = (К1 + К2 / 2) х 0,25, (2.2)

где К1 – суммарный кредитовый оборот по расчетному счету клиента за последний месяц;

К2 – суммарный кредитовый оборот по расчетному счету клиента за предпоследний месяц;

соответственно – (К1 + К2)/2 - средний арифметический суммарный кредитовый оборот по расчетному счету клиента за два последних месяца («возможное» поступление в следующем месяце);

Кт - возможное поступление на расчетный счет в течение одной недели в следующем месяце.

Так как овердрафт несет в себе риск, то необходимо определить возможные источники риска и ввести в формулу поправочные коэффициенты:

- риск снижения поступлений на расчетный счет (Ка);

- риск общего состояния фирмы (Кс).

После сравнения К1 и К2 можно сделать вывод об увеличении или снижении поступлений на расчетный счет:

При увеличении поступлений (когда К1 больше К2) Ка=1;

При уменьшении поступлений (когда К1 меньше К2) Ка=К1/К2.

Коэффициент Кс, дающий более полную информацию о состоянии заемщика, рассчитывается по формуле:

Кс = Удельный вес критериев заемщика / 100 (2.3)

Удельный вес критериев заемщика приведен в таблице 2.10.

Таблица 2.10 - Удельный вес критериев заемщика

| Классификация заемщика | Удельный вес |

| Заемщик службы «Персональный банкир» | 50 |

| Рядовой заемщик, обслуживающийся в банке больше 6 месяцев | 40 |

| Заемщик, имеющий валютные счета и другие счета в банке | 15 |

| Заемщик, не допускающий просрочек в платежах по своим обязательствам | 10 |

| Заемщик, допускающий просрочки не более 30 дней | 5 |

| Заемщик, имеющий ликвидность баланса более или равную 1 | 10 |

| Заемщик, имеющий соотношение собственных средств к заемным менее или равное 1 | 10 |

Удельный вес вышеперечисленных критериев заемщика и состояние его фирмы со временем могут измениться, а количество самих критериев корректироваться. Данный минимум выбран как наиболее оптимальный и реальный. По избранному весу заемщика возможна дальнейшая квалификация заемщиков по категорийности.

Ликвидность рассчитывается по балансу предприятия:

Кл = (А1 + А2) / Со, (2.4)

где Кл – коэффициент ликвидности;

А1 – наиболее ликвидные активы (касса + расчетный счет);

А2 – менее ликвидные активы (краткосрочные финансовые вложения и дебиторы);

Со – обязательства.

Данный коэффициент характеризует перспективы платежных возможностей при условии мобилизации его средств в расчете с дебиторами. Он показывает, что даже в случае быстрой ликвидности дебиторской задолженности и краткосрочных финансовых вложений, фирма в состоянии погасить лишь Кл процентных текущих долгов.

Соотношение заемных к собственным средствам рассчитывается по формуле:

К соот = (Кр + Р дрп) / И сс, (2.5)

где И сс – раздел 1 Пассива баланса;

Кр – Раздел 2 Пассива баланса;

Р дрп – раздел 3 Пассива баланса.

К соот дает представление об уровне долга предприятия.

Для расчета процентов за пользование кредитом «овердрафт» устанавливается дифференцированная процентная ставка.

Процентная ставка зависит от срока существования непогашенного остатка по кредиту и определяется таблицей 2.11.

Таблица 2.11 – Дифференцированные процентные ставки по кредиту «овердрафт»

| Срок погашения | Процентная ставка |

| в течение 1 - 3 дней | 26% - 32% |

| в течение 4 - 7 дней | 28% - 34% |

| В течение 8 –15 дней | 30% - 38% |

| в течение 16 – 30 дней | 34% - 45% |

Уменьшение или увеличение суммы кредита в период непрерывного пользования кредитом не влияют на изменение начала периода непрерывного пользования кредитом.

Начисление процентов по дифференцированной процентной ставке производится в следующей последовательности.

За первый день пользования кредитом расчет процентов производится по процентной ставке интервала "1-3 дня".

В случае непогашения кредита по истечении 3-х дней с даты начала периода непрерывного пользования кредитом, начиная с четвертого дня в силу вступает процентная ставка интервала "4-7 дней".

В случае непогашения кредита по истечении 7 дней с даты начала периода непрерывного пользования кредитом, начиная с восьмого дня в силу вступает процентная ставка интервала "8-15 дней".

В случае непогашения кредита по истечении 15 дней с даты начала периода непрерывного пользования кредитом, начиная с 16-го дня в силу вступает процентная ставка интервала "16-30 дней".

По истечении периода непрерывного пользования кредитом и непогашении кредита, начиная с 31-го дня устанавливается повышенная процентная ставка

В случае полного погашения (обнуления) остатка по ссудному счету, начиная со следующего дня Клиенту предоставляется кредит с уплатой процентов за этот день по процентной ставке интервала "1-3 дня", и с этого дня начинается отсчет следующего периода непрерывного пользования овердрафтом.

Для проведения анализа процентных ставок по овердрафтовому кредиту за 2005-2006гг. было выбрано 20 предприятий (таблица 2.12). Из них 10 предприятий входят в группу риска «Стандартный кредит», что соответствует прогнозу вероятности процентного платежа «В срок по договору», 10 предприятий входят в группу риска «Под контролем», что соответствует прогнозу «Возможна задержка в срок до 30 дней». Анализируя данные таблицы 2.12, можно проследить закономерность в установлении процентной ставки: чем больше сумма использованного кредита, чем больше установлена сумма лимита, тем ниже процентная ставка.

В группе риска «Под контролем» средний уровень процентной ставки составил 42,5%, что на 5,2% выше, чем по группе риска «Стандартные кредиты».

Удельный вес максимальной процентной ставки – 45% - в группе «Под контролем» составляет 50%, тогда как в группе «Стандартные кредиты» он равен 5%. Это говорит о том, что погашение процентов по группе «Под контролем» происходило в течение 16-30 дней, чем и обусловлена повышенная величина средней процентной ставки.

Таблица 2.12 - Показатели по овердрафтовому кредитованию за 2005-2006гг.

| Номер Предприятия | Группа риска | Сумма кредита, грн | Процентная ставка, % |

| 1 | Стандартная | 7600,00 | 45 |

| 2 | Стандартная | 18000,00 | 37 |

| 3 | Стандартная | 50000,00 | 38 |

| 4 | Стандартная | 60000,00 | 40 |

| 5 | Стандартная | 80000,00 | 38 |

| 6 | Стандартная | 100000,00 | 40 |

| 7 | Стандартная | 150000,00 | 33 |

| 8 | Стандартная | 300000,00 | 35 |

| 9 | Стандартная | 350000,00 | 34 |

| 10 | Стандартная | 500000,00 | 33 |

| 11 | Под контролем | 9600,00 | 45 |

| 12 | Под контролем | 15000,00 | 45 |

| 13 | Под контролем | 20600,00 | 45 |

| 14 | Под контролем | 50000,00 | 38 |

| 15 | Под контролем | 60000,00 | 40 |

| 16 | Под контролем | 75700,00 | 38 |

| 17 | Под контролем | 100000,00 | 45 |

| 18 | Под контролем | 150000,00 | 44 |

| 19 | Под контролем | 170000,00 | 45 |

| 20 | Под контролем | 250000,00 | 40 |

Анализируя уровень процентной ставки, следует отметить, что в исследуемом периоде – 2005 –2006гг. – величина учетной ставки Национального Банка Украины колебалась незначительно, следовательно, изменение процентной ставки по овердрафтовым кредитам вызвано изменениями в политике ценообразования банка.

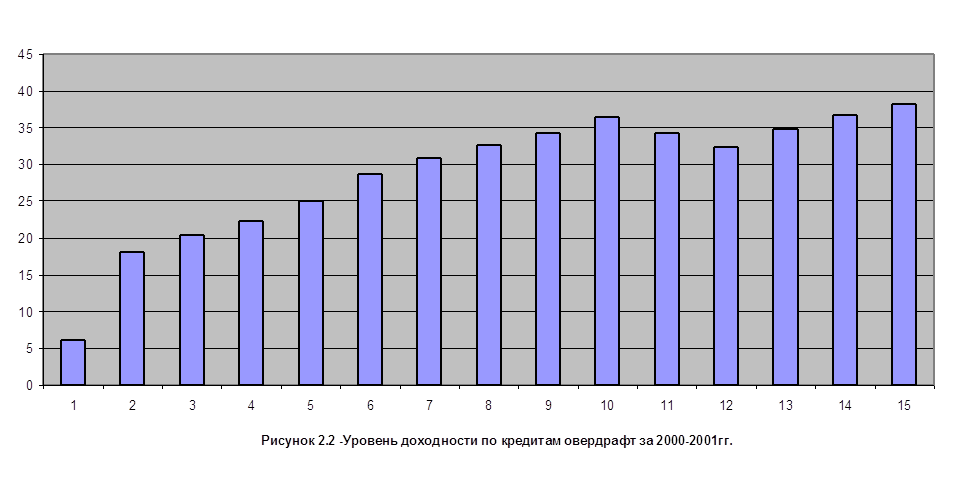

При формировании ценовой политики банк учитывает отраслевые риски и закладывает их в процентные ставки с целью компенсации возможных потерь. Однако, рост процентных ставок по выдаваемым кредитам может формировать отрицательное мнение о банке и отталкивать потенциальных клиентов от услуг кредитования. Однозначным и бесспорным является тот факт, что кредитные вложения 1-12 – месяцы по порядку 2005г, 13 – 15 –соответственно январь –март 2006г. являются главной составляющей, оказывающей непосредственное влияние на уровень доходов банка.

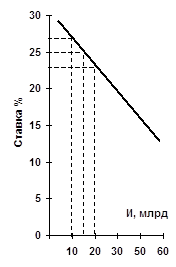

Рисунок 2.2 – Уровень доходности по кредитам «овердрафт» за 2005-2006гг.

Рассмотрим показатели банковской деятельности за 2005 –2006гг., приведенные в таблице 2.13.

Таблица 2.13 – Показатели банковской деятельности по овердрафтовому кредитованию

| Дата | |||||

| Показатели | 2005г. | 2006г. | |||

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | 1 квартал | |

| Средний уровень процентной ставки, % | 34 | 36 | 38 | 43 | 36 |

| Количество кредитов, шт. | 13 | 25 | 36 | 30 | 47 |

| Доход банка по овердрафтовым кредитам, тыс.грн. | 5,98 | 13,00 | 19,44 | 14,70 | 28,50 |

| Доход банка по овердрафтовым кредитам в расчете на одного клиента, тыс.грн. | 0,46 | 0,52 | 0,54 | 0,49 | 0,61 |

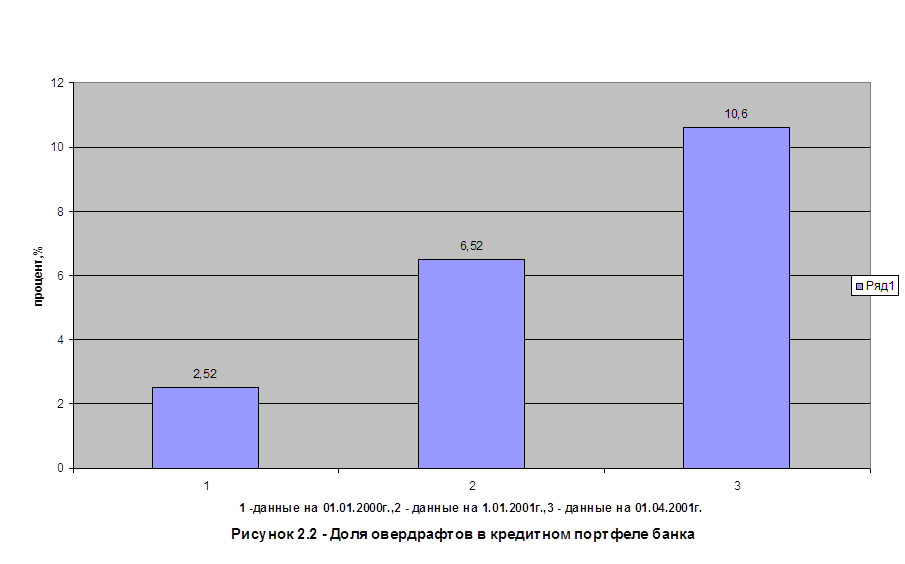

В изменениях процентной ставки и доходности банка по овердрафтовым кредитам просматривается четкая тенденция. В течение 2005г. процентная ставка увеличивается и к концу года достигает самого высокого уровня – 43%, что на 9% выше уровня на начало года. Увеличивается количество заключенных договоров на обслуживание по овердрафтовому кредиту в течение первого – третьего кварталов, но в четвертом квартале количество заключенных договоров резко падает: снижение по сравнению с данными за второй квартал составило 16%. Несмотря на высокую процентную ставку в четвертом квартале снижается доход банка по овердрафтовым кредитам на 24,4%. При этом снижение доходности на одного клиента составило только 9,2%. Следовательно, можно сделать вывод, что в условиях роста затрат на переоборудование филиала и развитие сети банка, была принята стратегия в ценовой политике банка на повышение доходов за счет повышения процентной ставки предлагаемых кредитов. Но такую стратегию можно характеризовать как затратную, поскольку банк вынужден любой рост своих расходов перекрывать процентной ставкой. При этом кредитные риски, которые закладываются в ставку, распределяются абсолютно на всех заемщиков. Такой подход не стимулирует надежных клиентов к кредитованию, так как никто не желает нести лишние расходы.

Похожие работы

... станут доступнее, денежное предложение возрастет. Рост денежного предложения понизит процентную ставку, которая в свою очередь увеличит инвестиции и уровень ЧНП. РАЗДЕЛ 2 Экономический механизм начисления и взыскания процентов по кредитам в коммерческих банках 2.1 Плата за кредит и ее дифференциация. Порядок начисления и взыскания процентов по кредитам В условиях рыночных отношений ...

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

... векселя последний векселедержатель Предъявляет вексель к оплате в кредитную организацию. По окончании действия кредитного договора клиента погашает сумму кредита и проценты.1.5. Учет среднесрочных и долгосрочных кредитов в коммерческом банке.Учет выдачи и погашения среднесрочных и долгосрочных кредитов клиентам. Среднесрочные кредиты используются юридическими лицами на приобретение основных ...

... . 8. Страховые компании. 9. Ссуды. Целесообразность такой структуры ипотечных учреждений подтверждается практикой ипотечного кредитования как в Казахстане, так и в различных странах мира. 3 Кредитная политика коммерческого банка АО «Банк Каспийский» 3.1 Краткая характеристика КФ АО «Банк Каспийский» 1. Филиал Открытого Акционерного общества «Банк Каспийский» в г. Костанае (далее по ...

0 комментариев