Навигация

Управление ипотечным процентным риском

2.3 Управление ипотечным процентным риском

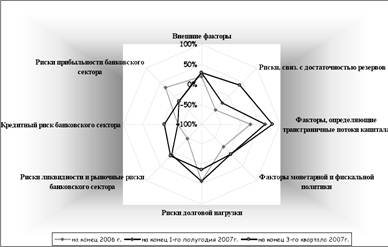

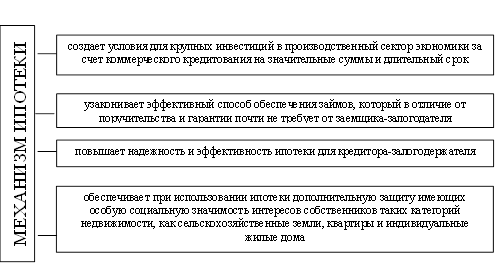

Процентный риск банка, возникающий при его участии в системе ипотечного жилищного кредитования (ипотечный процентный риск), связан с вероятностью денежных потерь — снижения доходов (образования убытков) — возникающих вследствие неблагоприятного для банка изменения конъюнктуры рынка, при котором разница между ставкой размещения средств — ставкой по ипотечному кредиту — и ставкой привлечения средств, используемых для фондирования ипотечных операций, сокращается или становится отрицательной. Необходимо учитывать, что номинальное превышение ставки размещения над ставкой привлечения еще не означает отсутствия убытков банка по данным операциям, поскольку разница между ними должна покрывать также собственные расходы банка по этим операциям.

Управление ипотечным процентным риском банка включает определение, оценку и прогноз, минимизацию, мониторинг этого риска, при этом определение, оценка и прогноз этого ипотечного риска обусловливаются его внешними и внутренними факторами.

Ипотечное кредитование выделяется из общего ряда кредитных операций банка, и в частности, ставка по ипотечному кредиту в значительно большей мере зависит от ставки, по которой привлекаются средства для фондирования ипотечных операций, чем от прочих факторов. [8. С. 14-15]

Особо следует отметить механизм так называемой «плавающей» процентной ставки, широко применяемый в странах Запада, но не получивший аналогичного распространения в нашей стране. Его суть сводится к тому, что при заключении кредитного договора не оговаривается номинальное значение процентной ставки, а указывается способ его расчета на основе определенных параметров. Как правило, такая процентная ставка исчисляется как сумма некоего публичного рыночного показателя (например, «6-месячный LIBOR» — средневзвешенная ставка Лондонской межбанковской биржи по кредитам сроком на 6 месяцев) по состоянию на определенную дату плюс фиксированная надбавка. Этот инструмент позволяет банку более точно управлять процентным риском при кредитовании, поскольку устанавливает взаимосвязь стоимости привлеченных ресурсов (эти ресурсы могут быть привлечены банком на той же лондонской бирже) и процентной ставки по кредиту. Этот механизм применяется ЗАО «Райффайзенбанком»: в течение первого года погашения кредита ставка устанавливается в размере 10%-11%, затем она пересматривается ежегодно на базе LIBOR + 8% + 9%. [23]

В этом случае по мере изменения рыночных процентных ставок меняются и выплаты, которые должен ежемесячно осуществлять заемщик. В результате применения этого механизма снижение процентного риска приводит к увеличению кредитного.

В рамках ипотечного кредитования с учетом долгосрочного характера кредитных операций подобный механизм уместно применять в ситуации, когда стоимость ресурсов, используемых для фондирования ипотечных кредитов, также ставится в соответствие с определенным рыночным показателем.

2.4 Управление ипотечным риском утраты ликвидности

Риск утраты ликвидности банка — ипотечного кредитора определяется вероятностью его денежных потерь в связи с потенциальным отсутствием у него возможности оплачивать свои обязательства из-за несоответствия сроков пассивов банка срокам активов.

В настоящее время у большинства российских банков отсутствуют долгосрочные ресурсы, которые могли бы быть направлены на цели ипотечного кредитования. Сбережения населения в виде банковских депозитов и иных инструментов составляют незначительный объем, в большинстве своем номинированы в иностранной валюте и имеют срок не более 1 года. Капитализация банковской системы достаточно мала, а практика привлечения рыночных заимствований корпоративными заемщиками на срок более 3 лет практически отсутствует. [5]

Таким образом, для адекватного финансирования ипотечных операций (долгосрочных ипотечных кредитов) банку необходим источник финансирования аналогичной срочности. В современных российских условиях наиболее перспективное решение этой задачи ведется в двух направлениях:

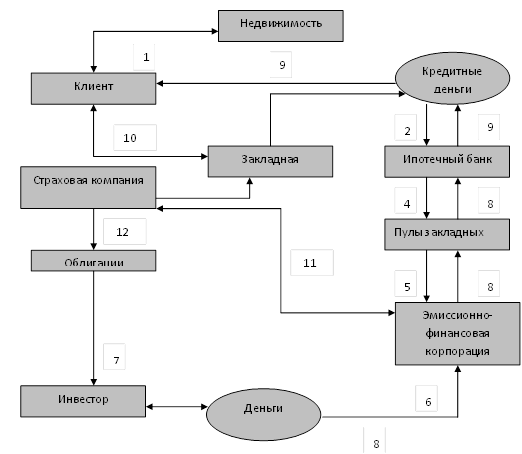

1) Специализированные ипотечные агентства выкупают у банков пулы ипотечных кредитов, а затем выпускают ипотечные ценные бумаги, обеспеченные этими пулами. В данной ситуации управление риском утраты ликвидности банка – участника

ипотечной системы должно включать обеспечение со стороны банка четкого функционирования механизма выкупа банковских ипотечных кредитов ипотечным агентством, при этом желательно, чтобы банку была предоставлена оферта по такому выкупу (как это происходит в данное время в системе АИЖК).

2) Банки — ипотечные кредиторы могут самостоятельно производить эмиссию ипотечных облигаций. До настоящего времени неизвестно об эмиссии ипотечных облигаций какого-либо банка, вероятно, это связано, с одной стороны, с недостатком времени на подготовительный этап (соответствующая инструкция Центробанка вышла весной 2004 г.), с другой — неурегулированным законодательством.

Вероятно, в случае принятия соответствующих поправок коммерческие банки приступят к эмиссии ипотечных облигаций.

Управление риском утраты ликвидности банка — ипотечного кредитора в такой ситуации должно включать мероприятия по обеспечению адекватности разнонаправленных денежных потоков банка: входящего — платежей по ипотечным кредитам, исходящего — платежей по ипотечным облигациям.

Для усиления регулирования в этой области в марте 2004 г. Центробанк издал инструкцию «Об обязательных нормативах деятельности кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием», которая устанавливает особенности расчета и значение обязательных нормативов, а также величину и методики определения дополнительных обязательных нормативов для кредитных организаций, осуществляющих эмиссию ипотечных облигаций. Инструкция содержит следующие положения:

1) Усилено требование в отношении норматива достаточности собственных средств (капитала) (Н1): минимальное значение этого норматива для банков, осуществляющих эмиссию ипотечных ценных бумаг, установлено на уровне 14% (для обычных банков — 11%).

Кроме того, введены дополнительные нормативы для ипотечных банков:

2) Установлено минимальное соотношение величины предоставленных кредитов с ипотечным покрытием и собственных средств (капитала) (Н17) — оно не должно быть менее 10%. Этот норматив обеспечивает необходимый объем портфеля ипотечных кредитов, то есть банк, относящийся к разряду ипотечных кредиторов и эмитирующий ипотечные облигации, должен иметь значительный объем кредитов, обеспеченных ипотечным покрытием.

Иными словами, ипотечное кредитование для такого банка должно быть в ряду основных направлений его деятельности.

3) Установлено минимальное соотношение величины ипотечного покрытия и объема эмиссии облигаций с ипотечным покрытием (Н18) — оно не должно быть менее 100%. Данный норматив обеспечивает запрет использования денежных средств, вырученных в результате эмиссии ипотечных облигаций, на цели, не связанные с фондированием ипотечных кредитов.[2, 16, 17]

Следует отметить, что установленное 100-процентное значение этого норматива создает жесткие условия для банка, поскольку вынуждает его иметь дополнительный (запасной или временный) источник средств для фондирования ипотечных кредитов, помимо ипотечных облигаций:

а) выданные ипотечные кредиты начинают амортизироваться, как правило, с первого месяца срока кредитования, а ипотечные облигации могут погашаться в конце срока обращения, при этом проценты по этим облигациям выплачиваются обычно не чаще чем раз в полгода; таким образом, при равенстве объема ипотечного покрытия и эмиссии на начальном этапе, после первого месяца «работы» ипотечных кредитов их объем станет недостаточным для соответствия объему эмиссии;

б) при расчете норматива Н18 в указанный размер объема эмиссии помимо номинала облигаций также включаются проценты по ним, в то время как проценты по ипотечным кредитам в размер ипотечного покрытия не включаются.

4) Установлено максимальное соотношение совокупной суммы обязательств кредитных организаций — эмитентов ипотечных облигаций перед кредиторами, которые в соответствии с федеральными законами имеют приоритетное право на удовлетворение своих требований перед владельцами облигаций с ипотечным покрытием, и собственных средств (капитала) (Н19) — оно не должно превышать 50%. Это означает, что ипотечный банк не должен иметь обязательства перед частными вкладчиками (и прочими приоритетными кредиторами) в объеме более половины своего капитала. Данный механизм защиты интересов держателей ипотечных облигаций, возможно, будет отменен после принятия законов об исключении ипотечного покрытия из общей конкурсной массы при банкротстве банка — эмитента ипотечных облигаций.

Данная инструкция Центробанка, с одной стороны, устанавливает «квалификационные признаки» ипотечного банка и одновременно ограничивает риск утраты ликвидности этих банков. В то же время считаем, что установление минимального значения норматива Н18 в размере 100% вводит слишком жесткие условия для ипотечного банка, о которых сказано выше. По нашему мнению, следует дать более подробную характеристику этому соотношению, например, при его расчете учитывать погашенную в отчетном периоде часть основного долга по ипотечному кредиту, а также учитывать полученные по ипотечным кредитам проценты (адекватно процентам по ипотечным облигациям).

С другой стороны, можно установить минимальное значение норматива Н18 на уровне немного меньше 100% (например, 95%; более точно номинальное значение может быть установлено в процессе развития банковской ипотеки в стране). Это даст ипотечному банку некий «маневренный коридор», в рамках которого он сможет управлять ипотечным портфелем, не прибегая к поиску дополнительных источников средств для фондирования ипотечных кредитов.

Другим аспектом управления риском утраты ликвидности ипотечного банка в частности и ипотечной системы в целом является расширение спектра ипотечных ценных бумаг, что также повышает их надежность и привлекательность для инвесторов. Во всем мире практика структурирования ипотечных ценных бумаг (преимущественного погашения привилегированных «старших» выпусков в ущерб последующим «младшим» выпускам ипотечных облигаций одного пула) позволяет перераспределять риски между различными выпусками таких бумаг, обеспеченных единым ипотечным пулом.

Следует отметить, что при нормальном функционировании ипотечного рынка суммарный денежный поток от ипотечных кредитов превышает суммарный денежный поток по ипотечным облигациям, эмитированным под обеспечение этими кредитами. В этой ситуации наиболее вероятные проблемы с ликвидностью возникают при неправильной организации периодичности платежей внутри этих потоков (неадекватности «импульсов» платежей). Такое положение определяет предпосылку к созданию дополнительного механизма управления риском утраты ликвидности ипотечного банка — «страховочного фонда», средства которого должны формироваться (накапливаться) при избытке денежного потока от ипотечных кредитов и использоваться в момент появления проблем с ликвидностью.

Кроме того, средства такого фонда уместно учитывать при расчете величины ипотечного покрытия для вышеописанного норматива Н 18.

В целом, решение проблемы ликвидности будет полностью зависеть от начала полноценного функционирования закона «Об ипотечных ценных бумагах». В приложении 3 приведены главные недостатки закона «Об ипотечных ценных бумагах», препятствующие активизации и расширению участия банков в ипотечном кредитовании.

Похожие работы

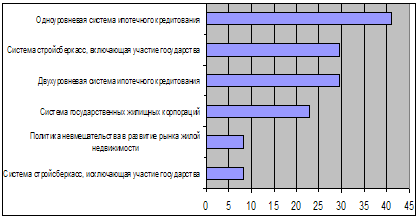

... , появляются новые улучшенные архитектурные проекты, происходит ускоренное развитие многих смежных отраслей экономики. Цель дипломной работы - дать оценку современного состояния и развития ипотечного кредитования в Республике Казахстан. Для достижения указанной цели были поставлены следующие задачи: Охарактеризовать систему ипотечного кредитования как инструмент преодоления кризисных явлений в ...

... и надзору финансового рынка и финансовых организаций (АФН) на проведение заемных операций. Сегодня, компания «БТА Ипотека» является одним из крупнейших операторов на рынке ипотечного кредитования Республики Казахстан. [33] В настоящее время функционируют центральный офис в городе Алматы, а также представительства компании в 17 городах Казахстана, основными направлениями, в которых компания ...

... может быть предоставлена 343 гражданам в год, что составляет примерно 18,5 тыс. кв.м общей площади жилья. Областная государственная целевая программа "Развитие ипотечного жилищного кредитования в Иркутской области на 2005 - 2010 годы" (далее - программа) разработана в соответствии с требованиями действующего законодательства. Основные цели и задачи Основная цель программы - создание условий ...

... полно и всесторонне изучить все проблемы ипотечного кредитования и принимать наиболее оптимальные решения для их преодоления. 3.2 Разработка рекомендаций по совершенствованию деятельности предприятий в сфере услуг ипотечного кредитования Из-за неполадок в финансовой мировой системе, вызванных кризисом в Америке, любое изменение ипотечных программ у нас в России порождает волну панических ...

0 комментариев