Навигация

Денежная система РК

1.3 Денежная система РК

Денежная система – форма организации денежного обращения в той или иной стране, сложившаяся исторически и закрепленная законом. Отдельные элементы денежной системы мировой цивилизации известны с давних времен и связаны с возникновением денежной формы стоимости – денег. Формирование же национальных денежных систем началось в XVI–XVII вв.

В своей эволюции денежные системы претерпели значительные изменения, так как находятся в прямой зависимости от уровня развития товарно-денежных отношений. В каждом государстве существует своя национальная денежная система. Она включает в себя следующие элементы:

— принцип организации денежной системы;

— название денежной единицы;

— виды денежных знаков, порядок их выпуска и характер обеспечения;

— механизм денежно-кредитного регулирования денежного обращения;

— курс национальной валюты, порядок ее обмена на иностранную валюту.

Принципы организации денежной системы следующие:

· принцип централизованного управления денежной системой. Он базируется преимущественно на экономических методах, основанных на мотивации деятельности хозсубъектов;

· принцип планирования денежного оборота на основе составления соответствующих прогнозов;

· принципы устойчивости и эластичности денежного оборота, денежная система должна удовлетворять потребности экономики в денежных средствах, но не допускать развития инфляции;

· принцип кредитного характера денежной эмиссии. Это означает, что эмиссия денег осуществляется на основе кредитных операций;

· принцип обеспеченности эмитируемых денег;

· принцип независимости центрального банка.

Наименование денежной единицы. Денежная единица – установленный законом денежный знак, который служит соизмерением и выражением цен всех товаров. Все денежные знаки, монопольно эмитируемые Центральным банком, есть законные платежные средства, т.е. это денежные знаки, которые по закону являются обязательными к приему в погашение долга на территории Казахстана.

Денежной единицей (национальной валютой) Республики Казахстан является казахстанский тенге, состоящий из 100 тиын.

Официальное соотношение между тенге и золотом или другими ценными металлами не устанавливается.

Виды денежных знаков, порядок их выпуска и характер обеспечения. Денежные знаки государства, находящиеся в обращении, состоят из банкнот и монет, которые обязательны к приему по их нарицательной стоимости на все виды платежей. Выпуск денежных знаков, организация их обращения и изъятия из обращения осуществляется исключительно Центральным банком в форме продажи банкнот и монет банкам с получением безналичного эквивалента.

Банкноты и монеты Национального банка РК являются безусловными обязательствами Национальный Банка Казахстана и обеспечиваются всеми его активами. Национальный Банк регулярно публикует в средствах массовой информации сообщение о размерах золотовалютных активов.

Виды денег, являющихся законным платежным средством: бумажные и кредитные деньги.

Механизм денежно-кредитного обращения представляет собой совокупность инструментов денежно-кредитного регулирования (прямых и косвенных), права и обязанности органов денежно-кредитного регулирования. Основными инструментами денежно-кредитной политики являются:

· уровни ставок вознаграждения (интереса) по кредитам Национальный Банка РК банкам;

· норматив минимальных обязательных резервов, депонируемых в Национальном Банке;

· операции на открытом рынке по покупке и продаже государственных ценных бумаг;

· кредиты банкам;

· интервенции на валютном рынке;

· введение, в исключительных случаях, прямых количественных ограничений на уровень и объемы кредитных операций отдельных видов;

· официальная учетная (дисконтная) ставка.

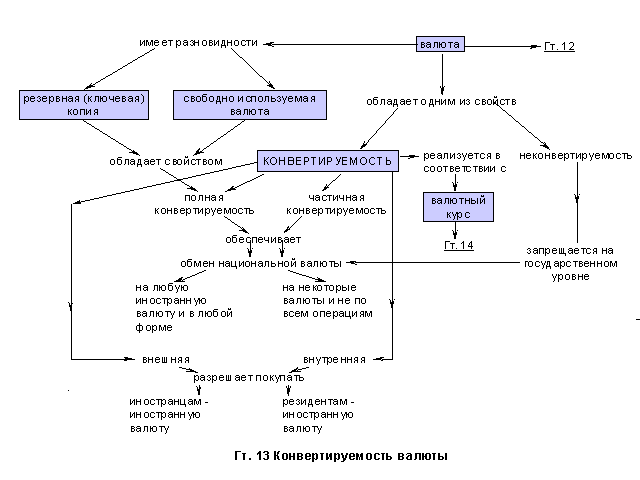

Курс национальной валюты, порядок ее обмена на иностранную валюту. Валютный курс – это цена денежной единицы одной страны, выраженная в денежной единице другой страны. Порядок валюты на иностранную валюту устанавливается в Законе РК «О валютном регулировании». Валютный курс определяется на основании котировки. Различают официальную и свободную (рыночную) котировки валют. В Казахстане, чаще всего, используется способ котировки на основе «корзины» валют, при котором тенге сопоставляется с рядом других иностранных валют, входящих в «корзину».

Денежные системы находятся в постоянном развитии, что приводит к изменению типов денежных систем. Тип денежной системы зависит от того, в какой форме функционируют деньги: как товар или знак стоимости. Принципиальные различия в формах построения денежных систем заключаются в системах металлического обращения и системах обращения кредитных и бумажных денег.

Для металлического обращения характерны два типа денежных систем – биметаллизм и монометаллизм.

Биметаллизм – это денежная система, при которой роль всеобщего стоимостного эквивалента законодательно закреплена за двумя металлами – золотом и серебром, которые чеканятся и обращаются на равных основаниях.

Биметаллизм существовал в трех разновидностях:

· система параллельной валюты, когда соотношение между золотыми и серебряными монетами устанавливалось стихийно на рынке в соответствии с рыночной ценой металла;

· система двойной валюты, когда такое соотношение определяло государство;

· система «хромающей» валюты, при которой золотые и серебряные монеты являлись законным платежным средством, но на равных основаниях, поскольку чеканка монет из серебра производилась в закрытом порядке в отличие от свободной чеканки золотых монет.

В результате серебряные монеты становились знаками золота.

Биметаллизм был широко распространен в XVI–XVII вв., а в ряде стран Западной Европы – и в XIX в.

Однако биметаллизм не соответствовал требованиям экономических отношений развитого товарного производства, так как использование в качестве меры стоимости одновременно двух металлов противоречит природе этой функции денег. Всеобщей мерой стоимости может служить только один товар. Кроме того, устанавливаемое государством твердое стоимостное соотношение между золотом и серебром не соответствовало их рыночной стоимости. В результате увеличения производства серебра в конце XIX в. и его обесценения золотые монеты стали уходить из обращения в сокровище. В конечном счете, стихийные действия закона стоимости ликвидировали двойную меру стоимости, и монометаллизм (золото) вытеснил биметаллизм.

Монометаллизм – денежная система, при которой один металл (золото или серебро) служит всеобщим эквивалентом и основой денежного обращения, функционирующие монеты и знаки разменны на драгоценные металлы. Золотой монометаллизм был впервые установлен в Великобритании в 1816 г., Германии – в 1871-1873 гг., Японии – в 1897 г., США – в 1900 г. В России система серебряного монометаллизма была введена в результате денежной реформы 1839-1843 гг. и просуществовала до 1852 г.

В зависимости от характера размена знаков стоимости на золото различают три разновидности золотого монометаллизма: золотомонетный, золотослитковый и золотодевизный (золотовалютный) стандарты.

Золотомонетный стандарт наиболее соответствовал требованиям периода свободной конкуренции, способствовал развитию производства, кредитной системы, мировой торговли и вывозу капитала. Основные черты:

· внутри страны обращается полноценная золотая монета, выполняющая все функции денег;

· допускается свободная чеканка золотых монет с фиксированным золотым содержанием для частных лиц;

· свободно и неограниченно размениваются на золотые неполноценные деньги по их нарицательной стоимости;

· допускается свободный ввоз и вывоз золота и иностранной валюты и функционирование свободных рынков золота.

Функционирование золотомонетного стандарта требовало наличия золотых запасов у центральных банков, которые служили резервом монетного обращения, обеспечивали размен банкнот на золото, являлись резервом мировых денег.

Первая мировая война внесла свои коррективы в развитие денежной системы. В этот период почти во всех странах наблюдался рост бюджетного дефицита, который покрывался выпуском в обращение кредитных денег и за счет займов. Это привело к диспропорции между наличием золотых запасов у центральных банков и величиной денежной массы, находящейся в обращении, что ставит под сомнение размен кредитных денег на золото. По окончании войны почти все страны отказались от золотомонетного стандарта (в США он просуществовал до 1933 г.), и вводились урезанные формы монометаллизма: золотослиткового (Великобритания, Франция) и золотодевизного (Германия, Швеция, Австрия и т.д.) стандарта.

Для золотослиткового стандарта характерны следующие черты:

· в обращении отсутствуют золотые монеты и их свободная чеканка;

· обмен банкнот неполноценных денег производится только на золотые слитки.

При золотодевизном стандарте в обращении отсутствуют золотые монеты и запрещена их чеканка, а банкноты и полноценные деньги обмениваются на иностранную валюту (девизы), разменную на золото, их обмен производится через иностранную валюту.

В результате мирового кризиса 1929–1933 гг. были ликвидированы все системы золотого монометаллизма и настала эпоха неразменного банкнотного обращения. Это означало, что все страны (кроме США до 1971 г.) прекратили размен банкнот на золото. Единственными платежными средствами стали кредитные бумажные денежные знаки.

Созданная в 1944 г. Бреттонвудская мировая валютная система представляет собой систему межгосударственного золотодевизного стандарта, по существу золотодолларового стандарта, для стран со свободно конвертируемой валютой. Особенность золотодолларового стандарта состояла в том, что он был установлен лишь для центральных банков, при этом только одна единственная валюта – доллар США – сохранила связь с золотом. В связи с сокращением золотых запасов правительство США с 1971 г. официально прекратило продажу золотых слитков на доллары, и золотодолларовый стандарт прекратил свое существование.

На смену Бреттонвудской денежной системе с 1976 г. пришла Ямайская денежная система. С переходом к этой системе была завершена демонетаризация золота. Оно окончательно потеряло свою функцию. Однако золото осталось наравне со свободно конвертируемыми валютами одним из видов финансовых резервов государства.

Для создания международной счетной денежной единицы с целью ослабления проблемы международной ликвидности Международный валютный фонд (МВФ) ввел новые резервные и платежные средства – специальные права заимствования (СДР), которые предназначены для регулирования сальдо платежного баланса стран – членов МВФ, пополнения официальных резервов и расчетов, а также соизмерения национальных валют.

Для стран – участниц Европейской валютной системы (ЕВС) с марта 1979 г. введена региональная международная счетная единица – ЭКЮ (European Currency Unit – ECU).

Стоимость ЭКЮ определяется так же, как и СДР, средневзвешенным курсом валют стран-членов.

В настоящее время на смену ЭКЮ пришла другая валюта ЕВРО – для стран Европейского Союза, в который входят 27 страны Западной и Восточной Европы.

Характерные черты современных денежных систем:

· правительства не устанавливают золотое содержание национальных денежных единиц (демонетаризация золота);

· завершен переход к неразменным на золото кредитным деньгам. Произошло стирание между бумажными и кредитными деньгами;

· преобладание в денежном обращении безналичного оборота;

· государственное регулирование денежного обращения;

· выпуск денег в обращение в порядке кредитования хозяйства, для покрытия нужд государства и под прирост золотовалютных резервов государства.

Современная денежная система Казахстана особо не отличается от денежной системы других стран, она приводится к международным стандартам и обладает присущими ей вышеназванными чертами современной мировой денежной системы. Она функционирует в соответствии с Законом РК от 30 марта 1995 г. «О Национальном банке Республики Казахстан» с изменениями и дополнениями на 1 сентября 2003 г. В соответствии с данным законом ее можно охарактеризовать следующим образом:

· официальной денежной единицей (валютой) является тенге, состоящий из 100 тиын;

· официальное соотношение между тенге и золотом не устанавливается;

· исключительное право выпуска наличных денег, организация их обращения и изъятия их из него на территории Казах стана принадлежит Национальному банку в форме продажи банкнот и монет банкам с получением безналичного эквивалента;

· запрещен выпуск иных денежных единиц, кроме тенге и суррогатов;

· видами денег, имеющих законную платежную силу, являются банкноты и металлическая разменная монета, обеспеченные всеми активами банка и являющиеся безусловными обязательствами Национального банка РК.

Следует отметить, что в 1994–1998 гг. тенге существенно обесценился, в результате разменная монета практически вытеснена из обращения и отсутствует в обращении.

Национальный банк РК утверждает образцы банкнот и металлических монет, их номинальный состав, форму, орнаментальную графику. Указанные характеристики банкнот и монет публикуются в печати.

Банкноты и монеты, выпущенные в обращение Национальный Банком, обязательны к приему по их нарицательной стоимости на всей территории РК по всем видам платежей, а также для зачисления на банковские счета и для перевода, они без ограничения размениваются и обмениваются во всех банках РК.

Национальный банк РК устанавливает основные требования по организации массового обслуживания банков и их клиентов, а также хранению, перевозке и учету наличных денег банками.

Эмиссия в широком смысле слова связана с выпуском в обращение денег, ценных бумаг, платежно-расчетных документов, пластиковых карточек и др.

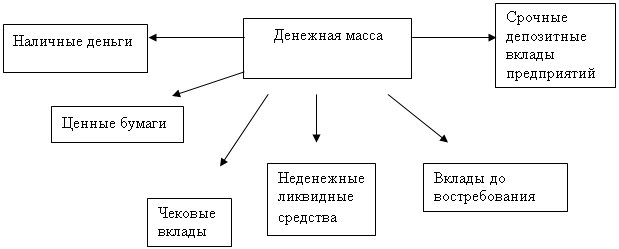

Денежная эмиссия представляет собой выпуск в обращение денег во всех их формах, который приводит к общему увеличению денежной массы в обращении.

Формы эмиссии: бюджетная (казначейская) и кредитная (банковская).

Бюджетная эмиссия связана с выпуском в обращение Министерством финансов казначейских билетов и государственных ценных бумаг для покрытия дефицита государственного бюджета. В Казахстане казначейские билеты не выпускаются. Бюджетная эмиссия обусловлена не потребностями реального хозяйственного оборота, а величиной бюджетного дефицита.

Кредитная эмиссия связана с поступлением в оборот кредитных денег, возникающих на основе кредитных отношений. Она осуществляется банками на базе развития функции денег как средства платежа, при которой продавец считает возможным продать товар покупателю на условиях последующей оплаты вручением продавцу векселя. Эту операцию называют продажей товаров за кредит. Вексель фактически является первым кредитным орудием обращения. В дальнейшем банки взамен коммерческих векселей стали выпускать свои долговые обязательства – банкноты, потом появились и электронные деньги.

Эмиссия денег в безналичной форме осуществляется банками второго уровня в процессе депозитно-ссудных операций. Сумма депозитов в банках составляет их потенциал для создания кредитных денег. Последние создаются, когда банк мобилизует вклады путем эмиссии чеков или предоставления займов. Схему этой операции объясним на примере. На депозит 100 денежных единиц обязательный резерв составляет 15 денежных единиц (при норме обязательного резервирования в Национальном Банке 15%); оставшиеся 85 денежных единиц могут быть превращены банком в займы. Денежная масса в обращении тогда составит: 100 + 85 = 185 денежных единиц, что означает создание новых денег на сумму в 85 денежных единиц. Созданные таким образом деньги, в свою очередь, ведут к появлению других депозитов, которые сами могут стать причиной денежной эмиссии. Таким образом, происходит мультипликативное расширение денег.

Основной целью кредитной эмиссии является обеспечение нужд денежного оборота необходимым количеством денежных средств в виде остатков на счетах в банках. Ее рассматривают как пополнение денежного оборота суммой платежных средств в безналичной форме и дополнительный выпуск в денежный оборот банкнот.

Кредитные деньги не стимулируют инфляцию, и если растет количество кредитных денег, то, соответственно, растет объем производства.

Эмиссия наличных денег связана, прежде всего, с ростом товарооборота в текущих ценах, поскольку эти деньги обслуживают, в основном, операции на потребительском рынке.

Объем выпуска наличных денег зависит от роста товарооборота и соответственно роста потребности в наличных деньгах. Величина наличных денег растет с увеличением масштаба цен, но с возрастанием скорости оборота денежных знаков она может снижаться или оставаться на одном уровне.

Причиной эмиссии может быть также рост заработной платы, пенсии и пособий, бюджетного дефицита и непроизводительных затрат.

Под эмиссионной системой понимается законодательно установленный порядок выпуска и обращения не разменных на золото кредитных и бумажных денежных знаков. Различные экономические и исторические предпосылки возникновения и использования кредитных и бумажных денег предопределили и разный порядок их эмиссии.

Эмиссионные операции могут осуществлять Центральный банк и казначейство (Министерство финансов).

В Казахстане эмиссионные операции осуществляет Национальный банк РК. Бумажные и кредитные деньги выпускаются в качестве банковских билетов в форме продажи банкам второго уровня с получением безналичного эквивалента. Поэтому нет четкой грани между ними.

Эмиссия банковских билетов осуществляется Национальным банком РК в процессе кредитования банков второго уровня, в процессе операций, связанных с покупкой иностранной валюты и государственных ценных бумаг, выпущенных Минфином РК.

Эмиссия банкнот связана с кассовым обслуживанием сферы производства и сферы обслуживания: коммерческих банков, государственного бюджета, государственного долга и т. д., когда необходимо увеличение кассового резерва наличных денег.

Эмиссия денег без учета реальной стоимости произведенных товаров и оказанных услуг в стране неизбежно вызовет их излишек и, в конечном счете, приведет к обесценению денежной единицы. Главное условие стабильности денежной единицы страны – соответствие потребности хозяйства в деньгах фактическому поступлению их в наличный и безналичный оборот.

Похожие работы

... за 1997 год было совершено 69 сделок, в результате СОМ И ВАЛЮТНЫЕ ОТНОШЕНИЯ С 1993-98 гг. Декрет №3 комитете Кыргызской Республики по введению национальной валюты от 13 мая 1993 года «О прекращении обмена рублей на сомы и окончании периода параллельного хождения валют» объявил сом как единственное законное платежное средство в КР. При вводе сома высказались опасения, что он не устоит перед ...

... в форме выпуска в обращение безналичных и наличных (банкнот и монет) денег. Эмиссия денег осуществляется Национальным банком путем краткосрочного (до одного года) рефинансирования банков в целях поддержания ликвидности банковской системы Республики Беларусь и устойчивости денежного обращения, покупки Национальным банком свободно обращающихся на денежном рынке государственных ценных бумаг и ...

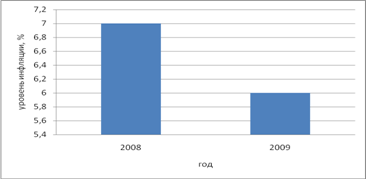

... рынке осуществляются Национальным Банком Казахстана самостоятельно с использованием любых видов валютных сделок через любые банки и валютные биржи. 2.2 Основные ориентиры денежно-кредитной политики в условиях устойчивого экономического роста Нестабильность на мировых финансовых рынках, начавшаяся во второй половине 2007 года, повлияла на темпы развития Казахстана. Это проявилось в снижении ...

... : совершенно необходимо, чтобы подобная прокламация основывалась на комплексе экономических факторов, делающих такую обратимость реально осуществимой. Не всякое рыночное хозяйство может иметь конвертируемую валюту. Для этого, как показывает исторический опыт, должны обязательно соблюдаться некоторые экономические критерии. Прежде всего, должен существовать разносторонний динамично развивающийся ...

0 комментариев