Навигация

Перспективы валютной политики в РК

3.2 Перспективы валютной политики в РК

В настоящее время режим плавающего обменного курса применяют многие развитые и развивающиеся страны. Основным аргументом в его пользу является возможность проведения самостоятельной денежно-кредитной политики в целях стабилизации спроса и цен. В условиях чистого плавания Национальный Банк не интервенирует на внутреннем валютном рынке. Однако на практике чистое или свободное плавание является чисто гипотетическим.

Многие страны, используя этот режим, осуществляют активные интервенции. Если обменный курс значительно отклоняется от определенного равновесного уровня, то плавание становится грязным.

При плавающем обменном курсе Национальный Банк не связан обязательствами по поддержанию фиксированного обменного курса. Он в состоянии полностью контролировать внутреннее предложение денег, а потому и инфляцию. Избыточное кредитование ведет к обесценению обменного курса. Через него обеспечивается дополнительный канал связи между объемом денег в обращении и инфляцией [30, с. 34–35].

Преимущества: Исключается переоценка курса национальной валюты. Возможности Центробанка проводить самостоятельную денежно-кредитную политику для достижения в стране более низкой, чем в среднем в мире инфляции [31, с. 272]. Поддержание курса национальной валюты без валютных интервенций и создания больших резервов. Обеспечение эффективной защиты экономики от внешних шоков. Но с ухудшением сальдо текущего счета, курс автоматически обесценивается, что приводит к восстановлению конкурентоспособности внутренних товаров и сальдо текущего счета.

Недостатки: Высокая изменчивость курса, затрудняющая производство и торговлю. Усиление чувствительности экономики к конъюнктурным явлениям и спекуляциям на мировых финансовых рынках. Необходимость больших транзакционных издержек для страхования от валютные рисков и конвертации. Повышение уязвимости экономики от внутренних шоков и стимулирование ее долларизации из-за частых и неожиданных сдвигов денежного спроса в условиях современной глобализации.

С изменчивостью курса и денежного предложения связан высокий уровень Инфляции. При эмиссионном финансировании экономики, слабости внутреннего производства и узости финансового рынка возможно ее попадание в инфляционно – девальвационную спираль.

Применение режима целесообразно в период шоковых явлений на мировых рынках для избежания переоценки обменного курса. Но в перспективе сохранение режима плавающего курса приводит к замедлению темпов экономического роста и высокой инфляции.

Режим плавающего курса эффективен для стран с устойчивым и конкурентоспособным производством и сильной национальной валютой. Но малоэффективен в странах с неустойчивой экономикой и слабой валютой. Первым возвращает экономику в положение равновесия при относительно малых издержках, вторым – усиливает экономические и политические издержки.

В краткосрочном периоде из-за низкой эластичности экспорта и импорта издержки могут вначале уменьшатся, а в среднесрочном – с ростом эластичности экспорта и импорта – возрастать.

При режиме плавающего курса вместо равновесия в экономике вначале между спросом и предложением на рынке может усилиться дисбаланс. Высокая изменчивость курса практически исключает точно дозированную девальвацию. В результате девальвации курс обычно сильно отклоняется от своего равновесного уровня.

Если в развитых странах экономика выдерживает передозировку, то в развивающихся – может быть расстроена вследствие спада производства и дефицита финансов, больших долгов и падения доверия к национальной валюте, утечки капитала за рубеж или перетока его из финансовой системы в теневой сектор.

Если у резидентов накоплены значительные долги в валюте, то заметное обесценение курса увеличит бремя выплат по долгам и неплатежам. В экономике возможен сильный спад производства с долгой стагнацией, если разрушены ключевые отрасли производства, определяющие будущий потенциал ее роста.

Валютный режим плавающего курса применялся развитыми странами: США, Канадой, Великобританией. А после развала Бретон-Вудской системы фиксированных курсов он используется и развивающимися странами. В то же время исследователи отмечают, «что развивающиеся страны получают меньше выгоды от плавающего курса, чем их индустриальные партнеры» [32, с. 1].

Так, в пользу привязки к евро отказалась от режима свободного плавающего курса Словакия с 1 января 1999 г. Причиной стали повышение цен на импортные товары, занимающие около 67% потребительской корзины населения, рост внешнего зарубежного долга и дефицита бюджета, уменьшение валютных резервов центрального банка и рост безработицы.

Режим плавающего курса в ряде стран Юго-Восточной Азии еще до начала азиатского кризиса показал, что не является оптимальным для развивающихся стран. Обесценение национальных валюты не дало выигрыша ни одной стране, осуществившей девальвацию. Соседние страны повторили то же.

Первоначально у них макроэкономические показатели – бездефицитные бюджеты, незначительные объемы внешнего долга, низкий уровень инфляции, высокие темпы роста реального производства были блестящими. Затем в регионе значительно ухудшилась экономическая ситуация, резко выросла внешняя задолженность, произошел спад производства, приток капитала сменился его оттоком, выросла инфляция.

Это повлекло за собой снижение внутреннего спроса и значительного объема экспорта между ними. Лишь Китай, Гонконг, Тайвань удержали курсы своих валют и не пострадали от азиатского кризиса.

Кризисом в Бразилии 1998 года также подтверждено то, что плавающий режим валютного курса в развивающейся стране связан с большим дефицитом бюджета – более того и способствовал девальвации бразильского реала.

С 15 ноября 1993 года к странам с режимом плавающего курса относится и Казахстан. Между тем, в течение большей части времени курс таковым назвать нельзя, поскольку он в значительной мере регулировался государством. Новый режим курса был внедрен одновременно с введением собственной национальной валюты.

До этого в качестве Национальной валюты в Казахстане использовался советский, а с начала 1993 года – и российский рубль. Данный шаг был вызван потребностью в снижении инфляции до приемлемого уровня, что в тех условиях разброда и шатаний внутри СНГ было возможным осуществить только при условии проведения самостоятельной денежно-кредитной политики.

А она не могла быть реализована без введения в обращение собственной национальной валюты РК – тенге. Этот шаг предотвратил наплыв обесцененных советских рублей из ряда стран СНГ, которые раньше Казахстана перешли к собственным национальным валютам.

Режим свободного плавающего обменного курса (СПОК) был реализован в РК с 4 апреля 1999г. Его причиной послужила значительная переоценка курса тенге из-за обвала курса российского рубля и других валют стран СНГ во второй половине 1998 года. Тогда они традиционно являлись основными торговыми партнерами Казахстана, что привело к потере казахстанскими товарами своих позиций на внутреннем и мировом рынках, вызвало рост торгового дефицита следует отметить, что в изменении режима обменного курса формально не было необходимости. Официально действовавший тогда режим плавающего курса позволял осуществить любую требуемую девальвацию национальной валюты. Реальной причиной изменения курсового режима была боязнь бегства депозитов из банковской системы, оттока капитала из страны и разорения пенсионных фондов, как основных держателей ценных бумаг государства при значительной девальвации казахстанского тенге. А это грозило крахом хрупкой финансовой системы РК, как молодого независимого государства.

Предотвратить дестабилизацию финансовой системы могли только меры ограничительного нерыночного характера. По замыслу ее инициаторов они включали:

а) полное или частичное возмещение издержек изменения курса владельцам тех депозитов, которые соглашались добровольно заморозить их на определенный срок – для населения и предприятий соответственно на 9 и 12 месяцев;

б) введение обязательной 50% продажи валютной выручки предприятиями-экспортерами на Казахстанской фондовой бирже;

в) конвертацию государственных ценных бумаг в портфеле пенсионных фондов из тенговых в валютные по первоначальному курсу.

Последняя мера требовалась для защиты средств пенсионных фондов и предотвращения резкого падения спроса на государственные ценные бумаги. Девальвация курса обесценивала и внутренний долг государства перед населением, автоматически увеличивая его внешний долг перед зарубежными инвесторами, то – есть будущие налоговые выплаты граждан. Применение этих мер означало проведение корректировки курса за счет самого населения и предприятий, так как в иностранной валюте хранились не только рабочие активы предприятий, но и краткосрочные вклады населения.

Для общественного оправдания применения нерыночных мер, которые привели как бы к безвозвратной конфискации части сбережений населения, было официально объявлено об изменении режима обменного курса. Это как бы дало государству возможность переложить ответственность за материальные и моральные потери всего населения на непредсказуемые курсовые колебания валютного рынка.

Изменение режима курса тенге по отношению к доллару ГИТА позволило значительно обесценить курс. В апреле и мае 1999 года девальвация тенге составила соответственно 30,3 и 12,4%, а в реальном выражении за апрель-май 1999 года - 25,5%. В то же время с июня она замедлилась до 2,5% и не превышала 1% в последующие месяцы, что свидетельствовало о достижении относительного равновесия на валютном рынке. В результате была устранена переоценка курса тенге.

Она положительно сказалось на сальдо торгового баланса, в основном из-за уменьшения импорта товаров и услуг. Национальный Банк перестал тратить валюту на поддержание курса национальной валюты.

Что касается экспорта, то его стоимость первоначально не изменилась, так как мировая конъюнктура осталась неблагоприятной. Более того, он стал менее эффективным из-за снижения средней цены экспорта. И только с середины 1999 года, когда мировой спрос на сырье значительно вырос, стоимость экспорта начала расти, а для пополнения своих золотовалютных резервов Национальный Банк смог приступить к покупке иностранной валюты на внутреннем рынке.

Несмотря на это, расчеты показывают, что проведение в экономике РК девальвации в ноябре 1998 года позволило бы сэкономить, при прочих равных условиях, около $680 млн. золотовалютных резервов. Такой результат получается на основе использования эластичности экспорта и импорта, которая в странах ближнего зарубежья в 1998 году к 1997 году составляла – 0,48 и 0,56, а дальнего зарубежья – 1,1 и 1,4. Для восстановления условий в торговле с Россией за это время потребовалась бы реальная девальвация тенге к валютам стран ближнего зарубежья на 53,8%. Это привело бы к одновременной ревальвации тенге по отношению к валютам стран дальнего зарубежья на 12,5%.

В результате сальдо торгового баланса со странами СНГ улучшилось бы на $1429 млн., в том числе из-за увеличения экспорта на $733 млн. и уменьшения импорта на $696 млн. Это привело бы также к полной загрузке мощностей в пищевой и легкой промышленности страны. Сальдо торгового баланса со странами дальнего зарубежья ухудшилось бы на $779 млн., в том числе за счет уменьшения экспорта – на $439 млн. и увеличения импорта – на $748 млн. Общим итогом стало бы улучшение сальдо торгового баланса на $681 млн. и снижение потребности Национальный Банка в валютных интервенциях на эту же сумму.

С этой точки зрения изменение режима курса было осуществлено не в самый подходящий момент. В то же время позднее проведение девальвации позволило устранить перенос девальвационных настроений в России на экономику Казахстана, что было важно накануне президентских выборов в декабре 1998 года.

Если учесть единый менталитет населения и информационное пространство с Россией, это позволило в сложных условиях сохранить стабильность финансовой системы страны и доверие к ней со стороны населения.

С апреля 1999 года в Казахстане официально действует режим свободно плавающего обменного курса. При таком режиме потребность в интервенциях и следовательно, в золотовалютных резервах теоретически отсутствует.

В заявлении о введении его, а он действовал с апреля до конца 1999 года – предусматривалась возможность проведения Национальный Банком интервенций с целью сглаживания значительных колебаний курса, превышающих рациональные ожидания.

Это означает, что и де-юре режим курса является не свободно плавающим, а просто плавающим.

Таким образом, в экономике РК по времени действия фактически преобладало применение Национальный Банком режима управляемого плавания, хотя де-юре он назывался плавающим с ноября 1993 по апрель 1999 года.

К режиму регулируемого плавания Казахстан вновь фактически вернулся в начале 2000 года и Национальный Банк с этого момента времени активно участвовал в торгах на валютной бирже. Если ранее он, в основном, продавал там иностранную валюту для поддержания курса, то сейчас преимущественно покупает ее для пополнения своих золотовалютных резервов (ЗВР).

ЗВР и накопления в Нацфонде, на зарубежных счетах или в ценных бумагах других стран ныне превышают необходимые нормы для покрытия более 3‑х месяцев импорта товаров и услуг, что противоречит условиям режима свободно плавающего курса и предполагает отсутствие валютных интервенций Центробанка. Теперь имеют место режим плавающего обменного курса тенге, зависимый от спроса и предложения денег.

Такое действие Национальный Банка трудно считать оправданным, когда эти средства отвлекаются из производительного оборота страны и замораживаются на длительный срок на иностранных счетах в зарубежных банках под низкие проценты.

Они идут на пользу зарубежным финансовым институтам, в 10–130 частности американской Федеральной Резервной Системе которая на этом хорошо зарабатывает.

Одна из причин такой валютной политики Национальный Банка – буквальноеследование его общим для всех стран рекомендациям международных финансовых организаций о формировании ЗВР для обеспечение более 3‑х месячного импорта без учета применения в мире курсовых ре жимов для самых разных уровней резервов. Другая причина, возможно, в «боязни финансового кризиса вследствие внешней и внутренней уязвимостисырьевой направленности экономики РК при высоком уровня ееоткрытости и долларизации, слабости реального и финансового секторов перед мощным движением курсов мировых валют и процентных ставок потенциале страны, уступающем крупным державам мира.

В кредитном портфеле банков на долю валютных кредитов в августе 2003 года приходилось 57%. С учетом индексированных по курсу инвалюты тенговых кредитов, не отличающихся по поведению от валютных кредитов, она была значительно больше и создавала тревогу.

По мировому опыту, при таких условиях значительная девальвация национальной валюты может привести к дефолтам предприятий перед банками по взятым валютным кредитам.

Тем более, в рыночной экономике РК сегодня хозяйствующие субъекты имеют основные доходы в национальной валюте и любое сколько-нибудь значительное обесценение тенге может привести к автоматическому росту тенговых выплат по валютным кредитам, хотя доходы таких предприятий в тенге от этого не изменятся.

Если это случится, то пострадает весь финансово-банковский сектор, ему из-за неплатежей по кредитам будет трудно выполнить свои обязательства перед инвесторами относительно депозитов и других займов. В результате таких явлений не исключена возможность внутреннего финансового кризиса.

Девальвация тенге невыгодна стране, когда весь ее внешний долг по статданным достиг в марте 2003 года $18,7 млрд. из которых платежи по его ежегодному обслуживанию составив около $113 млрд. Весь внешний долг РК в 5 раз больше ее внешнего госдолга, что нужно учитывать Агентству РК по регулированию финансового рынка…

Тут значительная девальвация курса способа увеличить бремя внешнего долга для страны, погашаемого в основном за счет независящих от девальвации внутренних тенговых источников дохода.

С точки зрения укрепления устойчивости тенге и стабильности развития экономики страны удивляет принятие Национальным Банком новых правил лицензирования деятельности по использованию валютных ценностей согласно Постановлению его Правления №2 от. 2002 введенных в действие с 13.03.02 г. В них предусмотрены меры по либерализации капитального счета: разрешено открывать и держать зарубежные счета вне РК, осуществлять операций, связанңые с вывозом капитала, зачислять инвалюту, получаемую как кредит от нерезидента на счета третьих лиц. А тут стране трудно избежать уязвимости от международных спекулятивных потоков могущих в условиях глобализации и мировой информатизации вызвать одну из причин финансовых кризисов в региональном и планетарном масштабах.

Следовательно, существующий режим тенге вопреки его названию, не является свободно плавающим. Свободное плавание тенге в условиях высокого уровня долларизации экономики носит иллюзорный характер и может создать угрозу реального экономического кризиса.

Существующий курсовой режим более точнее представлять режимом управляемого плавания, когда объем накопления ЗВР Казахстана, включая международные резервы Национальный Банка, достиг $5,6 млрд., и активов Нацфонда – $3,3 млрд., достаточных для 18-месячного финансового обеспечения страны в случае спада на мировом рынке цены 1 барреля нефти с $29 до 10. Они в 2002 году могли покрыть более 5,3 месяцев импорта товаров и услуг. На самом деле режим плавающего курса по экономической теории не требует больших валютных резервов.

Продолжается и регулярное участие Национальный Банка в ежеквартальном обороте валюты на КФБ и внебиржевом рынке – от 5 до 30%, что гораздо меньше, чем в 1996–1998 годах при режиме управляемого или, так называемого, «грязного» плавания. Но довольно много для того, чтобы назвать этот режим свободно плавающим, при котором это не должно превышать в худшем случае ±5%.

А политика наращивания ЗВР не является панацеей и способна защитить только от валютного, но не платежного кризиса, возможного при резком повышении международных процентных ставок. Ее отрицательная сторона – замораживание больших активов страны на счетах в зарубежных банках вместо использования ее для подъема отечественной экономики.

В последнее время быстро растет краткосрочное внешнее заимствование частных резидентов страны при стимулирующей его политике Национального Банка. Для предотвращения возможной угрозы кризиса Национальному Банку вместе с Агентством РК по регулированию и надзору финансового рынка и финансовых организаций нужно срочно принять обоснованные меры.

Ведь лондонская ставка межбанковского рынка ЛИБОР находится на исторически низком уровне. В августе 2003 года 6-месячная ставка «ЛИБОР» составила 1,2% при ставке по валютным депозитам в казахстанских коммерческих банках – 2%, а долговым валютным ценным бумагам на КФБ – от 2,7 до 3,4%. К началу декабря 2003 года портфель займов только «НСБК», полученных под страховое покрытие зарубежных экспортно-кредитных агентств достиг около 25 млн. евро [5, с. 4]. Лишь БТА получил их более, чем на $1 млрд.

Значит, существующий порядок привязки налоговых вычетов к ставке Либор [17, с. 256] стимулирует зарубежные заимствования в иностранной валюте и долларизацию экономики, усиливая финансовые риски.

Например, в апреле 2002 года при ставке Либор в 2,1% на вычеты по кредитам и депозитам в инвалюте относились от уплаченных вознаграждений соответственно 30 и 100%. В случае роста ставки Либор до 6,7%, стоимость налоговых вычетов превысит стоимость вознаграждения по валютным кредитам (займам) и депозита, то – есть валютные кредиты и депозиты будут фактически освобождены от уплаты налога на вознаграждение.

В развитых странах ныне наблюдается рост производства, который имеет циклическую природу подъема и спада. Остается высокой вероятность того, что в течение 3–5 лет экономика в любой из них начнет испытывать «перегрев», вызывая необходимость проведения ею ограничительной денежно-кредитной политики, когда ставка Либор легко может подняться до своего обычного исторического уровня в 5-6% годовых и выше.

Низкие текущие ставки Либор стимулируют заимствование за рубежом, что в условиях высокой долларизации экономики таит большую угрозу устойчивости финансовой системы страны.

Рост ставки Либор до ее исторически нормального уровня может вызвать резкое удорожание для банков зарубежного заимствования, непосильное предприятиям, сильно залезшим в долги. Они могут разоряться, ослабляя устойчивость банковской системы. Напомним дефолты ряда развивающихся стран по своим долгам в начале 1980-х годов, вызванных резким ростом ставок по зарубежным кредитам.

Представляется, что многие казахстанские бизнесмены не в курсе этого и продолжают привлекать дешевые зарубежные средства по плавающей ставке процента, надеясь на «авось пронесет». В интересах государства Национальному Банку следовало бы проводить с ними разъяснительную работу, заранее предотвращая обдуманными мерами возможное неблагоприятное развитие событий.

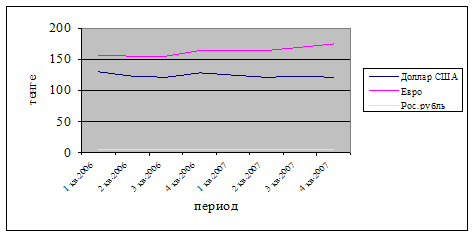

В 2007 году Национальный Банк придерживался режима плавающего обменного курса тенге, то есть, Национальный Банк не устанавливал ориентиры или коридоры колебания курса тенге (рис. 9).

Рисунок 9 – Динамика номинального обменного курса тенге по отношению к доллару США, Евро и Российского рубля

На надежное обеспечение устойчивости тенге, как одной из стабильных валют стран СНГ должны быть нацелены проведение Национальный Банком научно-обоснованной валютной политики и ее эффективное осуществление.

Похожие работы

... за 1997 год было совершено 69 сделок, в результате СОМ И ВАЛЮТНЫЕ ОТНОШЕНИЯ С 1993-98 гг. Декрет №3 комитете Кыргызской Республики по введению национальной валюты от 13 мая 1993 года «О прекращении обмена рублей на сомы и окончании периода параллельного хождения валют» объявил сом как единственное законное платежное средство в КР. При вводе сома высказались опасения, что он не устоит перед ...

... в форме выпуска в обращение безналичных и наличных (банкнот и монет) денег. Эмиссия денег осуществляется Национальным банком путем краткосрочного (до одного года) рефинансирования банков в целях поддержания ликвидности банковской системы Республики Беларусь и устойчивости денежного обращения, покупки Национальным банком свободно обращающихся на денежном рынке государственных ценных бумаг и ...

... рынке осуществляются Национальным Банком Казахстана самостоятельно с использованием любых видов валютных сделок через любые банки и валютные биржи. 2.2 Основные ориентиры денежно-кредитной политики в условиях устойчивого экономического роста Нестабильность на мировых финансовых рынках, начавшаяся во второй половине 2007 года, повлияла на темпы развития Казахстана. Это проявилось в снижении ...

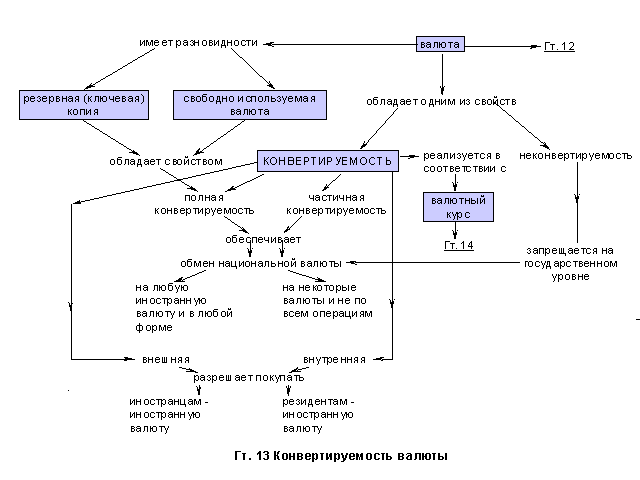

... : совершенно необходимо, чтобы подобная прокламация основывалась на комплексе экономических факторов, делающих такую обратимость реально осуществимой. Не всякое рыночное хозяйство может иметь конвертируемую валюту. Для этого, как показывает исторический опыт, должны обязательно соблюдаться некоторые экономические критерии. Прежде всего, должен существовать разносторонний динамично развивающийся ...

0 комментариев