Навигация

Конвертируемость национальной валюты

2.3 Конвертируемость национальной валюты

Участие в международном разделении труда, рост мировой торговли и международных потоков капитала способствуют интеграционным процессам в экономике. Эти тенденции сохраняют свою значимость и в XXI в. Экономические связи выходят за рамки государственных образований и не поддаются управлению законами и обычаями только национальной экономики. И, в первую очередь, это касается денег, которые затрагивают практически все формы международных экономических отношений.

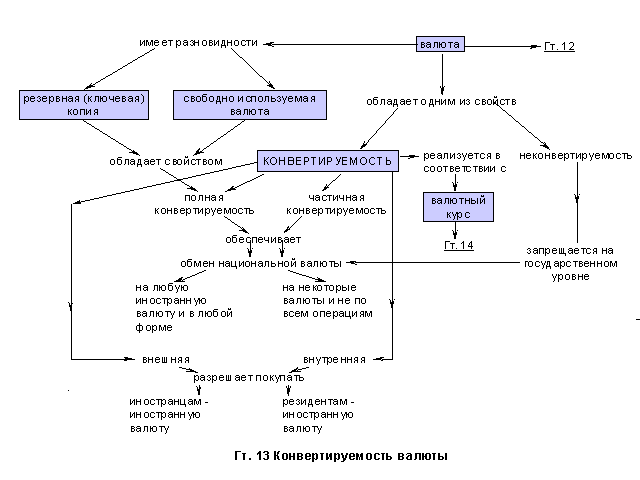

Каждое суверенное государство объявляет национальную денежную единицу законным платежным средством и обеспечивает ей безусловный и беспрепятственный оборот. Но денежные отношения выходят за рамки национальной экономики. Противоречие разрешается через механизм конвертируемости валют, который обеспечивает их обмен между собой. «Обратимость валюты – это категория чисто денежного обмена (Д-Д), связанного к тому же исключительно со сменой «национального мундира» денежных единиц. Другое дело, что реальное осуществление этого, на первый взгляд, простого по технике процесса требует создания целого ряда предварительных условий в иных областях». Конвертируемость валют выступает как объективно необходимая предпосылка интеграции национальной экономики в мировую, при которой реализуется принцип выбора эффективных связей на конкурентной основе. Также велико ее значение при формировании инвестиционного климата в стране. Для одних – это возможность выбора наиболее благоприятных условий для привлечения капиталов, Для других – это возможность направлять капиталы в области, где предполагается их наибольшая отдача. Следует отметить, что режим конвертируемости валют предполагает «открытость» экономики, отражающую и позитивное и негативное влияние Мировой экономики. Под воздействием ее тенденций происходят структурные преобразования во внутреннем национальном хозяйстве государства, рост эффективных и свертывание малоэффективных и свертывание малоэффективных производств.

Но, с другой стороны, невозможно избежать влияния колебания мировых цен, валютных курсов, процентных ставок и других процессов.

Конвертируемость валюты – правовая проблема. Вопрос о возможности обмена национальной валюты одного государства на валюту другого государства решается, в первую очередь, по законодательству заинтересованных стран.

В любом правопорядке конвертируемости отводится основополагающая роль в числе первостепенных вопросов валютного регулирования и экономической политики. На международном уровне рядом межправительственных организаций решено проводить регулирование трансграничных аспектов конвертируемости валют. Достаточно упомянуть Международный валютный фонд, для которого наибольший интерес представляет движение платежей, товаров, услуг и капиталов, в значительной степени зависящее от конвертируемости обусловленной сторонами валюты платежа.

Конвертируемость – относительное свойство валют. В той или иной степени она введена практически во всех странах-участницах МВФ. Однако о полном решении данной задачи говорить еще рано. Целью МВФ является обеспечение полной конвертируемости валют своих членов для беспрепятственного международного экономического оборота. Соглашения фонда допускают возможность для его членов в отдельных случаях вводить валютный контроль по экономическим соображениям для преодоления затруднений с платежным балансом. В качестве противовеса Соглашениями МВФ ему предоставляются широкие контрольные полномочия. При этом подчеркивается, что ограничения противоречат природе текущих платежей и движению капитала являясь по своему характеру исключениями. Согласно ст. VIII Соглашений, ограничения текущих международных платежей, практика множественности валютных курсов и дискриминационных мер в области регулирования запрещаются. Свободная конвертируемость валют стран-членов МВФ изначально лежит в основе его функционирования. Идея создания многосторонней системы платежей, освобождающей от излишних ограничений текущие платежи, стала основополагающей в Соглашениях МВФ. При этом члены фонда могут ограничивать движение капитала, не нанося негативного влияния на текущие сделки. По этой причине МВФ обязывает своих участников отказаться от дискриминационной практики множественности валютных курсов, в то же время в качестве побочных мер те обязуются покупать остатки собственной валюты у других стран-членов МВФ. Международный валютный фонд, без сомнения, оказывает самое большое влияние на регулирование международных текущих платежей. «Хартией» правового регулирования конвертируемости валют в рамках МВФ является ст. VIII его Устава 1978 г., которая гласит: «С учетом ст. 7, раздела 3 (Ь) (касающегося недостатка валюты) и ст. 14, раздела 2 (касающегося исключений переходного периода) страна-участница обязуется не вводить ограничения на платежи и переводы по текущим международным сделкам без согласия Фонда».

Цель этой статьи заключается в том, чтобы устранить неоправданные затруднения, задержки или невозможность исполнения международных соглашений. МВФ не обязывает государства-участников Фонда разрешать гражданам переводить за границу платежные средства в собственной валюте. Вывоз денежных знаков может быть ограничен или даже запрещен, за исключением случаев, когда страна-член Фонда не запрещает переводы за границу в обусловленной валюте. МВФ исходит из необходимости извещать своих членов обо всех мерах, связанных с налогообложением и сборами приобретения валюты, поскольку это может стать причиной практики множественности валютных курсов, за исключением случаев, когда налоги и сборы способствуют удорожанию валюты не более чем на 2%. Также к неразрешенным вопросам, влекущим за собой множественность валютных курсов, относятся действия властей, в результате которых разница биржевых курсов покупки и продажи валют стран-членов Фонда превышает 2%. Но эта мера может быть одобрена Фондом, если она носит временный характер и направлена на Устранение трудностей с платежным балансом.

Соглашения МВФ предусматривают право государств-участников вводить предписания, обязывающие граждан сдавать иностранные платежные средства национальным властям, если страна, издающая такое предписание, незамедлительно и неограниченно предоставляет валюту ее держателям на своей территории для выполнения их платежных обязательств в отношении иностранных лиц. Также и иностранные граждане как обладатели местной валюты должны иметь право обменивать ее на валюту других государств, но при этом национальные власти имеют право вводить ограничения на операции, связанные с движением капитала. Таким образом, деятельность Фонда способствует безпрепятственной купле-продаже на рынке и успешному функционированию многосторонней системы платежей по текущим сделкам между членами МВФ. Ограничения, касающиеся международного движения капитала, допустимы, в принципе, и без согласия Фонда. Однако, в отдельных случаях трудно уловить разницу между «текущими сделками» и «переводам капитала».

Соглашения МВФ содержат определение понятия «платежи по текущим сделкам». Эта статья гласит: «…Под платежами по текущим сделкам следует понимать такие платежи, которые не служат для перевода капиталов; к ним относятся без ограничений следующие платежи:

· все платежи по внешнеторговым сделкам, другим текущим сделкам, включая услуги, а также обычные кратко срочные банковские и кредитные операции;

· выплаты процентов по кредитам и чистых доходов по другим вложениям средств;

· умеренные выплаты в счет погашения кредитов или амортизации прямых инвестиций;

· переводы умеренных сумм на содержание семьи…».

Выше уже говорилось, что члены Фонда вправе самостоятельно принимать меры по контролю за международным движением капитала, что заложено историческими корнями МВФ.

Творцы Бретгон-Вудского соглашения стремились среди прочего обеспечить условия для стабильного роста мировой торговли Для этого, в первую очередь, требовалось создать бесперебойно действующий механизм движения международных платежей и переводов. У членов фонда и после внесения изменений в Соглашении МВФ в 1976 г. осталось право самостоятельно регулировать трансграничное движение капитала.

Международные экономические операции связаны с обменом одной валюты на другую. Обменный курс является тем ключевым ориентиром, который связывает экономику отдельной страны со всем миром. В связи с этим, возникает необходимость в установлении определенного соотношения обмена между валютами-то есть валютного курса, который можно определить как цену денежной единицы одной страны, выраженную в денежных единицах других государств.

Валютный курс представляет денежную категорию, имеющую специфический характер ввиду того, что она отражает взаимодействие сфер национальных и мировой экономики. Как экономическая категория, валютной курс представляет товарно-денежные отношения. На национальных рынках соизмерением товарных стоимостей служат их валюты.

В ходе международного обмена соотношение цен в разных странах выступает как соотношение национальных денежных единиц. С превращением национального рынка в неотъемлемую часть мирового, а мирового – в естественное продолжение национального, валютный курс делает возможным сам международный обмен и позволяет измерить его эффективность, так как соизмеряет затраты общественного производства между национальными хозяйствами. Это свойство валютного курса и легло в основу теории паритета покупательной способности. Обменный курс отражает средневзвешенное соотношение цен в разных странах, т.е. измеряет соотношение покупательной способности различных валют.

Покупательная способность денег выражает пропорции обмена между денежной единицей и обслуживаемой ею массой товаров и услуг.

И. Фишер определял ее следующим образом «Покупательная сила денег указывается количеством других благ, которое может быть куплено на данное количество денег».

Впервые теория паритета покупательной способности (ППС) была сформулирована в 20-х годах XX в. Густавом Касселем Распространению этой теории способствует тот факт, что она являлась важной частью методологической основы монетаристских теорий Являясь основоположником теории ППС, Г. Кассель отвергает понятие стоимости и ставит в центр своих исследований количество денег в обращении или цены. Он пишет «Если можно обойтись без трудно усвояемой и требующей громадного времени для своего изучения теории стоимости, и если при помощи ясной теории цен можно непосредственно ознакомиться с экономическими проблемами реального значения, то одна из первых обязанностей политической экономии заключается в применении такого метода исследования».

Следует различать ППС как экономическую категорию и методы их расчетов В качестве расчетных показателей различают абсолютный и относительный ППС

Утверждение о том, что валютный курс – это относительный уровень цен в двух странах, относится к абсолютному ППС. Абсолютный паритет представляет соотношение уровня цен в рассматриваемых странах или, другими словами, соотношение между двумя валютами, уравнивающее их покупательную способность по отношению к определенному набору товаров и услуг (Формула 1)

|

где ER – валютный курс между валютами страны А и Б,

Pd – национальный уровень цен в стране Б,

Pf – уровень цен за границей в стране А.

Однако различия между странами в структуре производства и потребления, ценообразования, качестве товаров не позволяют рассчитать единственно верный ППС. Расчетный показатель относительного ППС является, по сути, попыткой учесть подобную несинхронизацию экономических процессов между странами (Формула 2):

|

где ERo – валютный курс в базисный период;

∆Pd – изменение цен внутри страны;

∆Pf- изменение цен за границей

Таким образом, в отличии от абсолютного относительный ППС может быть определен только во временном интервале, в течение которого изменяется как уровень цен, так и валютный курс. Согласно теории относительного ППС, процентное изменение в уровне обменного курса валют двух стран за определенный период времени равно разнице между процентными изменениями в национальных уровнях цен. Другими словами, номинальный валютный курс всегда изменяется ровно настолько, насколько это необходимо для того, чтобы компенсировать разницу в динамике уровня цен в разных странах. Если инфляция в государстве превосходит ее темпы за его границами, то при прочих равных условиях национальная валюта будет иметь тенденцию к удешевлению.

Г. Кассель определяет суть теории ППС следующим образом «Наша готовность заплатить известную цену за иностранные деньги, в конце концов и по существу, зависит от того факта, что деньги в иностранном государстве имеют покупательную силу в отношении товаров и услуг С другой стороны, когда мы предлагаем определенное количество собственных денег, фактически мы предлагаем их покупательную силу в отношении товаров и услуг в нашей собственной стране. Следовательно, наша оценка иностранных денег, по существу, зависит от относительной покупательной силы валют обеих стран. При нормальной свободе торговли между валютами стран А и Б устанавливается курс, который остается неизменным до тех пор, пока не произойдет перемена в покупательной силе одной из валют или пока не будет установлено препятствие для торговли Но, если деньги страны А подвергнутся инфляции и, следовательно, их покупательная сила уменьшится, то ценность денег страны А в стране Б должна неизбежно уменьшиться, новый денежный курс будет равен старому, умноженному на частное отделения показателей степени инфляции в обеих странах… Курс, рассчитанный указанным образом, должен считаться новым паритетом между двумя валютами. Этот паритет может быть назван паритетом покупательной силы».

Основоположник теории ППС Г. Кассель признавал, что «покупательная способность денег находится с самого начала в необходимой зависимости от недостаточности запаса платежных средств» Он объяснял это утверждение тем, что «…платежные средства должны выпускаться в ограниченном количестве для того, чтобы единица имела определенную стоимость Ибо, если бы можно было эти средства получать в любом количестве, то можно бы было платить и любые цены, и денежная единица не могла бы иметь определенной покупательной способности».

Г. Кассель не абсолютизировал значения ППС и отмечал ряд факторов, предопределяющих колебания валютного курса выше или ниже него. К ним относятся ограничения во внешней торговле, спекулятивные валютные операции и ожидания будущего движения валютных курсов.

Кроме того, Г. Кассель признавал, что кроме ППС существуют другие факторы, оказывающие воздействие на валютные курсы, и теория ППС применима только в том случае, если изменения в экономике двух рассматриваемых стран носили чисто монетарный характер.

Существенные уточнения в теорию ППС были внесены Дж.М. Кейнсом, изложенные в «Трактате о денежной реформе». По его мнению, ППС – это феномен бумажноденежного обращения, поскольку при золотом стандарте основой валютного курса был золотой паритет. Главную проблему теории ППС Дж.М. Кейнс видел в оценке покупательной силы денег по отношению к товарам и услугам, не вовлеченным в международную торговлю. Применение теории ППС ко всей их массе, обращающейся на национальном рынке, основывается, как он считал, на том, что динамика внутренних цен товаров, не являющихся предметом международной торговли, в долгосрочном плане должна соответствовать движению цен на товары – предметы международной торговли ППС, рассчитанный для всей товарной массы, обращающейся на внутреннем рынке, может не отражать с большей точностью движение валютного курса, но в любом случае будет учитывать изменение покупательной силы денег.

«Когда колебания паритетов покупательной силы значительно отличаются от колебаний валютных курсов, – писал Дж.М. Кейнс, – это свидетельствует об уже наступившем или готовящемся наступить изменении относительных цен двух групп товаров: тех, которые являются объектом международного оборота, и тех, которые таковыми не являются». Для Дж.М. Кейнса значение теории ППС заключалось прежде всего в том, что покупательная сила валюты рассматривается в ней как более серьезный фактор макроэкономики, чем изменение валютного курса, поскольку покупательная сила быстрее реагирует на денежную политику страны. Его общий вывод состоял в том, что, несмотря на существенные недочеты, теория ППС нашла свое практическое подтверждение.

Экономисты, придерживающиеся теории ППС, подчеркивают, что ее основой является количественная теория денег, которая отрицает стоимостную основу валютного курса, утверждая, что уровень цен зависит от количества денег в обращении Уравнение количественной теории денег имеет следующий вид (Формула 3):

|

где М – деньги

V – скорость обращения денег

Р – цены

Y – совокупный объем производства

Если допустить, что скорость обращения денег постоянна, тогда изменение их количества должно вызвать пропорциональное изменение номинального объема ВНП (PY). Так как скорость обращения денег не изменяется, а реальный объем ВНП обусловлен уже имеющимися в экономике факторами производства, то PY объяснимо изменением уровня цен. Поскольку последнее в процентном выражении есть темп инфляции, то изменение денежной массы согласно теории относительного ППС повлечет за собой изменение валютного курса.

Л.Н. Красавина отмечает, что «теория паритета покупательной способности, признавая реальную базу курса – покупательную способность, отрицает его стоимостную основу, преувеличивает роль стихийных рыночных факторов и недооценивает государственные методы регулирования курсовых соотношений и платежного баланса».

В 50–70-х годах теория Г. Касселя получила развитие в трудах других западных экономистов: предложенные ими методы расчетов основывались на издержках производства, что, по мнению авторов, имеет большие преимущества. Во-первых, издержки производства в меньшей степени подвержены изменениям, связанным с колебаниями валютных курсов, и отражают постоянные, а не временные изменения в ценах, вызываемые инфляцией или дефляцией.

Так, С. Брисман предложил рассматривать паритет на основании ставки заработной платы, ссудного процента и изменения производительности труда.

Английский экономист X. Хаутеккер считал целесообразным рассчитывать паритет как соотношение удельных стоимостей рабочей силы.

Л. Оффисер абстрагируется от всех факторов производства кроме производительности труда и заработной платы. Подобные концепции вводят в изучение ППС факторы производства, тем самым, признавая его стоимостную основу.

Теория паритета покупательной способности не лишена недостатков. Паритет поддерживается автоматически, если только в разных государствах в потребительскую корзину входит одинаковый и неизменный набор товаров. Кроме того, не все производимое в стране является предметом международной торговли. К тому же, выравниванию цен препятствуют наличие внешнеторговых барьеров, ограничение конвертируемости национальной валюты и т.п. Однако теория паритета покупательной способности справедлива в долгосрочном плане, потому что, если товары и услуги в данной стране становятся дороже, чем в других государствах, то спрос на ее товары и валюту падает, двигая валютный курс и внутренние цены к уровню, обеспечивающему паритет покупательной способности.

В настоящее время теория паритета покупательной способности является инструментом реализации проекта международных сопоставлений наиболее важных макроэкономических показателей (например, ВВП, национальный доход и др.). Это связано с расширением внешнеэкономических связей, углублением интеграционных процессов и интенсификацией международного экономического сотрудничества. В конце 1960-х годов Статистический отдел ООН в сотрудничестве с другими международными организациями разработал Проект международных сопоставлений, призванный обеспечить сравнение макроэкономических показателей на основе расчета ППС. Эта необходимость связана с тем, что валютные курсы отражают не сравнительную покупательную способность национальных валют на внутренних рынках, а условия торговли страны на внешних рынках. Валютные курсы государства, неточно представляющие его исходный экономический потенциал и изменяющиеся несинхронно темпам инфляции на внутреннем рынке, искажают динамику ВВП и его компонентов.

Результаты международных сопоставлений позволяют выявить исходный экономический потенциал страны и уровень благосостояния ее населения наций, сравнить их с показателями государств, с которыми она сотрудничает или конкурирует на мировых рынках, оценить эффективность национальной экономики, проанализировать финансовые возможности, уровень цен и емкости рынков разных государств, а также обеспечить дальнейшую разработку и совершенствование экономической политики страны.

Обеспечения сравниваемых в международном плане данных о ВВП разных стран требует своего решения и, в том числе, достижения сравнимой оценки ВВП. Это обязывает к проведению сложных расчетов по исчислению паритетов покупательной способности валют. По своей форме ППС схожи с валютными курсами, однако их главное отличие от последних состоит в том, что они представляют собой чисто статистическую (счетную) категорию, своеобразный индекс цен.

Расчет ППС предполагает сбор и обработку значительного объема данных о ценах на идентичные товары. Затем рассчитываются индивидуальные индексы цен на товары, а также средние – для каждой первичной пересчетной группы, например, для отдельных видов обуви. И только после этого исчисляются средние значения ППС для аналитических групп ВВП, например, «непродовольственных товаров», компонентов ВВП и ВВП в целом.

Для этой цели применяют известные формулы индексов Ласпейреса и Пааше. Для исчисления средней величины ППС по формуле Ласпейреса в качестве весов берутся данные о доле первичных пересчетных групп ВВП базовой страны. По формуле Пааше в качестве весов используются данные о доле первичных пересчетных групп страны партнера. Следует отметить, что индексы Ласпейреса, как правило, выше индексов Пааше, поэтому некоторые специалисты используют индекс Фишера, который основан на среднем геометрическом этих двух значений.

В развивающихся странах, в том числе и Казахстане, валютный курс в несколько раз выше, чем ППС, а в развитых странах наблюдается обратная картина, когда паритет покупательной способности больше обменного курса. Отношение ППС к валютному курсу позволяет определить более «дешевые» или более «дорогие» государства по сравнению с базовой страной. Общая закономерность такова, что чем выше уровень ее экономического развития, тем выше уровень цен.

Разрыв между среднегодовым валютным курсом тенге и паритетом покупательной способности, оценка которого базируется на данных международных сопоставлений ОЭСР за 1996 г, в период 1998-2001 гг. был соответственно выше в 4, 6, 7 и 8 раз. Это свидетельствует о том, что потенциальная эффективность импортозамещения по потребительским товарам, составляющим основу расчета паритета покупательной способности, возрастает из года год.

Таким образом, доктрина паритета покупательной способности как важнейший элемент теории валютных курсов остается концепцией, призванной трактовать закономерности его долгосрочной динамики. Однако принимая во внимание ограничения теории ППС, которые признавали и основатели данной концепции, оказывается, что в ее рамках невозможно объяснить краткосрочные и среднесрочные тенденции движения валютных курсов.

Похожие работы

... за 1997 год было совершено 69 сделок, в результате СОМ И ВАЛЮТНЫЕ ОТНОШЕНИЯ С 1993-98 гг. Декрет №3 комитете Кыргызской Республики по введению национальной валюты от 13 мая 1993 года «О прекращении обмена рублей на сомы и окончании периода параллельного хождения валют» объявил сом как единственное законное платежное средство в КР. При вводе сома высказались опасения, что он не устоит перед ...

... в форме выпуска в обращение безналичных и наличных (банкнот и монет) денег. Эмиссия денег осуществляется Национальным банком путем краткосрочного (до одного года) рефинансирования банков в целях поддержания ликвидности банковской системы Республики Беларусь и устойчивости денежного обращения, покупки Национальным банком свободно обращающихся на денежном рынке государственных ценных бумаг и ...

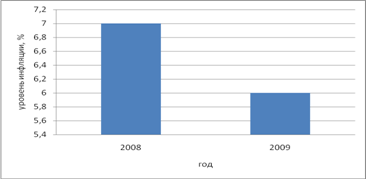

... рынке осуществляются Национальным Банком Казахстана самостоятельно с использованием любых видов валютных сделок через любые банки и валютные биржи. 2.2 Основные ориентиры денежно-кредитной политики в условиях устойчивого экономического роста Нестабильность на мировых финансовых рынках, начавшаяся во второй половине 2007 года, повлияла на темпы развития Казахстана. Это проявилось в снижении ...

... : совершенно необходимо, чтобы подобная прокламация основывалась на комплексе экономических факторов, делающих такую обратимость реально осуществимой. Не всякое рыночное хозяйство может иметь конвертируемую валюту. Для этого, как показывает исторический опыт, должны обязательно соблюдаться некоторые экономические критерии. Прежде всего, должен существовать разносторонний динамично развивающийся ...

0 комментариев