Навигация

Анализ ипотечного кредитования Селенгинского ОСБ № 2434 Байкальского Банка Сберегательного банка РФ и анализ выданных кредитов

2.2 Анализ ипотечного кредитования Селенгинского ОСБ № 2434 Байкальского Банка Сберегательного банка РФ и анализ выданных кредитов

Кредитная политика Банка осуществляется в соответствии с Правилами кредитования физических лиц за № 229-3-р от 30 мая 2003 г. (с учетом изменений № 229-3/3-р от 04.03.05г. и №229-3/3-р от 14.08.06). Согласно правилам особенности предоставления отдельных видов кредитов, оформления кредитной документации, объектов, условий и сроков кредитования устанавливаются дополнительно нормативными документами Сбербанка России.

Кредитование физических лиц осуществляется кредитным отделом Сбербанка в валюте Российской Федерации.

Кредитование физических лиц на условиях, отличных от условий, предусмотренных правилами, возможно только по решению Кредитного комитета Сбербанка России.

В территориальном банке ведется единая база данных о заемщиках и предоставленных территориальным банком и отделениями, организационно подчиненными территориальному банку, кредитах по форме и в объемах, утвержденных Кредитным комитетом территориального банка.

Кредиты предоставляются физическим лицам - гражданам Российской Федерации в возрасте от 18 лет при условии, что срок возврата кредита по договору наступает до исполнения заемщику 75 лет.

Кредиты предоставляются по кредитованию физических лиц:

- по месту регистрации заемщиков;

- по месту нахождения предприятия – работодателя заемщика, клиента Банка, по ходатайству этого предприятия и при условии предоставления им поручительства в обеспечение исполнения обязательств заемщика по кредитному договору.

Предоставление кредита не по месту регистрации заемщика осуществляется после получения от Банка по месту регистрации заемщика информации о наличии (либо отсутствии) задолженности по кредитам, кредитной истории с последующим его уведомлением о факте выдачи кредита.

Кредитование заемщика производится на основе:

- кредитного договора, предусматривающего единовременную выдачу кредита;

- договора об открытии невозобновляемой кредитной линии с установлением максимальной суммы кредита (лимита выдачи), которую сможет получить заемщик в течение обусловленного срока и при соблюдении определенных условий (устанавливаются иными нормативными документами по кредитованию физических лиц). Выдача кредита производится в пределах лимита выдачи, при этом погашенная часть кредита не увеличивает свободный лимит выдачи.

- генерального соглашения об открытии рамочной кредитной линии с установлением лимита задолженности, на основе которого заключаются отдельные кредитные договоры.

Выдача и погашение кредитов производится в пределах установленного лимита задолженности в течение всего срока действия генерального соглашения об открытии рамочной кредитной линии, при этом погашение ранее предоставленного кредита увеличивает свободный остаток лимита задолженности до первоначально установленного по генеральному соглашению.

Максимальный размер кредита для каждого заемщика определяется на основании оценки его платежеспособности и предоставленного обеспечения возврата кредита, а также с учетом его благонадежности.

Кредиты в сумме до 45 000 рублей (или эквивалента этой суммы в иностранной валюте) включительно предоставляются без обеспечения.

Обязательным условием предоставления кредитов в сумме, превышающей 45 000 рублей (или эквивалента этой суммы в иностранной валюте), является наличие обеспечения своевременного и полного исполнения обязательств Заемщиком.

В качестве обеспечения банк принимает:

- поручительства граждан Российской Федерации, имеющих постоянный источник;

- поручительства юридических лиц;

- залог недвижимого имущества (в качестве единственного обеспечения не принимается, если другое не установлено иными нормативными документами Сбербанка России по кредитованию физических лиц);

- залог незавершенного строительством недвижимого имущества (в качестве единственного обеспечения не принимается, если другое не установлено иными нормативными документами Сбербанка России по кредитованию физических лиц);

- залог транспортных средств и иного имущества (в качестве единственного обеспечения не принимается, если иное не установлено другими нормативными документами Сбербанка России по кредитованию физических лиц);

- залог мерных слитков драгоценных металлов с обязательным хранением закладываемого имущества в Банке;

- залог эмиссионных и не эмиссионных ценных бумаг, предусмотренных Порядком № 1310-р /1/;

- гарантии субъектов Российской Федерации или муниципальных образований.

Необходимо проанализировать кредитный портфель в целом для определения доли ипотечного кредитования в структуре кредитов Сберегательного Банка.

Прежде, чем проанализировать динамику кредитных операций проведём анализ активов отделения. Чистые активы отделения на 1.01.2005 составили - 515200 тыс. руб., за прошедший год активы отделения увеличились на 78560 тыс. руб., в том числе: на 84780 увеличились работающие активы отделения, на 6220 тыс. руб. сократились неработающие активы отделения. Работающие активы отделения на 1.01.2005 составили - 463680 тыс. руб., или 90 % от чистых активов отделения.

В течение 2005 года в структуре работающих активов произошли следующие изменения: доля ссудной задолженности уменьшилась с 20 % на начало года –78200 тыс. руб. до 18 % на конец года 84500 тыс. руб. Доля свободных кредитных ресурсов увеличилась с 48% на начало года до 51% на конец года. Общая ссудная задолженность (с учетом просроченной задолженности) на 1.01.2004 составила - 84754 тыс. руб., в том числе просроченная задолженность составила 253 тыс. руб.

На 1.01.2005 средневзвешенная ставка по всей ссудной задолженности составила - 34,9 %, в том числе: по ссудной задолженности юридических лиц – 34,4 %, по ссудной задолженности физических лиц – 26,9 % ( в табл. 2.1)

Необходимо рассмотреть данные, касающиеся количественной классификации ссуд, их темпы роста.

Таблица 2.1

Структура кредитного портфеля в юридическом аспекте, по имущественно-правовому статусу заемщиков

| Год | Население | ПБОЮЛ | Юр. лица |

| 2003 | 20 | 21 | 59 |

| 2004 | 22 | 22 | 56 |

| 2005 | 33 | 30 | 37 |

Таблица 2.2

Отчет о выданных ссудах за 2005 г. в разрезе объектов кредитования

| Тип ссуды | Доля, % | Количество лицевых счетов |

| Физ. лица | ||

| На покупку жилья | 14 | 420 |

| Неотложные нужды | 19 | 1340 |

| Итого: | 33% | 1760 |

| Предприниматели без образования юр. лица | 30 | 1760 |

| Итого по физическим лицам | 63% | 3520 |

| Ссуды организациям | 37 | 16 |

| Всего: | 100% | 3536 |

В динамике с 2003 по 2005 г. доля кредитов населения постепенно возрастает. В абсолютном выражении на начало 2003 г кредиторская задолженность населения составляла 76600 тыс. руб., на начало 2004 г. – 78200 тыс. руб., на начало 2005 г. – 84500 тыс. руб.

За 2005 год ссудная задолженность населения увеличилась на 6300 тыс. руб. Тем не менее, рост кредитования населения не достаточно велик т.к. свободные кредитные ресурсы банка стабильны в динамике и составляют 48-51 %.

Положительным моментом в качественном изменении ссудной задолженности на 1.01.2005 г. является сбалансированность ссудной задолженности по категориям заемщиков.

|

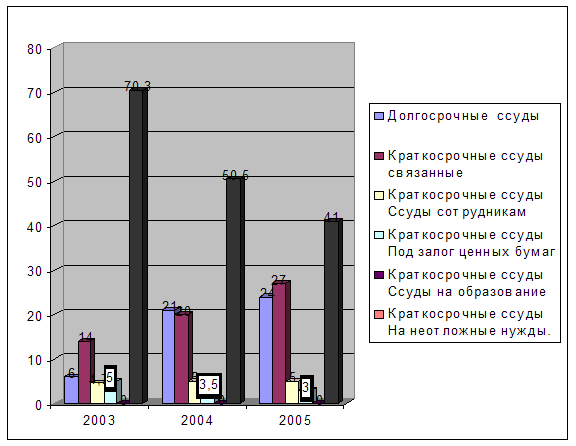

На рисунке 2.1. показана структура потребительских ссуд.

Рис. 2.1. Структура ссуд СБ РФ за 2003 –2005 гг. (%)

Таблица 2.3

Структура ссуд в абсолютных величинах (тыс. руб.)

| Долгосрочные ссуды | Краткосрочные ссуды | |||||

| связанные | Ссуды сотрудникам | Под залог ценных бумаг | Ссуды на образование | На неотложные нужды. | ||

| 2003 | 4596 | 10724 | 3600 | 3830 | 0 | 53850 |

| 2004 | 16422 | 15640 | 3910 | 2737 | 0 | 39491 |

| 2005 | 20280 | 22815 | 42250 | 2535 | 0 | 34645 |

Анализируя структуру ссудной задолженности на 2005 год, видно, что большую часть ссуд составляют кредиты на неотложные нужды, кредиты на образование населением не востребованы (в табл. 2.3)

В динамике отмечается рост долгосрочных ссуд и ссуд, выданных на приобретение товаров (связанное кредитование). Это связано с ростом покупательской способности, с ростом и стабильностью платежеспособности населения. Отрицательная динамика со стороны ссуд под залог ценных бумаг обусловлена жесткими требованиями Сбербанка к принимаемым под залог ценным бумагам. В структуре ссудной задолженности по срокам погашения произошли следующие изменения: доля краткосрочных кредитов (до года) сократилась с 79 % от всей ссудной задолженности на начало года до 76 % от ссудной задолженности на конец года. Доля долгосрочных кредитов увеличилась с 21 % на начало года до 24 % на конец года, в абсолютном выражении сумма долгосрочных кредитов увеличилась в 1,24 раза.

Рассмотрим анализ структуры и оборачиваемости портфеля в разрезе объектов кредитования.

Таблица 2.4

Оборачиваемость кредитов в портфеле за 2005 г.

| Тип заемщиков | Погашено тыс. руб. | Сумма погашения в среднем за день тыс. руб. | Среднегодовой остаток ссудной задолженности тыс. руб | Оборачиваемость кредитов (в днях) | |

| Физические лица | 1498 | 973 | 237,32 | 4,10 | |

| приобретение жилья | 222 | 0,61 | 201 | 329,51 | |

| неотложные нужды | 1043 | 2,86 | 591 | 206,64 | |

| ПБОЮЛ | 233 | 0,64 | 181 | 282,81 | |

| Юридические лица | 469 | 1,28 | 276 | 215,63 | |

| ВСЕГО: | 1 967 | 5,39 | 1 249 | 231,73 |

Среднегодовой остаток ссудной задолженности рассчитывался по формуле средне хронологической.

Данные табл. 2.4 свидетельствуют о том, что основу кредитного портфеля Банка в 2005 году составляли кредиты, выданные физическим лицам на неотложные нужды: на них приходится 53% погашенных за 2005 г. сумм, 53,1% ежедневного погашения этих сумм, 77,9% суммы остатка среднегодовой задолженности.

Такой вывод отличается от анализа структуры кредитного портфеля, где удельный вес сумм кредитов физических лиц, частных предпринимателей и предприятий практически одинаков. Это обусловлено тем, что данные структуры кредитного портфеля представлены в абсолютных величинах по остаткам на начало и конец года, и не учтен такой показатель как оборачиваемость. Кредиты физическим лицам характеризовались наибольшей оборачиваемостью (6,9 месяца) по сравнению с кредитами, выданными другим категориям заемщиков. Эта величина превышает показатели оборачиваемости остальных видов кредитов примерно в два раза, рассмотрим оборачиваемость кредитов населению в портфеле за 2005г.

Таблица 2.5

Оборачиваемость кредитов населению в портфеле за 2005 г.

| Тип заемщиков | Погашено тыс руб. | Сумма погашения в среднем за день тыс.руб. | Средне годовой остаток ссудной задолженности тыс.руб. | Оборачиваемость кредитов (в днях) | |

| Физические лица | 11 609 | 31,8 | 2192 | 68,93 | |

| темп роста, % | 774,97 | 775,61 | 225,28 | 29,05 | |

| приобретение жилья | 1046 | 2,87 | 182 | 63,41 | |

| темп роста,% | 471,17 | 470,49 | 90,55 | 19,24 | |

| неотложные нужды | 11421 | 31,29 | 414 | 13,23 | |

| темп роста, % | 1095,0 | 1094,06 | 70,05 | 6,4 |

Из табл. 2.5 видно, что в 2005 году сумма погашенной задолженности и соответственно, сумма погашения в среднем за день увеличилась примерно в 7,5 раз. Среднегодовой остаток ссудной задолженности увеличился всего в 2,5 раза, а оборачиваемость уменьшилась с 231 до 80 дней.

В ситуации с заёмщиками - физическими лицами видим, что темпы роста погашения, сумма погашения за день, среднегодового остатка ссудной задолженности и оборачиваемости примерно соответствуют показателям портфеля в целом по банку.

Таким образом, на основе данных кредитного портфеля Отделения №2434 следует отметить, что основу портфеля кредитов составляют все виды ссуд практически в равных долях.

Кредиты физическим лицам характеризуются наибольшей оборачиваемостью по сравнению с кредитами, выданными другим категориям заемщиков. В динамике с 2003 по 2005 г. доля кредитов населения постепенно возрастает. Это связано с ростом покупательской способности, с ростом и стабильностью платежеспособности населения. Тем не менее, рост кредитования населения не достаточно велик. Свободные кредитные ресурсы банка стабильны, и в динамике составляют 48 - 51% Надо отметить, что в динамике удельный вес невозвращенных ссуд с 2003 по 2005 год сократился с 1 до 0,3% от выданных кредитов, а свободные кредитные ресурсы Сберегательного банка составляют 51%. Кредитная политика банка имеет большой потенциал.

На сегодняшний день в Банке действует две программы ипотечного кредитования:

Похожие работы

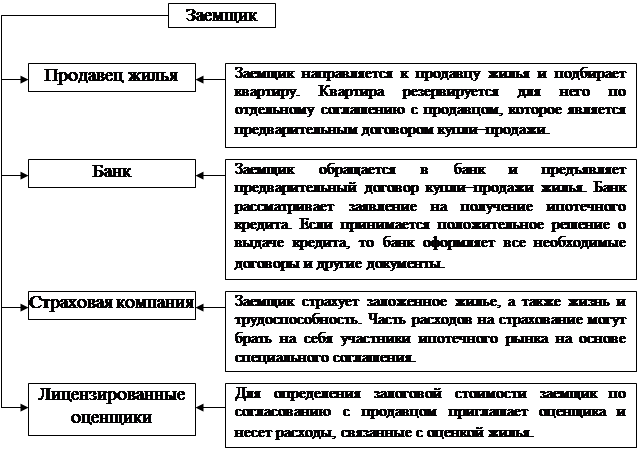

... власти и органов по регулированию отношений в сфере ипотечного кредитования и ее поддержки. Его необходимо принять в ближайшее время. ГЛАВА 2 Механизм жилищно-ипотечного кредитования в России 2.1 Процедура предоставления ипотечных кредитов: общая характеристика основных этапов Оформление, заключение и обслуживание кредитной сделки – длительный процесс, требующий тщательной проработки ...

... отечественных схем, можно заключить, что описанные модели в целом отражают мировую практику ипотечного кредитования, о чем свидетельствует анализ зарубежного опыта. 1.2. Ипотечное кредитование в современной России Отечественные тенденции ипотечного кредитования Прежде чем анализировать отечественный опыт ипотечного кредитования, необходимо отметить, что августовский кризис 1998г. вызвал ...

... ненамного выше ставок по государственным долговым обязательствам и значительно ниже рыночных ставок по кредитам того же уровня риска, что и ипотечные. Система вторичного рынка ипотечного кредитования в США в силу особенностей системы права регулируется не только законами, но и обширнейшей судебной практикой, восполняющей пробелы законодательства. Этого в условиях континентальной правовой системы ...

... сделку навсех этапах еесовершения. —Снижение рисков засчет страхования жизни исобственности. —Более 50партнеров— надежных, проверенных агентств недвижимости. Программы ипотечного кредитования Альфа-Банка на вторичном рынке жилья. Изучение кредитоспособности заемщика. Андеррайтинг заемщика представляет собой оценку вероятности погашения кредита потенциальным заемщиком. Процедура андеррайтинга ...

0 комментариев